VC・CVCはスタートアップのどこを見て投資を判断するのか?-vol.1

スタートアップが成長を加速するための手段の一つとして、VCやCVCからの資金調達を実施するケースがあります。しかし、資金調達を受けるためにはどんな準備が必要なのか、VCやCVCをどのように有効活用できるのかを知りたい人も多いと思います。

そこで今回はVCやCVCの立場から投資やスタートアップ支援について考えていることをお伝えすべく、Gazelle Capital株式会社の石橋代表と、東芝テックCVC推進室長の鳥井の対談インタビューを3回にわたってお届けします。

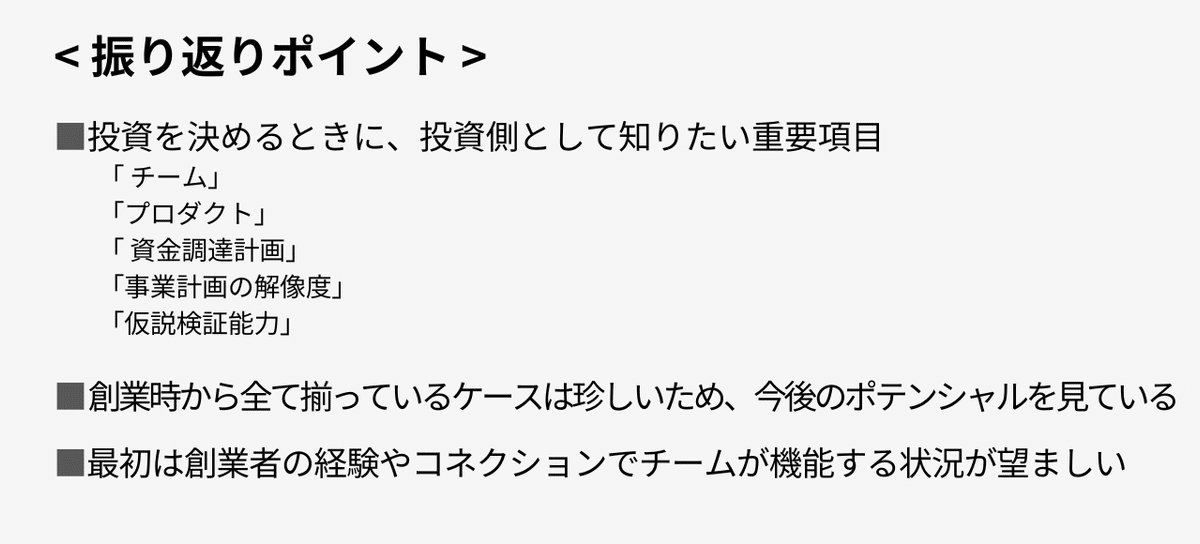

第1回のテーマは、「投資を決めるときに、投資側として知りたい重要項目」。VCやCVCの投資担当は、スタートアップへの投資を判断する際に何を見ているのか?二人に話を聞いてみました。

業界知見・経験が豊富な経営者の事業計画書は解像度が高い

ーーお二人はスタートアップから資金調達の相談を受ける機会が多いと思います。その際にどのような観点でスタートアップのことを見ているのか、こんな情報があると判断しやすいといったポイントを教えてください。

鳥井:まず前提として、一概にスタートアップといってもその企業のステージによってチェックする観点はだいぶ変わってきます。例えば、シード期とシリーズBでは事業規模もプロダクト/サービスの状況も異なるので、見るべきポイントや基準も変わってきます。ただ、いずれのステージにも共通して言えるのは、「チームを見る」ということ。経営者がどのような人なのか、どのようなカルチャーが根付いているチームなのか、掲げているビジョンの実効性はどのくらいあるのか、そのあたりを総合的に見ていますね。

ーー経営者やチームの特徴の中でも重視しているポイントはありますか?

鳥井:いわゆる、エグゼキューション能力ですね。計画や戦略を立てるだけでなく、それを組織で実行し、目標を達成していく力を重視しています。そのためには、そもそも世の中や業界に対してリアリズムを突き詰めて理解していることや、正しいアクションプランを立てられること、それを実行するリーダーシップやチーム力も欠かせません。そういったポイントを経営者とのコミュニケーションや事業計画書などさまざまな項目から複合的に見ている気がします。それから、事業ステージによっては「プロダクトの質や差別化要素」をしっかり検証することもありますね。あとは、今回のステージでどのくらいお金を集めて何を実現するのかという「資本政策」がどのくらいしっかり設計できているのかもチェックします。大きくいうと「チーム」「プロダクト」「資本政策」の3つですね。

石橋氏:ちなみにエグゼキューション能力の高さという話でいうと東芝テックさんの場合、投資先の起業家の方々は、業界経験があるといった業界出身者の方が多いですか?

鳥井:そうですね、その業界に長年携わっていた方ですとか、それなりにドメイン知識を持っている人が多いと思います。

石橋氏:なるほど、私も鳥井さんの考え方に近しいところがあると思いました。当社はプレシード・シード期かつSaaS・DX領域に特化したVCで、既存産業の変革にチャレンジするスタートアップを中心に支援しています。だからこそ、特定の既存産業に対する知見や経験は重視しているポイントの一つです。その業界の市場規模やビジネスモデル、ユーザーニーズなどを深く理解していると、事業計画書の解像度も高まります。実際に、業界経験が豊富な起業家の事業計画書はまだプロダクトもないシード期にもかかわらず、すごく詳細に書かれていたりするんです。これは鳥井さんがおっしゃっていたエグゼキューション能力にも通じると思うのですが、やはりPDCAの“P”の精度が高いほどビジネスを早く回すことができるので、シード期こそ「事業計画の解像度」に差が出やすいと感じています。

それから、シード期は1回の開発でPMF(ターゲット・マーケットに対して浸透)できるとは限らないので、「仮説検証能力」の高さも大切になってきます。簡単に言えば、同じ予算で10回検証できるチームと2回しか検証できないチームなら前者のほうがPMFの可能性は高まりますよね。あるいは、仮説検証のために売上をつくれるチームも、仮説検証能力が高いと言えます。

シード期は創業者の経験やコネクションで、チームが機能する状態が望ましい

ーー「チーム」「プロダクト」「資金調達計画」、「事業計画の解像度」「仮説検証能力」とさまざまなポイントを挙げていただきましたが、その中でも優先度の高い項目はありますか?

鳥井:もちろん最初から全てが揃っていればベストなのですが、現時点で欠けている要素があるから投資できないということではなく、今後それをつくっていけるチームなのか、それを実現する魅力的な仲間を引き寄せられるのか、そういったポテンシャルも含めて総合的に見ています。

石橋氏:おっしゃるとおりです。特にシード期は、そもそも人がいないんです。最初からメンバーが揃っているほうが不自然といいますか、創業者と前職の仲間数名、あとは業務委託でチームを構成しているようなケースのほうが多いですからね。そういう意味では、やはり創業者に業界経験やコネクションがあり、最初は創業者の力である程度チームがワークする状態が望ましいです。

よくヒト・モノ・カネと言いますが、シード期はヒトもモノも揃っていないので、まずはカネから始まるんです。カネが入ってくるから人を雇えてチームをつくれる。チームがあるからモノがつくれてトラクションが生まれる。そこに評価が付くことでまたカネが集まる。そのような順番でサイクルを回して成長していくことが多いので、現時点で欠けているものがあるのは当然だと思います。

ーーありがとうございます。資金調達を考えるときに参考になるポイントがお聞きできました。次回はスタートアップが成長するために必要なポジションや要素についてお話しいただきたいと思います。

【YouTubeチャンネル「スタートアップ投資TV」で東芝テックが取り上げられました!】

資金調達や創業初期のスタートアップ起業家向けに有益な情報を発信するGazelle Capitalの公式YouTubeチャンネル「スタートアップ投資TV」に鳥井が全3回にわたって登場しています。東芝テックCVC立ち上げの経緯やカバー領域、スタートアップとの信頼関係の構築方法、陥りやすい罠などを詳しく話しているので、この機会にぜひご覧ください!

■リテール領域のアセットを活用した相互成長が可能なCVCとは?

■新規事業立ち上げのプロが直面した大手のジレンマと解消手段

■選ばれるための施策と陥りやすい罠を解説!