1/23 【日銀 大規模金融緩和維持決定、米生産者物価指数・小売売上高共に予想下振れ】

●日銀 大規模金融緩和の維持決定

日銀は1月17~18日に開いた金融政策決定会合にて、大規模な金融緩和の維持を決定した。長期金利の許容上限は0.50%を維持し、共有担保資金供給オペを拡充した。

また物価上昇見通しは、2022年度は3.0%(従来から引き上げ)、2023年度は1.6%(据え置き)、2024年度は1.8%(従来から引き上げ)とした。

黒田総裁は会見で、「長期金利の変動幅をさらに拡大する必要があるとは考えていない」と述べ、会合前には変動幅をさらに拡大するという思惑もあった中で、現状の緩和策継続を述べた。

今回の会合結果を受け、直後は1ドル=131.5円程度まで円安が一気に進んだものの、その後は再び円高方向に振れている。

今回会合で決定された「共通担保資金供給オペ(通称:共通担保オペ)」の拡大は、金融緩和維持ではなく、むしろ金融緩和拡大との見方もある。

共有担保オペとは、一定の担保の下で銀行などの金融機関に資金を貸し出す制度。金融機関は国債などの有価証券を担保として差し入れ、日銀から資金を調達することが出来る。従来は貸し付けの期間を1年以内としていたが、これを「10年以内」へと延長し、日銀が決定する金利を0%固定から貸し付けの都度決定する方法へ変更した。

例えば、10年国債の金利が0.50%を超えるような水準の場合、金融機関は0.50%で日銀から資金を借り入れ、その資金で10年国債を購入すると金利差分が利益となる。日銀が指値オペで買い入れていた国債を、この仕組みの下で日銀ではなく金融機関に購入してもらい、金利の上昇を抑えようというものだ。

但し、共通担保オペに参加するために金融機関が日銀に差し入れることができる担保には限りがあり、国債買い入れオペに比べると規模が小さいとの見方も出ている。1月23日には5年物についての共通担保オペが実施される予定。まずは中期金利を抑えることが出来るのか、注目が集まる。

●岸田首相 日銀総裁の交代を明言

岸田首相は1月22日、2月中に日銀の次期人事案を国会に提示する考えを表明した。物価上昇率2%目標の実現を盛り込んだ政府・日銀の共同声明については、新総裁決定後に議論すると述べた。

黒田玄総裁は4月8日で任期満了となる。岸田首相は、新総裁は「4月の時点の経済状況をしっかり考えた上で、どなたがふさわしいのかこれから判断しなければならない」とした。

現時点での次期日銀総裁候補は、雨宮正佳現副総裁・中曽宏前副総裁を中心とする見方が多い。

スペクトラFXソリューションズのブレント・ドネリー氏は、タカ派の候補が日本銀行の次期総裁になる可能性は約70%織り込み済みだが、指名が確認されればさらに円の強材料になると予想。

同氏に拠れば、雨宮正佳副総裁が次期総裁になる確率は35% で、中曽氏よりもタカ派色が薄いため、雨宮氏の指名が発表されればドル・円は2円50銭上昇する見込みとしている。また中曽宏前副総裁が次期総裁となる確率は35%で、指名が発表されればドル・円は2円下落すると予想した。

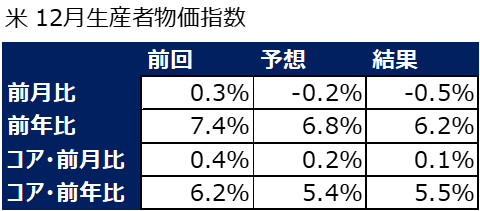

●米12月生産者物価指数 事前予想下振れ

1月18日に公表された12月の米生産者物価指数は、インフレの減速を表す内容となった。前月比は-0.5%の低下(予想:-0.2%、前回:0.3)で事前予想を下振れた。品目別では、エネルギーと食品の値下がりが目立つ。

12月生産者物価指数は、食品価格が前月比で-1.2%低下しており2年間で最大の値下がり。サービス価格は前月比0.1%の上昇で、伸び幅は22年4月以来の小幅な伸びにとどまった。

生産過程における比較的早い段階での物価を反映する中間財のコストは、前月比-2.8%低下と、20年4月以来の大幅マイナスで燃料のコスト低下を反映した。

●米12月小売売上高 インフレで年末商戦振るわず

米商務省が1月18日に発表した22年12月の米小売売上高は、前月比で-1.1%減(予想:-0.9%減、前回:-0.6%減)で2カ月連続の減少となり事前予想を下振れた。インフレ環境下で年末商戦が振るわず、百貨店やEC販売が伸び悩んだ。

12月の小売り売上高は、13カテゴリーのうち自動車や家具など10カテゴリーが減少。ガソリン価格下落の影響を受け、ガソリンスタンドの売上高は、-4.6%減少となった。インフレの影響で消費者の出費を控える傾向にあり、またFRBが進める積極的な金利上昇及び量的引締めの影響が経済に影響を与え始めたとする見方もある。

2022年後半の米経済は、大手テック企業の相次ぐレイオフ発表を横目にサービス分野が好調に推移してきたものの、12月はサービス分野である飲食店の売上高は-0.9%減と約1年ぶりの大きさで落ち込んだ。

●ウォラーFRB理事 0.25%利上げを支持

FRBのウォラー理事は、1月20日の講演で次回FOMCでの0.25%利上げ支持を表明した。0.25%の利上げは、その利上げ幅を再度縮小することになる。

但し、次回FOMC以降については2%のインフレ目標に向けてまだ道のりがあるとし、金融引締めの継続を支持した。また米経済のソフトランディングについて、労働市場に深刻な影響を及ぼすことなくインフレを抑えることができるとの見方を引き続き示した。

軟調な生産者物価指数および小売売上高の発表を受けて、市場も次回FOMCでは0.25%利上げを基本線とみており、その予想確率は99.3%まで上昇した。

●中国GDP ゼロコロナ解除で事前予想を上回る

1月17日、中国国家統計局が発表した22年10~12月の実質国内生産(GDP)は、前年同期比で2.9%増(予想:1.8%増、前回:3.9%増)となり政府目標の5.5%前後には大きく及ばないが、ゼロコロナ政策を解除した影響もあり事前予想を上振れた。

中国のコロナ感染状況は公表される情報が少なく詳細は不明であるものの、23年に入り都市部では感染がピークを越えたとみられる。1月15日時点で北京や上海など主要7都市の地下鉄乗客数は22年12月7日の水準を26%上回った。同水準から39%減だった12月23日を底に回復している。

但し、懸念材料がないわけではない。コロナ禍の3年間、中国の経済成長は外需による輸出に支えられた側面があるが、米・欧州経済が金融引締めによりリセッション入りなると、輸出には逆風だ。

また長期的な課題も残っており、22年の中国総人口は61年ぶりに減少。今後は労働市場や住宅需要、年金制度への影響が見込まれるため、指導部は難しい舵取りが求められる。