#米国株

【相場要約】[10/6週]米指標はCPIは多少上振れ、失業保険申請件数が大幅増も一時的との観測。雇用統計の流れもあり、株は堅調に推移。米金利高はある程度織り込みも米金利安材料も無く安定。[10/13週]米小売売上高が若干注目。為替・株ともに目立った動きにはならない週と想定。

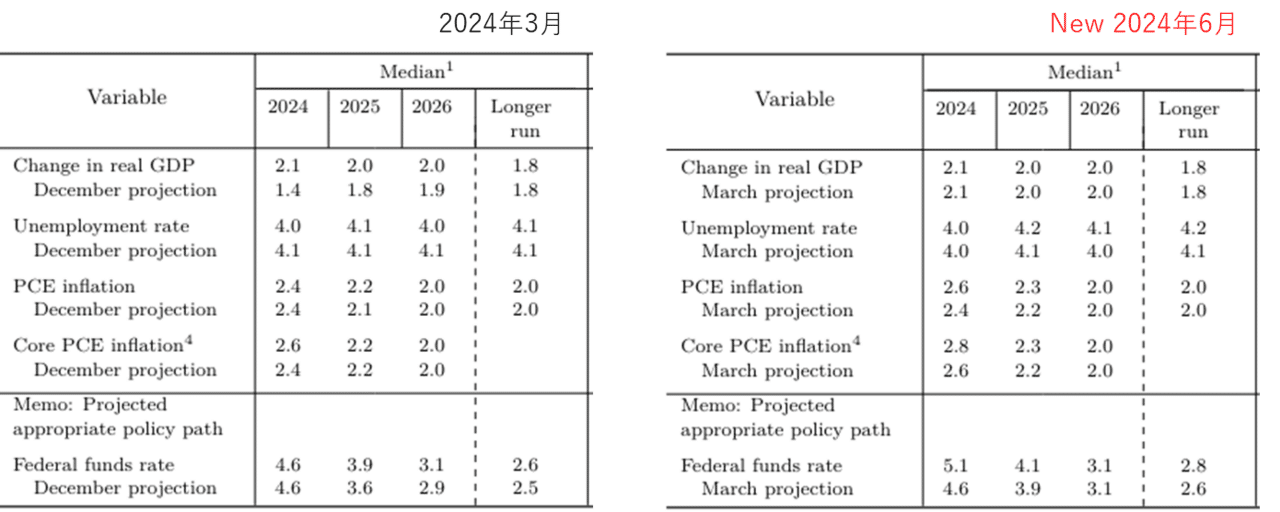

昨日のCPIは数値的にはインパクトあるものではなかったですが、中身をみると、①インフレ低下は原油に依存②サービス等は堅調.コアインフレやスーパーコアはプラスという結果でした。9月利下げ一回ほぼ確ですね。個人的にはインフレ高で金利高株安ならなくて安心しました。

本日21時半は米CPI 。今の相場におけるインフレ指数の重要性、タイミングや昨日のPPIの乖離後の動き見ても、あまり重要視されていないと思う。インフレ指数が上振れしてなければ、金利高株高で推移するかな。相場薄いので為替は変なボラには注意が必要かな⚠️

【6月12日米CPI】全体的に下振れで金利安。特にコアCPI前月比は0.16%と少し乖離があるので、ドル売りが強め。この後FOMCを控えてあり、米金利が下げすぎることはないものの、タカ的になりすぎる必要はないので、戻しは弱く下げ止まる可能性があり、ドル安の反発はひきつけます。

ミシガンの期待インフレ率は、予想を下回るも前回値よりやや上振れ。昨日の金利高の切り替え分は下げる余地はあるものの、10年債4.4%くらいまでと想定。来週月曜英米休場、月末週であることから、特に株は目立った動きはないでしょう。ロンフィクにかけてゴールド買いはあるか。

昨夜5/23の米市場は、PMIきっかけで金利高株安となり、米10年債は4.5%より上にはいかないものの、為替もドル高相関でした。FOMC議事要旨や金利安織り込み、株高値付近だったことから、株安に反応しやすい環境でした。個人的にはまだ楽観視しており、押し目で株高を想定します。