2/26 【植田総裁候補所信聴取に臨む、米2月PMI・1月PCEデフレータ予想上振れ】

●植田日銀総裁候補 衆議院で所信聴取に臨む

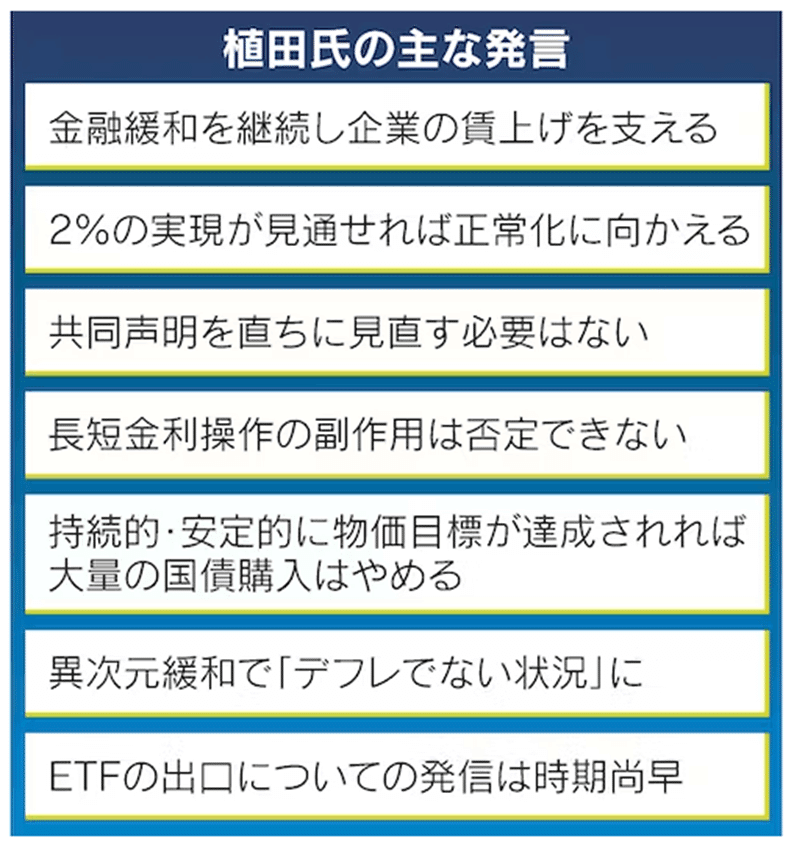

2月24日の衆議院運営委員会にて、植田日銀総裁候補に対する所信聴取及び質疑が行われた。政府が植田氏を次期総裁候補と国会に提示してから、初めての公の場での発言となった。

植田氏は今後の政策については、今後の経済状況や物価情勢次第と繰り返し発言を行い、特に物価の基調的な動きを重視している姿勢を見せた。

また現在の金融政策については、現状の金融緩和維持が望ましいとしながらも物価の見通しが改善していく場合にはYCC(イールドカーブコントロール)についても見直し、もしくは正常化の方向での見直しを考えざるを得ないと語った。

また政府との共同声明については、政府と日銀の政策連携が確実に成果をあげてきたとした上で、「共同声明を直ちに見直す必要があるとは今のところ考えていない」と述べた。

筆者が興味深いと感じたのは、田村氏(共産党)からの「デフレの要因をどう考えるか」という質問に対して、「1990年代から2000年代はじめにかけて続いた地価、株価の大幅な下落は大きな影響を経済にもたらした金融仲介機能をまひさせ、これが経済の回復を遅らせた。その処理をもう少し早めにすることができなかったために事態が長引いた。」と述べ、過去の日銀の失策を認めた点だ。

市場の反応に目を向けると、ややタカ派の発言も想定される中で、事前予想よりタカ派発言が無く中立的なスタンスに終始した内容を踏まえ為替市場では円安が進行。後述の米経済状況も相まって、1ドル=136円台半ばとなっている。

●米2月PMI サービスが持ち直し底堅さ示す

2月21日にS&Pグローバルが発表した2月総合PMI速報値は、前月から3.4ポイント上昇し50.2(予想:47.4、前回:46.8)と事前予想を上回った。企業活動の拡大と縮小の節目である50をわずかながら上回っており、8カ月の高水準となっている。

S&Pのエコノミストは「金利上昇や生活費高騰の向かい風にもかかわらず、インフレがピークに達し、リセッション(景気後退)リスクが後退した兆しを背景に、企業のムードは明るくなった」と説明する。

一方で、「労働市場のひっ迫を背景に、インフレ押し上げの要因が賃金にシフトしたことを今回の調査データは浮き彫りにしている」とも説明し、依然として続く労働市場のひっ迫を指摘する。

またサービス業と製造業に分けてPMIを分析するとサービス業が強い結果となっているが、これは異例な暖冬による影響が一部に表れている(=一過性)との見方もある。

●米1月PCEデフレータ(個人消費支出物価指数) 前月から伸び拡大

2月24日、米商務省が発表した1月のPCEデフレータは前月同月比で5.4%(予想:4.9%、前回:5.3%)と事前予想を上振れ、前回から伸びが拡大した。

昨年11・12月の伸び鈍化から反転し、2021年3月以来の大きな伸び幅となった。自動車や飲食サービス、宿泊など財とサービスに対する支出の増加が反映された。

変動の激しい食料品及びエネルギーを除くコア指数も前年比で4.7%(前回:4.6%、予想:4.3%)と再び伸び幅は増加した。この結果を受けて、最近の米インフレは需要主導となっており、この傾向が続くとなるとFRBが5.25%を超える水準まで利上げを行わざるを得ないとする見方もある。

●好調なPMIや伸び幅が増加するPCEに対する市場反応

総合PMIが50を超える水準に達し、PCEデフレータの伸び幅の再増加に対する市場の反応を見ていこう。

まずは債券市場だ。米10年債金利は、先週初めは3.8%程度の水準であったが各種米経済指標の発表を受け先週終わりには3.9%台半ばまで上昇。

長期金利の上昇圧力に伴い、株式市場は下落。下図はSP500の週次推移であるが長期金利が2.07%上昇した一方で、▲2.63%の下落となっている。

次にドルインデックスだ。ドルインデックスとは、ユーロや円、ポンドなど主要な通貨に対する米ドルの強さを示した指数。

一般的に、ドルインデックスが上昇していると主要通貨に対して米ドルが強い(買われる)と判断し、下落していると米ドルが弱い(売られる)と判断される。

先週のドルインデックスの推移を見ると、長期金利の上昇に伴い週後半にかけて上昇しており、各主要通貨に対するドル高の状況が分かる。

また市場による政策金利見通しについて、いよいよ市場は年内の利下げ期待をあきらめた形。下図の通り年末まで5.25%~5.50%まで政策金利が維持されると見通す。

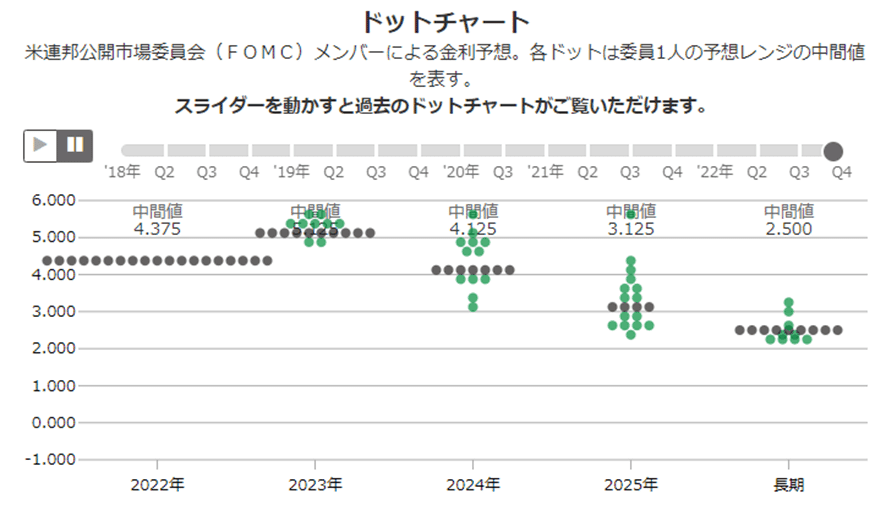

むしろ足元では再びターミナルレートの水準に注目が集まっている。仮に5.25%よりも高い水準まで政策金利を引き上げるとなると、一段とドル高・株安が進むだろう。やはり3月FOMC、特にドットチャートには大注目だ。