子供の学費確保と資産運用は両立できるのか~我が家(パラディソ家)の場合~

以前、書きましたが、私の奨学金が返済を終えたらしい、、という記事。

これは、私と私の両親の話でしたが、本日は私と妻と子供たちの話をしようと思います。

子供を育てるには幾ばくかのお金は必要になってきます。

夫婦2人の時と比べれば、物理的に人間の数が増えるので当然と言えば当然です。

そこで、将来必要になるかもしれない学費に関して、どのように我が家は備えているのかをまとめてみようと思います。

■いつまでに、どのくらい必要なのか

「いつまでに、どのくらい必要なのか」

この問いは家庭によって違ってくるものだと思います。

中学高校から私立の学校を視野に入れたり、医学部進学や海外留学を視野に入れるのであれば、相当なお金が掛かるでしょう。

大学も国公立か私立かでは、全然違ってくると思います。

そもそも大学進学自体を考えていなければ、そこまで必要ではないかもしれません。

なので、そこに絶対的な正解は無く、究極的には各家庭による、としか言いようがありません。

このように基準に出来るものはそんなに多くなかったので、我が家の場合は、まず私の過去を手掛かりに考えてみました。

モデルケース(自分自身)

小学校:公立

中学校:公立

高校:都立

大学:私立文系

よくあるパターンかと思います。

このうち大学の後半2年間は奨学金を借りました。高校3年次には予備校も1コマ(英語)だけ通わせてもらっていました。

このパターンで行くとすれば、まとまったお金が必要になるタイミングは子供が18歳になる年になりそうです。

普通の大学で文系であれば、入学金と併せ400万~500万ほどあれば賄えると考えていますので、18年間でこれを用意すればいいわけです。

■学費(教育費)の捻出を計画に組み込む

一旦、仮にでもターゲットが定まれば、あとは実行計画を描き、実行するのみ!となりますが、400万とか500万とか簡単に蓄えられるほど甘くないですね。少なくとも我が家にとっては大金です。

しかし、冷静に考えると完全なる無理ゲーではなさそうなので、その目論見を書いていきます。

①児童手当

0歳~3歳まで:月15,000円

3歳~12歳まで:月10,000円(第3子以降は15,000円)

12歳~15歳まで:月10,000円

もし、所得制限に掛からずに、給付を受けられるのであれば、これらに手を付けず、そっくりそのまま子供名義の口座に放り込んでおけば、最大1,980,000円を15歳までに作ることが可能です。

1. 支給対象

中学校卒業まで(15歳の誕生日後の最初の3月31日まで)の児童を養育している方

2. 支給額

児童の年齢 児童手当の額(一人あたり月額)

3歳未満 一律15,000円

3歳以上小学校修了前 10,000円(第3子以降は15,000円)

中学生 一律10,000円

参照:内閣府HP

計算式

15,000円×36か月=540,000

+

10,000円×108か月=1,080,000円

+

10,000円×36か月=360,000円

⇒合計1,980,000円

②月10,000円の積立貯金

これも児童手当と並走させ、15歳まで毎月10,000円づつ積み立てれば、1,800,000円賄うことが可能です。

さらに、15歳から18歳まで続ければ、360,000円。。。

これは、まさか、、この戦い、、、譜面が完成した!

まとめると、

15歳までの児童手当1,980,000円

+

セルフ積立貯金1,800,000円

+

15歳〜18歳までのセルフ積立貯金360,000円

これらを合わせれば、4,140,000円。

概ねこれで行けそうですね。

■もし、児童手当が無くなったら

念のため、ダウンサイドリスクとして考えておかないとならないと思っています。

エライ人たちのなかで議論されていますが、未来永劫この児童手当という制度が続く保証はどこにもありません。

エライ人達は”国会議員の月額報酬とは別に月額100万円の文通費”という意味不明な予算に関しては、頑なに守りながらも、子育て世帯への児童手当は平気で削ってきます。

現に年収1,200万円の所得を得る人がいる家庭は、今まで給付されていた児童手当の特別給付(月5,000円)が2022年10月から無くなってしまいます。

ですので、余裕があれば上記より早めに400万~500万を仕込み終える工夫が必要かもしれません。

1つは、要所で頂くお祝い等も、全て手を付けずに学費用に積み立てる事や、セルフ積立貯金の額を月20,000円にしてみることも検討の余地があります。

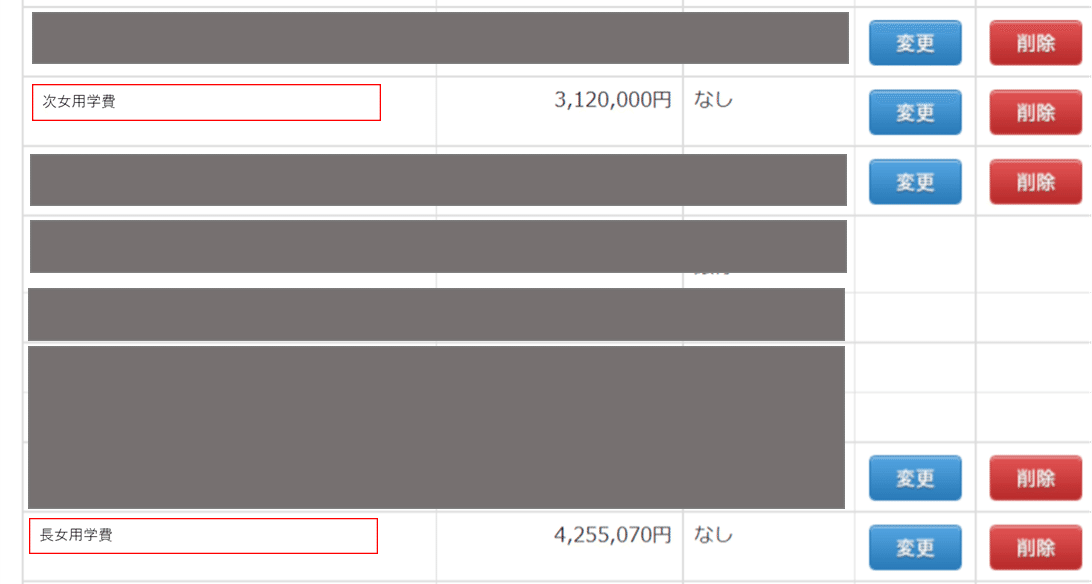

我が家の場合は、それらどれも敢行していまして、長女9歳、次女5歳の現時点で約7,370,000円を学費用として子供たちの口座に用意することが出来ています。

2人とも大学が私立文系であれば、ほぼ心配はない状況です。理系や海外留学を望んだ場合は、、、その時に考えようと思います。

また、我が家の場合は18歳まで長女が約9年、次女では10年以上ありますので、それぞれ子供名義の証券口座を作り、ジュニアNISA制度を利用して、学費用資金の約半分程を全世界株式インデックスファンドと全米株式インデックスファンドで運用をしています。

ちなみに、学資保険などは掛けていません。いまいち学資保険の必要性を我が家の場合考えられず(所得控除にもならず、受取率10○%ってその期間中国債でも買ってた方がマシ、万一のことに備えるなら時と場合を考えながら他の少短などで良い気が…)、上記のような運用をしています。

※受取率と利回りは違うので勘違いされないようにしてください

例

・受取率(%)=受取保険金÷支払い保険料×100

・利回り(%)=収益額÷投資金額÷投資年数×100

仮に受取率104%、期間10年間とした場合、利回りに直すと0.4%ほどです。2022年2月現在でアメリカ10年債利回りが1.9%(ちなみに現在は記録的な低金利下です)ほどなので、アメリカ10年債でも買っていた方が良くないですか?

■資産運用と学費捻出は両立可能か

この問いに関しては各家庭の状況にもよります。

学費確保に関しては、既に書いたような児童手当の全額貯蓄+計画的な積立貯金をすることが前提で、更に余裕があれば、学費確保と資産運用の両立はある程度可能かと思います。

もちろん、世帯の所得状況はそれぞれ事情があると思うので、一律に定義することが難しいですが、

①規律を持った児童手当の貯蓄

②月10,000円の学費積立貯金

③余裕があれば、月23,000円のiDeCoに充てる財源を捻出

この3点セットで学費確保と資産運用の両立の入り口には立てそうです。

完

最後まで読んで頂きありがとうございました。

宜しければフォローもお願いします。毎週新記事をアップしています。

【お知らせ】

2022年からこちらのnoteの記事を読んで頂いている方と一緒に何かやれないかと考えていまして、

下記サポート欄にも書かせて頂きましたが、サポート及び購入頂いた金額はこのnoteの新コンテンツ用に$VTという世界の株式を丸ごと買う様なETFを購入しモニタリングしていきたいと思います。

※サポート機能はWeb版でしか表示がないようですのでアプリで見ている方はお手数ですがWeb版で表示してみてください。

購入タイミングは図りません。買付可能金額に達し次第順次買い付けを行います。

まだ株式投資をしたことが無いという人の為に、買付手順等もアップしたいと思います。

運用益部分に関してはどこかに寄付する等も検討中です。

宜しくお願い致します。

いいなと思ったら応援しよう!