アクセンチュア:2024年度Q2決算 - 株価大幅下落も生成AIに強気姿勢崩さず

アクセンチュア(ACN)は、2024年3月21日に米国現地で2024年度第2四半期(12月~2月期)の決算発表を行いました。アクセンチュアは、世の中で大きな関心を集めている生成AIの社会実装に貢献すると期待されている総合コンサルティングファームです。しかし、今回発表された決算では、市場の予想を下回るなど、主要指標が振るわず、その結果として株価が大きく下落しており、もしや生成AI需要がさほど伸びていないのではないかという懸念を抱き、彼らの決算内容を確認した次第です。

尚、生成AIとアクセンチュアとの関係についてですが、、

生成AIについては今後の社会実装、特に企業への浸透が期待されている状況ですが、ChatGPTやマイクロソフトのCopilot、Stable Diffusionなどを個人ユーザーが契約して個人利用するのとは異なり、企業がこれらの生成AIサービスを社内に導入してビジネス活用するには数多くのハードルが存在しており、社内の機密情報の漏洩リスクや個人情報の取り扱い、著作権の問題など、企業内の情報統制やガバナンスに係わる課題を必ず伴うことになります。

もちろん、これらの外部クラウドサービスを利用せずに、自社で大規模言語モデルを立ち上げて運用するという選択肢もありますが、その場合でも、コンピューティングインフラの整備から、生成AIモデルの学習や自社タスクに沿ったファインチューニング、ビジネスアプリケーションとしての作り込みと運用に至るまで、多くの技術的課題があり、一筋縄でうまくいくものでもありません。

しかしながら世の中には、これらの課題を乗り越え、生成AIをビジネス上の競争優位に活用したいと考える企業は少なくありません。そのような場合に、技術的な強みを持つコンサルティングファームに多くの出番があり、その筆頭というべき候補企業の1社がアクセンチュアとなります。

今回の投稿は、決算で振るわなかったアクセンチュアに対する懸念というよりも、生成AIの社会実装に一役買うであろうといわれるアクセンチュアの生成AIビジネスへの取り組みや市場からの反応が気になって、あらためて決算の中身を確認した次第です。

結果、アクセンチュアは今後も生成AIの将来に積極的に投資し続ける姿勢を保っており、決して、市場からの需要が弱いものではないことが確認でき、一旦は、一安心している状況です。

(SPXは参考。クリックで拡大)

1. 企業概要

アクセンチュア(Accenture PLC:ACN)は、アイルランドのダブリンに登記上の本拠を置くコンサルティング会社で、実質的な本社は米国のシカゴとニューヨークであるとされています。

元々、米国の監査法人アーサーアンダーセンから1989年に分社したアンダーセンコンサルティング社が2001年に名前をアクセンチュアに変えて、現在に至っています。売上高と従業員数で世界最大のコンサルティングファームであり、様々な分野、様々なレイヤーでのコンサルティングサービスを提供しています。特にITコンサルティング及びITサービスを上流工程から下流までカバーし、システムの開発や構築などのシステムインテグレーションの実行部隊も統合した一気通貫型のサービスで顧客のデジタル化を支援している企業で、所謂、世界5大監査法人とされるデロイト、PwC、EY、KPMGのビジネスコンサルティングとは異なって、大きくテクノロジーに寄せたビジネスを推進しています。

アクセンチュアの現在のサービスポートフォリオは、以下の5つビジネスカテゴリーに区分されています。

① Strategy & Consulting

ビジネス戦略やテクノロジー戦略、オペレーション戦略、およびM&A戦略を通じて、顧客企業の事業成長を支援するサービスです。市場分析、競合分析、新規事業戦略の策定、テクノロジー活用によるビジネスモデルの変革なども含まれ、クライアント企業の戦略策定のプロセスから具体的な戦略計画の立案を支援します。

② Technology

ITコンサルティング、システムインテグレーション、アプリケーション開発、クラウドサービスの導入支援など、テクノロジー活用を中心に据えた各種の支援サービスです。DX実現のための戦略立案からシステムの実装と事業基盤としての定着までをサポートします。

③ Operations

財務、人事、調達、マーケティングなどのビジネス機能に関するマネージドサービスを提供します。所謂、業務のアウトソーシングを受けるサービスで、プロセスの効率化、コスト削減、業務品質の向上を目指して、企業のバックオフィスからフロントオフィスまで、幅広いビジネスプロセスを請け負うサービスです。

④ Industry X

製造業をはじめとする各産業におけるインダストリアルビジネスのデジタル化を支援するサービスです。スマートファクトリーの構築、製品ライフサイクル管理、デジタルツインの活用などが含まれ、デジタル技術を駆使して、企業の産業力と競争力の向上を支援します。

⑤ Song

デジタルマーケティングやクリエイティブ領域でのサービスを提供し、企業のデジタル変革を支援するサービスです。ブランド戦略の策定からコンテンツ制作、デジタルキャンペーンの実施まで、クライアント企業の顧客エンゲージメントの強化やブランド力強化を支援します。広告代理店のようなビジネスも行っています。

2. 2024年度Q2決算のトピックス

Q2決算および2024年度の通期ガイダンスを発表した後、株価が大きく下落しています。これは、Q2決算における利益予想は市場予測を上回ったものの、売上高は市場予想をわずかに下回り、加えて、2024年度の売上高成長率と通期のEPSのガイダンスを下方修正したことが株価下落の主な理由だとされています。

(1)ネガティブ要因

Q2の売上未達および2024年度の通期ガイダンスの下方修正については、その決算説明会で、顧客の裁量支出の削減や意思決定の遅れやマクロ経済の不確実性がその要因であるとの説明を行っています。

■■■■■■ [原因] 顧客の裁量支出の削減 ■■■■■■

「顧客は、大規模変革への投資を優先し、特に小規模なプロジェクトの裁量支出の制限やコンサルティング、戦略サービスにおけるプロジェクトの開始が延期されることなどから、コンサルティング収益が減少傾向にある」

■■■■■■[原因] 顧客の意思決定の遅れによる ■■■■■■

「マクロ経済の不確実性の中、顧客は意思決定を遅らせて支出ペースを鈍化させている。この傾向は、新規ブッキング獲得において、特にEMEAと北米の伸び悩みにつながっている」

尚、ポジティブサイドとしては、以下の要素がアピールされていました。

Q2に売上1億ドル超の大型案件が過去最高の39社に達し、顧客に信頼される改革パートナーであることを強調

Q2に21億ドルを投じて生成AI関連企業を含む11件の買収を実施。戦略的分野における成長投資による市場リーチの拡大へのコミットメントを強調

3. Q2決算:生成AIに係わるコメント

生成AIの社会への実装を進める上で、アクセンチュアのようなデジタル技術に強いコンサルティングファームやシステムインテグレータの役割は非常に重要とされています。企業が生成AIを導入する際、技術的な課題だけでなく、ビジネスプロセスの再設計、セキュリティ対策、倫理的な考慮、さらには組織文化の変革といった多岐にわたる要素を検討する必要があります。

これらの複雑な課題に対処するため、企業からは、アクセンチュアのような専門知識を持った企業が求められており、これらのことから、生成AIの社会実装を加速させるためのキープレイヤーとして、アクセンチュアのような企業の名前が取り沙汰されている状況にあります。

そのような中、今回のQ2の決算説明会においても、生成AIのケイパビリティ強化のための戦略投資に関する以下のコメントがありましたので紹介します。

■■■■■■ 生成AI ケイパビリティ強化について ■■■■■■

Q2には6億ドル超の新規生成AIプロジェクトのブッキングを記録

Q2までの上期の生成AI関連売上が11億ドルに達した

これらのプロジェクトは、基礎的なAI機能から始まり、高度な生成AIの実装まで多岐にわたる

自社組織の強化も進行中。データ&AI関連の専門家を現在の53,000人から、2026会計年度末までにこの数を8万人に倍増させる計画

Udacity買収を含む、3年間で10億ドルを投じる教育イニシアティブ「Accenture LearnVantage」を立上げ、自社および顧客の生成AIスキルの強化を図っている。(※Udacityは、2024年3月に買収したテクノロジー分野に特化したeラーニングサービス企業)

このようにアクセンチュアは、生成AIに対して積極的に取り組んでおり、その戦略と実績は業界をリードする位置にある。

一方、顧客側の成熟度についての懸念について、以下のようなコメントをしています。

■■■■■■ アクセンチュアの企業向け生成AI市場の認識 ■■■■■■

AIの重要性は、ほぼ全世界で認識されていると考えている。

但し、AI活用の規模を拡大できるかについては、クライアント企業側のデジタル・コアの強さに依存する。

ほとんどのクライアント企業は、企業全体でAIを導入するための投資を理解しつつあるが、AI技術が必要なものの一部であり、規模拡大が難しいと感じている。

顧客がテクノロジー、データ、AIを駆使し自己改革し、AIの価値を引き出すためには、適切なデジタル・コアの構築、仕事の仕方の変更、従業員の教育、AIを中心とした能力強化が必要となる。

ChatGPTやマイクロソフトのCo-Pilotなどのクラウドサービス型生成AIサービスを導入する際には、機密情報の流出や個人情報の取り扱い、コストマネジメントなど、社内ルールを厳格に適用することで、企業利用が広げることができると思われます。ただし、自社で蓄積した機密情報や個人情報など、これらの外部のクラウドサービスにデータ投入することがはばかれる場合には、生成AIシステムを自社で立ち上げるというオプションが第一の選択肢となりますが、しかしながら、このためには企業自身にシステムを立ち上げて企業の情報基盤として根づかせるためには、相応の知識と能力が求められることになります。

したがって、生成AIの幅広い社会実装の過程においては、アクセンチュアのような技術寄りのコンサルティング企業への需要が高まるであろうというのが一般認識となっています。

しかしながら、上記のアクセンチュアのコメントからは、顧客企業がまだ十分に成熟していないことから、幅広い社会実装には、まだ時間を要するであろう、という苦悩がうかがえます。

■■■■■ 決算説明会のアナリストとのQ&Aパート(意訳) ■■■■■

また、決算説明会のQ&Aパートでも、生成AIに関する質問がアナリストからあがり、以下のようなやり取りがありましたので紹介します。

Q: ITサービス支出のサイクル、特にセクターの軟化と短期的な裁量支出への影響に関する質問(JPモルガン:Tien-Tsin Huang氏)

A: 特に小規模なプロジェクトにおいて、顧客の支出は逼迫していると指摘する一方、大規模な変革案件の勢いが強いこと、またテクノロジー主導の変革の重要性を強調。顧客の生成AIへの関心は高く、今期6ヶ月間で10億ドルの売上を計上し、急成長しているテクノロジー分野であることを強調。生成AIは、クライアントが企業のあらゆる部分を改革するポテンシャルがあることを示した。(アクセンチュア:CEO Julie Sweet氏)

Q: 生成AI案件のブッキングサイズと、これら初期のブッキングがより大きな案件に統合される可能性についての質問(JPモルガン:Tien-Tsin Huang氏)

A: 1億ドル以上のブッキングとこれら案件の大型案件への戦略的位置づけについて。より多くのビジネス機会を獲得するために組織的な投資を行っており、下期は旺盛な顧客需要を取り込んで成長する自信がある。(アクセンチュア:CEO Julie Sweet氏)

生成AIの成長機会を獲得するための戦略は、クライアントの生成AI利用をいち早く支援することと、その際の競争力と効率性を高めるため、自社のサービスにも生成AIを採り入れて自身が経験を積むこと。このように生成AIに積極的にアプローチすることが、次の10年に非常に重要である。(アクセンチュア:CEO Julie Sweet氏)

Q: 生成AIを使った新しいソリューションの準備と実装のタイムライン、そしてアクセンチュアのビジネスへの影響についての質問(モルガンスタンレー:James Faucette氏)

A: 生成AIの戦略について重要なのは、クライアント企業に生成AIを導入することと、アクセンチュア社内の業務に生成AIを統合し、業務効率化を推進することで、これらの両方において先陣を切って行くことが重要。(アクセンチュア:CEO Julie Sweet氏)

4. アクセンチュアを取り巻く市場概況

アクセンチュアのQ2決算から伺える、企業のIT投資に対する市場概況に係わる情報を以下にピックアップしました。尚、これらは、アクセンチュアのビジネス全体における傾向を示すものであり、生成AIに関連するビジネスに限定したものではありません。

(1)ビジネス領域別業績

テクノロジー系のサービスやマネージド・サービスに対する需要は堅調である一方で、コンサルティング関連事業は逆風に直面している。

[好調]

テクノロジー・サービス:売上高は1桁台前半の伸びとなり、好調な業績とテクノロジー志向のサービスに対する継続的な需要を示す

マネージド・サービス:売上78億ドルで3%増加。堅調な需要を示す

セキュリティ事業: 情報セキュリティに対する脅威が拡大する中、サイバーセキュリティ・サービスの重要性と需要が高まった

インダストリーX:製造およびエンジニアリングサービスのデジタル化に対する対する旺盛な需要を背景に2桁の成長を達成

[苦戦]

コンサルティング: 売上80億ドルで3%減。市場やクライアントの支出行動の影響を受けている可能性

オペレーションおよび戦略・コンサルティング: 1桁台前半の減少

(2)インダストリー別の需要状況

[好調]

公共サービス:政府・公共部門での旺盛な需要

ライフサイエンス: 1桁台半ばを超える成長を記録。需要は堅調

公益事業:1桁台半ばの成長。積極的な需要を反映

エネルギー:世界的なエネルギー転換とDXが進み、1桁台後半の成長

ヘルスケア:デジタル・コンサルティングへの継続的な需要が堅調

ハイテク:旺盛な需要から1桁台半ば超える成長を示す

[苦戦]

通信・メディア・テクノロジー:市場飽和、消費者の嗜好変化、競争激化などが要因となる可能性

金融サービス: EMEAの厳しい経済環境と規制圧力を反映し落ち込む

ソフトウェア: 北米の支出シフトやセクター内の競争力学に起因する需要減少の可能性

(3)マーケット別の傾向

日本やアルゼンチンなどの成長市場で堅調な伸びを示したのに対し、北米では横ばい、欧州では微減となった点は留意すべき。

[北米]

73億8,000万ドル。前年同期比、米ドル&現地通貨ベースともに横ばい

公共サービス向けは伸びたが、金融サービス、ソフトウェア&プラットフォーム、コミュニケーション&メディアでの減収で相殺

北米の計上額は100億ドルで、同地域では過去最高

[EMEA]

56.0億ドル。前年同期比、米ドルベースで1%増、現地通貨建てで2%減

公共サービス向けは伸びたが、通信・メディアおよび金融サービスの減収で相殺

イタリアでの堅調な増収は、英国、仏、アイルランドの減少で相殺

[成長市場(日本/アジアを含む)]

56.0億ドル。前年同期比、米ドルベースで1%増、現地通貨建てで2%減

金融サービス、産業、公共サービス、化学・天然資源が成長を牽引

日本とアルゼンチンが伸びたが、豪とブラジルの減収で一部相殺

5. Q2決算:実績とガイダンス

(1)Q2決算結果

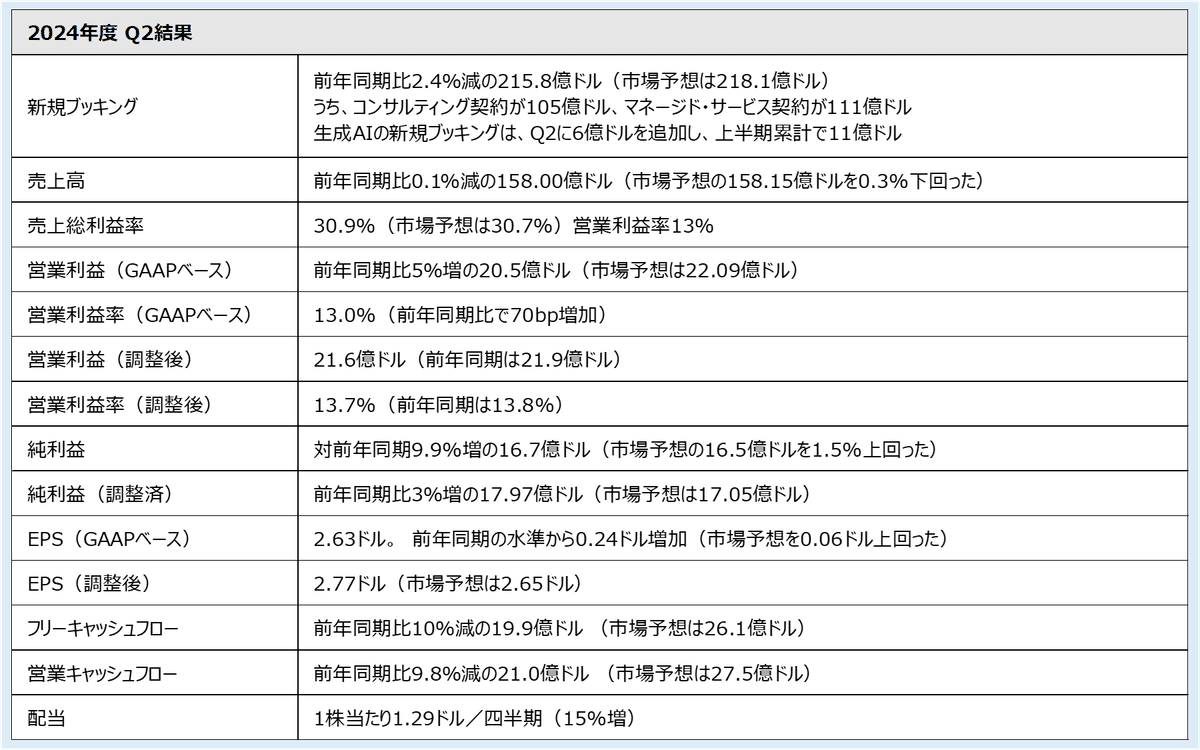

Q2決算の主なトピックスです。

(クリックして拡大)

(クリックして拡大)

(2)2024年度通期ガイダンス

Q2決算で発表された2024年度の通期ガイダンスです。

(クリックして拡大)

(3)業績推移(四半期ベース)

過去27ヶ月間のアクセンチュアの業績を見てみます。

下記チャートは、四半期ベースの過去の売上と利益の推移ですが、こう見ると、大きな山や谷もなく比較的安定して高いレベルを維持しているように見えますが、2023年度Q1から始まっている売上成長率の1桁半ばから1桁前半への鈍化は懸念されるところです。とはいえ、利益率の安定性は注目されるべきで、うまくコスト管理のされた事業効率の高いビジネスを行っていることが伺えます。

(クリックして拡大)

下記チャートに示されるPERは、31.3倍ですが、現時点での12ヶ月先のForward PERは、27.2倍となって割高感が緩和されています。今回、決算後に大きく暴落していますが、中期の生成AIモメンタムに乗るのであれば、様子を見て、押し目買いという選択肢もあるかもしれません。

以上です。

御礼

最後までお読み頂きまして誠に有難うございます。 今後ともどうぞよろしくお願いいたします。

だうじょん

免責事項

本執筆内容は、執筆者個人の備忘録を情報提供のみを目的として公開するものであり、いかなる金融商品や個別株への投資勧誘や投資手法を推奨するものではありません。また、本執筆によって提供される情報は、個々の読者の方々にとって適切であるとは限らず、またその真実性、完全性、正確性、いかなる特定の目的への適時性について保証されるものではありません。 投資を行う際は、株式への投資は大きなリスクを伴うものであることをご認識の上、読者の皆様ご自身の判断と責任で投資なされるようお願い申し上げます。