【揺らぐ米地銀🏦】銀行の利潤最適化モデルから考察する金融システムの実態:日経新聞解説🔥 2023/08/03

日本経済新聞の記事で

注目したい内容がありましたので

記事にしたいと思います💖

長いですが、目次をご活用いただきまして

どうぞ最後までご覧ください!

米地銀に3つの火種 経営悪化で再編加速も 利ざや縮小・商業不動産・資本規制強化 パックウエスト、中堅行と合併

米地銀の経営に3つの火種がくすぶっている。

預金者をつなぎ留めるために預金金利を引き上げた結果、利ざやの縮小が加速。商業用不動産の市況が冷え込み、保有する不動産担保ローンの価値の目減りも懸念される。

当局による資本規制の強化も足かせだ。米カリフォルニア州のパックウエスト・バンコープは25日、同州の中堅銀行との合併を発表した。経営環境の悪化で業界再編が進む可能性もある。

「成長のための舞台を整える、素晴らしい取引だ」。

パックウエストのポール・テイラー最高経営責任者(CEO)は、同州地盤のバンク・オブ・カリフォルニア(BANC)との合併を発表した25日の投資家向け説明会でこう語った。

パックウエストは、3月にシリコンバレーバンク(SVB)が破綻して以来、経営不安がくすぶっていた地銀の一角だ。

4~6月期の預金は前四半期比1%減と、同17%減だった1~3月期より流出ペースは鈍った。だがその裏側で、預金流出を抑えるためのコストが大きく膨らんでいた。

預金金利の引き上げや米連邦準備理事会(FRB)からの調達増などで金利支出は前四半期比5割増えた。

利ざやは1ポイント以上縮まって1.82%になり、ほかの主要地銀の2~3%台と比べて大きく見劣りする水準となった。全体のコストをまかないきれず、2四半期連続の最終赤字となった。

パックウエストの総資産はBANCの約4倍だが、今回の合併は事実上、格下のBANCによる救済だ。

統合会社名や銀行ブランドはともにBANC側に統一し、CEOを含めて取締役の多数派はBANC出身者となる。

利ざやの縮小はパックウエストだけの問題ではない。25日までに4~6月期決算を発表した主要な上場地銀20行はいずれも、利ざやが前四半期から縮小している。

特に大口で資金を集めやすい譲渡性預金(CD)で利率の引き上げが目立つ。東部ロードアイランド州地盤のシチズンズ・フィナンシャルは、1年物CDで年5%の利回りを提示し始めた。

ふたつ目の火種は、中堅・中小の銀行の成長を支えてきた商業用向け融資だ。不動産市況で厳しいのがオフィスビル。

在宅勤務の定着に加え、テック企業や金融機関でレイオフ(一時解雇)が広がり、都市部のオフィス需要が低迷している。

融資総額のうち商業用不動産向けローンが約3分の1を占める東部ニューヨーク州地盤のM&Tバンクは、4~6月期に1億5000万㌦(約210億円)の与信費用を計上した。

前四半期より25%多い水準で、商業用不動産の市況低下などを反映させた。ダリル・バイブル最高財務責任者(CFO)は「マンハッタンのダウンタウン地区の債権で貸倒償却を実施した」と語った。

調査会社トレップの集計によると、商業用不動産向け融資債権が銀行規制上の自己資本を上回る米商業銀行は非上場も含めて700行以上存在する。

08年の金融危機以降に大手行が融資に慎重となるのと対照的に、中堅・中小行は成長分野と定めて融資を増やしてきた。不動産市況の変調は地銀の経営体力を一段とそぎかねない。

3番目の火種は資本規制の見直しだ。「規制の見直し内容が判然とするまでは、警戒を解けない」。

中西部オハイオ州地盤ハンチントン・バンクシェアーズのスティーブン・スタイヌールCEOは21日の説明会で語った。

FRBを含む米金融当局は27日に米銀の自己資本規制の強化案を公表する予定だ。

大手行に比べて規制が緩かった総資産1000億~2500億㌦の銀行や銀行持ち株会社で資本の上積みが求められる公算が大きい。3月以降に破綻したSVBなど3行はいずれもこの規模に当てはまる。

具体的には「売却可能」という区分で保有する債券の含み損が、自己資本の計算時に反映されるようになる見込みだ。

大手行と同様の義務付けがなされることで、金利リスク管理の強化を促す狙いがある。

金融システムの安定のために必要な措置といえるが、短期的にみれば、対象となる中堅銀行にとってさらなる負担となることは避けられない。

(ニューヨーク=竹内弘文)

記事に対するコメント📝

米地銀の経営について着目したいと思います💖

預金者をつなぎ留めるために預金金利を引き上げた結果、利ざやの縮小が加速しています

商業用不動産の市況が冷え込み、保有する不動産担保ローンの価値の目減りも懸念されています

当局による資本規制の強化も足かせになっているのです💦

アメリカのカリフォルニア州では、中堅銀行との合併発も発表もされており、今後経営環境の悪化で業界再編が進む可能性もあることに今後も着目していきたいと思います💚

日本はアメリカ経済から非常に大きな影響を受けていますので、今後日本の金融システムならびに地銀ネットワークにどのような影響があるのか、気になるところではあります

銀行の利潤最大化行動モデル🌟

今回は、銀行の最適化行動モデルについてご説明します

銀行利潤関数と利益最大化条件を導出したいと思います

金融市場において、貸出資金額を数量として、金利をその貸出資金額に対する価格や機会費用と見なして考察します

資金の需要サイドは、企業です

資金の供給サイドは、銀行です

この2つの経済主体が、お互いに利潤最大化行動を取るように行動します

この結果、どのような分析ができるか、一緒に考えていきましょう

まずは、今回のモデルを説明するための記号や関数の定式化をします

$$

Bank:B\\

π^B=rl-C(l,r_d)\\ =rl-(\frac{1}{2}l^2+r_d)\\ \\\to l=r-r_d\\ r=l+r_d …①

\\ \\

\frac{dC(l,r_d)}{dl}=l+r_d >0

$$

銀行(Bank)をB、企業(Firm)をFとします

利潤をπ、資金額を l 、貸出金利をr、預金金利をrdとします

また、費用関数をC(・)とします

限界事務コストは逓増、資金調達費用は、預金金利に比例することになるとします📝

次に、同様に需要サイドである企業のモデル定式化も行います

生産関数F(・)の仮定として、この企業は資本Kのみを使用します

また、毎期の資本購入は、銀行借入lで賄うこととしますので、K=Iが成立していることを確認します

そして、資本の限界生産性は逓減していくことを仮定しましょう

$$

Firm: F\\π^F= AF(K)-rl\\ =AK^{\frac{1}{2}}-rl [where, K=l]\\ =A\sqrt{\smash[b]{l}} -rl \\ \\ \to r=\frac{A}{2\sqrt{\smash[b]{l}}}…②

$$

利⼦率と返済確率

しかし、ここで私たちは

世の中に存在する不確実性を考慮することがより深い理解に繋がります

すなわち、景気の状態や担保価値の変化などによって、企業に融資した資金の返済確率P(r)が異なるということです

利子率が上がれば、債券価格は下落します

そうすれば、銀行のバランスシートも変化するでしょう

不良債権発⽣による⾃⼰資本毀損も充分想定されます💦

このような不確実性との関係性をしっかり確認することにしましょう

銀行の審査・監査能力が未発達で企業の情報開示が不十分であれば、資金の貸し手と借り手の間に「情報の非対称性」が生まれます

なお、銀行サイドはリスク回避志向が強い資金供給主体ですから、返済確率が相対的に低い主体には、より高い金利をつけることで対応しようとします

債務不履行のリスクの高い企業がもっぱら借入を求めてくるような「逆選択:アドバースセレクション」や、借入企業がリスクの高いプロジェクトを実行しようとする「モラルハザード」という問題も懸念されることが事実なのです💦

この結果③P(r) = p-r といった右下がりの関係式が成立していることを確認しておきましょう

この曲線の上方シフト要因として、好景気や担保価値の上昇によるpの増加が挙げられます

下方シフトの要因は、その反対となります📝

すると、先程求めた①銀行の利潤最大化条件式が、③返済確率の関係式を含めた不確実性のある式へとアップグレードされるのです👍

この操作によって、④銀行の資金供給曲線、そして②企業の資金需要曲線が求められるのです

$$

Prob: P(r) = p-r…③\\ \\ \pi^B=P(r)rl-C(l,r_d)\\(p-r)rl-(\frac{1}{2}l^2+r_d)\\ \\

l=-r^2 +pr -r_d \\ =-(r-\frac{p}{2})^2+\frac{p^2}{4}-r_d\\ \\

Supply curve of Bank: l^S\\l^S=-(r-\frac{p}{2})^2+\frac{p^2}{4}-r_d…④\\ \\---------\\

Demand curve of Firm\\\pi^F=AF(K)-rl\\AK^{\frac{1}{2}}-rl\\A\sqrt{\smash[b]{l}} -rl \\ \\\to l =\frac{A}{2\sqrt{\smash[b]{l}}}…②

$$

均衡利子率の導出💎

以下では、資⾦供給曲線上で利潤最⼤化する利⼦率を求めて行きたいと思います

$$

Equilibrium Interest Rate\\ \\\pi^B=(p-r)rl-(\frac{1}{2}l^2+r_dl)\\ =(p-r)r(-r^2+pr-r_d)\\-[\frac{1}{2}(-r^2+pr-r_d)^2+r_d(-r^2+pr-r_d)]\\ \\=[(p-r)r - \frac{1}{2}(-r^2+pr-r_d)-r_d](-r^2+pr-r_d)^2 \\ \cdotp\cdotp\cdotp\\ \\\pi^B=\frac{1}{2}(-r^2+pr-r_d)^2\\ \\\frac{\partial \pi^B}{\partial r}=(-r^2+pr-r_d)^2\\ \to r=\frac{p}{2}\\ \\if,(-r^2+pr-r_d) =0 \to l = 0 \\ \\therefore, l >0 doesn't satisfied.

$$

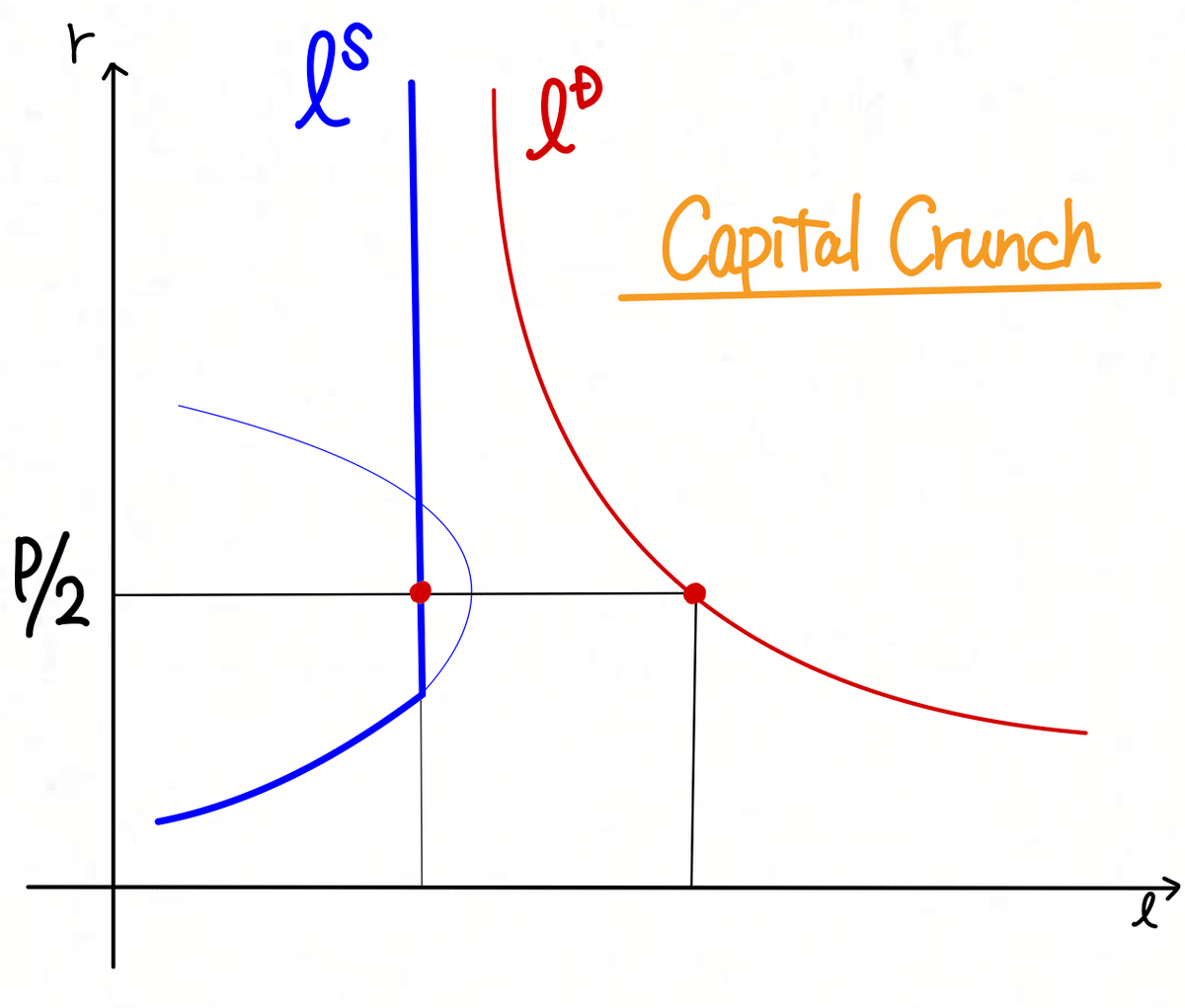

それでは、再確認のために以下の図を用いて、資金供給曲線ならびに資金需要曲線について一緒に考察することにしましょう

上記で導出した資金供給供給曲線は、青色で

資金需要曲線は、赤色の曲線でハイライトしています

ここで、ポイントは2つあります

➀資金供給曲線は、ある返済確率水準(p/2)「銀行の利潤を最大化する金利水準」を境界に「反転」しているということ

②「銀行の利潤を最大化する金利水準」では、両曲線の形状により資金に対して「超過需要」の状態にあるということです📝

超過需要が発生しているこのような状態では、信用割当が行われてしまう可能性が高いです

なぜならば、縁故融資や不動産融資が増加することで、資源配分の歪みが生じた結果、金融市場の効率性や透明性を損ねてしまうからです

クレジット・クランチ(信用収縮)

以下では、資金供給曲線のシフトによって発生する信用割当:クレジットクランチを解説したいと思います

まずは、以下の図をご覧ください👀

このクレジットクランチが発生する一連の流れを以下に解説します

想定する状況として、景気刺激策として金融緩和の実施ならびに好景気局面状況から始まります

よって、①返済確率の上昇と預金金利の低下の影響を受けて、資金供給曲線が右方向へとシフトします

この結果、過剰融資を喚起することになるのです

しかし、ここから状況が反転します

経済のヒートアップを抑制したり

何か外生的要因による通貨危機、バブル経済の崩壊といった景気後退局面に差し掛かったとき、信用収縮:クレジットクランチが発生します

すなわち、②の動きとして、銀行サイドが債務不履行のリスクを嫌った結果、資金供給曲線が、元の状態へと左シフト(反転)してしまうのです

返済確率と金利には、負の関係があることの主たる原因は、情報の非対称性にあります

情報の非対称性によって、逆選択・モラルハザードが生じると、結果として高リスク企業に貸し出しが行われることになるのです

これは、銀行の資産内容を劣化させる要因になります

また、補足としてこのような信用割当が行われているような状況で、縁故融資が横行すると、資金需要がある企業全体に占める割合よりも多くの返済不履行の確率が高い企業へと貸し出しが行われてしまい、銀行の資産内容がさらに劣悪な状況へとなってしまうことを抑えておきましょう

バブルによる不動産担保価値の上昇などがあったとき、このような過剰融資が行われていた可能性は否めないと言えるでしょう💦

このようなメカニズムによって、信用割当は発生します

不況による資金需要の低下や情報非対称性下での返済確率の低下による信用割当などは借り手側の要因による貸出資金の減少なのです

キャピタル・クランチ(資本収縮)

続いては、キャピタル・クランチについて解説します

キャピタル・クランチとは、自己資本比率規制を遵守するために、自己資本棄損を被った銀行が、貸出を減少させるメカニズムです

キャピタル・クランチは「貸し渋り」と「追い貸し」を同時に引き起こす可能性があります

これは、実体経済に対してネガティブな要因を与えうる可能性が大きいのです

自己資本が棄損する要因としては、不良債権の発生、株式含み益の減少などが挙げられます

上の図において、銀行は利潤を最大化する金利(p/2)で貸し出しをしますが、ある貸出額において、自己資本比率規制を遵守するために、貸出を抑制し、資産を圧縮しようとします

これが、クレジット・クランチが発生するメカニズムでした📝

なお、クレジット・クランチを解消する最も有効な手段として挙げられることは「公的資金」の注入です

日本でも過去に数件、このような事例があったように思いますので、ご興味のある方は、検索いただけたらと思います💝

本日の解説は、ここまでといたします

銀行の資金供給モデルと最適化行動を説明いたしましたが、ご理解いただけたでしょうか?

ぜひ、このような知見を蓄えて、もっと世の中を理解できる自分へと一緒に成長していきましょう

マガジンのご紹介🔔

こちらのマガジンにて

エッセンシャル経済学理論集、ならびに

【国際経済学🌏】の基礎理論をまとめています

今後、さらにコンテンツを拡充できるように努めて参ります

またこちらに24卒としての私の就職活動体験記をまとめたマガジンをご紹介させていただきます👍

様々な観点から就職活動について考察していますので、ご一読いただけますと幸いです

改めて、就職活動は

本当に「ご縁」だと感じました🍀

だからこそ、ご縁を大切に

そして、選んだ道を正解にできるよう

これからも努力していきたいなと思います🔥

今後とも何卒よろしくお願い申し上げます📚

最後までご愛読いただき誠に有難うございます!

あくまで、私の見解や思ったことを

まとめさせていただいてますが

その点に関しまして、ご了承ください🙏

この投稿をみてくださった方が

ほんの小さな事でも学びがあった!

考え方の引き出しが増えた!

読書から学べることが多い!

などなど、プラスの収穫があったのであれば

大変嬉しく思いますし、投稿作成の冥利に尽きます!!

お気軽にコメント、いいね「スキ」💖

そして、お差し支えなければ

フォロー&シェアをお願いしたいです👍

今後とも何卒よろしくお願いいたします!