【信用状の受領🔖】貿易実務がスタートする大切なタイミングとL/Cの記載事項について✨:貿易実務検定C級対策 No.60

今回も引き続き「輸出手続き」

ひいては「信用状の受取」に関して

一緒に学習していきたいと思います🔖

具体的な内容としては

①信用状の通知銀行

②信用状の構成

③信用状の記載事項

をメインとした論点をアウトプット

していきたいと思います👍

貿易実務のエキスパートを目指したい🔥

私が挑戦する貿易実務検定®は

貿易に関連する自分の実務能力・知識が

どの程度のレベルにあるのかを客観的に

測り証明することができる検定です。

実際に、商社・メーカー等においては

勤務年数ごとに貿易実務検定の各級合格が

必須となっている企業もあるそうですね👀

貿易に携わる企業への勤務・転職・就職等を

お考えの方、インターネットによる個人輸入を

行う方や国際舞台で活躍を目指す方にとっても

「貿易実務検定®」は幅広く活用できますので

活躍のチャンスが広がるのではないでしょうか?

きっと私たちの生活に密接な「貿易」実務に

対する知識を身につけることで

これからの人生における選択肢も増え

もっと有意義なものになることでしょう✨

私も2024年4月から商社へ勤務する予定ですので

貿易実務のエキスパートを目指していきたいです!

そして、私の将来的な理想像である

「世界と日本を繋ぐ架け橋のような人財」を

体現できるように努力していきたいと思います🌏

まずは、初級レベルの該当するC級の取得を

目標に、コツコツと勉強して参ります🔥

最終的には、B級、そしてA級の取得を目標に

英語学習も含めて取り組んでいきます!

※なお、本稿はあくまで試験対策の内容です。

したがって、実際のケースとは異なる場合や

簡略化した点が若干ありますが、その点に

関しましてはご了承ください🙏

これからnoteでアウトプットするなかで

皆さまに「貿易実務」の魅力を

お伝えできたら幸いです!

ぜひ、最後までご愛読ください📚

前回のお復習い💖

信用状の通知方法🏦

輸入者から信用状開設依頼書により

L/C発行を依頼されたL/C発行銀行は

通常、ICCの統一フォームに準拠した形で

海外に向けて信用状を発行します📝

この際、発行時期や方法は、契約条件

によって決まることになり

輸出者の出荷準備や船積時期に応じて

選ばれることになるのです💛

なお、銀行に信用状を発行して

もらうには手数料がかかります👀

L/C発行銀行から輸出地の通知銀行への

L/Cの発行方法は、以下の3つがあります。

いずれも手数料に加えて、通知料が

発生することになります👀

なお、輸入者は以下の3つの方法から

L/C発行依頼書を作成する際に選択でき

それによって、通知料も異なります。

①郵送を使う方式

郵送を使うこともひとつの手段ですね📨

②プレリミナリー・ケーブル・アドバイス方式(Preliminary Cable Advice)

プレリミナリー・ケーブル・アドバイス方式

(Preliminary Cable Advice)のことですが

この方式は、初めにケーブル(メール)で

信用状の簡単な内容を伝える事前通知が

可能で有り、信用状は後日郵送で

送られてくる方式となります!

略称、プレアド方式とも言います。

この場合は、事前通知に

"Details to follow"(詳細は郵便で)や

"Mail Confirmation follows"

(後で署名入り文書の信用状が来る)

というような明記がされているのです👀

③フル・ケーブル・アドバイス方式(Full Cable Advice)

この方法は、②のような事前通知

としての記載はありません。

電信(ケーブル)で届いた信用状の

場合には、それがL/C本体となります。

通知銀行経由で信用状が通知される理由は

その信用状が本物であるかどうかを

確認するためです👀

ここで、L/C発行銀行と通知銀行との間には

コルレス契約(為替取引契約)が締結され

通知銀行にはL/C発行銀行の署名が

事前に預けられていますので、通知銀行は

信用状状の署名や暗号などを照合して

本物かどうかをチェックしているのです👍

※詳しくは、以下のサイトより🙇

信用状の構成📝

信用状とはL/C発行銀行による

輸出者への支払の確約ですので

信用状の構成は、全体的にみると

基本的にはL/C発行銀行が輸出者に宛てた

英文のビジネス・レター形式となります。

信用状は、L/C発行銀行が輸出者にあてた

書類となりますので、その構成は

基本的にはL/C発行銀行が自由に決められます👀

しかし銀行によって差異がありすぎては

異国間で取引がめんどうですから

国際商工会議所(ICC)が標準フォームを

定めており、おおよそこれに準拠しています。

信用状の記載事項💛

それでは、以下に信用状記載事項

についてまとめていきます👍

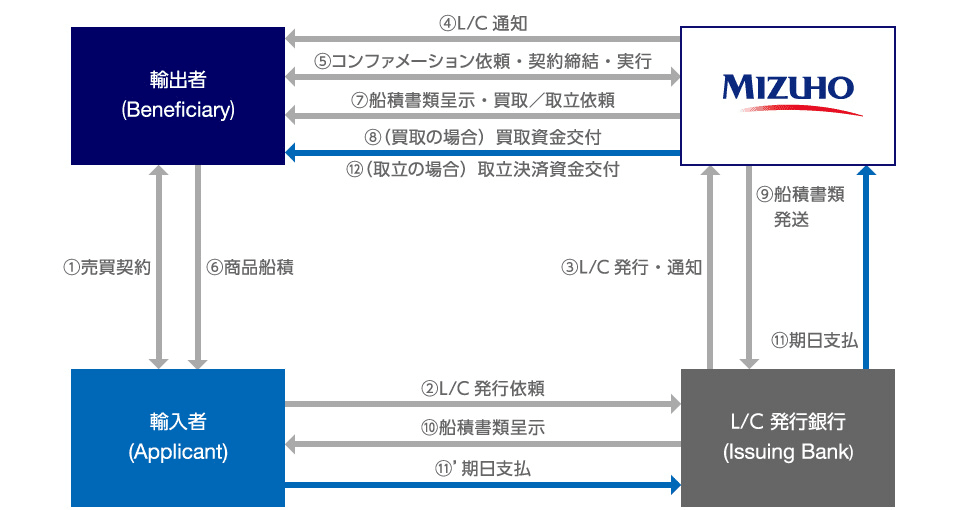

信用状取引は、輸出地、輸入地ともに

複数の人や機関が関わり、各々が

果たすべき役割を全うしているのです!

※信用状取引の一巡は以下の通りです。

売買契約の当事者である輸出者、輸入者

そして、銀行が含まれるのですが

より詳しく考えていきましょう💛

※英語も一緒に覚えましょう!!

(1)信用状開設依頼人(Applicant/Opener)

銀行への信用状の開設依頼人で

通常は買手(輸入者)のことです。

(2)信用状開設銀行(Issuing/Opening Bank)

L/C開設依頼人の依頼により、L/Cを

開設(発行)する銀行になります。

信用状条件を満たす荷為替手形

に対して、支払を確約します!

(3)受益者(Benefiniciary)

信用状の受領者となります。

通常は、売手(輸出者)のことで

信用状条件通りに荷為替手形を取り組み

輸出貨物代金を回収します。

(4)通知銀行(Advising/Notifying Bank)

L/C発行銀行の依頼によって、受益者に

信用状の発行を通知する輸出地の銀行です。

L/C発行銀行は特に依頼人(Applicant)から

指定が無い限り、為替取引について

業務上の取り決めをしているコルレス銀行に

この通知を依頼することになります。

(5)買取銀行(Negotiating Bank)

受益者の荷為替手形を買い取る銀行です。

※通知銀行と同じあっても問題ありません。

買取銀行として特定の銀行を指定しない

場合には、どの銀行でも許容する旨を

信用状面に明記することになります👍

(6)補償(決済)銀行(Reimbursing Bank)

輸出地の買取銀行は、買取に際して

払った支払金を輸入地のL/C発行銀行から

回収することになるのですが

その場合に買取銀行とL/C発行銀行との

間の対外決済を行う銀行となります🏦

補償銀行は、通常、L/C発行銀行の口座を

持っているコルレス銀行なので

口座からの引き落とし買取銀行の口座へ

振替入金することで、決済をします💴

(7)確認銀行(Confirming Bank)

信用状の対外的な支払確約をL/C発行銀行に

加えて、さらに保証する銀行のことです👍

確認銀行は、L/C発行銀行が万が一

支払不能となった場合には、その代わりに

支払に応じなければならないのです💦

本日のアウトプットはここまでとします!

次回は、信用状取引の一巡ならびに

信用状の点検、L/C条件の変更依頼に

ついて、アウトプットしていきます🔥

なお、本投稿シリーズ作成における

参考資料は、以下の通りです。

英語の学習にも繋がりますので

勉強するモチベーションが

より一層高まりますね✨

おすすめマガジンのご紹介🔔

今後、さらにコンテンツを

拡充できるように努めて参りますので

何卒よろしくお願い申し上げます📚

最後までご覧いただきありがとうございました🌈

まだまだ浅学非才な私ですが

noteという最高の環境を活用して

日々、成長できるように精進します🔥

アウトプット前提のインプットを体現する

ことができるのは、本当に有意義であると

思いますし、成長の記録としても残るので

非常にやりがいを感じています。

社会人になってもnoteはなるべく

継続していきたいことではありますが

あくまで趣味としての取組みになりますので

優先順位を大切にして活動していきます!

お気軽にコメント、スキ&記事の共有

そして私のアカウントをフォローして

いただけると大変嬉しく思います✨

今後とも何卒よろしくお願いいたします!