まるっと財産評価【後編:土地評価】

2024年1月1日よりガラリと変わる「賢い贈与選択」。相続税及び贈与税においては「財産評価」が重要となってきますが、相続税申告の最大の難敵は「土地の評価」です。

土地以外は基本難しくありません。「鈍器」のように分厚い財産評価のモノの本を読んでも最初に「土地の評価」が出てきて・・・ぶっちゃけ難しい。土地が他の財産と大きく違うのは、世の中に一つとして同じものがないからです。最初に土地評価の沼にハマってしまうと「(土地評価という)木を見て森を見ず」状態になってしまうので、最初に「まるっと財産評価【前編:土地以外】」をお読みいただくことおススメします。

では、後編の土地評価を見ていきましょう。目次は以下のとおりです。

1.宅地は「路線価方式」「倍率方式」いずれかで評価します

皆さんは、現在お住いの自宅について、今すぐ客観的で明確な時価を算出することができますか。ちょうど売りに出している方でない限り、恐らくできませんよね。「不動産鑑定士」に依頼すれば客観的な時価を算出してくれますが、お金も時間もエネルギーもかかります。相続税の計算のためだけに、このようなことを納税者に強いるのはあまりにも酷です。

そこで国は、誰でも「簡単に」不動産の時価を評価できる仕組みを開発しました。そうです。税理士が評価額を算定するのは、誰でも「簡単に」不動産の時価を評価できる仕組みに乗っかって納税者を支援している訳です。

これから、この誰でも「簡単に」不動産の時価を評価できる仕組みを説明していきます。ちなみにこの「簡単に」というのは、専門家である「不動産鑑定士のやり方と比べて簡単」ということであり、この仕組み全体を説明するにも骨の折れる作業です・・・よって入口部分のみを説明していきます。

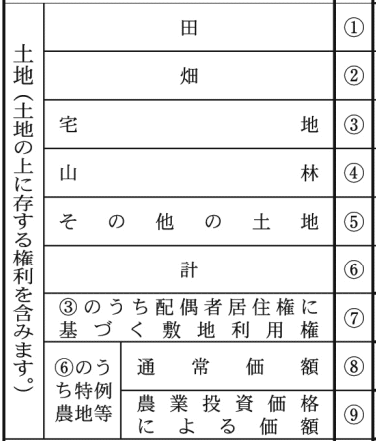

まず下図②をご覧ください。宅地は、路線価方式または倍率方式のいずれかで評価します(財産評価基本通達13、21)。路線価方式とは、路線価が定められている地域の評価方式で、倍率方式とは、路線価が定められていない地域の評価方法です。そして路線価方式の場合は、相続税の申告書に「土地及び土地の上に存する権利の評価明細書」を添付(下図③)します。倍率方式の場合、この評価明細書は必要ありません。

これから路線価方式の計算方法を解説していきますが、念のために1点補足。どちらの方式で評価するかは、以下の国税庁ホームページの手順に沿って、倍率表を確認し判断します。一般的に、市街地にある宅地は路線価方式で、市街地から離れた宅地は倍率方式で評価することが多いです。

倍率方式とは、その宅地の固定資産税評価額に倍率を掛けて評価額を求めます。固定資産税評価額は固定資産税評価証明書をベースに計算します。

2.ざっくり「路線価方式」を説明します

2-1.一番シンプルな「1つの道路に面する宅地」の評価方法とは

路線価方式は、その宅地が面している道路につけられた路線価に、宅地の面積(以下「地積」と呼びます)を掛けて評価額を求めます(財産評価基本通達15)。

路線価×補正率×地積=評価額

地積は、死亡日の実際の地積を使います。通常は、固定資産評価証明書の課税地積を使います。また、相続後にその宅地を売る場合など、実際に測量を行ったときは、その測量した地積(実際地積)を使います。つまり、死亡日の実際の地積として、一番確実性が高そうだと考えられる地積を使う訳です。

他方、路線価とは「その道路に面する標準的な宅地1㎡当たりの価額」です。標準的な宅地とは、その道路に面する宅地に共通している状態にある、正方形や長方形の整った形の宅地をいいます。

つまり「間口が狭く、奥行きが長い」「形がいびつ」といった個別の事情は、路線価には反映されていません。そこで宅地の形状などに応じた補正率を使って路線価を調整します。

そこで下図④をご覧ください。一番シンプルな「1つの道路に面する宅地」です。補正率は「奥行価格補正率」といいまして、道路からの奥行距離が長く(短く)利用しにくい理由の補正率を使います。

この補正率は下図⑤の通り、「普通住宅地」の奥行距離8mの奥行価格補正率は「0.97」になります。

では上図④の事例を、実際の計算例を用いて説明します。

・「普通住宅地」の奥行距離8mの奥行価格補正率は「0.97」

・路線価170,000円×0.97=164,900円

・164,900円×地積100㎡=16,490,000円

よって、上図④の宅地評価額は、16,490,000円になります。

2-2.正面と「側方」の2つの道路に面する宅地の評価方法とは

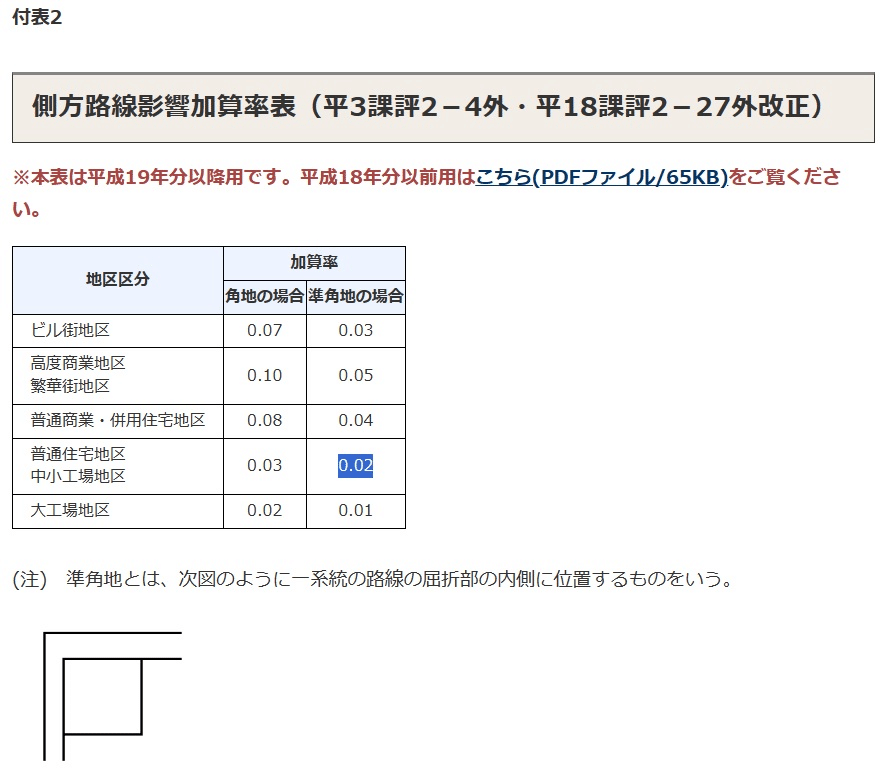

そして、側方や裏面にも道路が面する場合はより利便性が高まるため、その調整を行います(財産評価基本通達16)。具体的には、側方路線影響加算率や二方路線影響加算率を使って求めた金額をプラスします。

で、次に問題になるのが「どちらが正面か?」です。2つ以上の道路に面する場合、正面をどの道路にするかで宅地評価額が変わってしまっては、課税の公平性からマズイですよね。そこで「路線価×奥行価格補正率」で計算した1㎡あたりの価額が最も高い道路が正面道路になります。

では具体的な計算事例を用いて説明します。下図⑥をご覧ください。真ん中の図を見ると路線価160千円と170千円の2つの道路がありますが、単純に路線価の高い170千円の道路を正面としていないところがポイントです。

では上図⑥の事例を、実際の計算例を用いて説明します。

(1)「普通住宅地」の奥行距離4mの奥行価格補正率は「0.92」

・路線価170,000円×0.92=156,400円

(2)「普通住宅地」の奥行距離23mの奥行価格補正率は「1.00」

・路線価160,000円×1.00=160,000円

よって・・・ (2)の方が高いので

・路線価160,000円→正面

・路線価170,000円→側方

そして上図⑥の通り、正面と側方の2つの道路に面する宅地は、以下の方法で評価します。

➀正面の路線価×正面の奥行補正率(円未満切り捨て)

②側方の路線価×側方の奥行補正率×側方路線影響加算率

(①+②)×地積=評価額

では上図⑥の事例を、実際の計算例を用いて説明します。

➀正面:路線価160,000円×奥行価格補正率1.00=160,000円

②側方:路線価170,000円×奥行価格補正率0.92=156,400円

・「普通住宅地」の「準角地」の「側方路線影響加算率」は「0.02」

・156,400円×側方路線影響加算率0.02=3,128円

(①+②)×92㎡=15,007,776円

よって、上図⑥の宅地評価額は、15,007,776円になります。

また補足で上図⑥の下部分ですが、角地とは2路線が交差する場所をいい、準角地とは折れ曲がる1つの路線の内側にある場所をいいます。

2-3.正面と「裏面」の複数の道路に面する宅地の評価方法とは

下図⑧の通り、正面と「裏面」の2つの道路に面する宅地は、以下の方法で評価します(財産評価基本通達17)。

➀正面の路線価×正面の奥行補正率(円未満切り捨て)

②裏面の路線価×裏面の奥行補正率×二方路線影響加算率

(①+②)×地積=評価額

では上図⑧の事例を、実際の計算例を用いて説明します。

➀正面:路線価170,000円×奥行価格補正率0.97=164,900円

②裏面:路線価150,000円×奥行価格補正率0.97=145,500円

・「普通住宅地」の「二方路線影響加算率」は「0.02」

・145,500円×二方路線影響加算率0.02=2,910円

(①+②)×92㎡=16,781,000円

よって、上図⑧の宅地評価額は、16,781,000円になります。

また上図⑧の下部分ですが、宅地が3つ以上の道路に面する場合も、同じように調整を行います(財産評価基本通達18)。側方路線影響加算率や二方路線影響加算率を使って求めた金額を順にプラスしていきます。

下図⑩は、上図③「土地及び土地の上に存する経理の評価明細書」の一部を拡大したものになりますが、AからDに記入できるようになっています。正面→側方→裏面(二方)の順で加算し、最後に地積を掛けるのです。

3.土地の上に存する権利って?

改めて「まるっと財産評価【前編:土地以外】」で出てきました第15表(相続財産の種類別価額表)を振り返ってみましょう。これまで「宅地③」の評価額をずっと説明してきましたが、「土地の上に存する権利」を見ていきます。具体的には、借地権や貸宅地、貸家建付地の評価方法を確認しましょう。

3-1.一番シンプルな「自用地」から説明始めます

自宅の敷地や青空駐車場など、所有者本人が使って便益を得ている土地のことを自用地といいます。また、使っていなくても使う権利に際限のない土地(例えば、空き地など)も自用地になります。

自用地は、路線価方式や倍率方式で評価した金額がそのまま評価額になります。

3-2.貸宅地と借地権とは

【貸宅地】貸主側(下図⑬のAさん)

借地権の目的となっている宅地のことを貸宅地といい、以下の方法で評価します(財産評価基本通達27)。

自用地としての評価額×(1-借地権割合)

【借地権】借主側(下図⑬のBさん)

建物を建てるために宅地を借り、地代を支払っていた場合、その宅地を使う権利のことを借地権といい、以下の方法で評価します(財産評価基本通達25)。

自用地としての評価額×借地権割合

上図⑬をご覧ください。宅地を借りた人は、その上に建物を建てて使う権利(借地権)を持ちますが、反面、貸した側の所有者は宅地の使用や処分が制限されるため、その分低く評価します。

なお借地権割合は、路線価方式の場合は、路線価図にAからGのアルファベットで表示されており、倍率方式の場合は、倍率表に借地権割合が数値で表示されています。

3-3.貸家建付地とは

【貸家建付地】貸主側(下図⑭のAさん)

宅地の所有者が、貸家や賃貸アパートなどを建てて人(下図⑭の場合Bさん)に貸し、入居先から家賃を受け取っていた場合、その敷地のことを貸家建付地といい、以下の方法で評価します(財産評価基本通達26)。

自用地としての評価額×(1-借地権割合×借家権割合×賃貸割合)

借家権とは、貸主が家屋に住む権利のことです。人に貸している家屋の敷地は、貸主が自由に利用できないため、その分低く評価します。借家権割合は、現在全国一律30%です。ただし、死亡日に入居者がいない場合は、自用地として評価します。

また賃貸割合とは、有償で貸している割合のことです。戸建ての貸家と違い、賃貸アパートなどは1棟の中に入居者のいる部屋と空室が混在している場合がありますので、入居者がいる分だけ低く評価します。

【借家人の有する権利】借主側(下図⑭のBさん)

貸家建付地における借家人の権利は、次の算式で評価します。但し、原則として課税価格に算入しません(財産評価基本通達31)。

自用地としての評価額×借地権割合×借家権割合×賃貸割合

3-4.貸家建付借地権とは

最後に、Aさんが自己所有の宅地に借地権を設定してBさんに貸付け、Bさんがその宅地に貸家を建ててCさんに貸付け、Cさんがその家を利用している場合を見ていきましょう。下図⑮のイメージになります。

【貸宅地】貸主側(上図⑮のAさん)

既に出てきました上図⑬と同様、貸宅地となり以下の方法で評価します。

自用地としての評価額×(1-借地権割合)

【貸家建付借地権】借主側(上図⑮のBさん)

ちょっと細かいですが、貸家建付借地権は以下の方法で評価します(財産評価基本通達28)。

自用地としての評価額×借地権割合×(1-借家権割合×賃貸割合)

お話は以上ですが、今回の記事で路線価方式についてガッツリ触れてきました。そしてこの路線価に係る最高裁判所の判断が2022年4月19日(火)の日本経済新聞の記事で話題になり、翌日のnoteでもご紹介させていただきましたので「ご参考までに」リンクを貼らせていただきましたので、よろしければご参照いただけると嬉しいです。

【参考書籍】

・福田真弓『自分でできる相続税申告』自由国民社、2023年6月26日。

・橘慶太 『ぶっちゃけ相続』ダイヤモンド社、2023年5月16日。

・北本高男『基礎から身につく財産評価』大蔵財務協会、2023年8月4日。

・北本高男『基礎から身につく相続税・贈与税』大蔵財務協会、2023年6月20日。

<以上となります。最後まで読んで頂き、ありがとうございました。>