サラリーマンの私が相続税のnote配信しているリアル(プロフィール紹介)

「自分に相続税が発生するか分からない・・・」

「相続税って難しい・・・自分だけでできるの?」

そう思っている人が多いのではないでしょうか。私のnote記事は、自分にとって相続税が発生するかどうかの「ボーダーライン」上にいる方々をターゲットに想定しています。

なぜなら相続税の申告は、資産家の方なら相続税に詳しい税理士に頼んだ方が結果的にはお金も時間も節約できます。一方、遺産は自宅と預金だけの方や、特例を使うことで相続税がかからない方は、ご自身で行うことも可能だからです。私はこういった後者の方々に活用いただきたいとの思いから、相続税関連のnote記事を執筆しております。

1.おススメの相続税関連の2記事:What

今までの相続税関連の記事(note)をザックリご紹介します。何記事か投稿していますが、特におススメの2記事です。

まず『大切な人を亡くした後のスケジュール(4か月~10か月まで)【相続税関連記事のサイトマップ(全7記事)】』。おススメポイントは、相続税と相続を別物と捉え、相続の視点で時系列に整理していることです。相続って、殆どの人が気にしている分野だけど、入口部分が分かりにくいですよね。ゆえに「入口部分を交通整理」し、ついでにサイトマップも付け加えたというわけです。

次に、いよいよ相続税が関係してきそうだ!という方向けの『3つのチャートでスッキリ理解。みんなのシミュレーション相続税【完全版】』です。相続税申告の情報収集を始める前に「知っておきたい知識」があります。

相続発生の約半年後、税務署より「相続税の申告等についてのご案内」と一緒に「相続税の申告要否検討表」一部の遺族宛に郵送されます。相続後の半年を待たず、「相続税の申告要否検討表」を用いて事前に「自分に相続税が発生するかどうかの判断」のシミュレーションをするのが趣旨です。

以上、特におススメ記事のポイントは「時系列化」と「チャート化」でした。相続税関連の情報はかなり出回っていますが、このnoteでの差別化ポイントは「時系列化」と「チャート化」に行き着きました。

2.プロフィール紹介:Who

実は「どのような人が、このnote記事を投稿しているのか?」が一番重要になってきます。先ほど「差別化ポイント」というワードが出てきましたが、その源泉となるからです。私自身、資産税特化型税理士で「ない」ことが、逆説的ですが「強み?」になると考えています。

2-1.企業経理で扱う税目って何?

私は新卒からメーカー経理の会社員をやっており、会社員を続けながら2020年3月に税理士登録しました。登録後、ボランティアで市役所が主催する「税金なんでも相談」などに参加しましたが、相談内容のほとんどが相続税関連。それから相続税を必死に学び直した経緯がありますので、相続税が発生するかどうかの「ボーダーライン」上のリアルを感じている税理士の一人です。

ゆえにnoteでは、より複雑・高額な「財産評価の詳細」の解説を書きすぎないように意識し、取り上げるとしても財産評価という「木」を見過ぎないように、相続全体の「大きな森」を意識してnote編集しています。

リアルなお話、ぶっちゃけ相続税の申告書の書き方は、いわゆる「ライト級」に入りますが、他方で資産税特化型税理士の先生方は財産評価を中心にどっぷり浸かり「ヘビー級」な士業戦略を展開してきます。・・・そりゃそうですよね。相続税は国民の上位1割の富裕層に課税する税金で一人当たりにかかるお金、動く資産が桁違い。会社員である私にとって、はるかに想像を上回る世界です。

相続税を徴収する側の国税も必死です。当然ながら人は一度しか死にません。相続税は所得税の補完税ともいわれ、一度しかない相続税の課税のタイミング、国税側も虎視眈々と狙っています。

そこで「富裕層VS国税」の構図が浮き彫りになってきますが、富裕層(納税者)も人生に一度しかない相続イベント。絶対にミスは許されず資産税特化型税理士の知見を借りるわけです。相続専門の会計事務所で多くの経験を積んできたベテラン税理士、国税出身で資産課税部門で財産評価スキルを磨いてきた税理士、中には不動産関連の最高峰である「不動産鑑定士」のダブルライセンスをもつ税理士・・・など猛者たちが活躍する場になります。

確かに複雑・高額な財産評価が絡んでくると「ヘビー級」になってきますが、相続の世界は、とても裾野が広いとも感じています。つまり「ライト級」でも活躍の場は多く残されています。相続税といった「税金」に限らず、相続登記の話も出てきます。司法書士の守備範囲ですよね。

士業にも限らず葬儀のコーディネートも大切な仕事ですし、さらには早い時期からの「エンディングノート」の啓蒙・普及などの終活への支援の仕事も重要になってきます。もっと言うと、会社員の副業・兼業やセカンドキャリアの選択肢の一つにも、今後もっと「相続」や「終活」の支援活動が増えてきているようにも感じています。

ちなみに「相続」と「終活」も別物です。本来は暗くて悲しい「相続」というテーマについて、心理的な抵抗を和らげる「終活」の支援も重要です。財産評価など「ヘビー級」の支援も大切ですが、例えば、相続税の入口部分を交通整理するという「ライト級」の支援も重要になってくるわけです。

あと「ヘビー級・ライト級」の例えを出しましたが、「ライト級」だからと言って決して仕事自体が軽いという意味ではありません。相続と終活のお仕事。いろんな分野にまたがる、いわば総合格闘技にも例えられるように、仕事自体もヘビーでとても社会的な意義も大きいと考えています。ここで使っている「ヘビー級・ライト級」とは、相続税の関連法規、特に財産評価基本通達等にどれだけどっぷり浸かるか、という意味で使っています。

私は会社員を続けながら税理士活動している、この立場だからこそ見えてくる「ライト級」の支援で、相続税が発生するかどうかの「ボーダーライン」上のリアルを感じている税理士の一人として情報発信しています。

そこで会社員・・・つまり普通のサラリーマンしながらの税理士活動開始時のエピソードをご紹介します。

2-2.税理士活動開始エピソード:コールセンター業務

上図①でも見てきましたが、企業経理をしていると、業務に関係してくるのは「法人税」や「消費税」といった「法人にかかる税金」が中心。その他、地方税の支払管理が業務で関わってきます。

ゆえに「個人にかかる税金」はお目にかかれません。給与計算をしていますと社会保険料の他、「所得税」や「住民税」など関係してきますが、「相続税」ともなるとサラリーマンにとって別世界というわけです。

ところで皆さんは国税局の電話相談センターへお電話されたことありますか?通常は国税局の職員の皆さんが対応していますが、毎年、確定申告の時期になりますと問い合わせが殺到・・・職員だけの対応ではパンクしてしまいますので、税理士がコールセンター業務に従事することになります。

私のようにサラリーマンとして「法人にかかる税金」の実務経験してきた者にとって、この確定申告時期のコールセンター業務が「はじめの第1歩」的な経験。所属する税理士会に対応する国税局管轄の、納税者からの生の声を聴く貴重な経験にもなります。

ところで上図②の「3.譲渡所得、相続税、贈与税、財産評価」は、国税局電話相談センターでも別ルート。専門の職員が対応するので税理士登録したての当時の私に関係なく、この領域に触れるのはもう少し後になります。

2-3.対面での税金相談は「相続税関連」が殆ど

実際に相続税・贈与税とガッツリ対面するのは、電話越しのコールセンター業務とは別の、市役所等が主催する「税金なんでも相談」。対面リアルでの相談業務になります。

「税金なんでも相談」・・・コールセンター業務でしたら「所得税」中心に質問回答するのは容易に想像できましたが、今回は何を質問されるか不明。当時所属の税理士会の担当責任者(確か広報部長だった記憶)にとりあえず相談しました。税理士会って「おじいちゃんが多い」イメージでしたが、担当責任者(以下、A先生)は意外にも若い女性。お堅いイメージより、むしろポップな印象でした。

稲垣:来月開催されます「税金なんでも相談」。相談者1人につき30分、1日に合計10名で合計5時間のボランティアということまで伺っていますが、どんな相談内容が多いのでしょうか?

A先生:あっ、稲垣先生は初めてでしたよね。ズバリ、相続税が9割ほどかなぁ~。先生のご専門の法人の税務。残念ながら滅多に質問されませんね。

稲垣:法人の納税者より、個人の納税者が多いということですね・・・。

A先生:そうねぇ~。残り1割の中に、所得・法人・消費その他税目がギューギューギューに詰まった感じ。・・・ところで稲垣先生はサラリーマンで中小企業診断士お持ちでしたよね。ゴリゴリのジャパニーズ・ビジネスマン。セールストークで大丈夫!楽勝よ!!

稲垣:そんなものなんですか・・・。

A先生:でも、ウソのアドバイスをしてはダメよ。

こんな感じの会話を3年前交わしました。A先生は中小企業診断士の資格を何か誤解?されていたような・・・そして「税金なんでも相談」の1週間前に主催者側(市役所)から、予め相談者から伺った「質問予定の税目と概要」の連絡がきます。A先生の言う通り殆どが相続税関連でした。

相談日当日。相談者の困りごとの殆どが、相続税の「入口部分」がよく分からなくてどうすれば良いか・・・的な質問が多かったです。資格予備校でも「相続税受験コース」は準備されていますが、これらの主な論点は「納税者の定義」から始まり「納税・延納・物納」といった、いわゆる「出口部分」の論点学習がメイン。十分に税法理論を理解したうえでの論点というわけです。しかし実際はむしろ相続税の「入口部分」を整理してあげて次のアクションにつなげていく内容だったと身をもって経験しました。

またいろんなタイプ・属性の税理士にお会いするうちに、相続税のように本来は暗くて悲しいテーマで「堅苦しい税目代表」みたいでも「なんだか楽しそう、わかりやすそう」というオーラを出した方が、納税者の皆さんに受け入れてもらえるのでは・・・とも考え始めました。

この頃既に「note」は始めていましたが、相続税をテーマにイラスト化するのは、もう少し後(2022年8月6日:以下の記事)になります。

3.noteで相続税をどのように発信:How

2019年8月より実に4年以上(2023年11月現在)。相続税に限らず、様々なテーマをnoteで発信を続けてきました。これこそ異業種交流。様々な分野の皆さんのnote記事も読み漁るうちに、次の考えが沸いてきました。

「相続税が発生するかどうかのボーダーライン上の皆さんのために、相続税申告の入口部分を整理したコンテンツを作りたい!堅苦しい税務に対して清涼剤的に、エンタメ要素がある楽しいイラスト付きで」

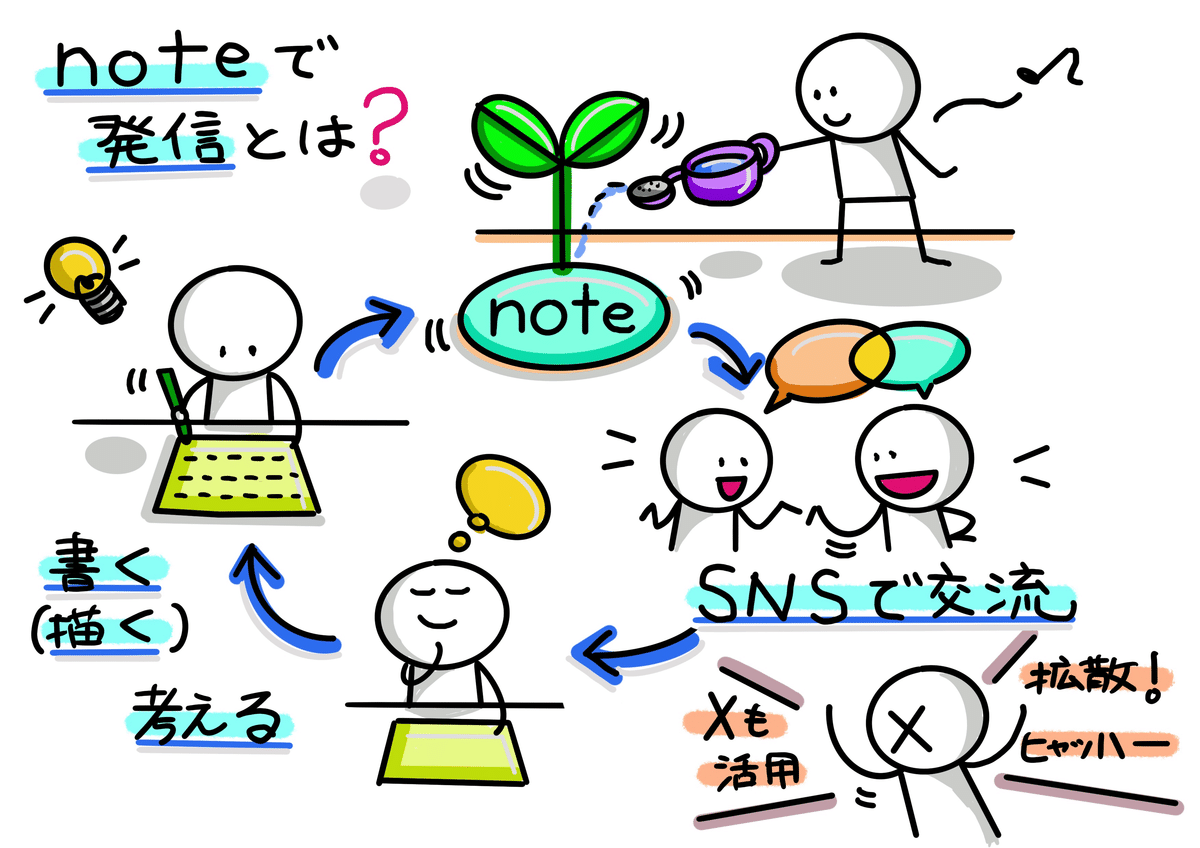

そして下図④は、私が考えるnoteでの創作サイクルのイメージです。

noteをされている皆さん各々の「note投稿の目的」は人それぞれだと思います。私も「これが私のnote投稿の目的だ!」というガチガチな大義名分はありませんが、今のところ何となく「分りやすくて&楽しくて&為になる」と評価いただけると嬉しいなぁ~という気持ちで「趣味だけど本気でイラスト」描いています。

冒頭で紹介しました相続税関連の記事を始め、これからもnoteでの交流、投稿を楽しんでいこうと考えています。

<以上となります。最後まで読んで頂き、ありがとうございました。>