- 運営しているクリエイター

#プライベートエクイティ

PEファンド|LBOモデル|非公開化

今回はLBOモデルの中でも上場会社を対象としたケース、すなわち非公開化を検討する場合について記載していきたい。

非上場会社を買収する時とモデルの仕組みが大きく変わるわけではないのだが、必要なパラメーターやインプット、アウトプットが若干変わってくるので注意しよう。

エクセルを使用した細かい実務は今後記事にしていく予定である。

1. モデルの準備先ずは一般的な財務3表連動のモデルを作成する時と同

アクティビストファンド|エンゲージメント対策

今回はアクティビストに関して、投資される側の会社目線で書いていきたい。会社のみならずディフェンスアドバイザリー等を行う人にも参考になれば幸いである。

アクティビストは何を求めているのか端的に言うと、アクティビストファンドが求めているのは株主権の行使による短期で株価を上昇させキャピタルゲインを上げる、ということである。

提案内容は拙著の他記事でも書いてある通り、株主還元、ガバナンス改善、事業ポー

M&A | 表明保証保険

今回はM&Aにおける表明保証保険(Reps and Warranties Insurance, RWI)についてである。

M&Aの表明保証保険はM&Aのエグゼキューションの経験がある程度ないと触れない論点でもあるし、外部からは中々実務上の概要が見えにくいと思われるが、概略を記載していく

表明保証保険概要表明保証保険は、M&Aにおいて売り手が買い手に対して行う「表明保証」に関するリスクをカバーす

M&A|非公開化に関するコラム

今回は上場会社の非公開化に関するコラムである。

昨今は東証によるガイドラインの見直しのほか、ファンドや事業会社による非常に非公開化案件が多く、特に2024年になってその勢いが加速している。

非公開化の背景としては、日本では人口の割に上場会社が多すぎるという問題のみならず、資本市場から忘れ去られてしまっているような会社(出来高が少ない、低バリュエーション、成長ストーリーが見えない)も相当程度ある

M&A|ビジネスDDのポイント/実務

今回はビジネスDD(BDD)についての記載である。コンサルタント的な分析手法はその道のプロに譲るとして、今回は金融系バックグラウンド(IBDやIBDからPEファンドに行った人)や事業会社の経営企画や投資担当者でBDDをいかに使いこなすか、もしくは自走して分析する際に役立つTipsを大まかに解説していく。

BDDでフォーカスすべき点BDDで戦略コンサルに分析のスコープ(範囲)を決める時は、PEファ

M&A|財務DDのポイント/実務

前回は財務DDの概略を以下の記事で説明したが、今回は実際に財務DDのワークをする際にレポート作成時にどのような点が重要かイメージを持って頂くためにやや細かい実務面を中心に記載する。

財務DDレポートの作成は各ファームにより若干体裁は異なるものの、BIg4と呼ばれる大手会計系ファームであれば相当なナレッジとディールの経験があるので含めるべきコンテンツや分析の勘所は概ね決まっている。

以下はこれか

M&A|英文LOIの書き方

以前は日本語でのLOI(意向表明書)の書き方を記載したが、今回は英文でどのようにドラフトしていくのかを記載していきたい。オークションプロセスであればプロセスレターに従った形でLOIを作成するが文章全体をどのように作成すればいいか迷う人もいると思う。

今回は英文のサンプルも付けているので理解のサポートになれば幸いである。

序文序文をどのように書けばいいかは悩むところである。投資銀行等のアドバイザ

配当リキャップ (Dividend Recap)

今回はLBOモデルの中でも応用論点に該当する配当リキャップについて簡単に解説していく。おそらく日本語の教材で配当リキャップとは何かを解説したものは殆どないと思われるので、ここで概要を掴んでいただければと思う。

配当リキャップ (Dividend Recap) とは配当リキャップ (Dividend recap)とは、プライベートエクイティによる投資回収の1手段である。通常プライベートエクイティは

LBOモデル作成ステップ|Path to Modeling Test|Step3

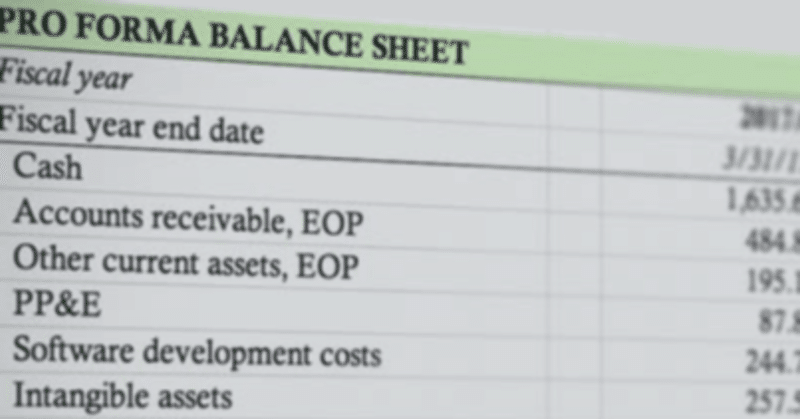

概要前回のPL projectionの記事に続いて、BSの作成に関する内容でLBOローン以外のBS項目のスケジュールである。基本的には普通の財務3表モデル作成の時と大きく変わらないので復習に近い内容になる。次回以降の記事でLBOローン等のDebt周りのスケジュールを記載していく。

運転資本項目運転資本項目をどの勘定科目にするかは、対象会社の事業内容や特性、財務DDレポートでNet Working

LBOモデル作成ステップ|Step1

今回はLBOモデリングテストや実務で使うレベルも視野に入れて下記の作成ステップを中心に記載していく。今回は下記のうちStep1のケースの前提について解説していく。

Step0:モデルの前提条件今回のケースの前提条件は、「製造業を営む非上場会社かつ、過去5年間の財務数値が入手可能な企業」に対するLBOによる買収であり、現金対価の株式譲渡とする。

モデル全体を通じた一般的な前提条件は下記の通りとす

PEファンドのエグジットについて

今回はPEファンドにおけるエグジット戦略について概要を書いていく。既に詳しい人にとっては初歩的な内容であると思うがコラムと思って頂ければ幸いである。

M&A (トレードセール)PEファンドは経営のパートナーという謳い文句を言いがちであるが、実際には3‐5年もしくはそれ以上の投資期間で企業価値を向上しいずれは第三者に売却(トレードセール)ないしIPOする。

トレードセールはPE投資におけるエグジ

M&A|インフォメーションメモランダムの書き方①|概要編

今回は会社売却時にセルサイドアドバイザーが作成するIM (インフォメーション・メモランダム)の概要を説明していきたい。

概略IMはCIM( Confidential Information Memorandum)やCIP (Confidential Information Presentation)ともいう。

M&Aのみならず資金調達時の投資家向けプレゼンテーション作成において自社の概要とエク

M&A|意向表明書(LOI)について

今回はM&Aにおける意向表明書の書き方について一般論も交えて記載する。

概要意向表明書は会社を買収/出資する際に作成する文書である。英語ではLetter of Intent(LOI)とも言うので実務ではLOIという呼び名が目立つ。

ただ、ディールの状況次第でLOIの持つ意味合いは異なる。1次ビッドであれば、Non-Binding Offerと言いNBOと略されることもあるし、2次ビッド等法的拘

持分法の処理と財務モデル

持分法の概要持分法は連結会計のうち一行連結と呼ばれるものである。端的に言うと、支配権を獲得していない会社(議決権の20% ~ 50%以下)を連結BSおよびPL上どのように表現するか規定した会計処理である。

*通常のマジョリティないし100%買収 (outright acquisition)は、支配権を獲得する行為なので会計上、連結財務諸表を作成する際には全部連結という方法になる。そのためPLとB