政治(金融・経済・株式)講座ⅴ1055「金融緩和の継続(日銀総裁発言)」

4月28日の金融株の株価はアップ・ダウンを繰り返す目動きであった。それだけ市場関係者は判断が難しい展開であったと考えられる。三菱UFJFG、三井住友FG、みずほFG、りそなHD、あおぞらBK、など同じようなアップダウンの軌跡を描いたのである。三菱UFJFGを例にして値動きを解説する。

時刻 単価 増減「△」「▼」 前日比(1株)

前日終値 860円

9:00 866円 △6円

10:00 860円 ▼6円 0円

11:00 880円 △20円 △20円

11:30 865円 ▼15円 △5円

12:30 864円 ▼1円 △4円

13:00 870円 △6円 △10円

13:10 832円 ▼38円 ▼28円

15:00 850円 △18円 ▼10円

この様な値動きは日銀植田総裁の発言によるものであり、

後刻にその事実を知ったのである。

今回はその報道記事を紹介する。株式の運用の方に参考になれば幸いです。先週からこのような荒い値動きを見せているので、このリスクをチャンスととらえるか否かは貴方次第であり、徳するか損するかは、自己責任の範疇である。

皇紀2683年4月29日

さいたま市桜区

政治研究者 田村 司

日銀植田総裁「粘り強く金融緩和を続け、物価安定目標を実現」…決定会合後に記者会見

読売新聞 によるストーリー • 1 時間前

日本銀行の植田和男総裁は28日午後、金融政策決定会合後の記者会見に臨み、「経済、物価、金融情勢に機動的に対応しつつ、粘り強く金融緩和を続けることで、物価安定目標を実現していく」と述べた。28日の会合では、大規模な金融緩和の継続を決めた。

将来の政策運営方針については、コロナ禍を念頭に置いた表現など一部について見直したが、植田氏は、「粘り強く緩和を続けることは不変だと強調する」と述べた。

28日の会合では、1990年後半から採用してきた様々な金融緩和について「多角的なレビュー(評価)」を実施する方針を決めた。植田氏は「政策や政策変更を念頭に置いたものというよりも、いろいろな可能性を念頭において、長めの期間をおいて過去を振り返る」と語った。外部識者も交えて実施するという。

また、レビューは、目先の政策修正を想定したものではないとの認識を示した。ただ、日銀が目指す賃上げを伴う持続的な物価上昇の達成が見通せた場合には、政策修正を行う可能性にも言及した。

日銀植田総裁会見、レビュー中でも「必要なら政策変更」

2023年4月28日 14:30 (2023年4月28日 15:23更新)

日銀は28日の金融政策決定会合で、過去の金融緩和策を多角的に評価するレビューを実施することを決めた。現在の異次元緩和を含めたこれまでの金融緩和策の効果と副作用を点検する。植田和男総裁はレビューを長期的な視点で実施し、目先の政策変更とは結びつけない考えを示した。一方で、1年から1年半程度かかるレビューの途中であっても、必要であれば政策変更を実施していくと語った。

日銀の令和7年度の物価見通し2%に届かず 植田総裁体制で初の金融政策決定会合、大規模金融緩和維持

日本銀行は28日、植田和男総裁の下で初めてとなる金融政策決定会合を開き、四半期に一度公表する「経済・物価情勢の展望(展望リポート)」で、令和7年度の物価上昇率見通し(中央値)を1・6%とした。目標とする2%には届かず、賃上げを伴う安定的な物価上昇には距離があることを示した。大規模金融緩和は維持を決めた一方、四半世紀にわたり続いた金融緩和策をレビューすることを決めた。

5年度の物価上昇率見通しは1・8%に、6年度は2・0%に引き上げた。市場の一部で修正が警戒されていた長短金利操作(イールドカーブ・コントロール)は維持。引き続き大規模緩和を続け、2%の物価上昇を目指す姿勢を鮮明にした。

一方、およそ四半世紀に及んだ金融緩和策が経済や物価に及ぼした影響を「多角的にレビュー」することを決めた。期間は1年から1年半程度とした。

また、新型コロナウイルスの感染法上の分類が季節性インフルエンザと同じ「5類」に引き下げられることなどを受け、金融政策の先行きを示す指針の中の「新型コロナウイルス感染症の影響を注視」との文言は削除した。

東京外国為替市場の円相場は発表前の1ドル=133円台後半から、直後に一時134円台後半まで急落する場面もあった。

植田総裁は同日午後に記者会見を開き、会合の決定事項について説明する。

日銀の政策指針廃止は緩和撤廃への第一歩、一段の円高も-海外投資家

田村康剛 によるストーリー • 1 時間前

(ブルームバーグ): 日本銀行は28日に開催した金融政策決定会合で、1年から1年半をかけて政策の多角的レビューを実施するほか、先行きの政策指針となるフォワードガイダンスの撤廃を発表した。海外投資家の間からは、為替市場での円高進行を予測する声が上がっている。

Yen Traders on Alert for Intervention as 150 per Dollar Beckons© Photographer: Toru Hanai/Bloomberg

日銀の発表後、外国為替市場でドル・円相場は一時135円台前半まで円安が進んだ。債券相場は、イールドカーブコントロール(長短金利操作、YCC)政策など現行緩和策の維持を受けて上昇転換。円安や緩和政策の維持が投資家に好感され、株式相場もTOPIXや日経平均株価が上げ幅を拡大した。

市場関係者の見方

オーストラリア・コモンウェルス銀行のストラテジスト、ジョセフ・カパーソ氏

日銀の声明文の変化はこの先数カ月のYCCやマイナス金利政策撤廃へのステップだとみている。日銀が金融政策の引き締めをじきに行うとのわれわれの見解により自信を持つようになったきょうの決定が市場関係者の間で消化されれば、円は来週の早い段階で下落幅を埋めるだろう

サクソ・キャピタル・マーケッツのシニア市場ストラテジスト、チャル・チャナナ氏

植田新総裁は中央銀行のコミュニケーション上のイメージを改善しようとしているようだきょうの発表で政策を微調整するドアを開けておくことが明らかになりつつあり、円高進行の可能性を示唆している

クレディ・アグリコルCIBのシニアFXストラテジスト、デービッド・フォレスター氏(シンガポール在勤)

新しいフォワードガイダンスは中立的なバイアスへの移行となり、日本円にとってはポジティブそうした変化を投資家は、金融政策の大幅変更となる前兆とみることもできるだろう

関連記事

植田日銀が多角的レビュー着手、政策指針を廃止-YCC維持【日本市況】長期金利低下、日銀が緩和策維持-円下落して株価上昇

--取材協力:Ruth Carson、Winnie Hsu、David Finnerty.

More stories like this are available on bloomberg.com

©2023 Bloomberg L.P.

外国債券が2ケタのマイナス…米国の金融引き締め、日本の年金を直撃!?

Finasee によるストーリー • 2 時間前

多くの企業と同様、日本の企業年金の決算期も3月末が大半です。速報値ではありますが、2023年3月期つまり2022年度の企業年金の運用成績が見えてきました。この結果を踏まえて機関投資家としての企業年金は2023年度以降、どう投資に向き合っていこうとしているのでしょうか。

今回のポイントは3点です。

1.日本の企業年金の2022年度の運用成績は、多くが前年度比マイナス。主因は、米国の急速かつ大幅な金利引き上げによる債券価格の大きな下落

2.しかし、今後は高金利で利子収入が増えることなどから、債券リターンは好転が見込まれる。多くの企業年金は債券の保有を続ける意向

3.一方、好調だった米国の不動産ファンドは借り入れ金利の高騰で失速気味。日本の企業年金は不動産や債券、株式でも「国内回帰」の兆候

2022年度は多くがマイナス運用

企業年金の2023年3月期の運用成績が確定するのは5月下旬ごろ。多くの年金が投資している生命保険会社の一般勘定の成績が、代議員会を経て配当込みの数字として確定するためです。

従って現時点では「推計値」ということになりますが、定評のある3社がまとめた企業年金の平均値は【表1】の通りです。

外国債券が2ケタのマイナス…米国の金融引き締め、日本の年金を直撃!?© Finasee

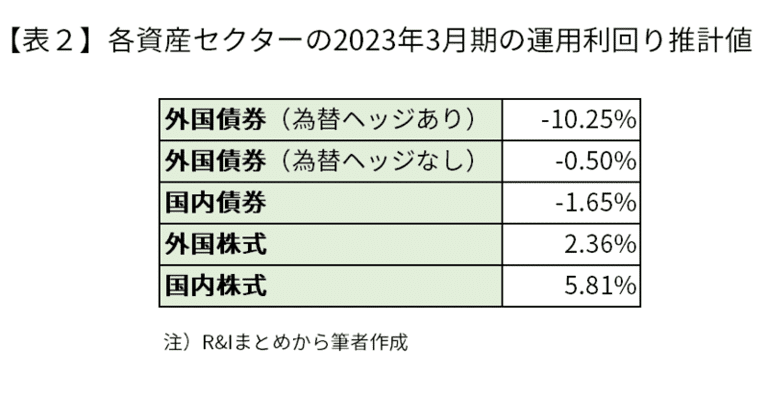

対象となった年金数や分析方法は異なっており、あくまで参考数値です。私が旧知の企業年金基金に尋ねた数字に一番近いのはR&Iの推計値でした。R&Iがまとめた資産セクターごとの運用成績が【表2】です。

外国債券が2ケタのマイナス…米国の金融引き締め、日本の年金を直撃!?© Finasee

これを見ていただくと一目瞭然だと思います。

外国債券の大半は米国の国債や社債です。米国の中央銀行である連邦制度準備理事会(FRB)は当初、今回のインフレが一時的なものであるとして金利引き上げに消極的でした。それが、住宅価格など「粘着性」の高い指標が上がったことなどから一転。2022年春から政策金利を急速かつ大幅に引き上げました。これは1970年代後半から1980年代前半にかけて、激しいインフレを抑えるために実施された引き上げに次ぐ40年ぶりのスピードと規模です。

今回の利上げによって債券価格が大きく下がったことで、米国の債券を大量に保有する日本の企業年金のパフォーマンスが一気に悪化しました。また、日本と米国の短期金利の差が拡大したことで為替ヘッジのコストが膨らみ、外国債にヘッジをかける多くの企業年金の足を引っ張ったわけです。

債券、「主食」の座は譲らず 長期視点で回復に期待

では、各企業年金は運用成績悪化の「主犯」と言える債券の保有を減らすのでしょうか。

私が知る限り、そういった企業年金の運用担当者や常務理事はいません。それは、債券パフォーマンスは「底」からそろそろ脱して、今後はむしろパフォーマンスへの貢献が期待できると考えているからです。

その理由は、米FRBなどの利上げペースが既に鈍化していることが一つ。さらに今後は年内に利上げがストップして、年後半あるいは年明けにも利下げ局面が想定されるためです。

このことによって①債券価格の下落に歯止めがかかる②金利が非常に高くなっているので、債券の利子からの収入が相当増える③その後の利下げ局面では当然、債券価格は上昇する——こういったことが予想され、債券を持ち続けるメリットが出てくるという判断です。

ここは「もうしばらく我慢」という企業年金が多く、債券が年金運用における「主食」の座を明け渡すことはなさそうです。

債券投資での国内回帰の様相も

日本の企業年金の多くは資産の相当な部分、場合によっては過半を米国や欧州など海外の商品で運用しています。日本の上場株価がこの30年間でほぼ横ばいなのに対して、米国の株価は過去50年で4倍近くに上昇しており、多少の為替リスクを負っても長期的に大きなリターンが見込めるといったことが背景にありました。

その傾向に現時点で大きな変化はありませんが、小さな兆しは生まれています。

先ほどの【表2】を見ると、2022年度のリターンのけん引役は国内株式でした。これは円安が進み、製造業などを中心に業績が向上したことがあります。加えて海外に比べて日本の株価が割安との認識から、海外の投資家の買いが増えています。国内の企業年金も、銘柄選択に力を入れた日本株ファンドに従来以上に傾斜している印象です。

債券についても、変化の兆候が見られます。利回りが低いことから国内債券を手放す企業年金がここ最近、少なくなかったのですが、日本銀行が政策転換して長短金利が上昇(債券価格は下落)することを予想して、「国内債券への投資を再開するつもり」(大手IT企業年金基金の常務理事)という声が聞かれるようになりました。

また、住宅を中心に価格が高騰し、不動産ファンドの利回りも好調だった米国では、昨年後半あたりから市場が変調をきたしています。リモートワークの進展でオフィスの需要が減退。金利の急上昇で不動産投資の借り入れコストが増大したことから、先行き不安が広がって一部のファンドに解約申し込みが殺到しています。こうした状況を知った企業年金の運用担当者たちが、国内の不動産ファンドに改めて注目する傾向が出てきています。

「一喜一憂しない」投資を再確認

4月8日に2期10年の任期を終えた日本銀行の黒田東彦前総裁。強引かつ硬直的な金融政策で市場機能を歪めながら、最後の記者会見でも「反省すべき点はなかった」と言い放つなど、「黒田節」は不滅でした。

この間、日本国内はゼロ近辺の金利水準が続きましたが、2022年度は海外で久しぶりに「金利のある世界」が復活。そのあおりで国内の企業年金はマイナス運用を強いられたわけです。

低金利しか知らない多くの運用担当者にとっては、未曾有の経験でした。しかし、こういった局面でも「債券を中核とした長期安定運用の骨組み」にとって代わるものはない、ということを改めて認識させられたのではないでしょうか。同時に、「一喜一憂しない投資」の重要性も。

阿部 圭介/経済ジャーナリスト

1980年、朝日新聞社に入社。金沢、大津両支局を経て整理部で紙面編集を担当。その後、経済部記者として金融、証券、情報通信や運輸省(現在の国土交通省)などを取材。経営企画室長、大阪本社編集局長、不動産子会社の朝日ビルディング社長を経て2022年3月まで朝日新聞企業年金基金常務理事。札幌市出身。

参考文献・参考資料

日銀植田総裁「粘り強く金融緩和を続け、物価安定目標を実現」…決定会合後に記者会見 (msn.com)

日銀の政策指針廃止は緩和撤廃への第一歩、一段の円高も-海外投資家 (msn.com)

外国債券が2ケタのマイナス…米国の金融引き締め、日本の年金を直撃!? (msn.com)

この記事が気に入ったらチップで応援してみませんか?