【投資していない人はヤバイ!?】なぜ資産形成が必要なのか

人生にはさまざまなライフイベント(結婚、教育費など)が

待っています。

少子高齢化や物価上昇など、お金を取り巻く不安もさまざまです。

公的年金だけは、豊かなセカンドライフは実現できません。

安心して、暮らしを楽しんでいくためには、しっかりとした

資産形成が必要です。

1.結論

・資産形成の目的を持つこと

・ニュース等では老後2000万円問題など取り上げられているが

2000万円では全然足りない

・インフレ率を上回る利率のところにお金を置くこと

・日本の金融業界は手数料等を抜き過ぎている

2.資産形成の目的を持つ

まずはじめに、資産形成をする上で重要なのが何のために

資産形成をするのかです。

つまり、目的と手段を決めるということです。

例えばサッカーでプロになりたい場合

・サッカー経験者に指導してもらう

・プロサッカー選手に指導してもう

この場合、目的に対して後者の手段が最も良い手段になります。

3.老後資産はどのくらい必要?

生命保険文化センターによると

老後の最低日常生活費は月平均22.1万円

ゆとりのある老後生活費は月平均36.1万円

よくニュースやネットで老後2000万円問題と目にしますが

果たして、本当に老後2000万円で足りるのでしょうか?

実際に老後の不足金額を計算してみると、、

前提条件

・生活費は月30万円

・定年退職65歳

・寿命90歳

・年金は貰えないとする

30万円*12ヶ月*25年=9000万円

1人あたり4500万円の老後資金を作ることが必要

および生活費に関しては、月36万円は多すぎるため月30万円と仮定

1人あたり4500万円の老後資金を作ることが必要

ここで問題になるのがニュース等では、老後2000万円問題と言っていたのに

なぜ4000万円になるのかということです。

老後2000万円問題には、物価上昇・年金を貰えないといったことを加味して

いないからであるということです。

仮に23歳(新卒)から定年65歳の42年間で

4500万円を貯金のみで蓄える場合

(4500万円/42年間)/12ヶ月=8.9万円/月

何があっても8.9万円/月を貯金しなければならないということです。

42年間、8.9万円/月、貯金し続けることができるイメージは今の日本で

なかなか想像はつかないですよね、、汗

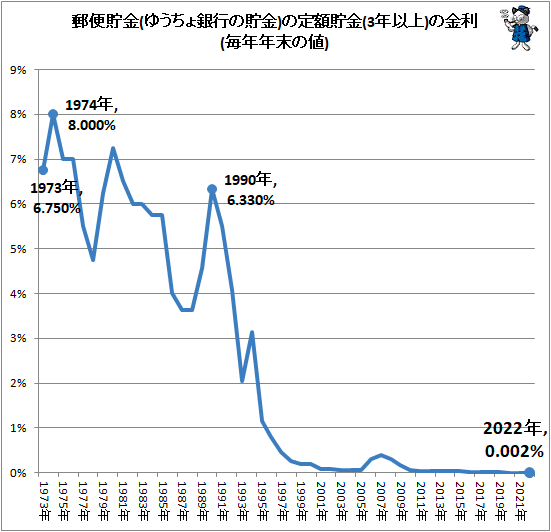

4.金利の推移

図1より1974年には金利が8%もあった金利が

今では、金利が0.002%

つまり、100万円預けて1年間で

金利8%:8万円

金利0.002%:20円

昔に100万円預けてるだけで8万円も増えていたなんて

今じゃ想像できませんね、、

つまり今の時代、貯金より投資をした方がお金が増える

ということです。

5.インフレ問題

日銀はインフレ2%を目標にしています。

インフレ率2%で物価が上昇し、お金を銀行の預金のみに預けていた場合

どうなるのか、、図2に示すようになります。

Ex)銀行に1000万円預け、インフレ2%で20年間上昇し続けた場合

20年後には実質のお金の価値が672万円まで目減りすることが

分かります。

この目減り問題を解決するためにはインフレ率を上回る

利率でお金を増やすことで解決できます。

つまり、日本はインフレ率2%を目標にしているため

利率2%以上のところにお金を置く必要があります。

6.日本は貯金大国なのか!?

そもそもなぜ日本が貯金をするようになったのか、、

図4に示すビラを配られてから日本の国民は投資から貯蓄する国に

変わってしまいました。

日本が日中戦争から太平洋戦争へと突入し、戦争に勝つために国民は

貯金する世の中に貯金しないと「非国民」とレッテルを

貼られることを恐れたのが日本人が貯金をするようになったキッカケです。

そして現在、「貯蓄から投資へ」のスローガンより政府がNISAなどの

拡充を強く打ち出しています。

日本は世界と比べてどのくらい投資格差があるのでしょうか。

図5より

2021年12月末時点で日本の家系金融資産は2000兆円を突破しました。

その50%、つまり1000兆円近くが現預金に眠っているのです。

「貯蓄から投資へ」を機に投資の必要性、投資に興味を持ち

投資を始めた方も居ますが、まだ貯蓄思考が根強く残っているのが

現状です、、

7.日米金融業界比較

投資に興味を持ち始めている方、金融知識を勉強している方も

いるなかこの項に記載することは知っているか・知らないかの

差です。

図6より

米国は収益率が5.2%に対し日本はなんと・・・

▲0.11%、赤字運用ということです。

その原因は日本の金融機関は手数料を取り過ぎているということです。

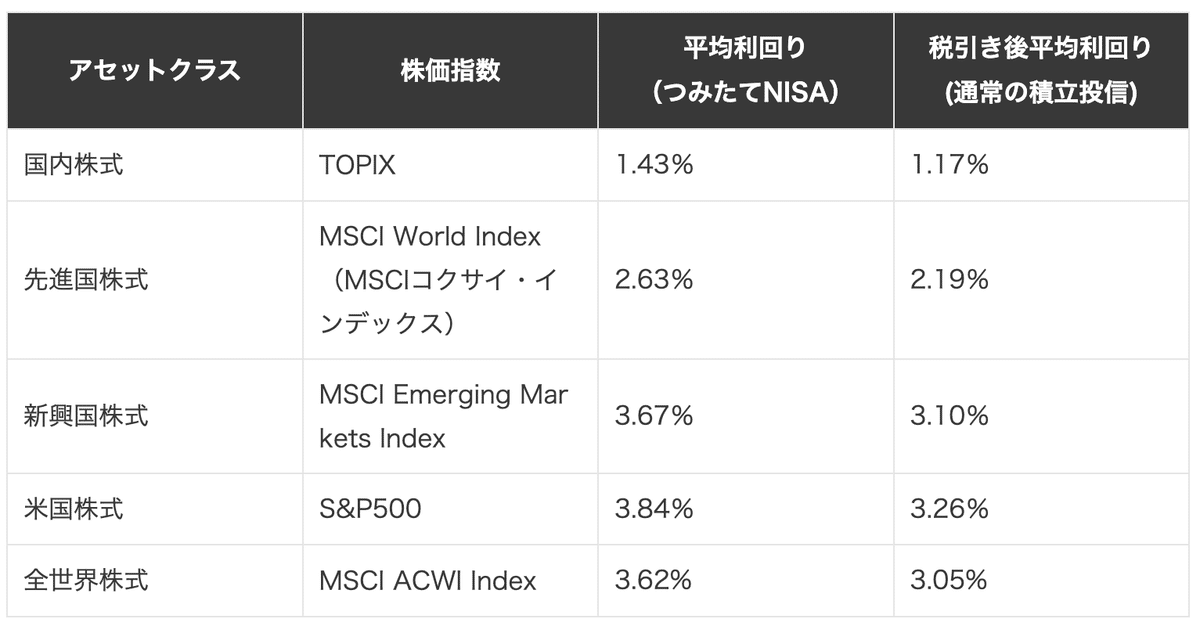

つみたてNISAの平均利回りを見てみましょう。

図9より4%近い利回りを出している投資先もあります。

では、なぜつみたてNISAはこんなにも利回りが高いのでしょうか、、

図10より

それは、つみたてNISA取扱商品は全て販売手数料がゼロで信託報酬も

ほぼとっていないため高利回りなのです。

(つみたてNISAでも米国投資信託平均利回りには及びませんが、、)

つみたてNISAより日本の金融機関は手数料を取り過ぎているとういうことが

目に見えて分かりますね。

ソフトバンクの社債を見てみましょう。

香港で販売されていた「米ドル建て債券」(図11)の表面利率は4.75%

同時期に日本で販売された、円建ての「第51回ソフトバンク無担保社債」(図12)の表面利率は2.03%となっています。

米ドルで販売されているものと比較すると、2.72%も表面利率が

低いことになります。

このようにどちらもソフトバンクという同じ会社なのに

日本と海外とで利率が全く違うのです。

このような情報を知っているか・知らないかであなたの

投資選択の幅は全く変わってくるのです。