相続税申告における納付書の書き方や入手方法は?わかりやすく解説します!

相続税の申告をする方は、申告を終え実際に相続税を納付する際に、「相続税納付書」の提出が必要となります。

ですが、いざ書こうとすると「どこでもらえばいいの?」「どうやって書けばいいかわからない…」と、慣れない作業に戸惑ってしまう方も多くいらっしゃると思います。

今回はそんな方に向けて初めて相続税申告をする方でもわかりやすいよう、納付書の書き方や提出方法について解説していきます!

◇相続税申告システムTASKIはこちら➡️ https://taski.co.jp

◇運営会社サイト"TASKIで相続税申告"はこちら➡️ https://blog.taski.co.jp

1. 相続税納付書はどこで入手するの?

相続税納付書は、全国の税務署の窓口と金融機関の窓口で誰でも入手することができます。ただし、インターネットからのダウンロードはできません。

相続税納付書は相続人ごとに作成する必要があるため、相続人が複数人いる場合は人数を考慮して取得をしましょう。

また、納付書は複写式になっており訂正ができないため、取得する際には書き損じに備えて複数枚入手しておきましょう。

2. 相続税納付書の書き方はこちら!

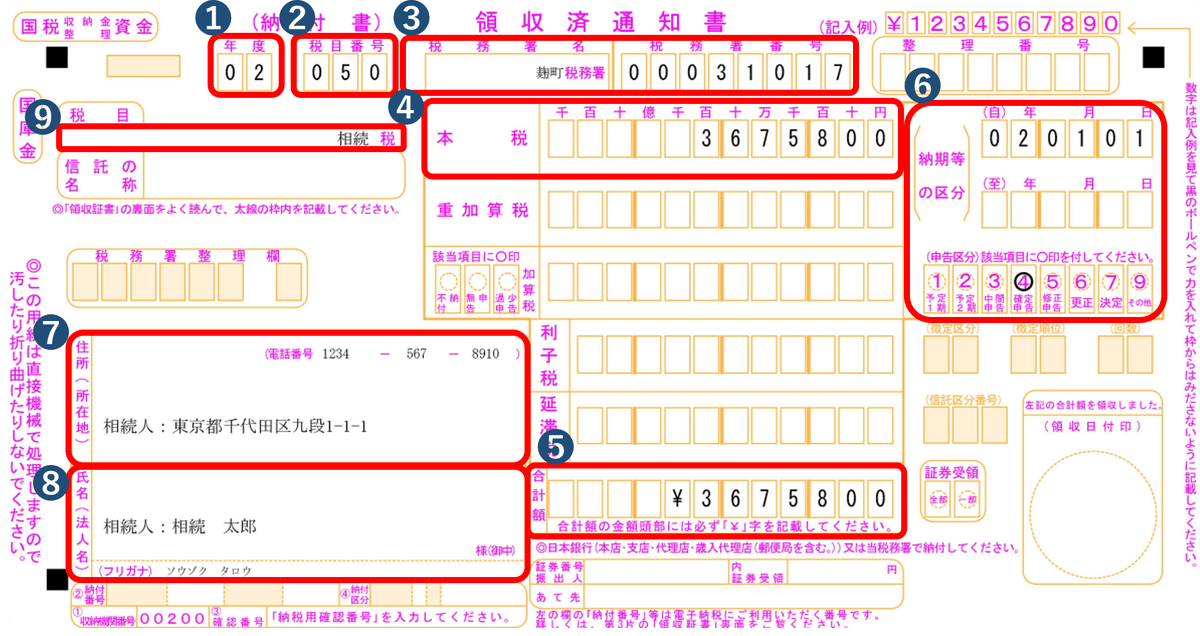

では、実際の相続税納付書をもとに納付書の具体的な書き方について詳しく見ていきましょう。

みなさんが記載しなければならない項目は、上の図の赤い四角で囲った9つの項目のみです。9つの内容は以下の通りです。

❶年度

❷税目番号

❸税務署名・税務署番号

❹本税

❺合計額

❻納期等の区分

❼住所(所在地)

❽氏名(法人名)

❾税目

9つの項目の書き方ついて一つ一つ見ていきましょう。

❶年度

相続税を納付する会計年度を記入します。会計年度は4月1日に始まり翌年3月31日までを一区切りとしています。

例えば、納付する日付が令和3年4月1日~令和4年3月31日の間である場合、令和3年度の「03」を記入します。

❷税目番号

相続税の税目番号は、050ですので、「050」と記入します。

❸税務署名・税務署番号

被相続人が亡くなられた住所地を管轄している税務署名と税務署番号を記入します。(管轄の税務署で納付書を取得した場合、元から印字されていることがあるため、その場合は記入不要です)

❹本税

相続税の金額を記入します。これは、相続税申告書第1表「申告期限までに納付すべき税額」の欄に記載した金額と同額を記入します。

※ここでは「¥」マークを記載する必要はありません。

❺合計額

本税の金額と同額を記載します。

ここでは、数字の左に「¥」マークが必要です。

❻納期等の区分

上段の(自)年月日の欄には、相続開始日(被相続人の死亡日)を記載します。例えば、相続開始日が令和4年5月18日とすると、「040518」と記入します。

申告区分の欄には、申告期限内に申告する場合は確定申告の「4」に「○」をつけます。

❼住所(所在地)

相続人(納税義務者)の住所を記載します。まれに金融機関の窓口担当者から、被相続人の住所の記載を求められることがあります。その場合は下段に「被相続人:~」と付け加えましょう。

電話番号欄には、相続人の固定電話か携帯電話のどちらかつながりやすい番号を記入しましょう。

❽氏名(法人名)

相続人(納税義務者)の氏名を記載します。『❼住所』と同様、金融機関の窓口担当者に被相続人の氏名の記載を求められた場合は、下段に付け加えましょう。

❾税目

税目の欄には、「相続」と記入しましょう。

3. 相続税納付書の提出先は?

相続税の納付書は、被相続人がお亡くなりになられた住所地を管轄する税務署か、銀行や郵便局などの金融機関の窓口に提出します。

ネット振り込みやコンビニ、ATMでの振り込みは不可です。

4. 相続税の納付方法

⑴金銭一括納付(原則!)

相続税の納付方法は、金銭一括納付が原則です。現金またはクレジットカード払いが可能です。

現金の納付方法は、管轄の税務署窓口か金融機関窓口で納付書を持参し、現金を持ち込み納付します。

クレジットカードでの納付方法は、「国税クレジットカードお支払いサイト」から専用の手続きを行い、納付します。

ただし、一度の納付金額が1,000万円未満の場合にのみ利用できます。また、クレジットカードでの納付の場合は、納付書は不要となります。

詳しくは国税庁のホームページ『クレジットカード納付の手続』をご参照ください。

◆参考:[手続名]クレジットカード納付の手続|国税庁 (nta.go.jp)

⑵延納

延納とは、金銭一括納付が困難である場合に相続税の全部または一部を年払いで分割して納付する方法です。

ただし、下の要件を満たす場合に限られます。

①金銭一括納付が困難であること

②納付すべき相続税額が10万円を超えていること

③延納申請書を申告期限までに税務署に提出すること

④延納税額と利子税額に相当する担保を提供すること(延納税額が100万円以下かつ延納期限が3年以下の場合は不要)

⑶物納

物納とは、延納によっても金銭納付が困難である場合に相続税を相続財産によって納付する方法です。

ただし、下の要件を満たす場合に限られます。

①延納によっても金銭納付が困難であること

②物納申請書を申告期限までに税務署に提出すること

5. 相続税の納付期限はいつ?

相続税の納付期限は、「相続の開始を知った日の翌日から10か月以内」です。

これは相続税申告の期限とも同じですが、申告をしても納付が遅れた場合でも延滞税というペナルティが課されるため、申告と納付のどちらとも期限までに済ませる必要があります。

まとめ

いかがだったでしょうか。このように納付書の書き方はとてもシンプルで、知識がなくても簡単に書くことができます。

一点注意が必要なのが、相続税の「申告」をしたからと言って「納付」の通知や納付書が届くといったことはないため、必要な時期に自ら税務署に足を運び納付書を入手する必要があります。

そのため、ご自身で申告・納税する方は期限をしっかりと守って、ご自身に合った方法で相続税の納付書を提出するようにしましょう。