「だれをバスに乗せるか」は投資信託にも当てはまる?

「ひふみ投信」「ひふみプラス」って皆さん、ご存知ですか?

「投信」と名前からご想像できるかもしれませんが、投資信託です。

投資信託とは、ごくごく簡単に言うと、お金を専門家に預けて資産運用してもらえる商品です。この「ひふみ投信」は株式を運用対象にしていますから、毎日その価格が騰がったり下がったりします。ちなみに、2008年10月1日に「ひふみ投信」を10,000円分買っていたら、2019年5月17日時点で45,598円になっています。素晴らしい成績なんです。他にも素晴らしい成績の投資信託は存在します。でも、それを前もって見つけるのは簡単ではありません。非常に難しいというべきかもしれません。なぜか。

投資信託は6,000種類以上あるからです。

どうやって見つけ出すのか、って思っちゃいますよね。

成績の良さ、に加えて、外部への露出、パブリシティ獲得に積極的なこともあったのでしょう、「ひふみ投信」「ひふみプラス」の運用を行っている、レオス・キャピタルワークスの藤野英人さんが、民放地上波の番組で大きく紹介されたのは2017年2月のことでした。

この番組で紹介された結果、「ひふみ投信」「ひふみプラス」には沢山のお金が集まってきました。

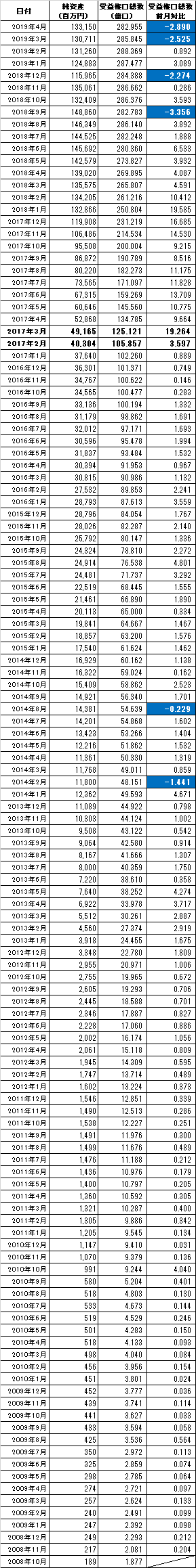

こちらが「ひふみ投信」の月末時点の純資産総額、受益権総口数の推移を示した表です。お金の集まる様を表しているのは受益権総口数です。2017年2月、2017年3月の数字をご覧ください。集まるお金が急増したのが分かります。

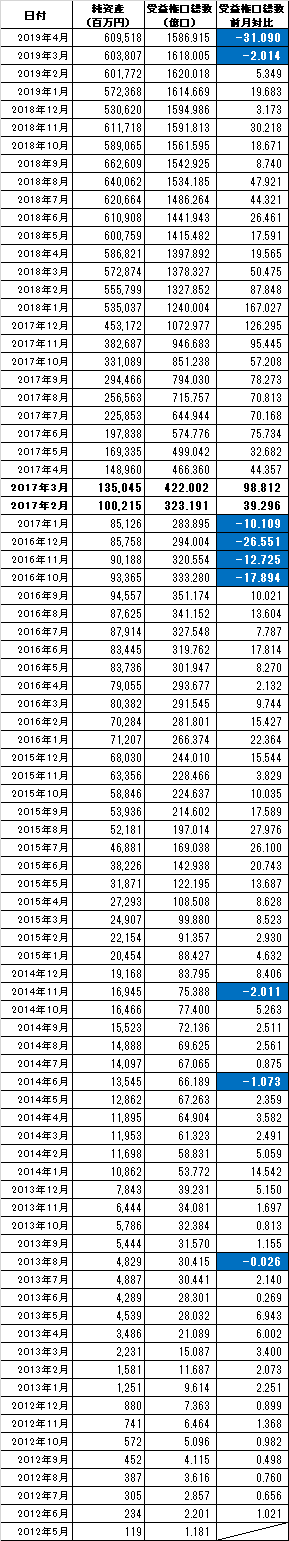

「ひふみプラス」は、もっと劇的です。

テレビ番組で紹介される直前、2017年1月にはご覧の通り、受益権総口数が前月末比減少、つまり、投資信託から資金が流出していたのです。3ヶ月連続で。それがどうでしょう、2017年2月以降、流れ込む資金が急増したのです。

「ひふみ投信」と「ひふみプラス」との間には、実は大きな違いがあります。

「ひふみ投信」は「直販」でしか買うことができません。「直販」とは、投資信託を運用している会社、「ひふみ」の場合はレオス・キャピタルワークス、に口座を開設しなければ買うことができないということです。つまり、販売しているのは1ヶ所です。

他方、「ひふみプラス」は「公販」です。銀行や証券会社で買うことができます。

非常に多くの金融機関で買うことができるのです。テレビ番組で紹介されてからドンドン増えていきました。

投資信託を買う場合、「公販」の方が遥かに手軽です。自分が口座を持っている金融機関で取り扱いがあれば、あまり時間を掛けずに買うことができます。一方、「直販」は手間がかかります。その分、商品について、より理解を深めてから始めようと、投資家側が考えてくれる可能性が高まります。

ストレートに言ってしまうと、「公販」(「ひふみプラス」)はお金が集まりやすいけれど出て行きやすい、「直販」(「ひふみ投信」)はお金が集まりにくいけど出て行きにくい、そんな特徴を持っているのです。

その「お金が集まりにくいけど出て行きにくい」はずの「ひふみ投信」で異変?が起こりました。2019年2月まで資金流出した月はたった4度しか無かったのが、2019年3月、2019年4月と2ヶ月連続で資金流出してしまったのです。4月末からの10連休という事情、比較的堅調な株価市況も影響したと思われます(要は、連休中に市況が急変=株価下落が起きてしまうのを懸念した解約が多かった)が、この事象には、少々驚かされました。「時間を味方につける」というメッセージを、繰り返し、繰り返し、レオス・キャピタルワークスは発していますし、長い時間軸を考えた場合に、今回の10連休など、非常に些細なことのはずなのに、、、

今回の事象を予見していたのか分かりませんが、レオス・キャピタルワークスが新しいチャレンジに取り組み始めました。

彼らのメッセージをより正しく伝えたい、その場所、機会を増やしたい、という考えが根底にあるのではないか、と想像します。投資家との関係を深めることで、より長いお付き合いを実現させたい、と。

2019年4月に大きな資金流出となった投資信託は他にもあります。

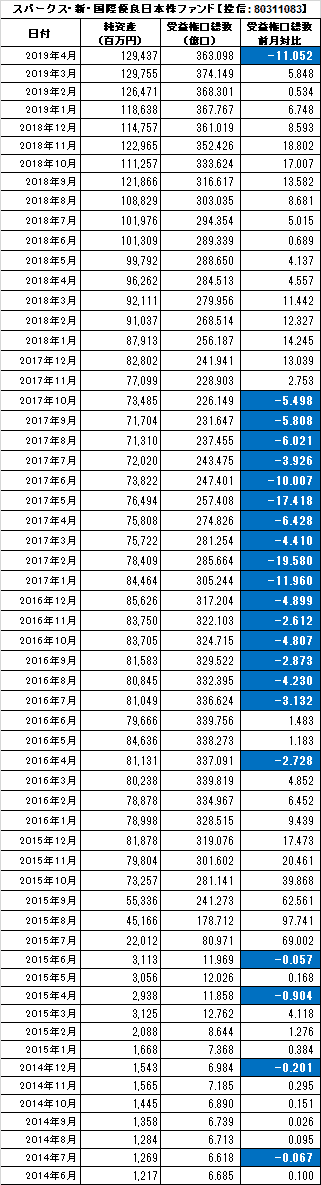

その一例が「スパークス・新・国際優良日本株ファンド(愛称:厳選投資)」です。

資金流出している月が目立っていますが、この投資信託は「公販」です。お金が集まりやすく出て行きやすい様が実によく見て取れることと思います。

この投資信託は月次レポートが毎月大変充実しているのが大きな特徴なのですが、資金が大量に流出した2019年4月に発信されたレポートにはこんなことが書かれていました。

《なぜ長期保有なのか》

株式市場は、長期では企業業績が株価に反映されるという意味で「効率的な市場」であるといえます。ただ、短期では株価は予想もつかない動きをすることが多々あるため、本源的価値をベースに投資を行う私どもが結果を出すためには、必然的に長期保有が前提となります。

https://www.sparx.co.jp/mutual/uploads/pdf/gen_201903.pdf

「長期保有」の重要性を非常に丁寧に説明しています。

にもかかわらず!です。大量の解約、資金流出となってしまいました。これだけ力の籠ったメッセージを発信しているのに、伝わっていないのです。この投資信託を持っている人のどれだけが、このメッセージをキチンと読んだのでしょうか。そもそも、手元に届いているのでしょうか。

この投資信託を運用するスパークス・アセットマネジメントは他にも投資信託を提供していますが、それらの月次レポートのほとんどが素晴らしく内容の充実したものになっています。しかしながら、「公販」だけでは、ほとんど伝わっていないのではないでしょうか。個人的には、この会社こそ真剣に「直販」を検討すべき存在だと思います。プロダクトに他には無い明らかな特徴があるのですから。

ところで、です。

「だれをバスに乗せるか」というお話をご存知でしょうか。

この本の第三章が「だれをバスに乗せるか」です。この章末のまとめからの引用です。

「人材こそがもっとも重要な資産だ」という格言は間違っている。人材は重要な資産ではない。適切な人材こそがもっとも重要な資産なのだ。

(102頁)

企業経営について書かれた本ですが、投資信託も見方によれば「企業」です。投資先の会社を一事業部と考えれば、より価値を多く生み出し高く評価を受ける対象をいくつか保有して、「企業」としての評価を高めようとするわけですから。そうした投資先を調達するための原資が、投資信託の場合、投資家から集まったお金になるわけです。このお金が出たり入ったりしては腰の据わった投資は覚束ないのです。その出たり入ったりを決めているのは投資家、つまり「人」です。とすると、投資信託というバスに乗っている人は大変重要な要素になるわけです。

もちろん、投資信託は口座を開けば誰でも買えます。投信会社が「この人にはバスに乗せたくない」とお断りすることはできません。ただ、時間軸が合わない人は勝手に降りていくわけです。この4月に起きたことのように。投資信託にとって大事なことは、バスに乗り続けてもらうための環境づくり、関係づくりになると私は考えています。

バスに乗り続けてもらうための環境づくり、関係づくりという点で注目していただきたい投資信託があります。

農林中金<パートナーズ>米国株式長期厳選ファンド です。

この投資信託も月次レポートの内容が秀逸です。しかし、この投資信託も「公販」です。「直販」ではありません。

ただし、この投資信託は「公販」でも、積立投資でしか買えない金融機関がほとんどです。つまり、自らお金が集まりにくい環境にしているのです。こうすることで短期の目線の投資家をバスに乗ってこない環境が出来ています。ここまでの割り切りはなかなかできません、なぜなら、投信会社の収入は預かり資産の大きさで決められるからです。それでも、このような販売方針を採ったのは「だれをバスに乗せるか」を強く意識しているからだと私は考えています。

投資家との関係づくりの面でもユニークな挑戦をしています。「年次総会」の取組です。

実際にご参加されたShimoyamaさんのレポートです。

この種のイベントを「直販」の投信会社が催すのはよく見られるのですが、「公販」主体の投信会社が実施するのは極めて異例です。しかし、こうした試み、投資家との関係づくりの強化も「だれをバスに乗せるか」という意識が根底にあるのではないか、と思います。

この「だれをバスに乗せるか」という視点、既存の投資信託の業界、特に「公販」ではほとんど見られません。だからこそ、6,000本もの投資信託が蔓延ることになっているのだと思います。

「だれをバスに乗せるか」ということを意識した投資信託はどこにあるのか、その視点を投資家側が持つことができれば、6,000という数字を大きく減らすことができるのではないでしょうか。

投資信託について、もっと知りたい!という方には、竹川美奈子さん著の入門書をご紹介します。