「国債管理政策」の限界。 ~ 「第2次世界大戦直後」と「今」。

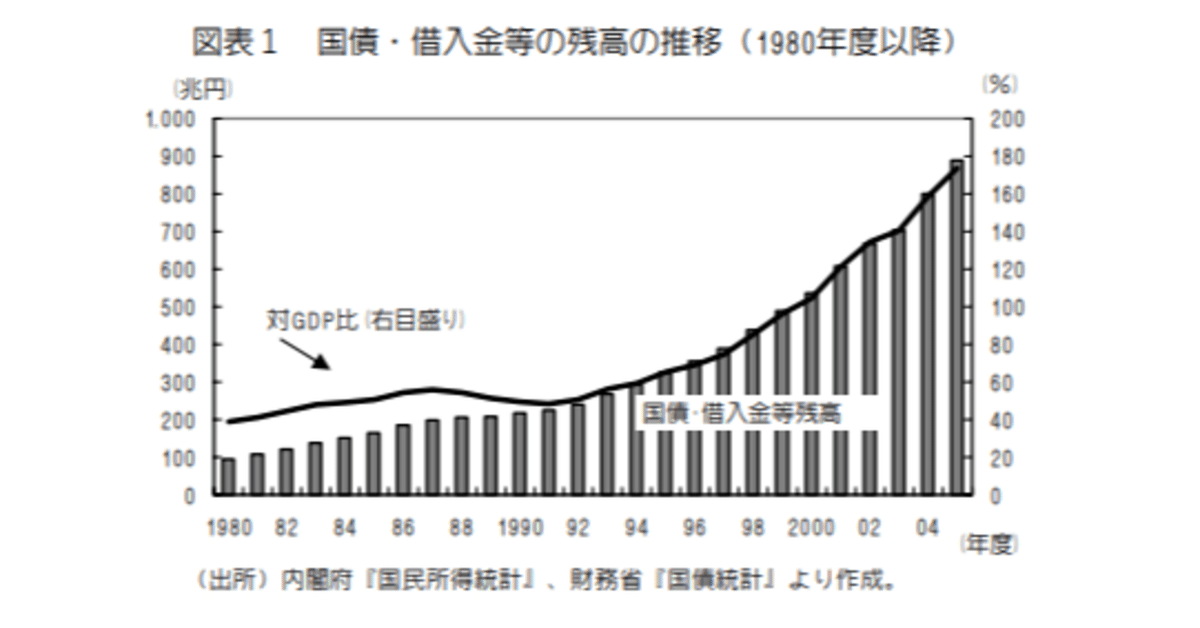

標題添付グラフは1980年度以降(つまりバブル期以降)の日本の国債・借入金残高の推移を示したもの。*対GDP比率ではG7で日本が圧倒的1位。

*「損切丸」の外銀在籍22年(1994.10~)の内、前半の15年、外人トレーダーの多くはJGB(日本国債)売りに賭けていた。理由が ↑ 。ことごとく失敗してきたが、反対側で日本の銀行群が莫大な収益を上げてきた。目の前で唸る「過剰預金」を知る側からみれば、外人の売りはJGBを安く買う機会を与えられただけ。「おいしいお客さん」だったというわけだ。

この債務残高の膨張を論ずる時、よく引き合いに出されるのが第2次世界大戦直後の債務残高の推移。ここでは日米のグラフを示してみよう。

確かに現状とよく似ている。実際日本では戦後年率50%を超えるインフレが起き、1946年には債務解消のため「預金封鎖」まで行っている。だが現在と大きく異なっている部分もあるので、単純には比較できない。例えば:

①日本が世界第3位(←2位)の経済大国に成長。

②戦後70年で積み上げた利益が1,000兆円を超える預金になっている。

③アメリカ、そして近年では中国も加わって「大量生産・大量供給」の仕組み(グローバル・サプライチェーン)が出来上がっている。→ 変化?

④FRB、日銀、ECBなどが超の付く金融緩和を行っており、マーケットを「過剰流動性」が席巻。加えてレバレッジ・ファイナンスやAI等金融工学の進歩により「信用創造機能」が飛躍的に高まっている。

**特に外人トレーダーがJGBで失敗したのは ↑ ②を無視したこと。欧米の基準なら「ゼロ金利政策」が導入された時点で銀行は貸出に向かうはずだったが、実際にはそうならなかった。行き場のない「過剰預金」はJGBに向かい、債務比率が膨張する日本で金利の急騰は実現しなかった。

**あまりにもJGBでやられた外人トレーダー群が ”なますを吹いて” 「JGBは買う物」などと言い始めたのがリーマンショック後の2010年頃から。黒田日銀が「国債買占め」を始めた2013年以降は、JGBの市場流動性が極端に枯渇したことからリスクテイクは控えられる傾向に。

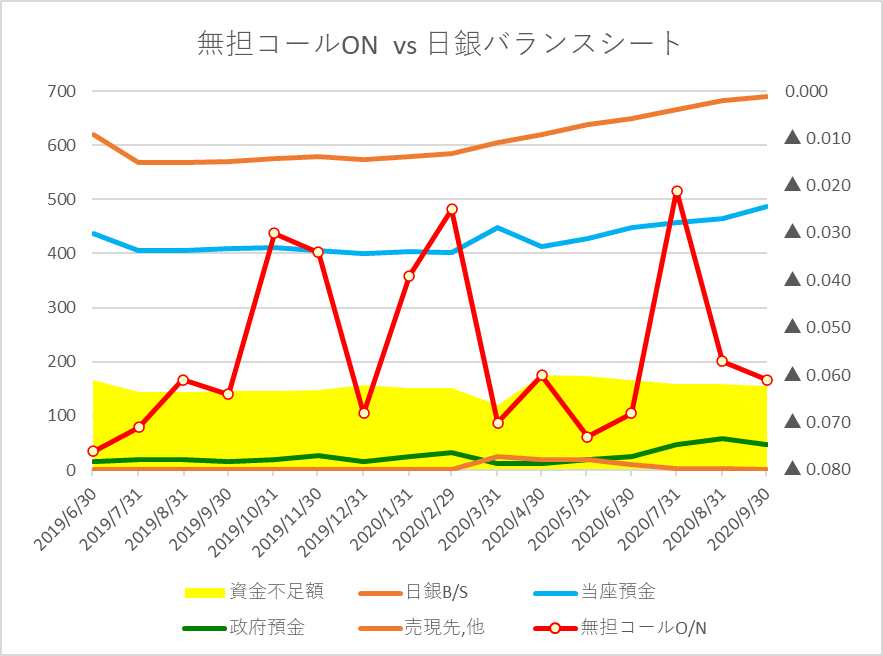

だがここへ来て日本の「国債管理政策」にほころびが出てきている。「日銀の資金繰り」を追っていて判明したのが、「国債を買い支えるために国債を売っていること」。500兆円を超えるJGBを保有しておきながら、「政府預金」という形で財務省が発行している短期国債の発行代わり金を60兆円以上も受け取っている。これが一時的な措置なら良いのだが、ここから2021年3月期末に向け、更に資金が不足する可能性が濃厚だ。

日銀のJGB資産は期間10~30年の長期国債も含んでいるが、短期国債(短国)の買取りも定期的に行っている。厳しく言えば「短国を買うためにに短国を発行」しており、これは国の政策として自己矛盾している。***本来なら「短国買いオペ」を60兆円分止めれば良いだけ。

***ただ金融調節の現場では決定会合でディレクティブ(政策指示)を変更してくれないと現行オペは変えられない。下手に「短国買入オペ減額」などと発表すれば「日銀が引き締めに転じた」とマーケットで騒ぎになる。だが企業に例えれば自社の短期社債を買い戻すために新たに短期社債を発行しているに等しく、「自転車操業」と言われてに仕方の無いところ。

今なら邦銀勢の「過剰預金」もなく、外人トレーダーもこの ”事実” を知れば「JGB売り」に賭ける時なのだが、如何せん金利系のトレーダーは元気がない。2008年以降の金融規制強化、特に資本規制の影響で銀行はリスクを取れなくなっており、その余波でファンドもレバレッジ資金を銀行から借りにくくなっている。だから手っ取り早く儲かる短期の株売買に血道を上げている、というのがマーケットの現状だろう。

しかし10月はアメリカの大統領選の直前で有り、****特に株は「仁義なき戦い」になるだろうな、と予想はしていた。そもそも「選挙」絡みの相場でいい思いをしたことがない「損切丸」、株に関して下手な note は当面止めておこうと思っていた矢先、今度はトランプ大統領の感染だ。こういう「乱打戦」を得意とするトレーダー以外は当面「見」が無難かもしれない。

****「サンデー・ダウ」と呼ばれる電子取引の板が有り、今は土・日でも米株先物が取引出来るらしい ↓ 。日曜までは▼200ポイント超下げていたが「トランプ大統領が快方に向かう」「経済対策協議が進展」の報で月曜には+100ポイント以上に切り返し。まさに「24時間トレーダー」だ。相場ものめり込みすぎると体に悪い。ファンドではトレードし過ぎて脳に穴が空き(損傷?)、廃人同然になる例もあるという。ほどほどに(笑)。

日本ではじりじり金利が上がる状況が続く蓋然性が高い。金利がこれ以上低下するとすれば「マイナス金利深掘り」が発動される時だが、それは「急激な円高」など余程の事態の対応に限定されるだろう。

e.g. 10月に入って無担保コールO/N金利は@▼0.02~▼0.03%に上昇。

「損切丸」を読んでいる方はこの ”事実” に気付いているが、おそらく市場でもこれに感づいている人は結構少ない。「日銀メディア」は仮に気付いていても忖度して書かないことも多く、案外みんな知らないもの。日銀、財務省は全てデータを公表しているのにね(苦笑)。 ”事実” が ”外人村” に伝われば少しはJGBに動きが出てくるかもしれない。