社会人1年目で知っておきたいお金の話

こんにちは。ミライ・イノベーションnote編集部です。

今回は、早いうちから知っておくと、将来に差がつく『お金事情』についてご紹介します。これから社会人になる方は必見です!

1.社会人1年目での貯蓄は難しい?

下図は厚生労働省による学歴別にみた平均初任給額の調査結果(令和元年)です。

この調査結果によると、大学卒では平均で約21万円が初任給として支給されていますが、その全額がもらえるわけではありません。総支給額から税金や社会保険料が天引きされ、最終的に手取りとして実際に受け取れる額は、支給額の8割程度でしょう。

お給与をもらっていても、支出は増えるのもの。

スーツ等のオフィス用の被服費や、ランチや飲み会といった交際費。一人暮らしであれば生活費や家賃などの出費もかさみ、奨学金の返済義務のある人もいるでしょう。

また、社会人1年目の夏季賞与・一時金の平均支給額は、大学卒で約9万円、高校卒で約7万円という調査報告(出典 : 産労総合研究所「2021年度 決定初任給調査」)もあります。さらに、夏季賞与の支給がない企業もあります。

社会人1年目ではボーナス支給額が低い、というのも社会人1年目での貯蓄が難しい要因の一つかもしれません。

社会人1年目でどのくらいお金を貯めることができるかは個々の事情により変わってきますが、お金の知識があるのとないのとでは、今後のお金に対する意識や行動に大きな差が出ます。次章から、社会人1年目の皆さんに知っておいてほしい「お金の知識」を紹介します。

2.知っておきたい「お金」の話

(1)給与明細の見方を知ろう

まずは、会社からもらうお金について。

上述したように、総支給額を丸ごともらえるわけではありません。そこから税金や社会保険料が差し引かれます。

給与明細は大きく分けて「勤怠」「支給」「控除」の3項目で構成されており、実際に手元に残る金額は、総支給額から控除額を差し引いた額となります。

① 勤怠

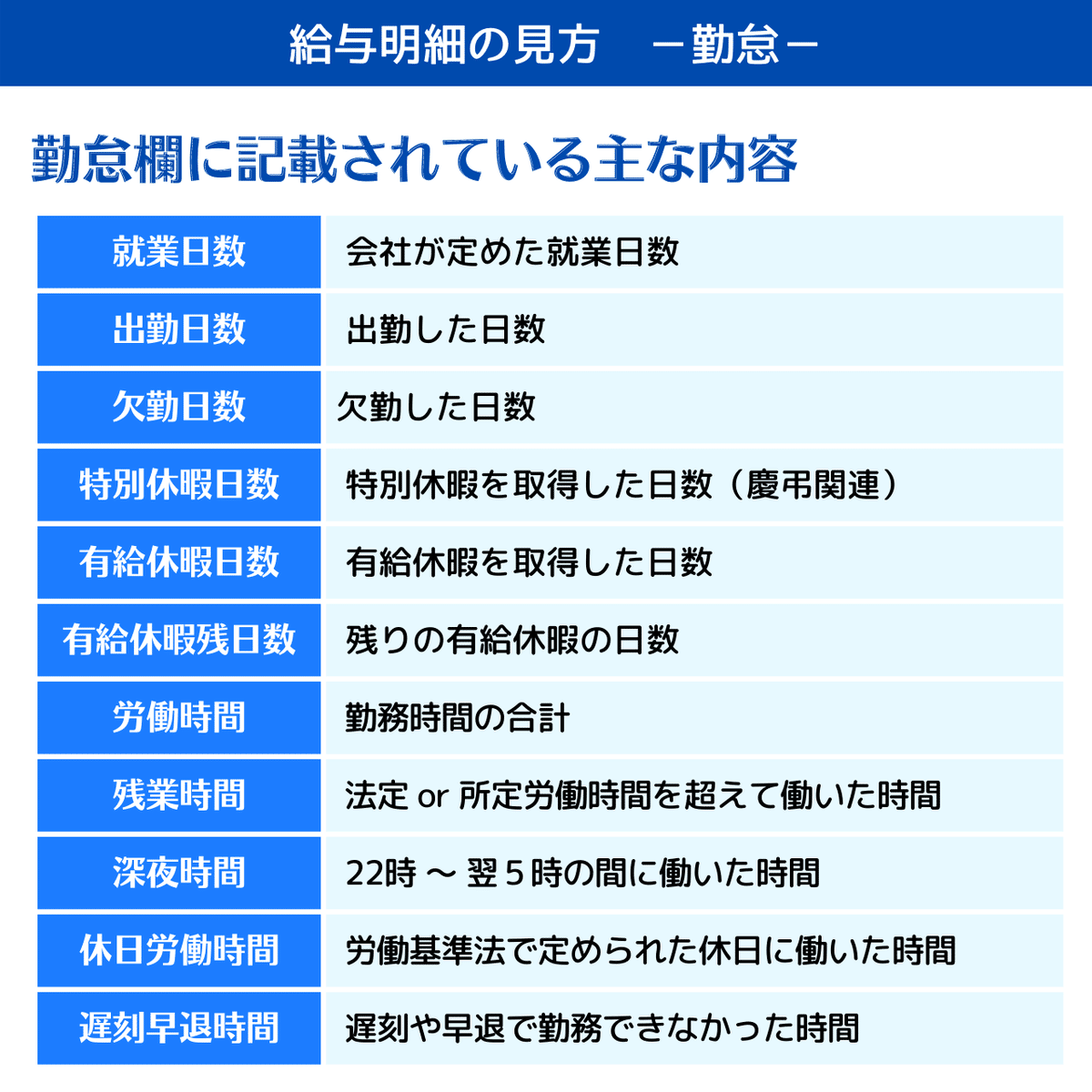

勤怠欄には、勤務日数や労働時間が記載されています。給与締日までの1ヶ月間のうち何日出勤し、何時間働いたのかなどがわかります。

② 支給

支給欄には支払われる給与の内訳が記載されています。また、「給与」と呼んでいるものは、大きく「基本給」と「手当」に分かれます。

基本給とは給与のベースとなるものです。月で金額が変動する残業代などの手当とは異なり、昇給・降給がない限り、毎月同じ金額が記載されます。

また、手当は規定に該当すれば支給されます。代表的な手当には次のようなものがあります。

ただし、時間外労働手当(残業手当、休日手当)以外の手当は支給が義務づけられていません。よって、各種手当の有無やその支給額は、会社によって様々です。

Point! 給料 と 給与 の違い

--------------------------

「給料」と「給与」はほとんど同義として使われることも多い言葉ですが、次のような違いがあります。

■「給料」=「基本給」

■「給与」=「各種手当や賞与など会社から受け取るすべてのもの」

③ 控除

控除欄には給与から天引きされる税金や社会保険料などの内訳が記載されています。それぞれの内訳を見てみましょう。

◆給与から差し引かれる税金

給与から天引きされる税金は所得税と住民税の2種類です。

所得税は概算で源泉所得税として毎月天引きされますが、年末調整により払いすぎていた場合は還付を受けられます。また、不足していた場合は追加で支払うことになります。

住民税は社会人2年目からかかるため、1年目より手取りが減る可能性もあります。

◆給与から差し引かれる社会保険料

病気・けが、失業といった不測の事態に備えて社会全体で支え合う仕組みのことを社会保険といい、その保険料は給与から天引きされます。

給与から差し引かれる社会保険料は次のようなものがあります。

◆社会保険料を安くするには?

社会保険料は、7月に1回見直され、次の9月から1年間適用されます。

健康保険料と厚生年金保険料は、上図のとおり4月・5月・6月に支払われた月平均(報酬月額)をもとに計算されます。

したがって、4月~6月の給与を減らすことができれば社会保険料も減らせます。つまり、手取りを増やすことができるのです。

基本給は固定ですから、手当部分を減らすことで4月~6月の給与を減らすことができます。住宅手当や通勤手当は自分で調節するのが難しいので、残業代を減らせばよいということになりますね。また、育児休業から復職する方は、育休の復帰を遅らせることも一手です。

ただし、留意点もあります。

Point!社会保険料を安くしたいときの留意点

--------------------------

■ 働いた月=給与支払月 とは限らない

4月〜6月に支払われた報酬月額をもとに保険料が計算されますが、会社によっては3月に残業した分を4月末に支払う、といった場合もあります。実際に働いた月と支払月が一致しない場合もあるので、勤務先の給与支払いのタイミングを確認しておくことが大切です。

■ 各種手当の減額も

育休手当・傷病手当等は、月額報酬をもとに算出されます。例えば、育休開始前に残業を減らすと育休手当も少なくなってしまいます。とは言え、お母さんと赤ちゃんの健康が第一です。無理のない範囲で、知識として覚えておいてくださいね。

■ もらえる年金額にも影響あり

年金は社会保険料をもとに計算されます。したがって、社会保険料を安くすると、もらえる年金の計算額も低くなります。

残業を減らしたら社会保険料が減って、手取りが増える!」という単純な話ではなく、様々な制度と連動していることも覚えておくとよいですよ。

(2)自分でお金をふやそう

給与を銀行口座に預けておいてもその利子はわずかで、なかなかお金はふえません。社会人1年目の若いうちからお金をふやす取り組み、つまり投資をしていくことが大切です。

投資は長期運用が鉄則です。

そのため、日常生活に必要なお金を切り崩してまでリスクの伴う投資を積極的に行うことはおすすめできませんが、余裕資産があれば投資に充ててもよいでしょう。

なお、投資の基本的な考え方やリスクヘッジの方法についてはこちらの記事で紹介しています。

また、つみたてNISAであれば20年間非課税で運用できます。少額でも構いません。時間をかけてゆっくりとこつこつお金を育てていくことに意義がありますよ。

(3)保険加入は慎重に

「社会人になったら保険に入っておこう!」これは社会人になるとよく聞かれるフレーズかもしれません。ですが、むやみやたらと保険に入ってしまうと、その保険料だけで生活が苦しくなりかねません。

保険は、経済的に取り返しがつかない出来事に備えるものです。貯蓄(と公的保険)で対処できない部分に対して備えをしておく、というのが民間保険の基本的な考え方です。

Point! 民間保険の役割

--------------------------

■ 原則は、貯蓄+公的保険で対応

■ 民間保険は、貯蓄+公的保険ではまかなえない部分に対する備え

一方で、保険商品の中には貯蓄性のある保険(一定年齢まで保険料を積み立てた後、年金として受け取る)もあります。

しかし、そのような保険の多くは、保険料の払込みが長期に渡ります。そのため、保険料を長く支払っていくだけの資金繰りが必要になります。さらに、早期解約してしまうと支払った保険料がほとんど戻ってこないことも……。

それに、保険は万が一の事態を保障する目的が強く、貯蓄性・投資性の高い商品であっても必ずしも利回りが高くなるとは限りませんし、元本割れのリスクも伴います。

保険は保障です。社会人1年目であればことさら、運用とは切り離して考えた方がよいでしょう。

① 制度を活用しよう

日本の公的保険はとっても優秀。病気・けが等の際には公的保険(健康保険、国民健康保険など)により自己負担額を軽減できます。また、もし働けなくなったとしても公的保険が補償してくれます。

それに、20代であれば病気にかかる年齢的なリスクは比較的低いため、独身なら民間保険への加入は急務ではない、と考えることもできます。

また、会社によっては、会社を通して任意に契約できる民間保険が用意されている場合もあります。従業員が対象であることから良心的な保険料であることも多いので、会社の保険を検討してもよいでしょう。

他にも、支出を抑えながらも保険に入っておきたい場合には、都道府県民共済などを活用してもよいでしょう。共済は死亡保障が手薄だったり、保険内容を自らカスタマイズできないなどのデメリットもありますが、掛金が手頃なので家計に響きにくいことが魅力です。

いずれにせよ、保険は保障であることを肝に銘じ、公的な健康保険では不足する部分に備えることが大切です。

② ライフステージの変わり目で保険の見直しを

社会人1年目での民間保険への加入は急務ではない、と述べました。しかし、先延ばしにし続けてよいというわけではありません。

というのも、年齢が上がると保険料も高くなることが多いからです。さらに、年齢が上がると健康上の様々なリスクも高まるため、健康状態によっては希望する保険に加入できない可能性もあります。

保険への加入・見直しは、就職、結婚、出産、子の進学・独立といったライフステージが変わるタイミングで都度検討するとよいでしょう。

3.他にも知っておきたいお金のこと

他にも、お金について知っておきたいことについて紹介します。

(1)財形貯蓄制度はもったいない

財形貯蓄制度とは、簡単に言うと「給与の一部を貯蓄に回すことができる」制度です。給与から一定額天引きされるのでその分のお金は手元に残らず、コンスタントに貯蓄できるというメリットがあります。

しかし、金利は普通預金と同程度です。よって、このお金を使ってもっと金利の高いネットバンクに移したり、自分で投資したりなどしたほうが効率良くお金をふやしていけると言えます。

(2)iDeCoは本当に必要?

iDeCo(企業型確定拠出年金)は自分で育てる年金です。

運用益が非課税であるうえに税制優遇のある制度ですが、手数料が思いのほかかかることや60歳まで資産を引き出せないといったデメリットもあります。目先のメリットだけにとらわれず、長期的に見たデメリットもよく理解しておくことが肝心です。

iDeCoのメリット・デメリットについてはこちらの記事で詳しく解説しています。

(3)持株は買い過ぎないで

持株制度とは、従業員(や役員、取引関係者)が自社の株式を購入できる制度のことです。奨励金が出たり、少額購入できて資産形成しやすいといったメリットもあり、会社員が始めやすい投資のひとつです。

しかし、iDeCoやNISAといった税制優遇のある制度とは異なり、税制面やリスク面ではやや見劣りします。

Point! 持株制度の主なデメリット

--------------------------

■ 給与と資産が会社に依存する

自社の株式を購入するため、会社の業績によって資産が左右されてしまいます。もし会社が倒産した場合、給与と持株資産のどちらも失うことになってしまいます。

■ 運用益に税金がかかる

持株制度に限らず、株式投資を行って利益が生じた場合は、20.315%の税金がかかります。

■ 自由に売却できない

持株会から自分の証券口座に移すときに、上長や経理といった社内承認が必要な場合もあります。そのため、好きなタイミングで自由に売却することが難しいのです。

■ 株主優待が受けられない

このように、持株を買い過ぎることは自己資産を集中させることにつながります。投資の基本である分散投資の観点から、給与と株の両方を会社に依存するのは危険と言えます。

(4)クレジットカードのリボ払いは借金と同じ

クレジットカードの支払い方にも注意が必要です。

そもそもクレジットカード払いとは、その代金を一時的にカード会社が建て替え、それを利用者本人が後から支払うというものです。

クレジットカードでの支払い方法には次のようなものがあります。

中でも、特に注意すべきなのがリボ払いです。リボ払いはクレジットカードの利用額や利用件数に関わらず、毎月一定額を支払う方法です。毎月の支払額(元本返済と手数料額の合計)は、「支払残高」に応じて予め決められています。

リボ払いを多く利用して「支払残高」が大きくなると、毎月の支払額が増えたり、支払期間が長くなったりします。そのため、リボ払いを利用する際は、「支払残高」をこまめに確認することが重要になってきます。

リボ払いは自分の財布事情をしっかりと把握し確実に管理しなければ、長々と支払いが続くことになってしまいます。一括払い等の手数料不要の払い方ができるのなら、リボ払いでの支払いはなるべく避けることをおすすめします。

このように、支払い方によっては手数料が想定以上にかかるなど商品購入額以上の支出につながってしまいますから、その支払方法にも気をつけてくださいね。

6.さいごに

いかがでしたか?今回は社会人1年目で知っておきたいお金の話を紹介しました。今回紹介したものは基本的なことばかりですので、ぜひ心に留めておいてくださいね。

次回は「保険」について特集します。おたのしみに!

いいなと思ったら応援しよう!