米国のサーチファンド動向をまとめてみました

1年前に書いたサーチファンドnote、2014年に調べた米国のサーチファンドの情報などを記載していましたが、情報が古いままでした。

近々サーチファンド向けの投資事業をローンチする予定でして、これを機に米国の動向をアップデートしてみました。(とはいえ、原則2017年末を基準としたデータですが)

コロナ禍で、バリュエーション等の水準は全く参考にならなくなっていますが、サーチファンドという仕組みのトレンドは把握できると思います。

以下、主に時系列での変化という観点でまとめてみました。(元データはこちらより)

サーチファンドは広まっているの?

サーチファンドの数:

まず、サーチファンドの数自体は増え続けています。特に2013年くらいからの伸びが顕著ですね。

組成されたサーチファンドのその後:

これまでに組成された300超サーチファンドのうち、約50%が投資完了しています。一方で、20%超は投資を実現できずに活動を終了しています。2015年前後に多く設立されたサーチファンドの投資完了%はどの程度なのか、今回の調査からはまだ見えていませんが、気になるところです。

投資を完了したサーチファンドにおいては、60~80%の企業でポジティブな投資リターンとなっているようです。ポジティブなケースにおけるROIは平均4~6xと、一般的なバイアウトファンドと比較すると高い水準のようです。

どんな人がサーチャーをやっているの?

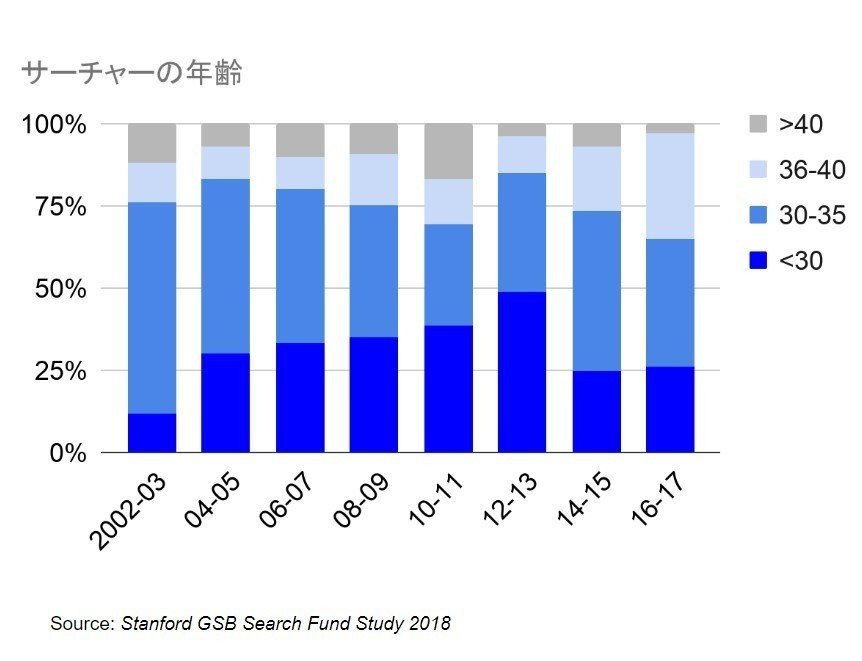

年齢:

ほとんどが40歳未満。トレンドとしては大きな変化はない様子

性別:

少し女性も増えてきていますが、ほとんど男性。これも大きな変化はないですね。

MBA:

サーチャーの8割がMBAホルダー。少しずつMBAホルダーの割合が減っているとも言えますが、これも大きな変化なし。

バックグラウンド:

全体の50%程度が、コンサル・PE等のいわゆるプロフェッショナルファーム出身。特に最近はPE出身者が多いですね。経験値が活かしやすいのでしょう。また報酬水準が高いPE出身者が多いということは、サーチファンドの経済的インセンティブも魅力的だということでしょうか?(→これは後述)

他には、事業会社の管理職や営業出身の方も、安定して20%程度はいます。そのほか、アントレプレナーや(グラフには書いていませんが)弁護士、会計士、エンジニア、軍、などの出身者もちらほらいる様子。

バックグラウンドは多様ですが、8割がMBAホルダーということを鑑みると、体系的にビジネスを学んだ経験は必須と言えるかもしれません。

複数人でのサーチャーチーム:

複数名(主に二人)でチームを組んでサーチファンドをやる人が4割程度いるようです。ここまで多いとは思っていませんでした。

後述しますが、複数名でのチームの方がパフォーマンスが良いようです。(2014年に調べたときは、パフォーマンスに顕著な差はないという調査もありましたが)。

サーチファンドの活動は、ソーシング、エグゼキューション、経営・・と多岐にわたるため、強みを補完しあえるパートナーがいると強いということでしょう。

と、サーチャーの属性自体に大きな変化は無いようですが、サーチファンドの組成数自体が増えていることを鑑みると、非MBAホルダーなどこれまでとは違った属性の人の数自体は増えているとも言えます。

どんな企業が投資対象になっているの?

投資先の業界:

サービス業が多いのは相変わらず。かつては製造業への投資も一定割合ありましたが、ソフトウェアやTech系への投資が増えていますね。

サーチファンドというと、オールドエコノミー企業の事業承継が想起されますが、今後テック系ベンチャーのエグジットなども、サーチファンドの対象として魅力的な対象になるのではないかと思います。

投資先の規模:

2008-09年に平均$6millionくらいだった買収価格は、2016-17年には平均$13millionと、倍以上に大きくなっています。要因としては、対象となる企業の規模が大きくなったこと、利益水準に対してのバリュエーションが高くなったことの両方のようです。

対象企業の規模が大きくなったことから、サーチファンドという仕組みが成熟してきているように感じられます。個人主導の活動でも、資金の出し手や売手企業からの信頼感が増しているのでしょう。企業価値$13millionだと、日本だとバイアウトファンドと競合する可能性もありそうなサイズ感ですね。

バリュエーションマルチプルがが高くなったのは、世の中の好景気のトレンドが要因でしょう。2008-2009年はリーマンショック後のタイミングですのでその影響も当然現れているはず。

(※原典が企業価値(EV)ではなく買収価格(purchase price)のデータで、EBITDA倍率等を計算している。ちょっと気持ち悪いがそのまま記載)

投資リターンは?

投資時期によるパフォーマンスの差:

投資規模も大きくなり(→競争も激しくなり)、買収時のバリュエーションも高くなると一般的には投資リターンも厳しくなりそうですが、サーチファンド業界に関しては、まだ高いリターンを実現できている様子。(※もちろんコロナ前の評価額ですが)

昔の案件も最近の案件も、vintageによる大きなリターンの差はみられません。

一人/複数サーチャーによるリターンの差:

複数人でチームプレイをしているサーチャーの方がパフォーマンスが良い様子。強みを補完しあえるというメリットがある一方で、途中で仲たがいするリスクもありそうですが、今のところ良い面が出ているということでしょうか。

サーチャーはどのくらい報酬をもらえるの?

サーチ期間の報酬:

中央値としては、約$100K(=約1000万円)/年。個人的な印象としては、サーチ期間の活動内容や、アントレプレナーとしてのこの時点でのリスクの取り方としては、だいぶ高い報酬水準だという印象です。

サーチ期間の報酬(/年)

最小値:$30K(約300万円)

最大値:$145K(約1450万円)

中央値:$108K(約1080万円)

投資後のCEO報酬:

平均的なCEO報酬は、$200K(=約2000万円)/年~、在籍期間に応じて$300K程度まで上がる傾向があるようです。サーチファンドに限らず日米のCEO報酬の相場に差があるので、正直、日本の中小企業で同じ水準の報酬を期待するのは難しい印象はあります。もちろん、しっかり結果さえ出せば不可能ではありませんが。

成功報酬:

サーチャーは買収後の経営の成果に応じて、20-25%の株式報酬/ストックオプションを得るのが一般的です。$ベースに換算すると、この成功報酬として数億円以上の株式報酬を得ているケースが多いようです。10億円以上になっているサーチャーも多く、非常に夢がありますね。

税制その他、国によって詳細なスキームは検討が必要だと思いますが、成功報酬で数億円を目指すというのは、日本のサーチファンドでも妥当な水準だと思います。

まとめ

2017年までの米国のサーチファンドのトレンドをまとめてみました。少し古いデータではありますが、この調査が行われた2018年も成長トレンドだとのコメントも見受けられ、順調にエコシステムを拡大しているようです。

足元、コロナの影響は不可避ですが、悪い面ばかりではないでしょう。コロナ後の再成長に向けて、企業とサーチャーの良い縁につながる例も出てくると思います。

日本でもサーチファンドの役割は非常に大きいと思っており、今後エコシステムの育成のために、いろいろと仕掛けていきたいと思います。

---

補足記事:【サーチフィー調達の実態】はこちら