知識ゼロからの圧縮記帳・・・「実務よりのnote」って読まれるの!?

1.知識ゼロからの圧縮記帳

補助金を受給して固定資産を購入した場合に利用できる制度が圧縮記帳です。この記事では、補助金をもらったときに、圧縮記帳をすることで課税関係がどうなるかについて、知識ゼロからイラスト用いて、たのしく理解できるようにしました。

■ 圧縮記帳の制度趣旨とは

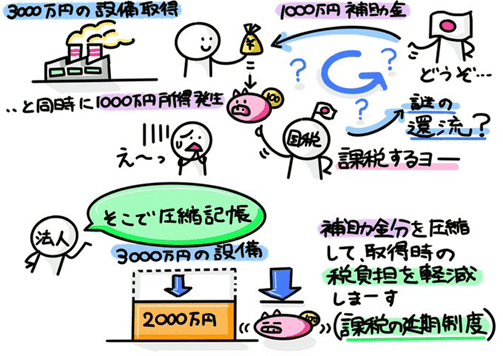

まずは下図イラストをご覧ください。製造業にて3,000万円の設備を購入時に、1,000万円の補助金をもらったケースでご説明します。

1,000万円の国庫補助金を受け取った場合。その補助金の出所は「国」です。が、補助金は課税対象です。法人税のルールでいいますと、益金に算入されることになります。せっかく入った補助金ですが、税金の分だけ資金が流出し、3000万円の設備を購入することに支障をきたすことになります。

お金の流れで見ましても、国から補助金が入ってきたのに、税金分、資金が戻るという「謎の還流」が起きるわけです。マズイですよね。

・・・そこで圧縮記帳の登場!

補助金分を設備の取得価額から圧縮して、資産取得時の税負担を軽減する制度が設けられています。上図の例で見ますと、3,000万円の設備から、補助金1,000万円を差し引いた2,000万円(3,000万円-1,000万円)を設備の取得価額とする「課税の延期制度」を採用することで、補助金交付の目的である、資産の取得を容易にします。

■ 圧縮記帳とは将来への課税の繰り延べ

圧縮記帳は固定資産を取得したときの税負担を軽減し、将来へ課税を繰り延べる性格であることがわかりましたので、次に数値例を用いてシミュレーションしてみましょう。

上図のように例えば、3,000万円の設備を購入時に、1,000万円の補助金をもらったケースで、その設備は耐用年数10年の定額法(毎年同額の減価償却方法)で説明します。

圧縮記帳「ナシ」の場合は毎年300万円の損金、つまり税金計算のベースとなる所得金額が10年間少なくなります。他方、圧縮記帳「アリ」の場合は初年度に1,200万円となりますが、2年目~10年目は200万円の損金計上されます。これは圧縮記帳の有無にもかかわらず、10年間の損金の合計額は、設備の取得価額である3,000万円が損金の合計額であることには変わらない・・・つまり耐用年数期間の、トータルとしての納税金額は一緒ということです。

よって、圧縮記帳は課税の延期制度となります。

2.noteと減価償却のリアル

・・・と、いきなり固定資産の経理実務のお話を「1.知識ゼロからの圧縮記帳」でさせていただきました。ぶっちゃけ「実務よりのnote」って読まれるのでしょうか?

そこで「実務よりのnote」の一つである『減価償却のリアル【計算用Excel付き】』の、ダッシュボートを見てみましょう。

スキ数は2件ですが、ビュー数は7,000超。おそらくnote外のプラットフォームからの流入が多いのでは・・・と推測しています。

私の感想ですがnoteでは「自分らしさを出したnote」が好んで読まれ、スキも多く付く傾向もありますが、反面、「実務よりのnote」に振り切った場合は、noteのプラットフォーム内では読む人が限定されるけど、場合によってはnote「外」からの流入もありえると感触としてもっています。

なので、noteの楽しみ方も十人十色。私自身も一つのやり方に固執せず、マイペースだけど、いろんなやり方を試す場としてnoteを利活用していきたいと考えています。

記事表紙の1200のコングラカード・・・滅多に見られるではございません!

<以上となります。最後まで読んで頂き、ありがとうございました。>