経理1年目必見!税理士が解説する、会社の税務の主な手続きと年間スケジュール

株式会社フェアコンサルティングは、「より多くのお客様に喜んでいただく」という理念のもと、19ヵ国/地域・34拠点で海外進出支援などのコンサルティングサービスを提供している会社です。

本日は「会社の税務の主な手続きと年間スケジュール」についての記事をお届けします。

ぜひ最後までご覧ください!

今回は、フェアコンサルティンググループ在籍の税理士が、ベンチャー企業の創業者や、経理担当者向けに、会社運営の基礎となる制度を解説します。

ベンチャー企業の経理担当者の方、バックオフィスの責任者を目指す方のうち、特に経理を始めたばかりの人や、経理もしているというスタートアップの起業家の方は必見です。

税金関係の主な手続き

①法人税

法人税は、会社の利益(もうけ)に対して発生する税金です。中小企業の場合は、税率は約34%となっています。

ベンチャー企業など、投資が先行するような状況ではいわゆる赤字、欠損のケースが少なくありません。その場合は基本的には税金は発生せず、赤字は最大で10年間、繰り越すことが可能です。

ただし、赤字の場合でも、「均等割」という「会社があること」によって発生する地方税は納税することになりますので、注意が必要です。

②消費税

売上の際にお客様から預かった消費税(仮受消費税)と、外注費や仕入れ等で支払った消費税(仮払消費税)の差額を支払う税金です。

税率は10%となっています。

消費税は、免税事業者であれば申告の必要はありませんが、その判定は複雑ですので注意が必要です。

また、2023年10月よりインボイス制度という大きな制度の変更が開始されました。こちらも別の記事で解説致します。

③償却資産税

償却資産税は、土地や建物に対する固定資産税のひとつです。建物の内装や設備、PCなどの備品といった保有している償却資産に対して発生する税金です。

ベンチャー企業において償却資産税が発生するケースは、例えば事務所を移転して新たに内装を作ったり、PCを大量に購入したりした場合が想定されます。

償却資産税については、減価償却費を考慮した課税標準ベースで150万円以下の場合は免税となっています。そのため、設立から数年は「免税で申告をしていない」といったケースも少なくないです。

④事業所税

事業所税は、政令指定都市など大都市に事務所がある場合で、その事務所の面積が1000㎡を超える場合、従業員数が100名を超える場合、それぞれに応じて税金が発生する制度です。

また、面積が800㎡または人数が80名を超える場合には、免税点以下の申告を行う必要があります。免税点以下の申告とは、税金が発生しなくても申告の義務が生じている場合のことです。

よって、スタートアップが事業を開始して数年の状況であれば、一般的には事業所税の対象とならない場合が多いと思われます。

⑤年末調整

年末調整は、従業員の年間の給与を計算し、毎月控除している源泉税と清算する手続きです。

毎月源泉税で税金が引かれていますが、これはあくまでも仮の計算です。

年間の給与の合計金額から、生命保険料、地震保険、住宅ローンの控除などを調整し、年間の所得税を再計算します。

そして、多くの場合は、従業員から控除しすぎた源泉税を返還するといった作業となります。

⑥法定(支払)調書の提出

会社の年間の給与や外注費など、主に源泉税の対象となった取引について税務署に報告する手続きです。

※この他に、源泉所得税や中間納付といった手続きもあります。

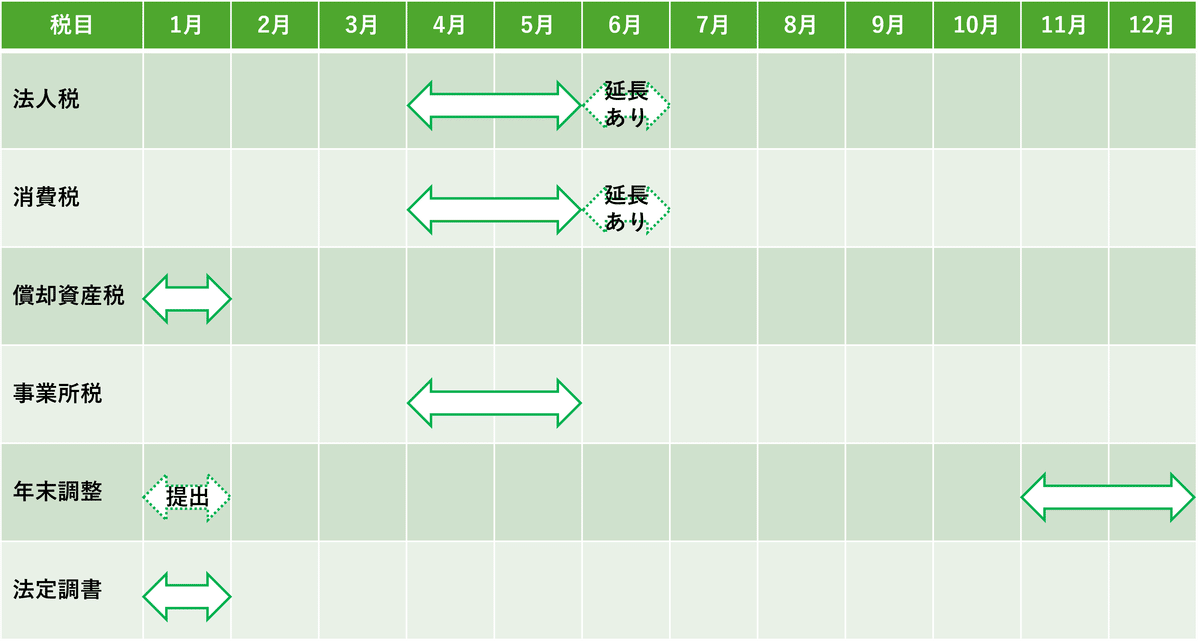

年間スケジュールを確認しよう

共通スケジュール

決算月に関係なく、すべての会社で同じスケジュールとなるのが、償却資産税、年末調整、法定調書の手続きです。

償却資産税は、通常1月末の期限にむけて固定資産台帳を登録して申告していきます。

年末調整は、10月~11月ぐらいにかけて、従業員から生命保険の通知など情報をもらい、12月または1月の給与支給時に、精算できるように進めます。年末調整の後、税務署に提出する源泉徴収票や、市町村に提出する給与支払報告書は、1月末を期限に提出します。

外注費の支給額や源泉税の金額などを集計して、支払調書を作成し、源泉徴収票や支払調書を集計した、法定調書の合計表と併せて1月末に提出します。

3月決算の会社のスケジュール

一番多いと思われる3月決算の場合は、通常4月から5月の前半にかけて決算作業として、減価償却費の計算をしたり、売掛金や未払金などの期ズレのものがないか確認して、会計の数字を固めていきます。

会計の数字が固まったら、法人税と消費税の計算をしていきます。

法人税と消費税には申告延長制度があり、事前に届出書を提出することにより、申告書の提出を1か月間延長することができます。

ただし、その場合でも、本来の申告期限(今回は5月末)に、見込税額の納付をする必要があります。

事業所税は、法人税や消費税と同じように、決算から2か月以内に申告する必要があります。事業所税には延長制度が無いためご注意ください。

12月決算の会社のスケジュール

償却資産税、年末調整、法定調書の手続きについては変わりません。

法人税、消費税、事業所税については、決算から2ヶ月(または延長している場合には3ヶ月)以内の手続きスケジュールが変わるため注意が必要です。

>>YouTubeでも解説しています!<<

最後までお読みいただきありがとうございました!

今後もビジネスに役立つ記事や、フェアコンサルティンググループについての記事を更新していくので、ぜひいいねとフォローお待ちしております!

フェアコンサルティンググループHP

【免責事項】

※本コンテンツの無断での複製、転載、再配信、掲示板の掲載等はお断りいたします。

※本コンテンツで提供している情報は、作成時点の情報であり最新性を保証するものではございません。本コンテンツにおける情報のご利用に際しては、ご利用される方のご判断・責任においてご使用ください。

※フェアコンサルティンググループでは、できる限り正確な情報の提供を心掛けておりますが、本コンテンツで提供した内容に関連して、ご利用される方が不利益等を被る事態が生じたとしても、フェアコンサルティンググループ及は一切の責任を負いかねますので、ご了承ください。