老後準備を巡る制度の棲み分けと生命保険加入状況'24~円建て個人年金販売終了㉕

本編はセミナー受講者・契約者・有料メールマガジン会員向けの記事です。

会員の無料公開期間終了後、原則として有料記事として公開しております。

(期間限定でおまけマンガ以外の部分を無料公開記事としています。)

1年分をまとめたお得なマガジンか、全記事をまとめたALLCollectがおすすめです。

(毎月1日/16日頃に順次追加されます)

この記事は下記の過去記事の関連記事になります。

<本文>

※2024年5月20日に【追記】をしました。

第一生命は2023年12月19日の契約をもってトンチン年金「ながいき物語」(5年ごと配当付)を、2024年3月18日までの契約をもって積立年金「しあわせ物語」(5年ごと配当付)の新規契約を終了。

しかも後継商品なしとする案内が代理店に来たことを受けて、今回は個人年金保険と生命保険を取り巻く現況についてiDeCoの控除効果や「新しいNISA」の運用益非課税などの違いを念頭に比べて考えてみたいと思います。

※iDeCoや新しいNISAについて解説する記事ではありません。

「こども学資保険」のみになった。*グループ会社の商品を除く

それぞれの日までの契約また既契約の方には特に影響はありませんが、日経新聞やYahoo!ニュースには大々的に取り上げられなくとも、とても大きなニュースです。

何故なら近年起きている保険業界の大きな変化の中でも、円建保険を取り巻く環境の激変とみることができるからです。

・マニュライフ生命が代理店向け「医療保険」「ガン保険」販売終了

・ソニー生命が「医療保険」販売終了し、メディケア生命と代理店契約

・日本生命がSBI証券と提携し、NISA&iDeCoの斡旋開始

年末調整・確定申告

この記事が一般の方向けに公開されている頃は既に12月初旬ですので、職場に年末調整の書類を提出し終えていることでしょう。

併用することが可能な3つの生命保険料控除。

実は多くの人にあまり使われていない控除枠があります。

①一般生命保険料控除…下記のいずれにも該当しない保険契約

②介護医療保険料控除…死亡保障額が介護・医療給付金に対して一定以下の保険契約

③個人年金保険料控除…積立期間10年超などの諸条件を満たす定額保険契約

さて、皆さんはどの控除枠を使っていませんでしたか?

またはどの控除枠が一番利用されていないと思いますか?

保険料控除の要件

「一般生命保険料控除」を適用する条件は、保険金の受取人の条件があります。

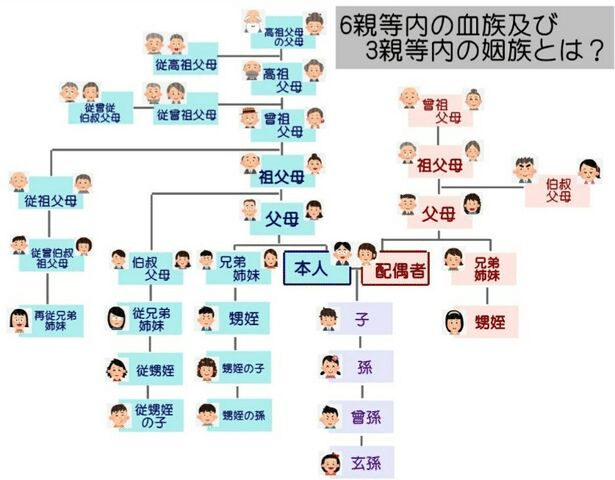

保険契約の種類によっては満期保険金と死亡保険金がありますが、この両方が契約者(保険料負担者)本人またはその配偶者、その他の親族*とする契約であること。

また「介護医療保険料控除」の場合には、生命保険会社または損害保険会社と契約した医療保障または介護保障を内容とする契約や、入院・通院等に伴う給付部分に係る保険料(特約等)が対象となります。

*また別途、死亡給付金(保険金)は入院給付金額(日額)の100倍以下など細かな要件があります。

「個人年金保険料控除」の場合には、次の条件を満たす必要があります。

◆年金受取人が契約者またはその配偶者のいずれかで、被保険者と同一であること。

◆保険料払込期間が10年以上あること(一時払契約は対象外)

◆年金の支払期間が終身、または年金受取人の年齢が60歳に達した日から10年以上であること

*被保険者が「重度の障がい」に該当した場合に年金の支払いが開始され、10年以上(または終身)の期間にわかり年金を支払う契約も対象。

また次の要件もあります。

・年金以外の支払いは、解約返還金などの支払いを除いて、被保険者が死亡または重度の障がいに該当する場合に限ること

・上記に該当して支払う額は、期間または払込保険料の総額に応じて逓増的(次第に増えていく)であること

所定の要件を満たさない個人年金保険契約の保険料は、一般生命保険料控除の対象となります。

保険の世帯加入率

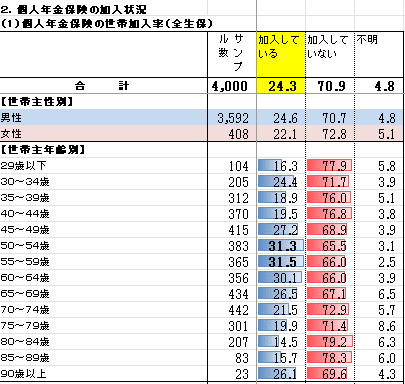

生命保険文化センターが行った令和3(2021)年度における「生命保険に関する全国実施調査」では個人年金保険の利用割合は全体で24.3%。

5歳刻みの年代別で見て最も高いところで50代の31.3~31.5%で、若い世代は加入率が著しく低いことが伺えます。

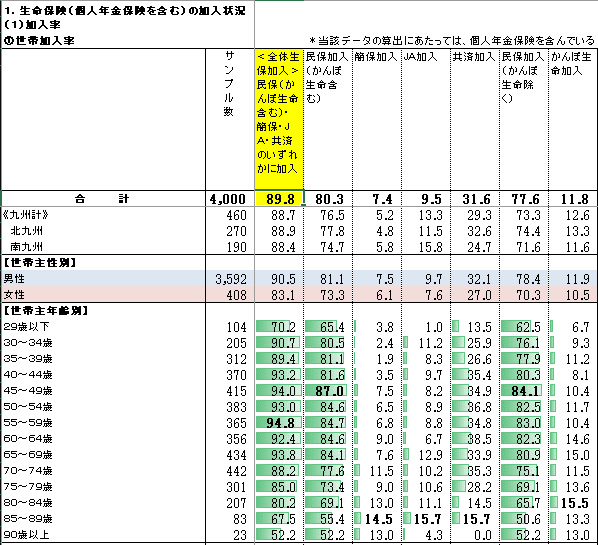

これは死亡保障・介護医療・個人年金を含む生命保険全体の加入率89.8%から比べても大きく見劣りします。

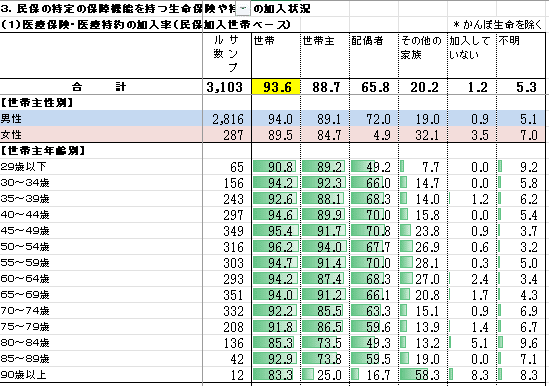

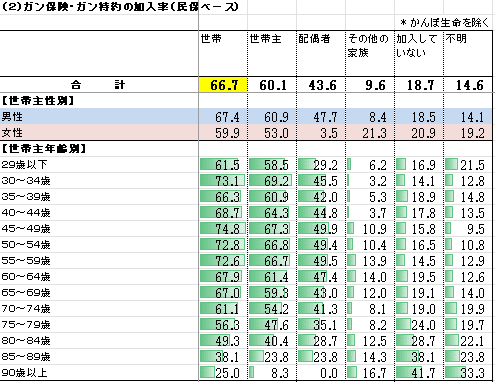

ちなみに医療保障(特約)の加入率は全世帯で93.6%と高く、ガン保険(特約)のみに限定した場合は66.7%となっています。

医療保険(特約)は病気(疾病)やケガ(傷害)に幅広く備えることができることで幅広い世代から最もイメージのしやすい顕在的なニーズである「入院したらお金がかかる」という不安に応えていると言えます。

一方でガン保険(特約)はこの医療の中でもガンという特定の疾病に限定して保険金・給付金を支払う保険です。

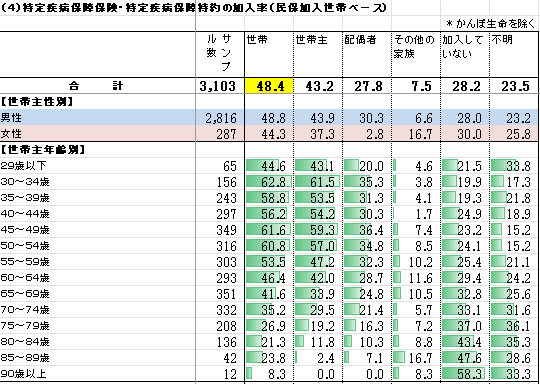

近年はガンに加えて急性心筋梗塞などの心疾患、脳卒中(脳梗塞・くも膜下出血・脳内出血)などの脳血管疾患の三大疾病などを加えた特定疾病保険が登場し、医療保険+ガン保険、または医療保険+特定疾病保険や、医療保険には加入せず特定疾病保険だけに加入をする方も増えています。

特定疾病保険の加入率は48.4%となっており、ガン保険の役割も担っていることからガン保険+特定疾病保険の加入率は重複加入を含めると殆どの世帯で加入をしていると言えそうです。

行動経済学と保険加入

よく「貯金があれば医療保険は要らない」と宣う人たちがいますが、要るか要らないかを判断するのは外野ではなく契約者本人です。

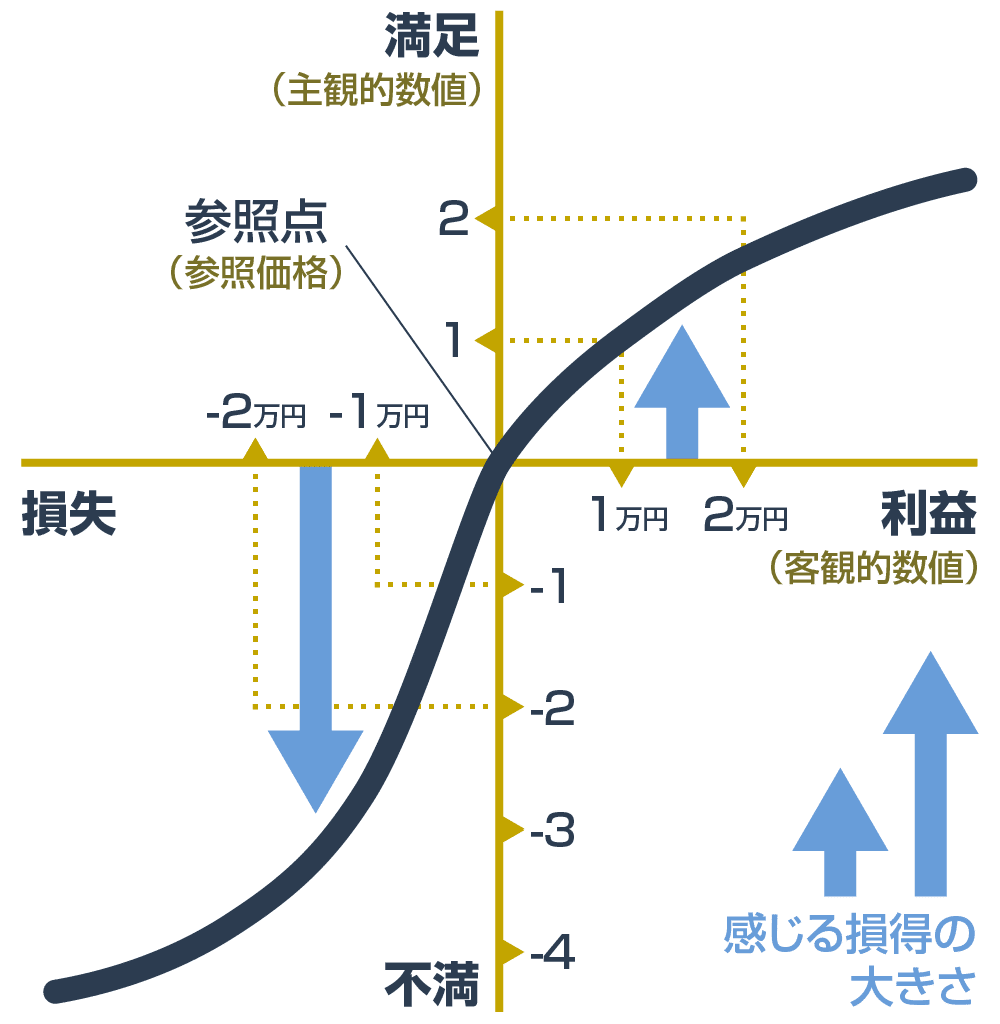

客観的または理屈の上ではそうだったとしても、人は「加入をしておけばよかった」という後悔の方が同じ金額の得をした場合よりも大きく感じるのです。

この事は2002年にノーベル経済学賞を取ったダニエル・カーネマンの『プロスペクト理論』でも説明ができます。

上図の場合、2万円の得をした場合の嬉しさ(満足度)よりも、2万円を損した場合の落ち込み方(不満)の方が2~2.25倍も大きく感じられるというのです。

そして人は損をするのが感情的に嫌で嫌で仕方のない生き物ですから、「損失回避性*」を求めます。

*2017年にノーベル経済学賞を受賞したリチャード・セイラーが受賞。

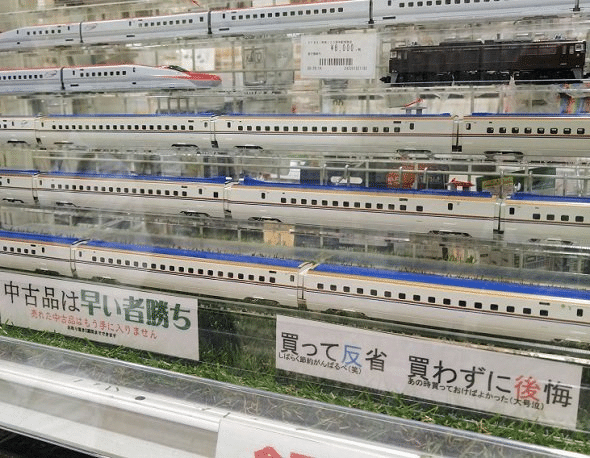

つまり「あの時、買っておけば良かった…」という後悔をするくらいなら、「衝動買いしちゃったけど、後悔より反省の方がマシ」という考え方です。

ノーベル経済学賞と聞くと何やらすごい経済学の研究や発見をした人に贈られるものと思いがちですが、実は多くの人に身近な消費行動や経済活動についての発表にもこうして日の目が当たるというのはなんだか面白いですよね。

さて保険契約の場合には、保険金・給付金支払の条件を満たすような大きな病気やケガをした場合には、病気やケガなどその後の経過にもよりますが保険に加入することが難しくなる場合があります。

通常の買い物なら多少高いお金を支払ったりすれば手に入れられるものもありますが、保険契約は加入者同士の公平性の輪(自助努力・相互扶助)を作っていて後から…というのは不公平になってしまうため、認められないのです。

保険加入の心理的ハードルの高さ

通常の買い物と異なり、生命保険は自分では必要性を感じづらい金融商品という特性があります。

自分から生命保険に加入する人は保険会社からすれば「自殺でもしようと考えているのかもしれない」とか「何か大きな病気を隠して加入しようとしているのではないか」というリスクの高い人として疑われ、保険募集人が契約者と面談して加入動機や不自然な点がないかを確認し、保険会社が承認をしたうえでないと引受ができないことになっています。

その他、告知・健康状態における引受査定等も保険会社ごとに異なります。

対して個人年金保険は老後の生活資金を積み立てるという顕在的なニーズがあるためこうした懸念(モラルリスク)は殆どなく、健康告知も多くの場合に求められることは稀です。

職業告知や簡易告知が求められるプランもある。また後述する保険料払込免除特約(特則)などは通常の告知や健康診断結果などが求められる。

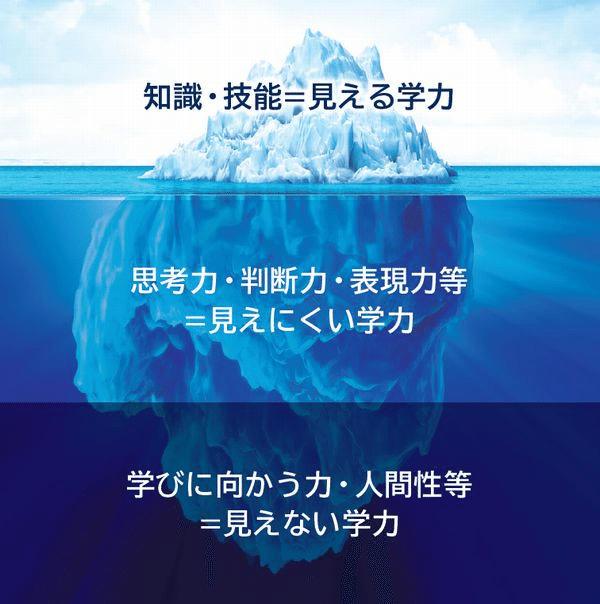

海面の下に潜り込んでいる部分が潜在ニーズ

死亡保障などライフプランには人生観・死生観が深くかかわり、

自分一人ではなかなか気づくことが難しい領域とされている

このため個人年金保険の加入率が一般生命保険と比べて著しく低いのは通常の人の感覚でいえば意外かもしれません。

人生100年時代、多くの人が長生きをするであろうことで資産形成や老後の準備に関心が集まっているはずなのにです。

またこれは保険募集に携わる保険募集人・FPが生命保険という保障の必要性を一人一人に説いている効果がこの数字に表れていると言えるかもしれません。

こうした保険特有の必要性の分かりにくさ(潜在ニーズ)によって日本初のネット生保として2008年4月にSBIアクサ生命(アクサダイレクト生命→現:アクサ生命)や同年5月にライフネット生命の登場から15年以上が経つが大躍進を遂げてはおらず、多くのネット系生保は苦戦している。

むしろ告知義務違反の温床(掃き溜め)となっているとさえ揶揄される始末。

保険料控除とは

保険料控除の歴史

生命保険料控除は1923(大正12)年に衆議院で可決されて始まった仕組みで、後に1952(昭和27)年の雇用保険(失業保険)が始まった事から民間加入の生命保険が社会保障に先駆けた自助努力の備えであることをその経緯からも示しています。

一時、戦争による国の戦費調達や戦後の混乱期に廃止されていた時期もありますが、1951(昭和26)年に当時の所得状況に合わせて総所得から最大2,000円の控除額で復活。

1964(昭和39)年に火災保険が対象だった損害保険料控除が誕生。これに代わって2006(平成18)年に設立された地震保険料控除などに先駆けて施行された歴史ある保険料控除の仕組みです。

その後、国民所得の伸びに合わせて何度かの見直しがされ、以下で触れる旧制度と新制度へと時代の要望に合わせて変化してきました。

<参考>

生命保険料控除の歴史

保険料控除改正要望が通らない訳

2013年に一般NISA、2015年にジュニアNISA、2016年に個人型確定拠出年金(現iDeCo)、2017年にはつみたてNISAをそれぞれ翌年から開始するなどの証券税制の積極的な改正を投げかけてきた金融庁は次は生命保険料控除もバランスよく改正して控除枠を拡大しようとしていました。

しかし所得税また住民税という国や地方自治体にとっての税収への影響を与える税制改正に対して、「お前の要望を飲んだんだから、今度はこっちの要望を飲め」と突き付けてくるのが政治と官僚の世界…(想像です)

2015(平成27)年以降、金融庁はほぼ毎年のように生命保険料控除の拡充見直し要望を税制大綱に提出していますが、なかなか実現には至っていません。

正直実現しないよりマシだが、iDeCoや新しいNISAと比べてしょっ…()

生命保険料控除の新制度が始まったのは2012年1月からですので、既に10年以上も生命保険料控除の改正は足踏みをしたまま…。

私見ですが投資経験のない、投資リテラシーも社会経験もない人たちに証券投資(直接投資)を自己責任としながらも、金融経済教育をきちんとしたカリキュラムにもせず、高校での投資教育が不要とは言いませんが、順序を明らかに間違え見切り発車のなんちゃって投資教育を推し進めてしまった現状。

今では「ずっと証券業界のターン」になってしまった感もあります。

要望とする控除枠の規模も微々たるもので、ふるさと納税で打撃を受けた都市部などとの住民税を巡る控除拡大は財政に与える影響が大きいとして小さな規模の改正さえ先送りされているのが現状と判断した保険会社は別な切り口から証券との差別化を目指すようにすでに動き始めています。

控除の計算

とはいえ、保険料控除は特に給与所得者にとっては数少ない払いすぎた所得税を取り戻す機会ですので巧く活用したいところです。

保険料控除の計算式は3つとも共通で、下記のとおりです。

生命保険料控除に2012年1月1日から介護医療保険料控除が新設されました。

新設といっても既にそれから10年以上が経過していますが、これ以降の契約に適用する保険料控除を「新制度」(新)と呼び、これ以前の契約を「旧制度」(旧)と呼んでいます。

また生命保険ではありませんが、持ち家等*で地震保険に加入をしている場合には地震保険料の内**、その年に適用される分を控除申請する事ができます。

*賃貸でも家財保険に地震保険を付加している場合など

** 地震保険は最長5年の長期契約が可能だが、その内の該当年のみがその年の控除として申請。

保険料控除そのものの計算は特別複雑な計算ではありませんが、チューリッヒ生命の解説動画を紹介します。

また複数の契約・控除証明書があって、ご自分で計算するのが面倒(苦手)という方は下記に紹介する住友生命の生命保険料控除申告サポートツールをご利用ください。

画面の指示に従って入力するだけで、どの欄にどの金額を書くかを計算してくれます。

生命保険料控除「新制度」の意味

この新制度が始まった2012(平成24)年というのは「社会保障と税の一体改革」が8月に関連8法案として成立し、超高齢社会における介護・医療の在り方など今日まで議論が続いている改革の始まった年でもありました。

それまでは一般生命保険の中に含まれていた介護医療保障を、独立した保険料控除としたことには今後の日本の社会保障制度は介護医療分野においては自助努力が強く求められていることの現れと捉えることもできます。

しかし日本ではここから10年以上(遡ればバブル崩壊後からだが)、平均年収の伸びは抑制され、厚生年金などの保険料負担はじわじわと増え続け、現役世代の社会保険料負担増という悪循環を繰り返してきました。

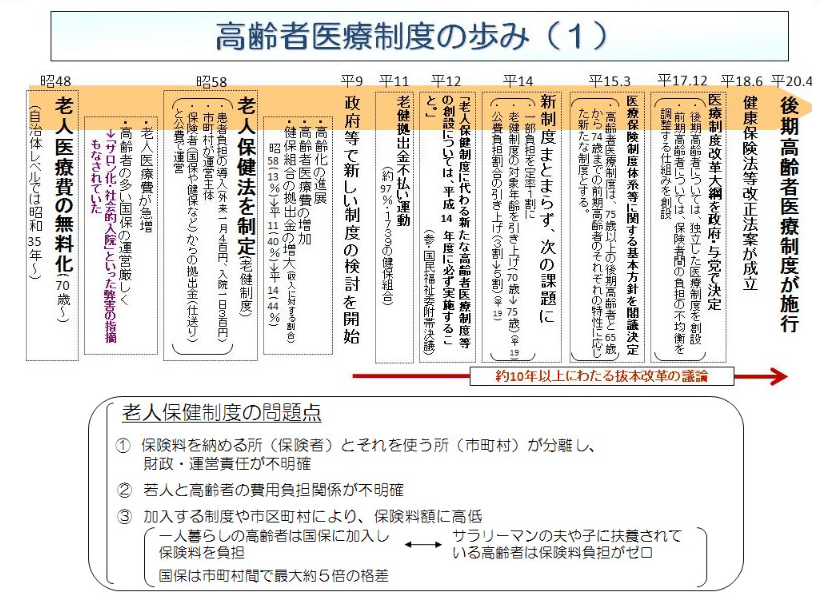

1961(昭和36)年に国保法改正、2000(平成12)年に公的介護保険が始まる。

それぞれの社会保障制度が始まった1970年代から見ても保険料は約3倍に迫り、賃金(年収)が伸びていない中でのこの負担増加は働く世代から疑問の声も遅まきながら高まっています。

2008~2014年に協会けんぽなどの健康保険組合が合同で「あしたの健保プロジェクト」を立ち上げ、漫画やアニメのキャラクターでPR。

保険料負担増を減らすために予防や健診、ジェネリック薬・かかりつけ医などの利用を啓蒙したことがありました。

これはかつて老人保健法が制定され、高齢者の医療費自己負担を無料化したことで不要不急の通院や治療、病院の待合室がサロン化したことに反発して、平成11(1999)年に老健拠出金不払いを健康保険組合の多くが行った事は小さな抵抗だったかもしれません。

その後、75歳以上は後期高齢者医療制度として2008年に切り離され、働く世代の支払う保険料を後期高齢者医療制度に仕送りをする形で負担の分散を目指しました。

しかし働く世代が自分たちで使う若人保険料Ⅰと、後期高齢者医療制度へ仕送りをする若人保険料Ⅱは増え続けた高齢者の医療費を支えるためにより減っていく働く人口で、より増えていく高齢者に仕送りを続けることになり、これが今日まで15年続いたのです。

厚労省は考えはじめ、後期高齢者医療制度の廃止を青写真として描き始めている。

(民主党政権から自民党政権に代わったことで先送りされたが…)

特に給与所得者は源泉徴収されるため、社会保険料や税金の負担感を日頃から意識しづらい傾向にありました。

「どうせ選挙に行っても変わらない」と若い人ほど選挙の投票率が低く、政治が高齢者優遇に偏ることをけん制せずに放置してきたことが今の事態を招くことになりました。

働く世代の年収が伸び悩む中で働く世代が使うことが少ない医療費などについて1人あたりの年間の健康保険料がこのように増え続けていることは改めて社会全体で考える必要があるのではないでしょうか。

生命保険料控除にはメリットもある一方でこれら3つの控除の内、一般生命保険料控除は資産性保険(貯蓄型保険)と保障性保険(掛け捨て型保険)が同じ計算式で控除枠を算出されるなどの課題もあります。

また控除枠が"ある制度"と比べて大きく見劣りしてしまうという課題もあります。

それは「確定拠出年金」(DC)と「新しいNISA」ですが、これはこれまで何度も触れましたので、様々なところで解説されているので割愛します。

同じ「一時所得」なのに?

さて、保険で貯まったお金(満期保険金、解約返戻金など)を受け取る際には「一時所得」という名前が度々出てきます。

「一時所得」とは一体何なのでしょうか?

また「雑所得」とはどう違うのでしょうか?

日本における所得税は以下のように10種類あり、その内の2つが「一時所得」と「雑所得」になります。

ここから先は

この記事が気に入ったらサポートをしてみませんか?