投資と資産継承 ~3世代家族の906030モデル~

ファンドラップのコア資産化を探求しているので、関連する情報を日々探して読みあさっている。

NISA制度改善に伴い、

今年の年初に長期資産形成モデルを思いついたので、

今回は、3世代の資産運用を考察しようと思う。

3世代の資産運用モデル

2~3世代運用の事例、考察などは、チラホラ見かける。もう100年で死ねない時代となりつつあるので、3世代を前提で考えるほうが自然だと思う。

【事例1】

さわかみ投信の事例はわかりやすいし、心にジンとくる。この事例を単なる思いつきではなく標準モデル化したい。

【事例2】

大和証券の小出氏が、少し営業的な記事ではあるが、孫への贈与を考察されている。

令和5年度からの相続の税制改正で、相続財産に贈与財産が合算される期間が、従来の3年から7年に延長される。ただ、孫が法定相続人にならなければ、税制改正の対象外となるので、有効だと指摘されている。

なるほど。まだ孫はいないけれど。。。

【事例3】

楽天証券の山崎氏は、ご自身の事例として2世代運用を紹介されている。

山崎氏の事例は、参考にはなるが、上向き(子→親)だ。

私は、下向き(祖父母、親→孫)で考えたい。

日本FP協会は、親子3世代での資産形成を提案している。2018年時点の記事で少し古い。世代間の資金移動に言及しているものの、踏み込みが浅い。

タイムスパンを3世代へ広げれば、従来からの、加齢とともにリスク資産を減らすような考え方、

株式配分比率=100-年齢

などが無意味になる。

前提をおいて、

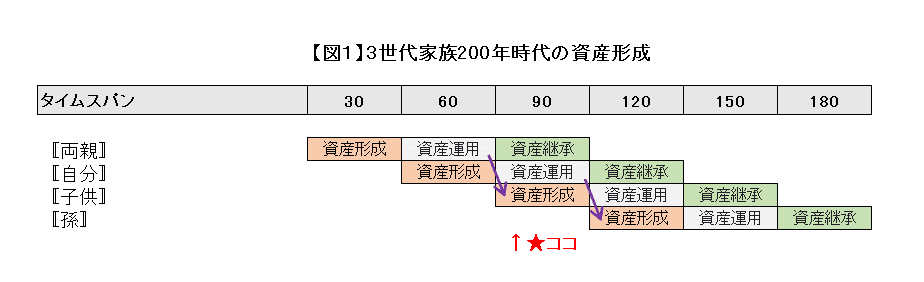

30歳と60歳と90歳が共存する資産継承モデルを考察した。

資産継承906030モデル

90歳世代と、60歳世代、30歳世代が、

30歳世代夫婦の子供を支える世界観として、

資産継承906030モデル

と名前を付けた。

林真理子さんの小説『小説8050』のタイトルをまねた。

大まかな資産形成の考え方は、

現役時代は、親世代の金融資産を保険代わりにしつつ、自己投資に専念する。親世代は、リスクレベルを下げることなく、生涯投資を継続しながら、次世代へ資産継承するモデルだ。

iDeCoとNISA制度が合体し、税制優遇口座間で相続できればよいが、まだ当分はできそうもない。

フェーズを単純に3つに分けた。

・資産形成 ~60歳

・資産運用 60~89歳

・資産継承 90歳~

結婚した子供が、30歳で第一子を授かった時、

親の世代は、60歳代と仮定し、

親子間は、単純に30年差があるとし、

縦横にフェーズが連なる流れを、

自分視点で、孫に継承する流れを図示した。

形成→運用→継承という運用サイクル(横軸)と、

家族としての資産運用(縦軸)を同時並行で進め、

家族全体で資産設計する恒久ポートフォリオモデルだ。

ウオーターフォール型で、上位の資産が下位へ流れ込む。

子供が、大谷翔平くんのように大成すれば、逆流もありうる。

人生100年時代なんて、もう聞き飽きたけれど、60歳で区切るのは、古い考え方かもしれない。

ただ、個人差はあれ、肉体は劣化していく。直球にこだわりのある投手が、早めに引退するように引き際は、(難しいけれど)カッコよくいきたい。

ところで、現在のアラカン世代は、目前で年金開始を5年遅延された世代だ。さらに、資産形成時期に新たに消費税も負担した。足切りされた無給5年間のギャップは大きい。

長い間、この政府による足切りが引っかかっていたが、

日本の年金制度は、異なる世代で共有するもの

という見方が、最近になってようやくできるようになった。

公益財団法人 年金シニアプラン総合研究機構の高山理事長の『公的年金の現状と課題』(2023年1月)のプレゼン資料を見つけた。京大の学生向けの講演資料のようだ。

公的年金の歩みを紐解きながら、課題を指摘し、

特に最終ページ(p32)の将来への期待が印象的だった。

将来への期待

・2つの願い

→年老いた親には品位のある生活を

→現役で働く子どもには働きに見合った手取り賃金を

・親子で財布を上手に分け合う

年金だけでなく、金融資産全体を家族の視点で考え直したい。さらに金融資産よりも、家族の記憶、家風の継承に重点を置きたい。

資産を3世代で共有する仮想ポートフォリオで運用しながら、対面のアドバイザーを置いて、家族のゴールベース資産管理を行いたいと考えた。

また自分の死後、資産をZERO化する自動運用も組み込みたい。

資産継承906030モデルは、

家族の仲が良くて、夫婦がなるべく離婚せず、孫がたわけ者でないことが前提になる。導入時は、一旦、ライフスタイルの再構築が必要になるはずだ。

物やサービスも含めて、継承と共有を前提とすると、家や家具、衣類、車などの物理的な資産に対する見方は変わるだろう。

また、資産継承906030モデルを導入した他の家族との関係性も当然変化するはずだ。現在のAI技術を応用すれば、3親等ぐらいの親族の知的遺産をあわせて継承できる気がする。

大人22人が支える異次元の資産継承モデル

上記の図1を書いた後、配偶者の祖父母や、子供の配偶者の祖父母も視野に入れないと中途半端な気がした。

そこで、自分の世代を起点とし、俯瞰すると、

孫をささえる22人の大人たちが浮かび上がった。

少子高齢化社会を前提に、以下の仮定で、図1を詳細化した。

〚仮定〛

・子供は1名

・夫婦は同世代

・1つの家庭に4名の親

・親子間は、単純に30年の差

夫婦の金融資産を仮に平均2,000万円とした場合、図2では12組の夫婦が存在するから、その合計資産が億単位で複利運用されながら、孫に継承され、現実的には兄弟への分岐も考えると、もう、どう計算してよいのかわからなくなる!

合計資産の積算は、

ポートフォリオツールに任せるとして、

家族は、何処を目指すのかと考えると、

ありきたりだけど、

家族や孫の幸福

なんだろうと思う。

ここまでの考察を元にして、

ラップ口座としてのファンドラップの最終的な位置付けは、

継承を前提とした家族のプール口座

だと思う。

資産継承906030モデルで考えると、

夫婦に1つラップ口座を持ち、孫に継承していく。

NISA対応のラップ口座が望ましいが、その時のベストのサービスを使えば良いと思う。

アップルの金利4%の新しい金融サービスが、日本でも使えれば良いけれど、200年スパンで運用されるかは怪しい。

私が、投資一任のラップ口座にこだわる理由は、支援を受けて生涯投資できると思えるからだ。若い世代と共に資産運用すると考えると、ラップ口座にこだわる意味がなくなるのかもしれない。

ただラップ口座を自分名義で生涯保有することは、親である責任と生きがいとして、意義があることだと、今はそう思う。

資産継承906030モデルの投資原則

最後に、資産継承906030モデルでは、投資に関する家族の考え方のよりどころが必要になると思う。

家族単位でのスチュワードシップ責任を積極的に果たせるように、GPIFの投資原則を参考にして、家族用の投資原則をまとめた。

投資先企業の商品・サービスの家族内での優先的利用、その事業等への誠意ある建設的な対話や行動などを通じて、投資先の企業価値の向上や持続的成長を促すことにより、中長期的な投資リターンの拡大を図りたい。

【資産継承906030モデルの投資原則】

1.家族のライフプランに合わせて、第三者のアドバイザーの支援を受けて、長期的な観点から、目標とする収益を最低限のリスクで確保することを目標とする。

2.資産、銘柄、地域、時間等を分散して投資することを基本とし、長い投資期間を活かして、より安定的に、より効率的に収益を獲得し、併せて、必要な時に現金化できる流動性を確保する。

3.基本ポートフォリオを策定し、資産全体、各資産クラス、各金融商品等のそれぞれの段階でリスク管理を行うとともに、パッシブ運用とアクティブ運用を併用し、ベンチマーク収益率(市場平均収益率)を確保しつつ、収益を生み出す投資機会の発掘に努める。

4. 投資先及び市場全体の持続的成長が、家族の運用資産の長期的な投資収益の拡大に必要であると考え、財務的な要素に加えて、非財務的要素であるESG(環境・社会・ガバナンス)等を考慮し投資を推進する。

5.長期的な投資収益の拡大を図る観点から、投資先及び市場全体の長期志向と持続的成長を促す、スチュワードシップ責任を果たすような様々な活動(ESG を考慮した取組を含む。)を家族としても推進する。

まとめ

投資家の高齢化問題について、

投資信託クリニックのカン・チュンドさんが考察されている。

相続で、高齢者金融資産がネット証券に移るという予測だ。

実際、どうなんだろう?と思う。

確かにネット証券のコストは安い。

SBIグループの手数料無料化は、

ひと昔まえの100円マックや、280円牛丼の悪いイメージを連想する。

一方、現在の対面証券会社は、過去の成功体験を捨てきれず、高給取の高齢社員主導で、自分たちの退職までは、たとえ弱体化しようとも、現状維持しているように見える。

私の肌感覚では、顧客が大きく2極化しつつ、対面証券もDX化することで、ネット証券への資産大移動はないと思う。

資産継承906030モデルは、対面モデルを想定した。

22人の大人が集結したポートフォリオを、ネット証券で裁けるとは思えないからだ。

家族ポートフォリオは、リスク分散の為、必然的に2~3社での分散運用になるはずだ。1社は対面証券とし、残りはネット証券でも問題ない。対面証券会社のアドバイザーが、ネット証券下の金融資産のアドバイスも兼ればいい。

このモデルだとネット証券には、ほとんど儲けがなく、自然淘汰されるはずだ。

少子化するけど、資産が積みあがる。

武士道に通じる和敬静寂の家風が、金融資産や家族が愛用したものと共に、大切に継承されていく。

そんな未来がくるのなら、見てみたい。

【今日のひとこと】

しあわせって何だっけ?何だっけ?

ぽん酢しょうゆのある家さ!

(1986年 キッコーマンCM ぽん酢しょうゆ「幸せって何だっけ」 明石家さんま)

幸せは、

資産継承906030モデルのポートフォリオがある家族だ!

いいなと思ったら応援しよう!