ファイナンス(企業財務)の基本㊶:「図解でわかるM&A入門」を読んで、大切そうなことをまとめてみた

図解でわかるM&A入門(桂木麻也 著)を読んだので、自分にとって大切そうなことをメモしてみました。

タイトルの通り、この本はM&Aに関する知識が図解で整理されていて、とても読みやすかったです。自分のメモをみて、少しでも本の内容が気になった方は、ご自身で読んでみてもらえると嬉しいです。

※ このnoteのまとめ(メモ)には、自分の解釈が多分に含まれております。

第1章 時代の文脈とM&A

この章では、1980年代後半〜2018年頃までのM&Aが、その時代の外部環境と絡めて解説されています。本メモには内容記載しないため、興味のある方は書籍をご参照いただければと思います。

第2章 M&Aにおける登場人物

この章では、「売り手」「買い手」「アドバイザー」という枠組みでシンプルに整理して、M&Aにおける登場人物が解説されています。

M&Aにおける売り手と買い手

まず、M&Aにおける売却対象は「株式」「一部または全部の事業」「企業に帰属する資産」などである。それぞれの場合において、「売り手」は株主であり、事業や資産を持つ企業そのものとなる。また、「買い手」は、売却対象物に興味を持つ企業・ファンド(・個人)などである。

売り手の動機

売り手のM&Aの動機は、大きく分けて下記3点である。

投資の回収

ファンドが投資先の株式を売却するといった行動が典型例である。企業再構築(リストラクチャリング)

稼働していない資産や、赤字の不採算事業を売却することもある。

(ただし、赤字事業を売却する場合、そもそも売り物にならないというリスクがある)選択と集中

赤字ではないが採算性の低い「ノンコア事業」などを売却対象とする。

買い手の動機

買い手の動機は、「企業(事業会社)の視点」と「ファンドの視点」で大きく分かれる。

企業(事業会社)の視点

企業の動機は、M&Aを通じて売上増大とコスト削減を図り、企業価値を最大化することである。売上増大に関係する事柄は、例えば下記などがある。

新たな製品・ブランドの獲得

顧客層の獲得(海外市場での顧客獲得など)

研究開発パイプラインの獲得

優秀な人材の獲得

また、コスト削減に関係する事柄は、例えば下記などがある。

人件費の削減

IT投資の削減(ITシステムの集約)

仕入れの効率化

不動産の有効活用

ファンドの視点

ファンドの場合は、出資者へ高い投資リターンを提供することを目的としている。そのため、買収した後にいかにして企業価値向上を図り、その結果としてどのくらい高く売り抜けられるかが重要となる。

売買の方法

売買の方法には、大きく分けて2つある。

オークション(競争入札)

売却価格を追求する方法としては、オークションは理にかなった方法である。一方、複数の買い手候補に対して構成な情報開示が必要になる、難易度の高いタイムマネジメントが必要になるといった、相応の手間が要求される。

現実的には、売り手が単独でオークションを運営することは難しいため、実務に精通したアドバイザーにオークションの執行を委託するケースがほとんである。相対取引

相対取引では、売り手と買い手が一対一で取引する。

価格をつり上げるのは難しくなるが、オークションほどの手間が必要ない分、スピーディーに案件をクローズに持ち込むことができる(M&Aでは必ずしも競争環境が必要なわけではないため、その場合は理にかなった方法である)。また、オークションではどうしても価格が上がるため、ファンドの営業担当者は、相対取引をしてくれるターゲット企業を日々探している。

主要アドバイザーとその役割

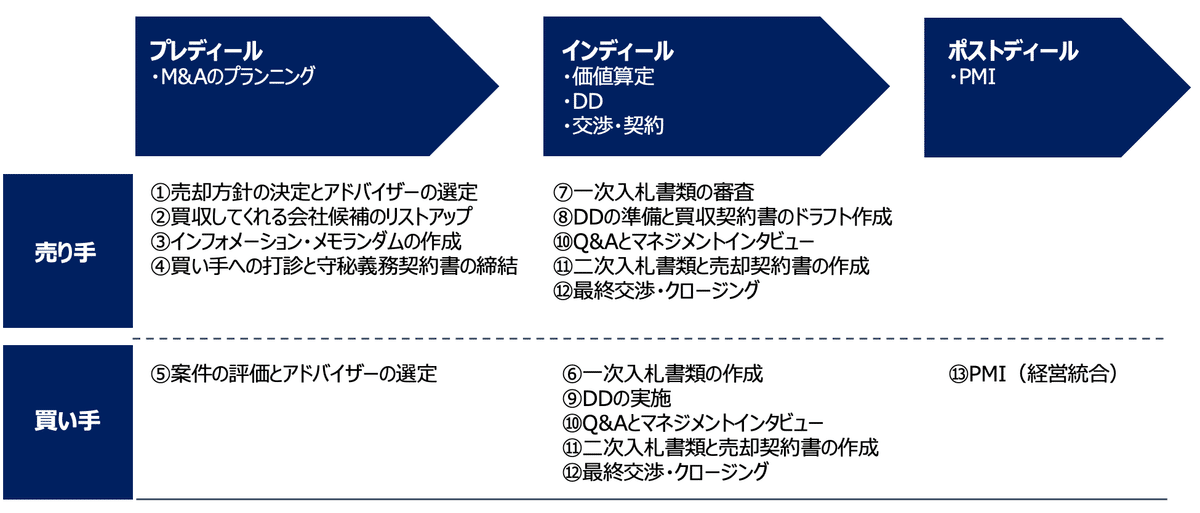

M&Aには一連の流れ(下記1~3)があり、そのプロセスの各場面において、専門知識を持つ外部アドバイザーを起用することが一般的である。

M&Aの流れ

プレディール(準備時期)

M&Aのプランニングをおこなう。インディール(本格検討時期)

価値算定、デューデリジェンス、交渉・契約をおこなう。ポストディール(案件終了後の時期)

PMI(経営統合)をおこなう。

ファイナンシャル・アドバイザー

プレディールとインディールにおいて、重要な役割を果たすのがファイナンシャル・アドバイザー(FA)である。FAはクライアントが目指す戦略実現のために最適なM&A手法を企画立案し、その執行を全面的にサポートする。

プレディールでは、まずはクライアントの戦略を理解し、クライアントにとって最適な出資者または出資を受け入れてくれる企業を見つけるのが任務となる。

外部アドバイザー

インディールにはデューデリジェンス(DD)というプロセスがある。

DDでは、買い手が売り手の事業や内部の体制などを徹底的に精査する。その精査には会計、税務、法律の専門家が必要であるため、FAはクライアントと協議のうえで、最適な外部アドバイザーを任命する。

また、ポストディールにおけるPMIでは、経営コンサルタントを任命してサポートを依頼することが通例である。

※ 上記メモ以外にも、この章には各アドバイザリー会社(金融機関系、会計系、ブティック系)の特徴なども書いてありました。興味のある方は書籍をご参照ください。

第3章 M&Aのプロセスとアドバイザーの役割

まず、M&Aのプロセスにおける売り手、買い手のアクションは下図のようになります。この章では、図中の各アクションについて、その詳細をアドバイザーの役割という視点を交えて解説されています。

①売却の方針とアドバイザーの選定(売り手のアクション)

最もプロセスが複雑になる「オークション」での「株式売却」を例に解説する。

まず、売却方針としては、例えば下記のようなことを決める必要がある。

相対方式か、オークション方式かというプロセスの進め方

買い手候補をどれくらい募るのか

これを下回ったら売却をやめるという下限価格

そして、方針の概略が決まったら、FAの選定をおこなう。

FAの選定は、通常は複数のアドバイザリー会社に打診して、売却プロセスに関わる提案書を提出させ、その中で最も良いFAを選定する(これをビューティコンテスト方式という)。

FA選定での最重要ファクターは、過去に類似の案件を取り扱い、クローズまで持ち込んだことがあるかどうかという経験値(トラックレコード)である。

②買収してくれる会社候補のリストアップ(売り手のアクション)

FAの選定が終わったら、FAを交えて売却方針の再検討をおこなう。

なお、売却価格に関しては、FAが売却可能額の目安を算出してくれる。

そして、買い手候補の選定をおこなう。

買い手候補と売却する事業との間でのフィットがあるかが、買い手候補見極めの第一歩であるが、買い手候補のM&Aに関する評判(買収価格に対するスタンスが厳しい、買収後の従業員の扱いが非情など)も重要である。このような評判は、売り手が直接得ることは難しいため、FAの知見と力量に頼ると良い。

買い手候補の大きな母集団ができたら、改めて売却方針を決定する。

「これしかない」という最上の買い手がいれば相対でいくのも良い。

売り手の希少性が高く、多くの会社から求愛を受けることが確実であれば、オークションに進むのが妥当である。このように、売却方針の決定は、買い手候補の母集団の大きさと表裏一体である

③インフォメーション・メモランダムの作成(売り手のアクション)

買い手候補が決まったら、FAを通じて買収してもらえないか打診をしていく。

このとき、どんな売り物なのかを買い手に伝える必要があり、FAは売り手の紹介資料を作成する。この資料には、下記の2種類がある。

匿名で打診するためのティーザー

売り手の名前を伏せた、簡単な案件概要書。

M&Aは非常に守秘性の高い取引であるため、最初に作る資料は匿名で、事業のごく簡単な情報を載せるだけの構成の案件概要書となる。この資料をティーザーという。詳細情報を記載したインフォメーション・メモランダム(IM)

売り手のことを詳細に説明する書類。

IMの構成は、例えば下記のようになる。

・企業概要/沿革/事業内容/経営陣

・事業環境と競争優位性

・過去の財務情報/将来の業績予測

・株主情報

・売却スケジュール/入札ルール

詳細に記載するほど、買い手は買収判断をしやすくなるが、IMに記載される情報は会社ホームページなどでは決して開示ない極秘情報であるため、留意が必要である。経験値の高いFAは、この辺りのさじ加減が上手で、必要最小限の情報だけをIMに記載するノウハウを有している。なお、IMに求められるのは希少性のアピールである。

④買い手への打診と守秘義務契約書の締結(売り手のアクション)

ティーザーが準備できた段階で、FAはリストアップした買い手候補に打診をはじめる。なお、この打診段階で売り手が表に出ることはない。

買い手への打診方法は様々であるが、例えば、下記のような方法がある。

買い手候補の経営陣に直接打診する

買い手にコールドコールをする

買い手のメインバンクなど、第三者経由でアプローチする

ティーザーを見て案件に興味を持った買い手候補には、IMを交付する。

IMは秘密情報の塊であるため、FAは買い手候補に対して守秘義務契約書を差し入れさせる。

⑤案件の評価とアドバイザーの選定(買い手のアクション)

案件のティーザーを受け取った買い手候補は、それが真剣に検討するべき

内容であれば守秘義務契約書を差し入れてIMを取得し、詳細検討する。

その際、買い手もFAを選定して雇い、様々なアドバイスを得ながら検討を進めていくことになる。

⑥一次入札書類の作成(買い手のアクション)

IMを受け取って、まず検討すべき点は「売り手の事業が、買い手にとって意義があるか(事業上のフィットの確認)」である。

仮に望み通りの案件であれば、「どのくらいの価格を提示すべきか」というのが次の検討ポイントとなる。ここは、FAの手腕が最も問われるところでもある。

事業上のフィットを確認し、価格目線が持てたら、一次入札書類を作成する。

一次入札書類には、下記のような項目を記載する。

買収者の紹介

事業戦略と本件買収の意義

買収後の経営方針と想定されるシナジー

入札価格

希望するDDの範囲

FAの名称・連絡先

⑦一次入札書類の審査(売り手のアクション)

一次入札書類が締め切られると、売り手は二次プロセスに進む買い手法補を2~3社に絞り込む。

買い手候補を絞る際、提示価格のみを見ていると「売却企業の情報を取りたいだけの偽装買収社」を入札に招いてしまうことがあるため、注意が必要である。

⑧DDの準備と売買契約書のドラフト作成(売り手のアクション)

財務・税務・法務がDDの主要スコープであるが、最近はガバナンス・人事もスコープとするケースが増えてきた。ただし、DDは売り手・買い手にとって時間とコストを要する作業であるため、DDのスコープは合理的なものにすべきである(スコープが広ければ良いというわけではない)。

また売り手は、DDの準備と並行して、売買契約書のドラフト作成も開始する。

⑨DDの実施(買い手のアクション)

買い手にとって、M&Aの山場はDDといっても過言ではない。

DD実施には弁護士、会計し、税理士、コンサルタントなど、様々な専門家の力が必要となる。

なお、FA自体にDDの機能は基本的にない。

そのため、FAはDD実行にふさわしい外部の会社を買い手に推奨し、買い手、FA、外部のプロフェッショナルの三位一体でDDを進めていくことになる。

⑩Q&Aとマネジメントインタビュー(売り手と買い手の共通アクション)

DD進行に伴い、売り手と買い手間でのQ&Aセッションが行われる。

そして、Q&Aセッションでも解決しないことはマネジメントインタビューに持ち越される。マネジメントインタビューには、売り手、買い手の経営層が出席することも多く、トップが初めて顔を合わせる機会となる。

⑪二次入札書類と売買契約書の作成(売り手と買い手の共通アクション)

DDとマネジメントインタビューが終了したら、買い手は二次入札書類の準備をする。ここでの最大の検討ポイントは、「DDでの判明事項を元に、一次入札で提示した価格を修正するかどうか(入札を見送ることもあり得る)」である。

⑫最終交渉・クロージング(売り手と買い手の共通アクション)

二次入札書類と売買契約の指摘状況から、買い手の優先順位を決めた売り手は、最優先の買い手候補と最終交渉に入る。買い手候補の優越がつけがたい場合は、複数の候補と並行せして交渉しても良い。

⑬PMI(買い手のアクション)

PMI(100日プランともいう)では、主に下記5点の統合作業をおこなう。

経営方針の統合

社内制度の統合

営業体制の統合

意識・文化の統合

内部管理体制の統合

第4章 M&Aが失敗する理由

この章では、M&Aの失敗理由が、具体例を交えて丁寧に解説されています。

以下、失敗理由(要因)で個人的に印象に残った点をメモします。

M&Aの失敗要因

M&Aの想定される失敗理由(要因)は、下記3点である。

なお、「成功」ではなく「失敗」にフォーカスしているのは、「失敗」には再現性があるため、その要因を事前に考慮することにより、より良いアクションに繋げることができるためである。

戦略の欠如・買収ありきのスタンス

M&Aの実施は高負荷なアクションであるため、そのプロセスの渦中にいるうちに「M&Aを成功させること」が目的化してしまうケースはよくある。

特に、M&Aにライバルが出現したりすると、冷静な案件評価ができず「絶対にうちが買収するぞ」となったりするので注意が必要である。高値掴み・DDの不足

シナジーを過大評価して、高値掴みしてしまうケースはよくある。

さらに、DDの時間は制限されることがあるため、そこで精査できなかった点が後々、問題を引き起こしたりする。不十分なPMI

PMIの設計自体に不備があるケースや、経営能力の欠如により、PMIがうまくいかないことはよくある。

※ 上記メモ以外にも、この章にはFAとの潜在的利益相反の話、クロスボーダー案件における留意点なども書いてありました。興味のある方は書籍をご参照ください。

第5 M&A勝利の方程式

この章では、「では、M&Aを成功させるにはどうすれば良いのか?」という点について、丁寧に解説されています。本メモには内容記載しないため、興味のある方は書籍をご参照いただければと思います。

第6章 ファンドという存在

この章では、M&Aシーンで存在感を示すファンドについて、詳細に解説されています。以下、個人的に印象に残った点をメモします。

ファンドとは何か

ファンドとは、投資目的で集められた資金、またはそれを運用するプロの投資家・投資顧問のことである。

ファンドの代表例

ファンドの代表的なものを、以下に示す。

投資信託ファンド

投資家から集めたお金を1つの大きな資金としてまとめ、運用の専門家が株式や債権などに投資し、その運用成果を投資家それぞれの投資額に応じて分配する金融商品のこと。ヘッジファンド

投資信託の一種。デリバティブを駆使して、相場が下落した際も利益を追求することを目的としている。ここでの「ファンド」は、このような運用をしている投資会社のことを指す。アクティビストファンド

会社の株式を保有した上で、積極的な株主提案を行いつつ経営に関与し、企業価値の向上を図ることでリターンを追求する投資ファンド。プライベートエクイティ(PE)ファンド

企業を売却もしくは上場させることで高いリターンを得ることを目的とした、投資ファンド。ベンチャーキャピタル

高い成長率が期待される未上場企業に投資をして、その企業がIPOする際、もしくは高額で大企業に買収される際に投資を回収して利益を得るファンド。

※ 上記メモ以外にも、この章にはファンドの具体例や特徴なども書いてありました。興味のある方は書籍をご参照ください。

第7章 「次世代ビジネス」と日本企業のM&A

この章では「この先、どういった業界・ビジネスが魅力的なのか」という点について、筆者の考えが書いてありました。本メモには内容記載しないため、興味のある方は書籍をご参照いただければと思います。

以上です。