経済指標のパーセンテージと自分の資産形成の関係性

現在、金融勉強会Mako Finance Cafeを開催しています。1月から3月までの3ヶ月間で8回を予定しています。先日のテーマは、経済指標のパーセンテージでした。

ファイナンスを勉強するにあたって、パーセンテージには強くなる必要があります。利率と利回りの違いを理解するのと同様に、銀行の利率や物価上昇率のパーセンテージなど。今日2/1早朝にFOMCの結果が発表されました。大方の予想通り政策金利は据え置きで5.25-5.50%でしたね。

毎日の生活にパーセンテージは常について回ります。

パーセンテージ

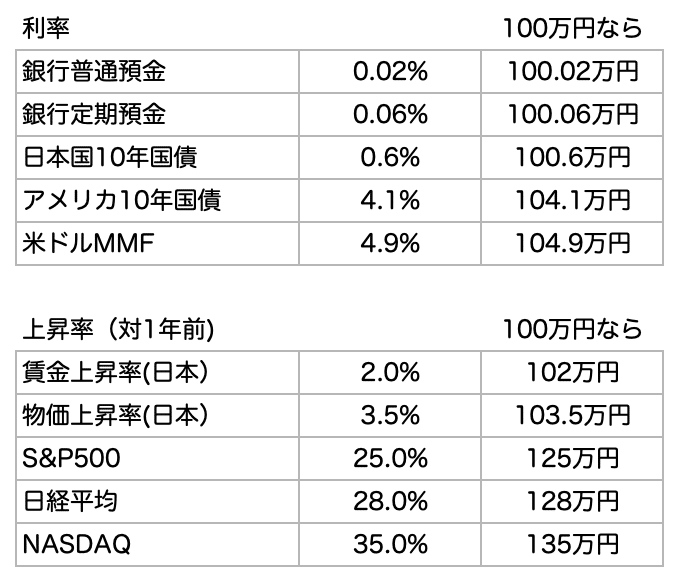

いくつかの数値、パーセンテージを並べてみます。

パーセンテージの計算方法は下記の通りです。

パーセンテージ=分子/分母 ×100

では、

分子とは何ですか?

分母とは何ですか?

経済指標と比較すること

経済指標として、ニュースからパーセンテージで示される数値は、だれもが簡単の知りうることができます。その数値が私たちの資産形成とどんな関わりがあるかを考えてみましょう。

人生においては、誰とも比較しない自分軸で生きることを推奨される時代ですが、資産形成においては経済指標と自分の家計を直接比較させて、状況を確認する必要があります。

比較する理由は、お金に関しては自分一人の価値観では決めることができないからです。

人生においては自分のマインド次第でコントロールができ、どれだけでも満足度を高めることができるます。一方、お金は自分一人では価値をコントロールできないからです。

具体的に、各ご家庭では対前年と比較して、収入は増えましたか?

この時、考察することは、日本全体として、賃金上昇率 2.0%なので、少なくとも2.0%以上は上がっている必要があります。

物価が上がって生活が苦しく感じているのは、賃金上昇率 2.0%よりも物価上昇率3.5%が高いためです。物価上昇率3.5%はコントロールできませんが、賃金上昇率 2.0%は各自の仕事への頑張りや、転職、副業活動で、コントロールが可能です。

コントロールが可能な賃金上昇率 2.0%以上になってない方は、収入を増やす方法をまずは再考する必要がありそうですね。

年間収支は市場と比べてどう?

次に、

各ご家庭での年間収支はいかがでしたか?

2022年と2023年を比較して、増えましたか?

いくら増えたかではなく、”何%” 増えましたか?

2023年は日本も世界も株価上昇の一年でした。

S&P500(対1年前) 25%

日経平均(対1年前) 28%

NASDAQ(対1年前) 35%

もし、あなたの資産の全てを日経225連動株式に投資していたら100万円→128万円、1,000万円なら1,280万円になっていたはずです。

いくら増えたかではなく、”何%” 増えましたか? と聞いた理由は、各家庭において保有している資産額には差がありますが、パーセンテージを使用ことで比較をすることができます。

毎月の収支管理していますが、特に2022年12月31日と2023年12月31日の比較は重要と考えています。我が家は対前年16%アップの資産形成することができました。

この16%という数字は、金融資産をすべて株式に投資しているわけではありませんし、キャッシュポジションもありますので、市場の伸び率と比較して、まずまずの資産形成ができたと評価しています。

私は退職者なので、給与所得はありません。資産形成においては、含み益もカウントしますので16%の内訳は、株価上昇、ドル高によるドル資産の上昇、利付債の利金が主な要素です。

もし、各ご家庭において、対前年30%以上の伸び率なら、運用がうまくいっていると判断できます。もし、0%〜10%の伸び率なら、伸びたと喜んでいる場合ではなく、市場の伸び率に対して、伸び負けたことを認識する必要があります。

2022年と2023年の比較は市場が伸びた年でしたので、投資している人たちはウハウハな一年だったことでしょう。

年が明けて、2024年1月も絶好調相場なので、すごい勢いで資産が拡大していることでしょう。そのとき、市場の伸び幅と自分の資産拡大の比率を比べることも忘れないでくださいね。

まこさん家の場合

我が家の2023年の資産運用を振りかえると、債券への比率を2022年に大きく舵を切ったことで、株式投資への比率が下がった年でした。

つまり、株式比率が高いポートフォリオのままなら、とても高いリターンが得られたはず。

つい欲張りな気持ちが出て、もったいなかったな〜と思ってしまいます。セカンドライフでは給与がないので、守りのポートフォリオにしました。暴落がきてもリスクを回避できるように変更した判断に迷いはなく、今でも、これで良かったと納得はしています。

しかし、儲け損なったと感じてしまうことも同時にありますw

賃上げムードの高まり

さて、改めて、パーセンテージに着目する意味を下記表から考えてみましょう。

利率や上昇率は変動するものです。リアルタイムに変わるものや、1ヶ月単位で変化するものなどがあります。上記表の中では、債券は買った時に利率や償還までの利回りが確定しますが、債券自体の価格は、変動しています。

株価はもちろん、毎秒ごとに変動しますので、ずっと観察していると、神経がすり減ってしまいます。

2024年、日本においてインフレ傾向は続くと予想されます。それと同時に、朝日新聞のニュースによると、春闘でも、賃上げムードは高まりそうです。

経団連は16日、今春闘での経営側の指針を発表した。賃金と物価の好循環によるデフレ脱却に向けて、大企業で4%以上の賃上げをめざす考えを表明した。

労働組合の中央組織・連合が掲げる「5%以上」の目標を前向きに評価し、中小企業の賃上げも支えるよう大企業に求める異例の指針となっている。

2024年4月、金融業界の新入社員として入社する次男の話では、賃上げは10%以上です。就職を面接を受けた多くの会社で10%前後の賃上げが発表されていました。だから日本全体で5%以上の賃上げは、妥当な線と考えられます。

もともと変化を嫌う日本人に、近年20数年間の経済停滞、価格固定、賃上げしないことが追い打ちをかけ、完璧な常識を作り上げてしまったようです。この日本人の常識は、世界の非常識になっていることに、気づいてない人が多すぎて、この先の日本にとても不安を感じています。

日本以外の世界は、インフレ、賃上げが常識です。もし、日本にお住まいで、物価高に文句を言っている暇があるなら、本業の収益アップや副業、アルバイトをするべきだと思います。

その判断を下す上で、経済指標と各家庭での資産形成伸び率がリンクしているかどうかが重要だってことを今日の記事で書きました。

インフレ関連記事↓

いいなと思ったら応援しよう!