「円安」を「国富」(=ストック)から考えてみる。

世界中で激しい国債金利の上昇が続いている ↑ 。まさに 「金利@3%時代」の幕開け。ー 拡大する「お金」の "闘い" 。|損切丸|note の様相。オーストラリアに続いて*米国債が30年@3%越え、10年も@3%は目前だ。ヨーロッパでは10年国債でイギリスが@2%、ドイツが1%に急接近。B格付という "ハンデ" 付きながらギリシャも3%に近付いている。

* "独特の動き" を見せているのが中国。不良債権に係る銀行救済と上海などのロックダウンの悪影響で「利下げ」が予想されていたが、今回は預金準備率の引下= "量" の微調整に留まった。理由は「資金繰り」。米国債を下回る金利では海外から「お金」を集められない。香港ドル同様、人民元が実質「ドルペッグ」であることを暗に示している。

米国債の動きを見ると、前稿 「利上げ」予報 @4/19/2022。ー 注目すべきは米国債イールドカーブの「スティープ化」(傾斜化)。|損切丸|note で解説した通り、ブラード・セントルイス連銀総裁のコメントをFRBからのメッセージと受け取ったようで、「利上げ」の積極化を織り込んだ。

これでFRBの政策金利の「最高到達点」が@4.5%まで上昇。2022年初「@2%限界説」で「逆イールド」を形成していた市場の間違いが証明された。30年に続く10年TIPS(物価連動債)のプラス転換は、FRBの "Behind the Curve" (対策が後手に回ること)解消を示唆している。

「イールドスプレッド」がS&Pで@▼2%そこそこに上昇して米株価への負の影響が懸念されていたが、予想を上回る好業績で昨日はNYダウ、ナスダックとも反発。PER(Price Earnings Ratio、株価収益率)が上昇すれば「イールドスプレッド」の上昇も止まる訳で、ウォール街もほっと一息だ。

さてここからが本題。各国が熾烈な「利上げ競争」に走り出す中、スタート地点から一歩も踏みだそうとしない先進国がある。そう、「日本」である。今日(4/20)も「指し値オペ」で「利上げ競争」参加禁止を続けているので、ぶっちぎりのビリ=「円安」は当たり前。

本稿では「円安」の "皮算用" をFXで売った買ったの ”フロー” ではなく、 ”ストック" である「国富」の面からの解析を試みる。「損切丸」としては専門外のアカデミックな「経済学」の領域に足を踏み入れる事になるが、筆者自身の勉強のためにも、多少雑になるのは覚悟で note. してみる。

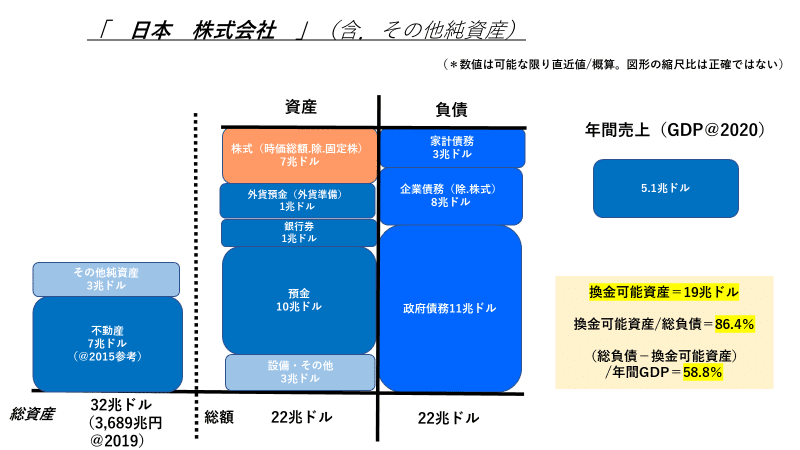

「国富」=国民全体が保有する資産から負債を差し引いた正味資産

(注意点)預金、株等の金融資産は計算に入らない。預金者、株主から見れば「資産」だが、同時に「お金」を調達する国、企業から見れば同額の「負債」にあたるため差引ゼロになるから。

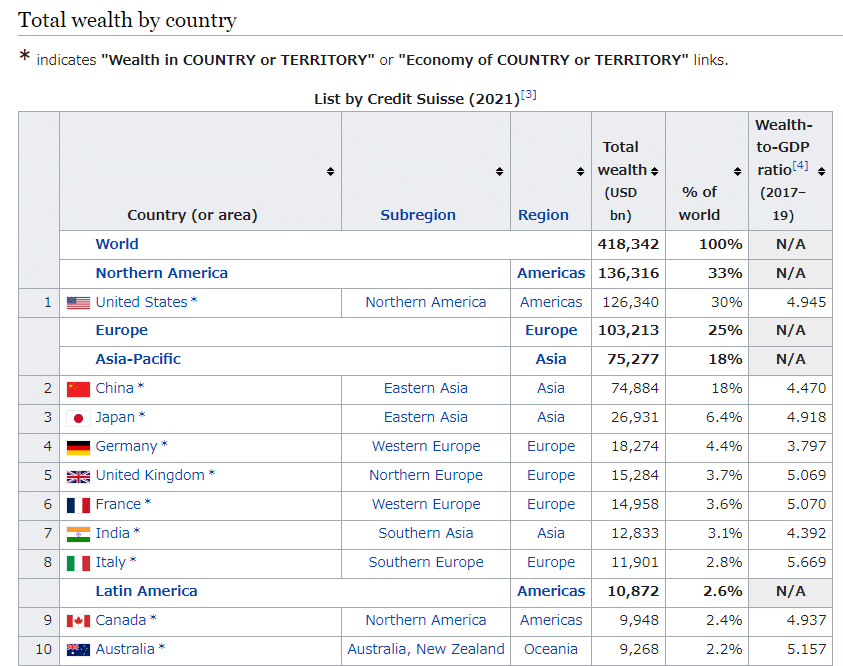

日本の「国富」 ↓ 2021年 26.93兆ドル 世界ランキング3位(6.4%)

2022年初来の「円安」≓ ▼12% → 「国富」▼368兆円

(国富$26.9兆 ー対外純資産$3.1兆)× ▼12%≓▼$2.9兆

ref. 外貨準備$1兆 × +12%=+$1,200億

<+2%利上げによる「国富」収支シミュレーション>

*FX +10%円高へ修正見込

①支出、損失 ≓ 年間▼36.3兆円

・国債、地方債利息 1,216兆円 × (▼2%+源泉税0.4%)=▼19.5兆円

・預金 1,067兆円(含.剰余金459兆円)× 源泉税0.4% =+4.3兆円

・民間負債 587兆円 × ▼2%=▼11.7兆円

・日銀保有国債 526兆円(2022/3)×( @0.214%ー2%)=▼9.4兆円

ref. 時価評価概算 526兆円 × ▼2% ×8.1年≓▼85兆円

②収入、利益 ≓ +324.6兆円(内.金利収支+36.6兆円)

・国債、地方債利息 1,216兆円 × (+2%ー源泉税0.4%)=+19.5兆円

・預金 1,067兆円 ×(+2%ー源泉税0.4%)=+17.1兆円

・国富ー対外純資産$23.8兆 × 円高+10%=$2.4兆 ≓ +283兆円

・貿易赤字 2021年度▼5兆円 → 0= +5兆円

①+② 合計収支 +288.3兆円

ここまで書いてくると勘の良い方はお気付きだろう。+2%利上げの金利収支は+0.9兆円、10%円高を見込めば+289兆円もの大幅な黒字。これは国債購入が国内でほとんど賄われている「預金大国・日本」の特殊性でもあるが、現時点で日銀の「利上げ」は「国富」の喪失には繋がらない。

ひとつトリッキーなのが「株」。発行時点では投資家ー企業の「国富」は差引ゼロだが、その後株価が上昇して時価総額が増えれば「隠れ国富」となる。これを増大させたのが株の時価総額が43兆ドルにもなるアメリカで、これだけで日本の「国富」を上回る。+18兆ドルの中国、+7兆ドルの日本等、他国と比べても追随を許さない圧倒的「富」である。

企業に例えれば企業価値(=「国富」)重視の経営をしてきた「アメリカ・コーポレーション」と、現状維持で財務部(=財務省・日銀)の言うことばかり聞いてきた老舗企業「日本株式会社」の株価(=通貨価値)の差が圧倒的に開いた30年だった。

「円安のメリットが上回る」

再三再四現・日銀総裁が繰り返してきた発言だが、無論「国富」の観点からではない。元・財務官だけに「霞ヶ関語」では:

「円安(維持のための低金利政策)は(財務省・日銀にとって)メリットが上回る」

これが正しい訳。+5%や+10%の「利上げ」ならいざ知らず、+2%程度の「利上げ」で国は滅んだりしない。要は+2%「利上げ」なら40兆円もの「利息」が国=財務省・日銀から国民へ移転するのが大問題。消費税+10%の税収が+20兆円余りなのだから、官僚として許容できないのだろう。

筆者は7年程で叩き出されてしまったが(苦笑)、某大手邦銀の「エリート」達の「内部暗闘」は凄まじかった。兎に角「出世」のためなら何でもあり。極論銀行など潰れても構わない。日本のトップが集結する霞ヶ関はもっと凄まじく、「出世」+「省益」のためなら国など滅んでも良いと考えている集団だ。そのぐらいの覚悟がないととても生き残れない世界。

名だたる大学の経済学部卒が集まる財務省なら、ここで書いた初歩的な「国富」など ”釈迦に説法” 。ただ、エリートの怖いところは判っていてあえて "サボタージュ" するところ。「利上げ」について大臣には:

「予算で使えるお金が▼40兆円も減ってしまいますよ」

こう言われれば、選挙しか頭にない政治家は反論したりしない。こうやって30年間に渡り「国富」を失ってきた日本だが、そろそろ限界のようだ。確かに「国」=政府は滅んだりしないが、このままだと「国民」が滅ぶ。

「インフレ時代」を迎えるに当り、「円安だ」「値上げだ」と嘆くばかりではなく、個人個人もそれを利用して「富」に変える創意工夫が必要になる。待ちに待った「インフレ」(苦笑)がやっと到来したのだから。