早めのクリスマス休暇

髙橋ダンさんとライブ&見逃し配信どうするを解説!

今週の戦略#mattseye

《 Matt's Binge Watch 》

プライム時間で、気になるニュース解説、所感、セクター、FX、原油、グローバル・マクロ戦略を紹介。

👁環境認識

プライム時間は、雇用統計でみるバブルの崩壊 をお届けます。

FOMCメンバー ブラード総裁、メスター、ウィリアムズ総裁、ブレイナード副議長。

「市場はFOMCがより積極的になるリスクを過小評価」

11 月 30 日水曜日:ADP 雇用レポートとJOLT

予測よりも低い場合、労働市場の冷え込みが利上げのペースを下げ、ドル円がが苦しむ一方で金ゴールドと株価はは恩恵。

不動産価格、PCEデフレーター。

12月1日木曜日:パウエルちゃん利上げ減でスピーチで株価上昇

・FRBメンバーのお口チャック期間(ブラックアウトは12月3日から)

12月2日金曜日:

雇用統計で、10月水準を平均賃金2倍で堅調な労働市場。ISM製造業は496と弱含み。JOLT求人件数は10.334M10.300Mと予想通り。株価には軽微。

12 月 5 日月曜日に ISM 非製造業 PMI が発表され、サービス部門の経済活動でISM非製造業指数 (11月)56.5と予想の53.3より改善。

サービス活動の堅調を示しており、株価と金・銀・プラチナ・銅にとっては有利で、ドル円(ユーロドル)にとっては有利です。

12 月 13 日火曜日に、11 月の米国 CPI が発表。

これは、10 月の数値が予想を下回り、インフレ率が 8.2% から 7.7% に低下した後のことです。米国のインフレ率が再び低下した場合、12 月 14 日に予定されている連邦準備制度理事FOMC決定会合では、米国の中央銀行が利上げのペースを下げる意欲を固める可能性が高まり、株価と金に強気の動きが見られる可能性があります。一方、インフレ率が上昇した場合、それは株価、コモディティにとって非常に悪い驚きである可能性があり、市場がFRBの利上げペースを再評価するため、価格の大幅な下落につながる可能性があります。

注目:DJIの焦り買いは一服。クリスマスに向けて税金対策と仕込みへ

📅発表指数

ケースシラー米国住宅価格指数:

雇用統計:

12月2日に発表された米11月雇用統計、雇用者数や賃金が予想上振れ、ドル急伸、米国3指数は発表直後1.5%以上下落しました。

上昇、下落両方の材料のなか米国3指数は金曜日引けにはやや冷静を取りもどした。

まとめnoteはこちら。

📅決算

㌽:特別利益を発表した企業が配当金を2倍以上に!プライム投稿で事前に企業研究しました!

《 NEWS 》

📒12月FOMCの手がかり

📒日銀 異次元緩和で含み損 8,749億円

・約40年ぶり高水準、コアCPI3.6%

・総裁はじめ日銀職員の給与の伸びは日本のインフレ率を下回る。

・総裁は2%の物価目標達成には賃上げ3%必要と主張も可能性低く

📒ゼロコロナ政策に中国全土で抗議勃発

iPhone 600万台 製造できず。非製造業PMIは46.7ポイントに低下。

「社会秩序を乱す違法・犯罪行為」

容認せず

中国でまた外国関与説-北京市デモの映像では反論される場面も

江氏は1989年の天安門事件をきっかけとする指導部交代を機に、中国トップに上り詰めた。2003年の国家主席引退後も、長く政治的影響力を行使した。

・党総書記在任中に中国の経済規模は3倍以上に膨らむ

・英語を話し、クリントン大統領らと米国との良好な関係構築に努力

📒世界ニュース

📒新興国債券

米国債が今年、記録的な売りに見舞われる中、同ファンドはプラス5.7%のリターンを記録した。ブラジル債は今年11%、メキシコ債は5%それぞれ上昇した一方、米国債のリターンはマイナス12%。

《 まとめ 》

👓見通し

10月からのラリーに無事乗れたので、ここからマイペースへ。

プライム登録のお品書き

👉今週の映画

👉気になるNEWS: 先行指標

👉Weekly Matt:長期、中期、短期

👉気になるセクター: グローバル・マクロ戦略

👉Good銘柄とチャート分析

ここからプライム投稿でお楽しみください!

🎦ビデオで解説

《 今週の映画 》

『天使にラブ・ソングを…』

奔放なクラブ歌手が堅苦しい修道院の聖歌隊を大改革!

ネバダ州リノのナイトクラブで、ステージに立つ歌手のデロリスは、州一帯に縄張りを持つ大物マフィアのボスであるヴィンスの愛人でした。しかし彼女はある日、ヴィンスが裏切り者を始末するところを目撃し、命を狙われるようになってしまいます。

重要参考人として警察に保護されることになった彼女は、カトリックの修道院に匿われることに。デロリスはシスターとしての堅苦しい生活に辟易していましたが、あるとき聖歌隊の指揮を任されることになり……。

《 📖気になる NEWS 》

📖FOMCの手がかり

雇用統計の平均賃金が予想の2倍の上昇でFEDは12月の50bpに加えて2023年2月の上昇㌽を従来予想25bpから倍の50bpに引き上げるか。

Fed officials have clearly signaled plans to raise rates by 50 basis points at their meeting next week Elevated wage pressures could muddy the debate over 50 v 25 in February and lead officials to pencil in more hikes next year.

📖CPI & PPI

過去の利上げ局面をを学ぶと、2018年から2019年の利上げピーク局面に向けて下落、そして大きな反発。つまりターミナルレートが確定した時点から1ヵ月で急回復をした。

M2(市場全体に供給される通貨量)とCPI(消費者物価指数、物価や消費)が抑制される転換点か(ピボット)

米国 - 消費者物価指数CPI | 1950-2022 データ | 2023-2024 予測

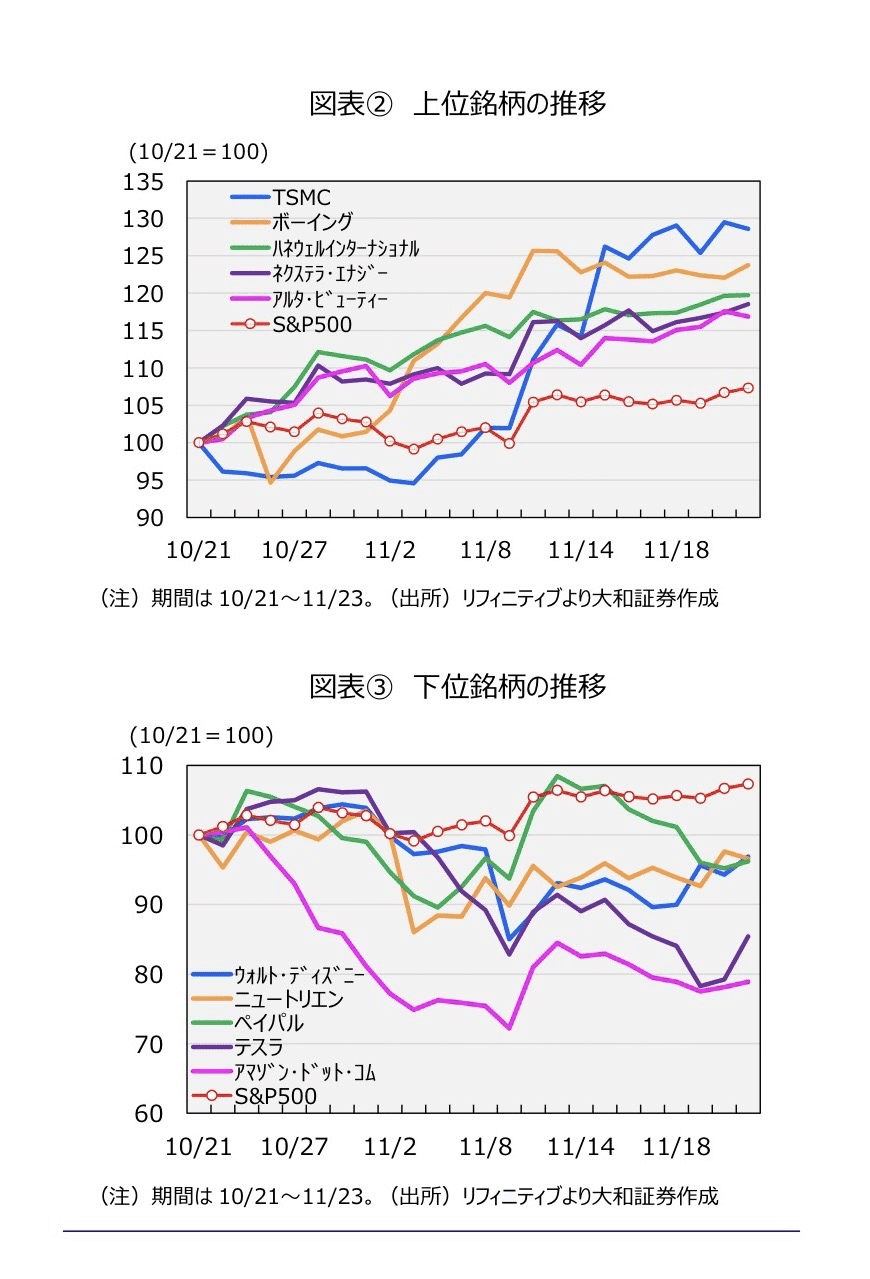

📖セクター振り返り2021年までのランキング

《 🚩今週の戦略#mattseye 12/3 ✔ 》

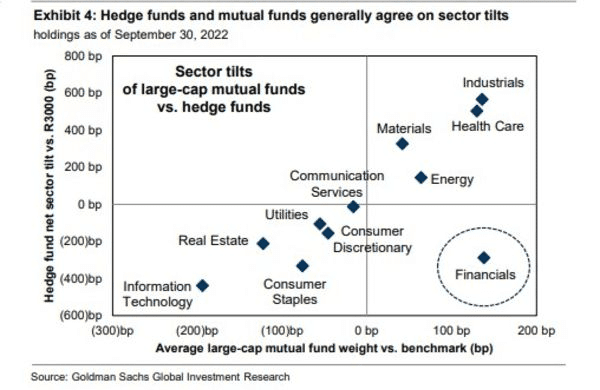

米国は税金対策の売り、FOMC開催、そして今年の早めのクリスマスラリーを意識して年内調整か。短期として仕込みとしてはテック、工業と生活費必需品関連。中期はエネルギーとヘルス、素材。

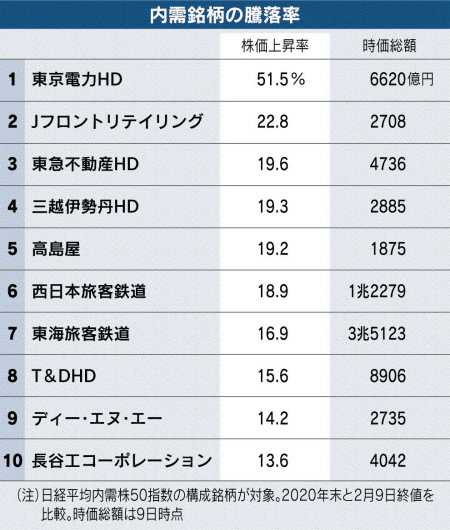

日本は内需・円高をキーワードにテーマ株へシフト。インバウンド銘柄は二巡目に突入中。

イグジットタイミングは年初の1月3周目がピークも意識して(いま持っているポジションの)スイングトレードの出口を決める。

米11月雇用統計、雇用者数や賃金が予想上振れ、ドル急伸、米国3指数は発表直後1.5%以上売り先行で下落、しかし買戻し一巡でダウはプラスへ。

つまり11月の雇用統計は、米連邦準備制度理事会(FRB)が2週間後の会合で50bpの利上げに踏み切る可能性を維持し、来年前半に5%を超える利上げを実施するリスクを強調するものであった。

今注目銘柄はこちら。

1武田

2日本郵政

3タカラバイオ

4みずほFG

5NTT

6キヤノン

7JT

8パナHD

9三菱重

10三井住友FG

㌽:リバウンド・リユース 戻り歩調テーマ

2020年のコロナショックで暴落した銘柄。内需株の上値余地が意識されている。新型コロナウイルス禍からの経済再開や水際対策の緩和で業績改善が見込める。

12月のFOMC

2023年の最終金利(FF金利=米国の銀行が連邦中央銀行に預けている無利息の準備預金)がどこまで高止まるかがポイント。

前回までの最終金利から上昇かつ高止まりしているのがわかる。

パウエル議長の利上げ鈍化のスピーチを受けて、米国3指数も上昇。

ADP雇用報告は鈍化。雇用統計はXXXX。

求人数は鈍化。

コアPCEは、パウエル議長発言で既に折込済。

中古住宅販売戸数ははコロナ水準まで下落。

シカゴ景況感指数がかなり下落。S&P500に影響。大底をつける2四半期連続からのテクニカルリセッションから1年程度、つまり来年2023年3月から夏にかけてでリセッション・タイミング、そしてリバウンドが同時來るか。

雇用統計

失業率は3.7%で同水準。平均時給は予想を上回った。5.1%と予想4.6%を大幅に上昇し株価下落、ドル円1.5円上昇。

BLS(米労働省労働統計局)が12月2日に発表する11月の雇用統計の市場予想では、NFP(非農業部門雇用者数)は20.0万人の増加となっています。これは2021年1月以降で最も低い増加数です。

平均労働賃金の前月比は+0.3%。前年比は+4.6%で、2022年3月の5.6%をピークに緩やかに下降を続けていますが、粘着性の高い雇用統計だけが残っている。

但しパウエル議長は目標10万人なのでまだ2倍の水準。

経済は11月に200,000の雇用を追加すると予想されており、10月の261,000よりも遅いペースです。

加えて小売りAmazon等のの運輸倉庫がだんだんと悪化。これはリセッションを証明する数値

経済の減速はインフレの鈍化と引き締め圧力の低下に繋がりますから、米国株にとって追い風。そして失業率が歴史的な低水準で推移していることを考えれば、依然として人手不足が続いていると言えます。しかし、労働参加率が低下していることを踏まえれば、労働市場は徐々に減速し始めている可能性があります。

㌽:労働参加率の低下は求職者(失業者)の減少を意味しますから、失業率の低下に繋がる傾向があります。

㌽:時間給

予想より高く、インフレがまだ続くか。

ここで簡単に9月FOMC時に公表されたメンバーの経済見通しを簡単に振り返りたいと思います。FOMC参加者の今年末の見通しの予想中央値は、失業率が3.8%、コアインフレ率が4.5%、FF金利が4.4%でした。これに対し、11月20日時点での最新データは失業率が3.7%、コアPCEデフレーターが5.1%、FF金利が3.75-4.00%です。インフレ率を除けば概ね見通しに沿った形で、FRBにとってはある程度好感できる内容と言えそうですが、インフレ率が未だ見通し近くへ低下していないことがむしろ目立つ格好となっており、FRBにとって未だインフレが最大の問題であることが分かります。

WTI石油

WTI先物より、採掘株がパフォーマンス。

石油輸出国機構(OPEC)とロシアなど非加盟の主要産油国でつくる「OPECプラス」は4日、現行の協調減産を維持すると再確認した。中国など世界の景気減速による原油需要の鈍化を警戒し、11月に始めた日量200万バレルの減産を今後も継続する。

石油とは逆の取引を行う米ドルは、10 月に米国の個人消費が堅調に増加したことを示すデータを受けて、主要通貨バスケットに対して 16 週間ぶりの安値まで下落した後、急上昇しました。

それでも、中国の2つの主要都市でCOVID-19の抑制が緩和されたため、両方のベンチマークは3週間連続で下落した後、最初の週ごとの上昇に向けて順調に進んでいます.

広州市と重慶市は水曜日にCOVID制限の緩和を発表しました。

一方、外交官とロイターが確認した文書によると 、欧州連合(EU)政府は、ロシアの海上輸送石油の価格上限を1バレルあたり60USDを上限とすることで暫定的に合意に至ったと報道したことも原油の支援材料となり、一時83.34ドルまで上昇した。ただ買い一巡後は、石油輸出国機構(OPEC)加盟国とロシアなど非加盟産油国で構成するOPECプラスが4日に開催する閣僚級会合を控えて、ポジション調整の売りも入り、81.22ドル(+0.67ドル)で取引を終えた。

本日東京市場、12月限で-300円ほど、4月限で-600円ほどと予想(1日帳入値段との比較)

ゴールド

10月はヒンズー教最大のお祭りであるディワリ(光の祭り)があり、この日はゴールドを買う特異日であるために、インドの買いはシルバーよりもゴールドにうつったと思われます。 インドでは、ヒンズー教の新年を祝うお祭り『ディワリ』が、毎年10月から11月にかけて開催され、国中が盛り上がります。今年の『ディワリ』は10月24日で、その約1カ月前から各地でセールが行われており、年間で最も消費が高まる時期です。現地報道によれば、今年の『ディワリ』商戦は、ペントアップディマンド(繰り越し需要)に加え、コロナ感染の落ち着きによる消費者心理の改善を背景にかなり好調だった模様です。

🟦まとめ

現金が王様。

今年8月まで強固な姿勢で相場に臨んだプロの機関投資家、大口ファンドの運用資産担当者は、いよいよ米国S&P500が来期2023年Q1にEPS(一株当たりの利益)が頭打ちとなりリセッション入口へ向かう名から、Yahooニュースや米国Todayの紙面を飾るのを見届けて、計約5兆ドル(約683兆円)のポジションをセクターを選んで移動しているようだ。

つまり米金融当局がリセッションを招くことなくインフレ抑制を達成するとの見通しに賭けている。

「ソフトランディング(軟着陸)」

12月2日発表の11月の雇用統計や供給管理協会(ISM)が5日に発表した11月の非製造業総合景況指数は力強い数字となり、雇用やサービス業活動の堅調持続を受け、こうした賭けのリスクが浮き彫りとなった。

今後FED(米金融当局)が積極的な金融引き締め姿勢を維持せざるを得なくなり、政策ミス(オーバーキル)のリスクが高まるとの観測が浮上したためだ。

㌽:S&P500のバリュエーション(価値)は中立水準。

㌽:株への資金流入が10月から始まっている

㌽:クリスマスラリーから2023年1月下旬までの”じわり”上昇相場を想定

㌽:時間分散が必須。メジャーSQ、ニュース下落の押し目を狙う。

㌽:DXYが次の上昇レンジへ。ユーロ建て、円建て金融商品は上昇後

㌽:債券市場の暴落は?米国債2年の利回り高止まりをみつつ、債券市場はチャンス。

🟦トレード戦略

✅高配当銘柄はコツコツ。➡大型株や定番ETF妙味。(好みで個別で研究・割安銘柄でも)

✅半導体セクターでは、自社株買い・配当倍増(特別利益)、業界シェアが高い銘柄狙い。遅くとも2023年1月週目までに利確。

✅地銀は数行に分けて分散。リスクオンで第二地銀で買収対象。リスクオフで財務体質健全銘柄。

✅海運、コモディティ関連商社はまだ魅力。

✅短期1週間程度のリバウンド ➡マザ・ラッセル(小型、テック)は短期利確へ。

✅中期は、年末で個別・セクター選んでを”時間分散=面”でリスク分散投資

中国軍事行動で下落・押し目狙い。ゼロコロナ解除前

✅ドル基軸:145円前後での+マイナス10円の大きなレンジ相場でS/L共にトレンドに乗る。2023年からからのドル売り目線。

✅仮想通貨:下落限定。ナスとの相関低い。為替・ドル基軸不調なら妙味

✅国債:中期ではよいタイミング、超長期ではリセッションタイミングで下値で拾う

✅日本市場は個別・特定セクター(気になるセクターなど)

🚩短期戦略:

自社株買いの解禁、株価追い風。中間選挙でバイデン失脚すれば共和党内需(製造業、防衛、GAFA)が潤い、国債が妙味。

”インフレ法案”のヘルスケア、教育、公共投資セクターは積立向け。

📓短期ではFX(ドル円、ユーロドル€$、ボンドドル£)

📓短期では、マザーズ、大型テック等,小型グロースの利確早め👏

📓個別上昇📈銘柄(防衛・公共、銀行、レジャー)、リバウンド妙味👏

📓短期での大型テックリバウンドの妙味はリターン差はS&P500を凌駕

🚩中期戦略:

早いサンタさんで年末手仕舞いか。アノマリーとして1月1週目の高値が一旦イグジットのねらい目か。その後は企業低迷、CDS(デフォルトスワップ)上昇、CPI高止まりで景気後退宣言か。この下落の深さをセンチメントで織り込み(大底のダブルボトム)、その後の再度リバウンドのエントリー狙い。

📓日本株は内需

📓米国株は債券と高配当

㌽:DOW割高感、テック・半導体の押し目(下落)がねらい目。高配当分散投資。

🚩長期戦略

コア(長期)は、高配当・バリューでコツコツ入れる。テックはETF系(と個別実需≒モノづくり・ブランド・価格転嫁可能な企業)を候補として下がった価格に指値で。

🟦 FED

12月1日パウエル議長が1年ぶりにタカ派から鳩発言。但し発言を注意してみると、パウエルの講演と質疑応答では、「ピボット」は示されていない。

- まだFed Funds Rateを上げる

- QTはまだ続く - 金融政策は制限的であり続ける

- 一時停止や利下げには言及せず

「ピボット」は何か月か?

歴史的に、完全な雇用喪失が記録されると、FRBは方針を非常に迅速に変更し、金利のピークと利下げの中央値のギャップはわずか4.5か月であると指摘しています。

そしてのピークのFF金利はわずか、2ヵ月弱がほとんど。

1984 年にポール ボルカー議長の FRB は 6 週間で U ターンし、急速な引き締めから 500 ベーシス ポイントを超える利下げに移行しました。1989 年、アラン・グリーンスパン議長はフェデラル ファンド レートを 3 週間だけ高水準に維持した後、約 700 ベーシス ポイントの引き下げサイクルを開始し、1995 年には 23 週間待って緩和しました。

分野別新規雇用者数(千人)※出所:米国労働省

米国 - 消費者物価指数CPI | 1950-2022 データ | 2023-2024 予測 (tradingeconomics.com)

📖日本株のテーマ

ズバリ、日本は内需85%の超内需国。但し短期から中期まで。長期では人口オーナス(減少)では淘汰の可能性も。

内需と円高について

・消費者の心理は『モノを安く買いたい』。であれば『円高』になれば輸入品は割安に買える。

・一方『円高』になると日本株の価値が『💲ドル』に対して安くなるので、は売られる傾向(東証における外国人投資家💲の割合は60%以上)

㌽:リバウンド・リユース 戻り歩調テーマ

2020年のコロナショックで暴落した銘柄。内需株の上値余地が意識されている。新型コロナウイルス禍からの経済再開や水際対策の緩和で業績改善が見込める。

㌽:宇宙関連 テーマ

㌽:内需

内需では、電力、電鉄と小売り、医薬品が強い。

1) 鉄道:電鉄:東部 東急 近鉄 JR東日本

2) 物流:

3) 空運:

4) 海運:

5) 小売り:スーパー、コンビニ、ディスカウント、ドラックストア

東部鉄道のバリアフリー運賃値上げはプラス要因。

J・フロントリテイリング、高島屋はリベンジ。

JR西日本とJR東海はやや高値圏。JR東日本はおもしろい。

㌽:円高

輸入関連のエネルギー・電力と飼料、商事。

・商社:三菱商事

・電力:東京電力

・エネルギー:コスモエネルギーホールディングス<5021>油精製元売

・鉄鉱石や紙・パルプなどの原材料、大豆やトウモロコシ

・中部飼料<2053> 三井製糖<2109>

小売りはPOSデータの購買価格として単価が上がっている。

東京電力ホールディングス

🟦クリスマスラリー

つまり例年はクリスマスラリーと呼ばれる機関投資家の年末のポートフォリオ見直し時期も早まっている状況。

クリスマス後から始まる数日間は、異常な強さを示します。株式トレーダーズアルマナックによると、この本物のサンタクロースの上昇期間は、クリスマス後の最初の取引セッションから続き、新年の2番目の取引セッションまで続きます。この期間のダウは、1896年にインデックスが作成されて以来、77%上昇し、平均1.5%の上昇を生み出しました。過去126年間の同じ長さの他のすべての期間にわたって、ダウは56%の確率。

🟦インフレから資産を守る

既にインフレは課題ではない。

インフレにつよい資産に分散する

中国とロシアがくすぶっている間は、ゴールドがチャンス。米国債を売却して300トン以上の下落したゴールドを買いあさる中国。

㌽:外貨預金(手数料が無い、スワップレートが低いネット証券)、海運とコモディティ価格

為替リスクを避ける:USDとYEN、EUR等に分散投資

コモディティ(原油、農産物)に分散投資

インフレに強いセクターに投資する

インフレ、価格転嫁ができるセクターはディフェンシブ銘柄。

資源・エネルギー、海運、商社、金融・銀行、鉄鋼・非鉄の5業種。

🟦景気後退から資産を守る

シカゴ連銀全米活動指数は、6月以来のマイナスに落ち込むと予想されます。経済指標には周期性があり、絶望から希望が生まれ、それが外れるというように、平均3-5ヶ月で変化する傾向。統計としては回復の兆しが見られないため、今週は下落のサイクルが始まっても不思議ではない。

リッチモンド連邦準備銀行の最新の調査によると、多くの第 5 地区の製造会社が 10 月の状況が悪化したと報告.

🟦 相場需給 キャッシュフロー

米国の相場の流れのポイントは以下。

・米国がソフトランディング、リセッション回避も

・米国ではダウのバリューのモメンタムが一服か

・ダウ運輸系が回復

・ヘルスケア、公共と資本財は年初までで、その後景気敏感株へ

・テック、金融、不動産がリカバリ

セクターとしては引き続き高配当HDV,SPYD、VYM.ハイイールド債等が好調。但し一服感も。

そしてマザーズとラッセルの小型中小銘柄、半導体、運輸と先週と今週発表された決算の配当上乗せ、EPSクリアした企業への買い圧力が継続。

ドル指数は今週の雇用統計と来集のCPIしだいで方向転換、ピボットも。

ドル指数が上昇すれば、ゴールド、米国株全体はEPS来期まで頭打ちなので↓目線。

ドル指数が強まれば、ダウ堅調でナスダック軟調へ。逆に軟調なテック関連の下値を拾う展開。

米国株の上値が重くなってきた。市場関係者が警戒するのは企業業績の悪化だ。アナリストは主要500社ベースでみた2022年10~12月期の1株利益(EPS)の予想を11月末時点で9月末に比べ6%弱引き下げた。各四半期の最初の2カ月間における減少率としては20年4~6月期以来、約2年半ぶりの大きさとなった。主要証券会社の23年の株式相場見通しも利益成長の頭打ちを想定している。

日本相場の流れ

・内需企業、運輸(私鉄)と地銀

・インバウンド

・長期的な宇宙関連

・130円を切るまでは円安関連が薄いでマザーズとインバウンドが恩恵

・円高に移行する過程は内需

半導体セクターは企業研究で紹介した銘柄をご覧ください。

電線株

住友電気工業<5802.T>やフジクラ<5803.T>、古河電気工業<5801.T>、昭和電線ホールディングス<5805.T>のほか、送電線工事が主体のETSホールディングス<1789.T>、電力鉄塔を手掛ける那須電機鉄工<5922.T>に注目。また、東光高岳<6617.T>、巴コーポレーション<1921.T>、関電工<1942.T>

セクターについては以下note マガジンで解説!

📖半導体

半導体は、私たちの生命線です。 そもそもパンデミックの前 から需要が供給を上回っていました。 半導体チップは米国で発明され ました。 但し半導体チップを供給できる 米国企業や日本企業の数は 著しく減しています。 半導体の87%は台湾、 韓国、中国で生産され ています。 内台湾#TSMCが 54%です。

WSTS(WORLD SEMICONDUCTOR TRADE STATISTICS:世界半導体市場統計)の2022年 秋季半導体市場予測会議が11月15日~17日の3日間、広島で開催。

2023年は前年比-4.1%と、2019年以来4年ぶりのマイナス成長が予測された。2022年途中からの市況悪化の影響が継続し、特に年前半は半導体需要が低迷する見込みである。但し5G・IoT化の 進展やそれに伴うデータセンタ能力拡張の必要性など半導体の潜在需要は引き続き強く、これら は年後半の市場回復を牽引するものとした。また、自動車の電動化・高性能化、再生エネルギー投資などの需要は安定しており、半導体需要を下支えするものと見込んだ。

ただし将来の 価格動向や需給バランス等に関しては、反トラスト法に抵触するため討議することを禁じられている。

なおUS$1に対する円の為替レートは、2021年:110.0円、2022年:130.6円、2023年:138.1円を前提。

日本の半導体市場動向2021年の日本の半導体市場は、円ベースで前年比+23.4%、金額では約4兆8,038億円であった。2022年は円ベースで同+30.7%と成長が加速して市場規模約6兆2,785億円に、2023年は同+6.2%、市場規模は約6兆6,684億円になるものと予測した。円安効果も手伝い、過去最高を 更新し続ける予測結果となった。

🌟 半導体不足 理由と今後は?2021年11月4日 投稿

#半導体製造装置 の 受注を活況ですが、 一度受給のバランスが 崩れた状態から 正常な生産体制に戻るまで は12ヵ月以上の期間が 必要とみられます。 但し2023年以降は、米国、 韓国、日本の半導体工場の 競争が激化して、過剰供給 になり競争が激しくなくとも 言われています。 今はまだ半導体製造装置( #レーザーテック、#TEL、#Intel、 #AMSL、#サムスン等)が 活況ですが、いづれにしても 供給は落ち着きます。 その前に、半導体セクターから 一部を別なセクターに移動する 事もご検討ください。 特に再来年2023は #テック と #半導体 の投資割合を 見直すタイミングかもしれません。🤭

📖債券

《 為替 》

📖ドル円は中期でボトムからの反発数か月は..

米2年債利回りがダブルトップを付けて下落トレンドへ。↓目線。理屈では、1980年の150円@2年国債利回り4%になる。

短期は2年国債利回り高止まりを受けて、ドル円は132円から145円の大きなレンジも。半値戻しで大き目なもみあい・レンジ継続か。

長期視点では、ドル基軸(DXY:U.S. Dollar Index)の周期では、サイクルとして下落サイクルへ向かうか。

上昇・下降トレンドは以前は4年から6年、直近では1年半から2年半のトレンド。

米国FEDの利上げ停止観測を受けて、下降トレンドになった場合は1年以上のトレンドが発生する可能性あり。

《 暗号資産 》

FTXの破綻は「業界の浄化」の好機になれど、政府による暗号資産の規制強化は免れない。

2023年にはFEDのQT(金融引き締め、量的引き締め)が完了(以下オレンジ)を睨んで、下値を拾うチャンスであるが、長期視点での投資が必要。

短期はもらい事故があるので、逆指値(損切)が必須。

《 グローバル市場 》

環境認識は、インド、英国、日本、ドイツ、EU、S&P500の水準で良好

㌽:新興国投資についてマガジンにまとめました。

中国は半導体の世界を支配?

中国は年12.8%の成長に乗るため、自国での最先端半導体の製造と増産を渇望。中国の動向が、米国企業、日本企業、すべての世界経済に影響を。

今直近で貿易戦争の道具になっているのは、レアメタルと半導体。

中国は成長を続ける?

2040年に世界経済の成長率は2%へと減速

景気後退が生産に永続的なネガティブ影響を与える可能性

人口動態の足かせはますます大きくなる

生産性の伸びは鈍化、そして脅威にさらされている

中国の減速は長期的な問題に

貿易の自由化から遠ざかるトレンド

テクノロジー・デカップリングが成長の脅威に

📖新興国への逆風

最近の米国株式のアウトパフォームと世界の他の地域を比較すると、2011年からは先進国、つまり米国のアウトパフォーム(強さ)が目立つ。

特に大切なことは、”配当”還元違い。先進国は11.5%に対して、新興国(と更に小さいフロンティア国)に0.7%から3.3%以下と中期で見れば米国企業の収益性が圧倒的。

それでも新興国の債券、ETFの魅力はある。米国企業の今後の成長が今までの19%を維持できなく、6%前後と言われる中、ポートフォリオに徐々に力をつける新興国を一定割合で入れる手法が妙味か。

ブラジルとインドネシア、メキシコの債券

「新興国のヘッジなし現地通貨建て債券を選好している」

㌽:「労働人口」の拡大が期待できる国

インド、インドネシア、メキシコ、ブラジル、南アフリカ

㌽:世界74か国のリターン (円換算)

全世界 +3.0%

先進国 +4.1%

エマージング国 -5.9%

ヨーロッパ +4.1%

アジア -0.9%

BRICs -1.1%

㌽:世界45か国のPER

全世界 14.6倍

先進国 15.2倍

エマージング国 11.1倍

ヨーロッパ 11.6倍

アジア 11.7倍

BRICs 10.2倍

参考:

日本株式 +5.1%

外国株式 +4.4%

日本債券 -0.1%

外国債券 +2.9%

日本不動産 +1.7%

外国不動産 +9.1%

コモディティ +1.7%

円(対米ドル) -2.9%

《 コモディティ 》

コモディティは農作物は春先までレンジ。

例年のアノマリーでは天然ガスが上昇、オイル低調。春先に逆元する展開か。

米天然ガス11%安 輸出拠点再開遅れと天候回復

エネルギー特に天然ガスの買い場は12月末までか。

米天然ガス先物が急落し、約1カ月ぶりの安値を付けた。米テキサス州の液化天然ガス(LNG)プラント「フリーポート」が、稼働再開を再び延期することが明らかになり、輸出が滞り米国内の需給が緩和するとの思惑が広がった。米国で今後気温の低下が和らぐとの予報も、暖房用の消費量が鈍るとの見方につながり価格の下落に拍車をかけた。

WTIは需給バランスが取れているが、備蓄在庫の減少で一旦下がった価格も春までには市場からの買戻しでリバウンドも。押し目で下値の70USD前後を拾いたいですね。

㌽:ゴールド

【NY金】

NY金は急反発。時間外取引では、パウエル米連邦準備理事会(FRB)議長の利上げペース減速の見方を受けてドル安に振れたことが支援要因になった。また中国のゼロコロナ政策の緩和期待も上げ要因となって上値を伸ばした。日中取引では、ドル安を受けて8月15日以来の高値1818.4ドルを付けた。

本日の寄付きは、+10円~+20円ほどと予想。

【NY白金】

NY白金は続伸。時間外取引では、パウエル米連邦準備理事会(FRB)議長の利上げペース減速の見方が支援要因になった。欧州時間に入ると、戻りを売られて上げ一服となった。日中取引では、ドル安を受けて押し目を買われ、11月11日以来の高値1066.8ドルを付けた。

本日の寄付きは、-30~-40円ほどと予想。

㌽:石油 WTI

価格下落NEWSと上昇ニュースの入り乱れ。

㌽:長期視点

Xデー

EU、ロシア産石油価格上限 12月5日が期限。そして来年来年2月5日からロシア産石油製品の輸入を全面禁止へ。

㌽:非鉄金属

自動車業界などの主要なエンドユーザーは、リチウムやコバルトなどの金属を現在の市場価格で購入するための長期的なオフテイク契約をすでに締結しようとしている。

「これは、素材、特に ESG (環境、社会、ガバナンス) の観点からクリーンな素材を長期的に入手することがいかに難しいかを示しています」と彼は付け加えました。

化石燃料の復活は一時的なものであり、低炭素経済への移行は「止めることはできない」と考えており、今後 30 年間で 50 兆ドルが必要になると予測。

㌽:コモディティサイクル

コモディティ(農作物、エネ)横這い。サイクルとして冬はレンジ、4月から上昇へ。

WTI原油は備蓄在庫が15日を切った。過去最低レベルの備蓄を補填する買いがくるのを待つ状態。

現イザイは弱気相場サイクルから強気相場に戻れるかの瀬戸際。2019年モデル(需給)に行かない場合は2006年程度のレンジ相場か。

PS : コモディティ投資の基本を以下にまとめました。noteマガジン

米国は産出国。原油、天然ガス・LNGの輸出で荒稼ぎする大きなチャンス。米国内のシェール事業者が初期投資を回収するには、原油価格が下がり過ぎないことも重要。

世界的製造業・PMIの需要とWTI価格をマッピング。

ゴールドはS&P500と相関が高いので、そちらを先行指標で。

《 きらきら銘柄(リスク資産) 》

売られすぎ、キラキラ(成長、2倍銘柄)銘柄の研究。リスクオン(危険だけど成長余地のある株式、商品など)

夜明け前が一番暗い

1907年恐慌、別名銀行家の恐慌

ブラックチューズデー

1929年のウォール街大暴落

ブラックマンデー1987

1989年の再来、2022年11月27日中国暴動

ハイテク株(APPLなど)は引き続き下落するかもしれませんが、今が潜在的な購入機会のためにゾンビハイテク株を検討する良い機会か。

《 気になるセクター 》

S&P500指数を中央値として、強いセクターはエネルギーが安定。

次いで工業(重工、精密機器、半導体)、素材、ヘルスケア、金融、人財リソース、高配当銘柄。リスク資産の不動産、テックと通信は景気敏感でリバウンド中。

✅公共とエネルギー(再生+石炭+鉱山)は割合を徐々に利確

✅インバウンド,保険,消費財は一服。

✅配当貴族:HDV, SPYD, VYM,FID ※積立、3~5%下落週に投資

✅通信・金融・素材 : 個別・ETF を増やす

✅コモディティ: ETF(中期DBB,DBA,長期GLDM etc..) は横這い

✅債券: 2022年末から2023年2月に利上げ停止観測がでれば増やす。

✅ 中間選挙:上下院共和党なら下落↑民主党ならやや上昇

《 ㌽:売られすぎセクター:半導体》

アップル<AAPL> iPhone不調。折込待ち、リバウンド待ち

インテル<INTC> 不動の不死鳥

アプライド・マテリアル<AMAT>

KLA<KLAC>

台湾積体電路製造<TSM>

東京エレクトロン<8035> 減益でも、来期出荷延期だけと判断で急騰。

レーザーテク<6920> 世界オンリーワン検査装置。シェア独占

アバールデータ <6918> 東京エレ、レーザーテック密。配当2倍。特別利益

新光電気工業 <6967> インテル<INTC>と関係緊密

三益半導<8155> 信越化からシリコンウエハ研磨加工を受託。

東京応化工業 <4186> フォトレジストに強い

トリケミカル<4369> 半導体向け化学材料

マルマエ <6264> 精密加工部品に強い

富士電機 <6504> パワー半導体

オプトラン<6235> 光学薄膜装置

芝浦<6590>液・ 半導体の製造装置

ウインテスト<6721> 液晶、イメージセンサー向け検査装置

オムロン<6645> 制御機器大手

双日 <2768> 冬の電力不足

《 ㌽:好決算株+高利回り》

1911 住友林業 5.33%

5108 ブリジストン 3.15&

2914 JT 6.76%

2124 ジェイエイシーリクールトメント 3.16%

7272 ヤマハ発動機 3.32

6960 フクダ電子

6817 スミダコーポレーション

7241 フタバ産業

6869 シスメックス 血球計数分野で世界市場シェア50%以上。200MA抜け

《 米国 中間選挙のラリー 》

📖中間選挙と株価の相関

株式市場のパフォーマンスは中間選挙でねじれになっても以下のようにマイナスになった年は一度もない。

結論:仮に上下両院が共和党に過半数を取られることになると、バイデン政権の政策運営が、より困難。インフレ法案(財政支出拡大方向)が難しくなって一時的には、米株安などの影響。

㌽:ねじれ議会

歴史的にはねじれ議会は常に存在している。1946年からのS&P500への影響は365日間では100%上昇。

ねじれ議会の影響は1番は、民主党大統領で

㌽:中間選挙の一時的な影響

㌽:共和党が勝利

大企業(GAFAM含む)、債券、防衛、公共セクターが妙味。

共和党は財政支出(医療と社会制度)を制限(適用年齢引上)

故に、財政引き締めはインフレ鈍化へ。国債の魅力。但し景気後退で失業率上昇ではこの政策は難しい。

㌽:民主党が勝利

再生エネセクター、EV、半導体、公共セクターが妙味。

医療や育児関連の補助金や働き手の賃金上昇を後押し。つまり経済成長加速を手助け。

但し、この種の計画はインフレ率と金利を押し上げる可能性

結果的にドルにとって追い風。

«----+----+--プライム--+----+----»

《 Matt's Insight:研究銘柄》

🟩セクタ→バイデン

🟧目先と短期

🟦中長期

✎︎____standbymeonline______

┃研┃究┃銘┃柄┃┃ ~Matt's Insight~

更新中です……. 最新分析はビデオをどうぞ

㌽:為替ヘッジ銘柄-------------

THE TRADE DESK, INC

DOCS DOXIMITY, INC

ZoomInfo Technologies

Driven Brands Holding

Sportradar Group AG

㌽:円安換算での企業

これまで円安換算で業績が好調だった車や電気で約3兆円。円への風向きが変わる。

148円 キヤノン

145円 住商、 シスメックス、 日本特殊陶業、 ニチリン

143円 日本郵船

141円 三菱商事

140円 安川電機 ワコム ソニー ヤマハ 三井物産 村田製作所 双日 信越化学 住友鉱山 コマツ

139円 INPEX

138.7円 ユニクロ

137円 日産

136円 マツダ

135円 トヨタ ホンダ NISSHA 任天堂 商船三井 東レ 富士フイルム

134円 三菱自動車 丸紅

133円 スバル

132円 武田 川崎汽船

130円 日立 ファナック (番外編)

150円 日本製鉄←為替予約 大王製紙

145円 JAL ANA

㌽:予想売上高と営業利益の改善銘柄

・3086 Jフロント 業績好調。

・3776 ブロードバンド 業績堅調。

・4307 野村総研 業績堅調。

╋━━━━━━━━━╋

━━━━━━━━┫ 研 究 銘 柄 ┣━━━━━━┓

┃ ╋━━━━━━━━━╋ ┃

┣◯┏━┓

┃ ┃1┃◪セクター

┣◯┗━╋…━━━━━━━━━━━━━━━━━━

┃ ┗ バイデノミクス&キシノミクス

┃

┃ ① 7202 いすゞ 👏 & 8088岩谷産業 👏

┃ 4107 伊勢化学工業

┃ ② 3479 TKP👏 インバウンド

┃ ③ SRE DBA Sempra👏 公益・公共 電力

┃ ET Enagy Transfer LP, 9519 レノバ

┃ SPWR SunPower, First Solar, Plug Power

┃ 1663 K&Oエナジーグループ

┃ ④ XLE SPDR ETFエネルギーセクター 配当4.2%

┃ ⑤ IEO iシェアーズ 石油・ガス探査・生産ETF

┃

┃ ┏━┓

┣◯┃2┃🟧目先と短期

┃ ┗━╋…━━━━━━━━━━━━━━━━━━

┣◯

┃① コモディティ DBB, XLE,

┃ 5354 日本特殊陶業

┃ ② 半導体 上の記事をご覧ください。

┃

┃ ③ Veru ベル(Veru Inc.)👏 バイオ医薬品会社

┃ 2685 アダストリア 3349 コスモス薬品

┃ ④ FMTX Forma Therapeutics Holdings, Inc.👏ヘルスケアがん治療

┃

┃ ⑤ グロース株 リバウンド狙い👏

┃ PYPLペイパル(電子決済), DDOG DataDog (クラウド監視)

┃ SNOW SnowFake (クラウド拡張)

┃

┣◯┏━┓

┃ ┃3┃ 中長期

┣◯┗━╋…━━━━━━━━━━━━━━━━━━

┃ ┗

┃ ① GlobalFoundries 米国内の再大手半導体工場

┃ TPL Texas Pacific Land Corporation 石油

┃ CRT Cross Timbers -Royalty Trust 石油

┃ MV Oil Trust 石油

┃ ② 6890 フェローテック👏 パワー半導体

┃ 7733 オリンパス 内視鏡 医療機器、映像情報

┃ 5384 フジミインコーポレーテッド

┃ ③ NEE Nextra Energy 公益・電力

┃

┃ ④ 2413 エムスリー 👏 M&A総合研究所

┃ 1852 淺沼組

┃ 3667 enish スマホアプリ

┃ 6965 浜松ホトニクス

┃ ⑤ XOM エクソンモービル LNG世界最大Project

┃

┃ ⑥ EURN EURONAV 中古タンカー

┃ AGYS Agilysys 宿泊およびレジャー部門向けソフト

┣◯┏━┓

┃ ┃α ┃ 動意

┣◯┗━╋…━━━━━━━━━━━━━━━━━━

┃ ┗

┃

■■■■■■■■■■■■chibimatt■■■■■■■■■■■■

«----+----+--プライム--+----+----»

🟦バックナンバー

✅11月注目企業

6338タカトリ55.9%

6918 アバールデータ 37%

4393バンク オブ イノベーション株式会社53.1%

6632 JVCケンウッド41.0%

3825リミックスポイント30.6% 黒字転換 業界平均より割安

9552 M&A研究所27.8%

✅気候変動とキシノミクスに備えよ

電力危機対応で化石燃料を使う発電所の稼働増える

米国では海面上昇による水没懸念から移住の動きも

「1.5度目標」実現の分水嶺は3年後に迫る

三菱重工業(7011)👍パチパチ

IHI(7013)なども水素の製造や供給などの事業化。👍パチパチ

岩谷産業(8088)

Jパワー(9513)とともに日豪間の水素サプライチェーン構築事業参画

ENEOSホールディングス(HD)(5020)がステーション建設

イーレックス(9517)新電力大手のや水素ステーションを手掛ける

三菱化工機(6331)

加地テック(6391)燃料電池用の高圧水素コンプレッサーを製造する

川崎重工(7012)

電源開発(9513)

丸紅(8002)

住友商事(8053)は豪州で液化水素事業を開始

インバウンド TKP(3479),インバウンドテック(7031)

✅岸田首相が米国で経済再開宣言

水際対策を10月11日から緩和。売られすぎのインバウンドやMICEが注目。

✅米国年初来パフォーマンス ランキング

医薬品、石油・ガス、バイオ、電力、鉄鋼

1位:BHVN Biohaven Pharmaceutical Holding Company Ltd.バイオ医薬

AKRO アケロセラピ 医薬品, ATXI アベニュー,IMRXインミュニング

2位:TH ターゲット・ホスピタリティレンタル宿泊施設

3位:SIGA SIGAテクノロジーズ ワクチンと治療

✅注目ランキング

W&T Offshore

ENPH エンフェーズエンジ―

PGTI Professional Golf Tour of India インド ゴルフツアー

PYCR Paycor HCM Inc 人的資本管理 給与計算

CLFD Clearfield Inc ファイバー統合、分配、保護、プラント施設

VRTX バーテックス・ファーマシューティカルズ バイオ医薬品会社

MRTN Marten Transport, Ltd トラック輸送

SSBX

《ディフェンス銘柄》

ヘルスケアがやや下火。一般消費財、公共、素材など6月から上昇。加えて中期的なバイオ小型に。

変動が少なく、退屈。でもリセッションや不況に強い高配当銘柄。

JNJ ジョンソン・エンド・ジョンソン

KO コカ・コーラ

CISCO シスコ通信

BRK.A 保険、運輸、公益、エネ

Eli Lilly 一般消費財

信越化学工業 <4063>

📺日本、選挙マネーの行方

《アフターコロナ》

エム・スリー <2413>

TKP <3479>

《 エネルギーセクターと銘柄研究》

2022年のエネルギーセクターは引き続き世界の主要市場で年初来のトップパフォーマーとして、すべてのS&P Globalのなかで上位を占める。

📺再生エネ・公共投資「インフレ抑制法案」

再エネ・医療強化盛り込む:米上院は7日、米上院、歳出歳入法案を可決 新たな歳出・歳入法案を可決。

㌽:クリーンエネルギー企業

SunPower

First Solar

Plug Power

㌽:電気自動車メーカー

Lithium Americas

Ablemarle

Livent

Tesla

📺米国バイオ:

ディフェンス銘柄の代表。但し9月FOMC、中間選挙10月までの中期目線。来年春以降は金融緩和ラリーまでつなぎ。

《 2022年のインフレとどう向き合う? 》

気になるセクターは国債。昨年からパフォーマンスが続落中だが、転換点はあるのか?そして為替ヘッジと日米の差は?

インフレヘッジ

堅実なインフレヘッジはやはり現金、それも米ドルも含めた通貨分散。

加えて、株式では中期視点でのリターンが大きい市場に注目。

現在は米国より日本市場に注目。

インフレヘッジの処方箋は?

米国では、コカ・コーラ、J&Jなどが有名。

日本では花王、以下のような企業。

インフレヘッジのアイディア

賃金上昇、物価上昇でコスト削減できるのは「自動化」。

テスラやTSMC、ファーウェイが無人工場に数百億円を投資。

《2023年 半導体銘柄》

11月~来年1月前後にかけて、安値圏で推移後中期的な上昇反発も準備する。

モリテックスチール<5986> EV + スチール

《 ㌽:鉄鋼商社株》

《 ㌽:米国での代表的な石油会社》

W&T Offshore ※ は、ここ数年困難な経営と負担の大きいレバレッジとの戦いに何年も費やしました。2022から2023年はついに変化を示しました。

※W&T Offshore, Inc.は、独立系の石油・天然ガス生産者で、

メキシコ湾の石油・天然ガス資産の取得、探査、開発を行っています。

同社は原油、天然ガス液、天然ガスを販売しています。

2021年12月31日の時点で、同社は連邦および州の水域の43の分野に取り組んでいました。

メキシコ湾棚の約419,000総エーカー、メキシコ湾深海の約187,000総エーカーを含む、

約606,000総エーカーをリースしています。世界的なエネルギー不足により、石油とガスの価格は急騰し、キャッシュフローのパフォーマンスは長年見られなかったレベルに。

これにより、彼らの株式非常に高い30%+フリーキャッシュフロー利回り

経営陣は株主還元よりも債務返済に重点を置いている。2023年満期の返済または借り換えは、焦点が他の場所に移る。

変数はコイル状のばねのように株を作るので、買い評価が適切。

株価の公正価値は過小評価。

また競合他社との比較も重要.

GeoPart <GPRK>

Dorchester Min <DMLP>

Sabine Royalty <SBR>

Berry < BRY>

《 米国 レジャー 空運 陸運 海運》

空運のトレンドは既に発生。次は陸運(トラック等)か。海運は来年のわずかな回復のギャップ狙い。国策関連”の代表的テーマ。

㌽:旅行関連

HANATOUR JAPAN <6561> 、エアトリ <6191> ベルトラ <7048> 、旅工房 <6548> 、オープンドア <3926> 、リゾートトラスト <4681> 、KNT-CTホールディングス <9726> 、エイチ・アイ・エス <9603>

㌽:移動

JR東日本 <9020>、JR東海 <9022>、JR九州 <9142>、日本航空 <9201>、ANAホールディングス <9202>

米国でも運輸が延びている。

㌽:ショッピング

三越伊勢丹ホールディングス <3099>、高島屋 <8233>、J.フロント リテイリング <3086>

㌽:インバウンド

サンドラッグ <9989> 、ウエルシアホールディングス <3141> 、ツルハホールディングス <3391>

㌽:滞在

帝国ホテル <9708>、ロイヤルホテル <9713> 、ワシントンホテル <4691>

㌽:レジャー(コト消費)

ラウンドワン <4680> 、セガサミーホールディングス <6460>、JALCOホールディングス <6625> 、バンダイナムコホールディングス <7832>

㌽:テーマパーク

オリエンタルランド <4661> 、サンリオ <8136> 、三精テクノロジーズ <6357>、日本スキー場開発 <6040>

《イーサリアムの「マージ」で売りポジション》

イサーリアムのPoSの下落後は売か。👍パチパチ。おめでとうございます!

《 ディフェンス銘柄》

リセッション懸念が広がるなら、テックや小型グロースに資金から流れる。

一方ディフェンス(公共、ヘルスケア、高配当銘柄等)は底堅い動き。

HDV/SPYDなどのETF以外にも個別銘柄も。

《配当貴族:銘柄》

㌽:配当貴族:米国編 利回り5%以上且つ2023年配FCF2倍※

#経済 #ブラジル #ロシア #インド #中国 #南アフリカ #brics #日本 #アメリカ #資源 #株 #etf #米国株 #エネルギー #gafam

では、良い一日を。 🤭

#資産運用 #投資初心者 #株式投資 #米国株 #日本株 #ETF #香港 #日経255 #米国株 #今日のピックアップ銘柄 #ダウ #高橋ダン #dantakahashi #PostPrime #マット #standbymeonline #noteクリエイターサポートプログラム

ここから先は

Amazonギフトカード5,000円分が当たる

この記事が参加している募集

読者の皆さん、いつもご愛読ありがとうございます! 皆さんの応援が、今後のコンテンツ制作の大きな励みになります。 ご支援いただけると、さらに質の高い記事をお届けできるよう努めてまいります!