歴史に名を刻みたいパウエル議長は、0.5%の利下げを断行(WSJ)

日本時間の本日の早朝に開催されたFOMC。0.5%の利下げが発表されました。

そしてFRBパウエル議長の会見が終わって僅か数時間後、ウォールストリートジャーナル(WSJ)のビデオコンテンツがYoutubeにアップされました。

そこには、WSJのニック・ティミラオス氏がスピーカーとなって、今回の利下げの背景や今後の課題を説明するビデオ・コメンタリーが掲載されていました。

FEDウォッチャーとしてFRBとつながっているとされるティミラオス氏が幾つか興味深いコメントを発しています。どこまでがFRBの意図を汲んだものなのか、どこからが彼もしくはWSJとしてのメディアの脚色・見解なのかは定かではありませんが、小一時間でできるような品質のビデオコンテンツでは決してなく、興味深いコメントも散りばめられています。

(もしかすると、シナリオの違う複数のコンテンツを作り置きしていたのかもしれませんが)

パウエル議長も人の子ということでしょうか。。。

ご興味次第でご参考下さい。

<ビデオコンテンツ・トランスクリプト>

「FRBは、頑固なインフレに対抗するために急ピッチで動き、過去16か月の間に11回も政策金利を引き上げました。その後、1年以上その金利を据え置いていました。」

「しかし、、、 」

委員会は、フェデラルファンド金利の目標レンジを0.5パーセント引き下げる決定をしました。

今は、FRBにとって正念場の時期です。

「物価は落ち着いてきたものの、失業率の上昇により景気後退への警戒が再び高まっています。」

「リセッション、、、」

「リセッション、、、」

今問われているのは、FRBがこの状況をうまく乗り切れるかどうかということです。

「中央銀行はインフレ率を約2%に保つことを目指していますが、パンデミック後にそれが問題化しました。物価上昇率は2%を大幅に超え、2022年には7%を超えるまでに達しました。」

過去2年間、インフレはFRBが最も注力していた大きな課題でした。金利を引き上げている間、FRBは経済がもっと大きく減速するだろうと予想していましたが、実際にはそこまでの減速は見られませんでした。

物価の安定を回復させるために、全く痛みを伴わない方法があれば良いのですが、そんな方法はありません。これが私たちにできる最善の策です。

結果として、経済は比較的順調に推移し、インフレも落ち着いてきました。

「7月までに、FRBはインフレ率を2.5%に近づけることに成功しました。物価が緩やかになってきた一方で、経済学者たちは労働市場の不穏な兆候に目を向け始めています。」

「米国経済は8月に14万2,000の雇用を追加しましたが、これは夏の雇用低迷からのわずかな回復であり、昨年と比べると大幅な減少となっています。」

労働市場の冷え込みは明らかです。

一度労働需要が冷え込むと、失業率の上昇を抑えるのは難しくなります。今まさに見られているのは、企業が「数年前のように多くの労働者を必要としていない」と言っている状況です。

「FRBは、フェデラルファンド金利、つまり商業銀行同士が資金を借りる際に支払う金利を引き下げることで、さらなる悪化を防ごうと試みることができます。」

「その金利引き下げにより、住宅ローンや自動車ローン、クレジットカードなどの借入コストが下がり、消費者の負担が軽減されます。また、企業にとっては拡大や雇用への投資を促すインセンティブにもなります。」

FRBが金利を引き下げる理由は2つあります。1つは、実際に経済を刺激しようとする場合です。もう1つは、現在の状況のように、金利をこれまでのように高く保つ必要がないと判断した場合です。インフレが過去1、2年のように高騰していない今、経済をそれほど減速させる必要はないという考えから、金利を引き下げることができます。

「FRBが過去2年間かけて登ってきた「金利の山」に話を戻すと、2022年初めには歴史的に低いゼロ近くの金利からスタートし、最終的には2023年7月までに金利を5.25%から5.5%の間まで引き上げ、その水準を維持していました。」

今、FRBは金利を引き下げる「山を下る」局面に入っていますが、誰も「ベースキャンプ」がどこになるのかは正確にはわかりません。どこまで金利を下げるべきなのか、そしてどのペースで進めるべきなのかが問われています。

「2022年6月以降、FRBの幹部たちはおおむね同じ方向性で進んできましたが、最近では「ベースキャンプ」への下り方として2つのルートが浮上しています。」

今年の初めには、多くの人が「経済は順調に進んでいるじゃないか。雇用も増えているし、失業率も歴史的に低い水準だ。なぜ急ぐ必要があるのか?」という声をよく耳にしました。

「FRB理事のミッキー・ボウマン氏やカンザスシティ連銀総裁のジェフ・シュミット氏がこう言っています。」

私は、このインフレ率を2%台に近づけ、それを持続可能とさせる必要があると強く信じています。

懸念されるのは、労働市場が少しでも弱まり始めると、その勢いで大幅に悪化する可能性があることです。そうなれば、金利をもっと急激に引き下げなければならなくなるかもしれません。

もう一方の立場では、より積極的な利下げを行うことで、深刻な雇用の減少を未然に防げるという主張があります。

労働市場が鈍化している今、この立場の人々は、“この問題に先手を打とう。インフレ対策のために不必要な景気後退を招くべきではない”、と主張しています。

「FRB理事のアドリアナ・クグラー氏やシカゴ連銀のオースタン・グールズビー氏など、多くのFRB関係者がさらに強くこう主張しています。」

雇用の側面にも注視し続けなければならない。これが2%のインフレ率に向かう際の道筋となっています。

もちろん、利下げを急ぎすぎる危険性もあります。もし新たな経済ショックが発生し、インフレが再び高騰したらどうなるでしょうか。それは非常に不安定な状況を招きます。FRBが「しまった、利下げしすぎた、もう一度金利を引き上げなければならない」と言い、再び金利を上げる状況になるかもしれません。

「FRBは9月の会合で、金利を50ベーシスポイント引き下げると発表し、より速いペースで金利引き下げの「山を下る」道を進むことを決定しました。」

何をすべきかを考え、これが経済や私たちが仕える人々にとって最適な判断だと結論づけました。そうして今回の決定を下したのです。

50ベーシスポイントの利下げは、より緊急性が高いことを示しています。これまで大幅に利上げを行ってきましたが、インフレが落ち着いてきた一方で、雇用市場の大きな減速リスクが高まっているため、今度はその利上げ分を急速に取り戻そうとしているのです。

しかし、これは私たちが後れを取らないという強い決意の表れだと受け取っていただけると思います。

そこで大きな疑問が生じます。11月、12月、そして来年初めにも再び利下げを行うのか?2022年と2023年に実施した利上げを、どのくらいの速さで取り戻すつもりなのか?といった点です。

「FRBが今後の方針を決める中、これから数か月間、経済やパウエル議長にとって多くの重要な課題が残されています。」

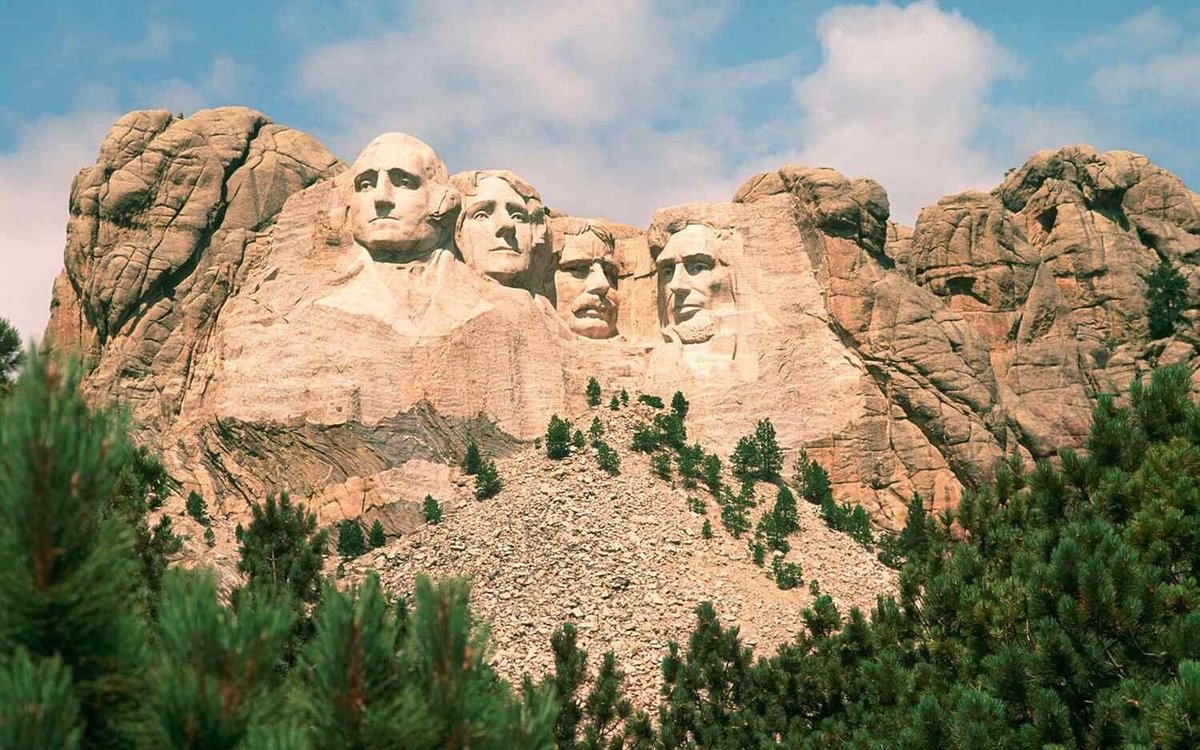

もしパウエル議長がこの局面をうまく乗り切ることができれば、彼は中央銀行総裁の「マウントラシュモア」に名を刻むことになるでしょう。現在、経済は一時的な停滞期を迎えているのか、それとも多くの経済学者が長い間予測していた景気後退に向かっているのか。これを見極めるための重要な6か月が、今まさに訪れようとしています。

(訳注)

中央銀行総裁の「マウントラシュモア(the Mount Rushmore)」とは、サウスダコタ州にある米国大統領4人の顔が掘られている巨大な岩山で、その中央銀行総裁版を想定しているものと考えらえる。

<オリジナル・コンテンツ>

オリジナル・コンテンツは、以下リンクからご覧になれます。

尚、本投稿の内容は、参考訳です。また、意訳や省略、情報を補足したコンテンツを含んでいます。

WSJ

(Original Published date : 2024/09/18 EST)

<御礼>

最後までお読み頂きまして誠に有難うございます。

役に立ちましたら、スキ、フォロー頂けると大変喜び、モチベーションにもつながりますので、是非よろしくお願いいたします。

だうじょん

<免責事項>

本執筆内容は、執筆者個人の備忘録を情報提供のみを目的として公開するものであり、いかなる金融商品や個別株への投資勧誘や投資手法を推奨するものではありません。また、本執筆によって提供される情報は、個々の読者の方々にとって適切であるとは限らず、またその真実性、完全性、正確性、いかなる特定の目的への適時性について保証されるものではありません。 投資を行う際は、株式への投資は大きなリスクを伴うものであることをご認識の上、読者の皆様ご自身の判断と責任で投資なされるようお願い申し上げます。