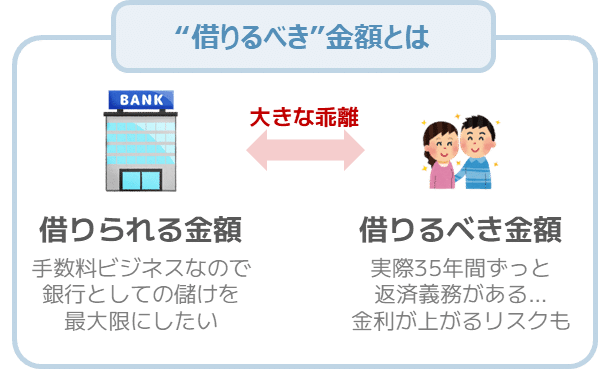

ローンは”借りれる”金額じゃなくて、”借りるべき”金額を考えろ

今日はこれから住宅ローンを新しく組む方に向けて書いています。いくら住宅ローンを借りるか、これはとても奥が深い議論ですよね。決して銀行の言いなりになってはいけません。

今日はその注意点も含めて、大事な5つの変数を解説し、皆さんにストレスフリーな35年間を過ごしてもらえるよう、この記事を書いております。

では早速行ってみましょう!

銀行はこうやって儲かってる

まずは、銀行のビジネスモデルをお話しますね。

ここを理解すると、わかりやすくなると思います。

銀行は、預金等でお金を皆さんから集め、それを「住宅ローン」というものに商品化して、家を買いたい人に貸し付けてる。言い換えると、左から右にお金を流すビジネスモデルです。その際に「ローンの金利」という形で利益を上乗せしているという構図です。

銀行は手数料ビジネス。ということは、多く貸した方が儲かります。言うまでもなく、あなたのことなんかあまり考えておらず、なるべく多く”借りてほしい”というのが実情です。

後段でちゃんと説明しますが、ひどい話だなと個人的に思います。

返済するかは、あなた任せです。担保もあるのですから。

「低金利なので借りられるだけ借りちゃえ」の時代は終わった

家を買わないと損なのではないか…?

これだけ低金利とメディアに騒がれている中、皆さんの中にこう思っていらっしゃる方もいるのではないでしょうか。しかし、金利というものは経済のサイクルにのっとって上下を繰り返すので、ずっと低金利ということは経済学上ありえないのです。

参考までに、以下がこれまでの日本と米国の景気サイクルです。

ちょうど、今年3月のマイナス金利解除がありましたね(4月26日の金融政策決定会合では政策金利を据え置き、となりましたが)。今後は「金利がある世界」。それに伴って固定も変動ローンも、徐々に返済の負担が上がっていくことが予想されています。

ということは、銀行が儲けを最大限にしたい「借りられる金額」、実際35年間ずっと返さないといけない私たち「借りるべき金額」に大きな差があるのが理解頂けたでしょうか。

アメリカの2009年の経済ショックも、カラクリは同じです。度合いは違えど、金利が上昇することにより、返済不能なサブプライムローンが増え、金融機関の不良債権が増加。そして経済破綻。

あなたに大事な5つの変数

では、いくらならローン組んでもいいのか?

ズバリいくらとはないのですが、その考え方をお話します。具体的には、皆さんにとって大事な5つの変数を一つずつ紹介していきます。

まずは、お金が無限にあったら「理想の豪邸」を手に入れられますよね。反対に、お金に制約があれば「妥協」の世界。マイホームと買うということは、そこのせめぎ合いです。

そして「借りるべき金額」を左右するのが、これから話す変数です。

まず一つ目は「子供」。

子供が何人ほしいのか?私立に行かせたいのか?

今子供がいない方、要注意です。今ない支出が今度のしかかってくるからです。これは”借りるべき”金額を押し下げる要因です。

そして、これまで話してきた「金利」。

金利がどこまで上がると読んでいるのか?

その場合、どれくらい返済額が増えるのか?

それを吸収できるほどの余力があるか?

これも、”借りるべき”金額を押し下げる要因です。

以前、色んな金利シナリオのシミュレーションをしたのでご確認ください:

意外と忘れがちだけど、家計の「支出」。

長い、辛抱強い話し合いが必要です。

特に、夫婦で別のおサイフで管理している方、注意!

共同資産となるので、お互いお金をどこに使っているのか?

同じレベル感で、節約や趣味に使って、そこに納得感があるか?

これも、”借りるべき”金額を押し下げる変数。

そして「キャリア」。

これは少し複雑。

なぜ複雑かというと、”借りるべき”金額を押し下げる変数でもあるし、押し上げる変数でもあります。キャリアに対する価値観によるからです。

妻は仕事をどこまで続けるか?子供産んでからも復帰する?

夫の収入は今後上がる見込みか?

自営業等不安定な収入か?

最後が「親の援助」。

実は、図には書いていない隠れ変数。

ここでいう「親の援助」=マイホーム購入時にお金を出してくれるか?です。贈与の節税にもなるので、親のすねをかじるべきです。

ただこれは”借りるべき金額”に影響はありません。なぜかと言うと、ローンで5000万借りた場合、親の援助なしでは同額の家を買えるのに対し、親の援助があると6000万の家が買える。でも5000万までしか借りちゃいけない、という事実には変わりないからです。

借りるべき金額は同じだけど、その金額で買える家のグレードがあがるよ、という話ですよね。なので、隠れ変数なのです。

以上が5つの変数です。

皆さんの”借りるべき金額”が、いくらなのか?そこをマイホームの予算として考えてみてください。

正解はそれぞれで違う、考え方は○○

”借りるべき金額”に正解はありません。

一般的に、銀行はあなたの年収の7~8倍までローンでお金を貸してくれます。例えば、年収が1000万であれば8000万まで貸してくれます。

これまでの変数を基に、あなたが”借りるべき金額”を考えてみてください。あくまでも参考ですが、年収6倍以上のローンを借りている人はちょっと要注意と言われています。

そこで一つの考え方を紹介します。

「毎月、ローン返済に回せる金額が、最低どこまで下がるか?」

その「最悪シナリオ」を考えてみることです。例えば:

・妻が働かなくなる

・私立の学費を2人分払う

・金利が1%になる

・少し贅沢をして支出が2万円増える

このようなシナリオだと、あなたの家計はどこまでローン返済に回せますか?そこから逆算すると、いくらのローンまで組めますか?

それが”借りるべき金額”の下限値です。

ライフプランが必要

改めて家を買うこととは?を考えてみたいと思います。

いろんな表現があると思いますが、住宅ローンという、文脈でいうと:

家を買うこと

=35年先の家庭を想像し、それに責任を持つこと

これではないでしょうか。

俗にいう「ライフプラン」、企業に例えると「事業計画」。でも自分の家族のことなので、単純なエクセル作業というよりかは、もっと感情が含まれますよね。

子供、キャリア、金利、支出、親の援助… 色んな変数がありますが、これらに対して、しっかり家庭で話し合い、どこまでだったら大丈夫か?を納得いくまで話し合う。それが家を買うことなのではと、改めて思いました。

🏃♂️ 行動に移そう

皆さん、いかがだったでしょうか。

”借りれる”金額をMAXで住宅ローンを組んでしまうと、場合によっては予期もしないリスクを負うことになりかねません。しっかりと5つの要素を加味して、”借りるべき”金額を考えてみましょう!

📝 関連記事 📝

#ビジネス #副業 #不動産 #資産形成 #不動産投資 #投資信託 #NISA #金利 #新NISA #住宅ローン #インデックス投資 #ローン #変動

ぬす