未来を見据えての金融DX: シンポジウム「日本の資産形成と金融機関の未来」を見て

日経さんから第3回シンポジウム「日本の資産形成と金融機関の未来」ってイベントの案内が来まして、実はそんなに深く考えずにサインアップしました。スピーカー達も豪華で内容も面白そうだったので。。。

13:30~13:35 開会挨拶

・横川 直氏(三菱UFJ信託銀行 取締役 副社長執行役員)

13:35~14:05 講演「退職前後世代が経験した資産承継に関する実態調査」

・正岡 利之氏(MUFG資産形成研究所 所長)

14:05~15:15 パネルディスカッション1「次世代と持続的な関係構築へ地域金融機関の果たす役割」

・神戸 孝氏(FPアソシエイツ&コンサルティング 代表取締役・CFP®)

・佐藤 哲士氏(アビームコンサルティング 執行役員 プリンシパル)

・今泉 宣親氏(金融庁 監督局銀行第二課地域金融企画室生産性向上支援管理官 兼 総合政策局リスク分析総括課情報・分析室長)

・モデレーター:菅谷 和宏氏(MUFG資産形成研究所 主任研究員)

15:25~16:30 パネルディスカッション2「金融機関におけるテクノロジーの活用」

・伊東 眞幸氏(フィンクロス・デジタル 代表取締役社長)

・難波 弘匡氏(テイラーワークス 代表取締役社長)

・市川 博之氏(Code for Japan コンサルタント/総務省地域情報化アドバイザー)

・モデレーター:藤沢 久美氏(シンクタンク・ソフィアバンク 代表)

でも実際見てみたら、色々な閃き💡を起こしてくれる素晴らしいイベントでした。

・何故「今」ではなく「未来」を見なくてはいけないのか?

・その「未来」に向けてどのようにDXに取り組まなければいけないのか?

など、とても考えさせられるポイントがかなり多く、視聴者に考えることを促す流れもすごくよかったので、このnoteを書くことにしました。

日経さん素晴らしいことに既に録画されたものが展開されております。こちらが活字で書けることは量的に限られており、他にもとても興味深い情報が多いシンポジウムだったので、こちら読んで興味を持った方は是非動画を見てみてください。

問題定義、データが教えてくれる事:「退職前後世代が経験した資産承継に関する実態調査」

開会あいさつが終わり最初の講演、MUFG資産形成研究所 所長の正岡 利之氏による「退職前後世代が経験した資産承継に関する実態調査」です。

・調査対象:50代・60代の男女(相続経験者)

・調査対象:全国

・有効回答者数:5,838サンプル

いきなりデータが並び始めるのでちょっと驚きましたが、面白いデータを分かり易くまとめてあるのですぐ慣れます。

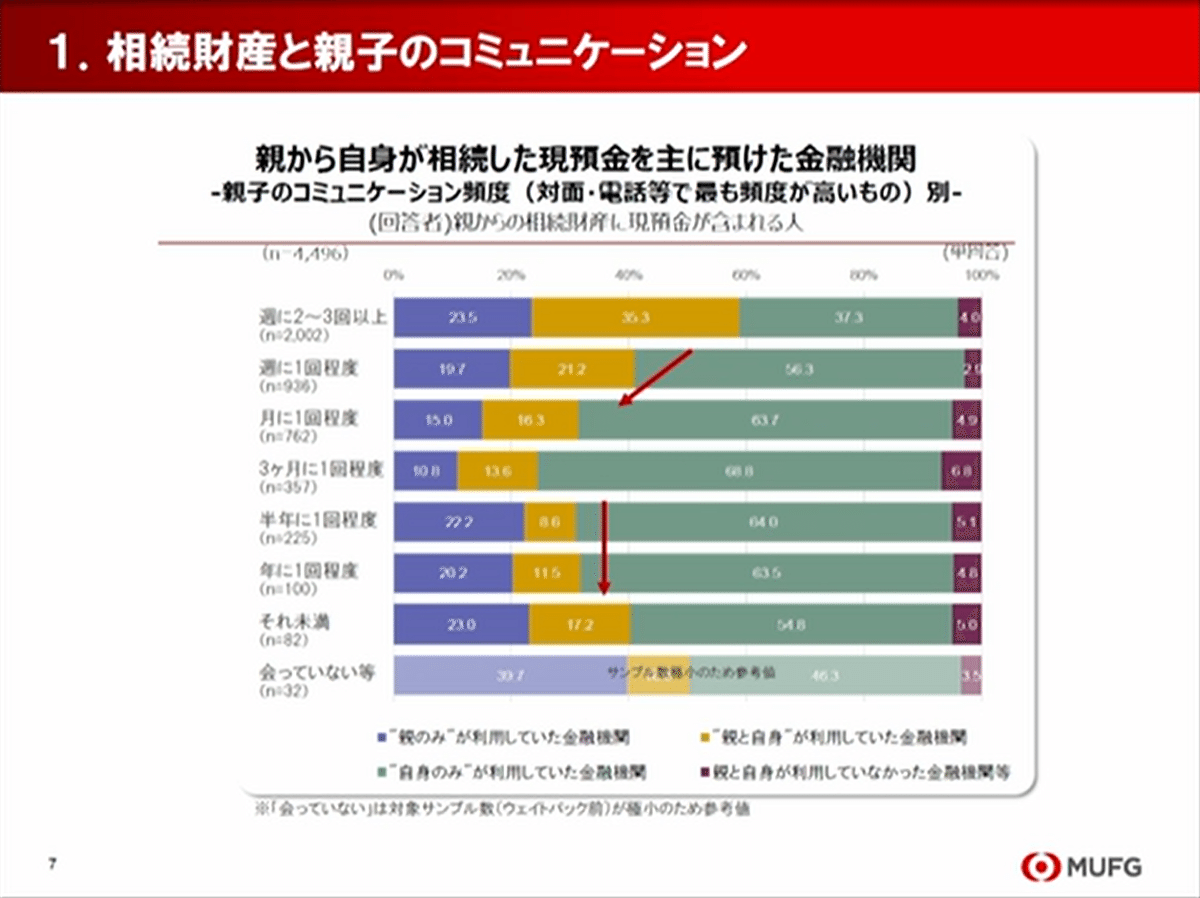

まずは「相続財産と親子のコミュニケーション」。こちらは相続が起こるときに親と子供のコミュニケーションの頻度が「どの銀行を選ぶか」と最も大事な結果に影響があると表しています。当然銀行として相続のイベントで自分の銀行から資金が出て行ってしまうのを避けたい。

・青:”親のみ”が利用していた金融機関

・黄:”親と自信”が利用していた金融機関

・緑:”自身のみ”が利用されていた金融機関

ということで緑がやはりかなりの割合を占めており、この結果というのは相続資産というのは親の銀行から子供の銀行に移ってきてしまうということ。ただこの素晴らしいデータが面白いことを教えていてくれているのが

・親子のコミュニケーション頻度が高い時(週に2~3回以上)のみ50%以上の可能性でも銀行のスイッチを避けられる。

データの読み方は色々あると思う。コミュニケーションの頻度が高い分相続の前に銀行のスイッチが終わっていたかもしれない。ただそこをこのデータから考えてもしょうがないので、このデータから読めるのはコミュニケーションの大事さでどの様に銀行がそれをサポートできるか。

そしてもう一つのデータ。「親のみが利用していた金融機関」に資金がキープされた理由。

想像はつくが、「手続きの負担が少なかったため」がダントツの1番でありやはり手続きの負担というのが銀行を選ぶ大きな指標になっていることが分かる。そして「担当者に生前親がお世話になったため」「担当者による相続時の対応がよかったため」と担当者の強さというのが大きな指標にもなっている。それも考えに入れて銀行側が対応できる事が挙げられていた。

・帰省などのタイミングに子供と親両方で参加できるセミナーを企画する

・どれだけ手続きの負担を減らせるか(ここには子供側が同じ地方に住んでいない場合も多いので、「リモートで」というキーワードも入る

・非金融サービスの提供 - 退職金などの相談などアドバイザーとしてのサービスを提供できるか

さて、ここで気づかないといけない事、そしてこのnoteを「未来を見据えて」とタイトルにいれたのは、銀行がターゲットにしてスタートしていないといけないのは子供側だという事

・親子のコミュニケーションをサポートしてあげる。そのための1)コンテンツ、2)人材、3)機会、4)近代的コミュニケーションの方法をすべて今持っていないといけない。

・親子両方に「良きアドバイザー」として目に見えていた方が銀行のスイッチを避けられる可能性が高い。

・子供側が「手続きの負担」などが今の銀行で減らせるというイメージを持っていないといけない。

何を始めないといけないか:パネルディスカッション1「次世代と持続的な関係構築へ地域金融機関の果たす役割」

問題定義ができたところで、では何を始めないといけないのか、というのが次のパネルでの対話であった。

「次世代と持続的な関係構築へ地域金融機関の果たす役割」

・神戸 孝氏(FPアソシエイツ&コンサルティング 代表取締役・CFP®)

・佐藤 哲士氏(アビームコンサルティング 執行役員 プリンシパル)

・今泉 宣親氏(金融庁 監督局銀行第二課地域金融企画室生産性向上支援管理官 兼 総合政策局リスク分析総括課情報・分析室長)

・モデレーター:菅谷 和宏氏(MUFG資産形成研究所 主任研究員)

子供側にコンタクトが取れていれば銀行をスイッチされず残る可能性が高い。まだアドバイザーとしてできる事としては「ライフプラン」のサポートから「ファミリー」サポートに移らないといけない。オンラインで財産管理や、必要な機能(税理士など)へのマッチングサービスなども考えられる。

ここで大事なのがやはり「今見えている」顧客である親側だけを見ているだけでは銀行のスイッチを避ける可能性というのは上がらないのである。今直接顧客でないかもしれない子供側へのアプローチが「今」始められていないと、もう手遅れなのである。

・「良きアドバイザー」となれる人材。親側、子ども側両方から見ての「良きアドバイザー像」になれる人材の育成が必要。

・銀行内の事務・研修などの時間を減らしアドバイザーとしての人材を育てる時間にあてないといけない。

・銀行自体が自分達のプロセスを効率化して「手続きが大変」のイメージを払拭しないといけない。

・銀行が親側、子供側に有効にコミュニケーション(願わくば送るだけでなく両方向)の方法が必要である。当然対面やメールだけでは足りない。もっとオンラインで対話が持てる仕組みが必要。

上のすべてが急務であり「将来的に手を付ける事」では遥かに遅く「今」手を付けていけないといけないのである。「未来を見据えて今」である。

どうやって?:パネルディスカッション2「金融機関におけるテクノロジーの活用」

「未来を見据えて今」進めないといけないことが分かった上で次は「そんなたくさんのことをどうやって?」である。自分がフィンテックに関わっている事もあり、このパネルがやはり一番エキサイティングであった。

「金融機関におけるテクノロジーの活用」

・伊東 眞幸氏(フィンクロス・デジタル 代表取締役社長)

・難波 弘匡氏(テイラーワークス 代表取締役社長)

・市川 博之氏(Code for Japan コンサルタント/総務省地域情報化アドバイザー)

・モデレーター:藤沢 久美氏(シンクタンク・ソフィアバンク 代表)

最初メンバーの紹介を見た時、銀行側の知見が深い人、スタートアップの人、Code for Japanコンサルタントと視点が全く違う3人で会話が成り立つのであろうかとの心配が大きかったのだがモデレーターの藤沢さんが素晴らしい仕事をされており、視聴者としてもとても楽しいパネルであった。是非これは実際のビデオを見て頂きたい。

伊東さんのいらっしゃるフィンクロス・デジタルの動きもとても面白い。速いスピードでAIデジタル文書検索や商品のレコメンデーションシステムをパブリッククラウドでなど地銀向けの取り組みとしてはとても速いスピードで動いている。そしてこれからの5つの課題として挙げられている

1)AI活用したトップラインの向上

2)バックオフィス業務の効率化による経営体質の強化

3)DX時代の銀行のチャネルの再構築と強化(顧客が求めるTPO)

4)行内データのタイムリーな分析と商品化

5)ハイレベルなUIの構築

というのも上で述べた「未来を見据えて今」しないといけないことのテーマととてもよく揃っている。そして難波さんの「人の知識は閉じ込めてはいけなくて、共有することで」前進ができる、金融機関と一緒に汗をかくという話もとても印象が強かった。

そして市川さんのコメントはとても腹落ちがすることが多かった。

・ヒト・モノ・カネ・情報と4つのリソースで考えることが多いが世界の仕組みはもう変わってしまった。データの上でヒト・カネ・モノが動く社会に変わった。

・データがあるとヒト・カネ・モノをつなぐサービスが作れる。データが多く、項目が多いと良いサービスが作れる。

・それをつなぐ地域のOSを作るのが地銀や自治体の役目。そこにサービスがぶら下がっていく。

そしてDXは急にはスタートできない。ステップが必要でいきなり紙のプロセスをDX化なんて言うのは可能でない。なので頭取一声でDX推進部を作って「DXしろ」といわれて頭を抱えているDX推進部長達は以下のプロセスを考えないといけないのである。

・データ化:データをまず作る

・デジタル化:そのデータを使うデジタルのツールの活用

・デジタル・トランスフォーメーション:それを組み合わせてビジネスのプロセスを変える

この順番を考えないでDXをやってもAIの導入、RPAの導入という単なるツールの導入になってしまう「間違いの素」

ただこの3ステップがあるということは結果が見えるまでにはそれなりの時間がかかるという事である。

「未来を見据えて」そして「今」

さて、1)問題定義、2)何を?3)どうやって?ととても良い流れで進んだ話だが、やはり一番大事なのは「未来を見据えて」「今スタートをしている」ことである。

・未来を見据えて「次の世代」の顧客と対話ができるシステムがあるか?

・未来が見える「アドバイザー像」を育てられる文化、システムがあるか?

・時間がかかるDXのプロセスをスタートしているか?データ化、デジタル化は少なくともスタートしているか?

大変なのがこれがすべて「将来のニーズだから将来的に取り組むこと」ではなく「今」スタートしていないと、既に取り残されているのである。これからどんどん顧客が他の銀行にスイッチしていくのを見ていることしかできなくなる。

金融の世界のあちこちでこの次の世代の顧客との対話、文化づくりや人材の育成、DXのプロセスというのは進んでおり、弊社Symphonyも世界中の多くの金融機関やその他の企業とそのすべてのプロセスでかかわる仕事をしている。是非「今」スタートしていないといけないこの長い旅を一緒にできれば、と思っている。

フィードバックも未来を見据えた金融の情報工場を一緒に作る人もお待ちしております

フィードバックを頂けるととても嬉しいです。SymphonyでGen Ueharaまでメッセージを送っていただいてもかまわないし、こちらにコメントでもツイッター(@gen0707)経由でも構わいません。

また一緒に未来を見据えた金融の情報工場(コンセプトについては以前のnoteで - リンク)を一緒に作る仲間も探しているのでご一緒に仕事をしたい個人の方たち、企業の方たち気軽にお声がけください。😎

・ツイッター:@gen0707(フォローしていただいたら感激です)

・Linkedin:Gen Uehara(是非コメントつきでコネクションリクエストお送りください)

・Eight:上原 玄之(コメント付きで名刺交換大歓迎です)

僕はこんな人間です。参考になれば。