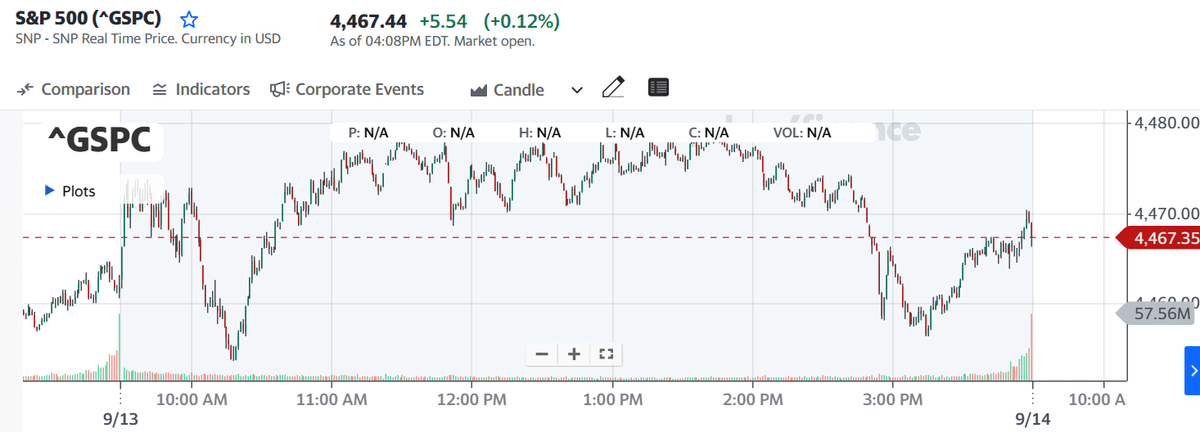

米国株 まとめ 9月13日:米消費者物価指数(CPI)発表後、株価は乱高下*備忘録*

S&P500指数 (SPY)は+0.12%、ダウ工業株指数 (DIA)は-0.20%、ナスダック100指数 (QQQ)は+0.38%。

※ARMのIPO価格決定を追加

米消費者物価報告がまちまちだったため、市場全体は小幅な上昇となった。 8月の米消費者物価は前年同月比+3.7%と、7月の同+3.2%から上昇し、予想の同+3.6%を上回った。 しかし、8月のコアCPIが前年同月比+4.3%と7月の同+4.7%から低下し、予想通り、約2年ぶりの低い伸びとなったことから、株価は下支えされた。

Consumer Price Index - August 2023 (bls.gov)

市場では、9月20日のFOMCで+25bpの利上げが実施される確率を2%、11月1日のFOMCで+25bpの利上げが実施される確率を40%と織り込んでいる。

世界の債券利回りはまちまち。 10年物T-Note債券利回りは3週間ぶりの高値4.342%から低下し、-4.1bp低下の4.239%。 ドイツ10年債利回りは3週間ぶりの高水準となる2.690%まで上昇し、+0.8bp高の2.651%。 英国の10年物ギルト利回りは1週間半ぶりの低水準となる4.342%まで低下し、-6.9bp低い4.347%。

海外株式市場は下落した。 ユーロ・ストックス50指数は-0.44%。 中国の上海総合指数は-0.45%。日本の日経平均株価は-0.21%。

ロイター通信によると、木曜日に発表される予定のECBの新しい経済予測では、2024年のユーロ圏のインフレ率が3%を上回ると予想されている。

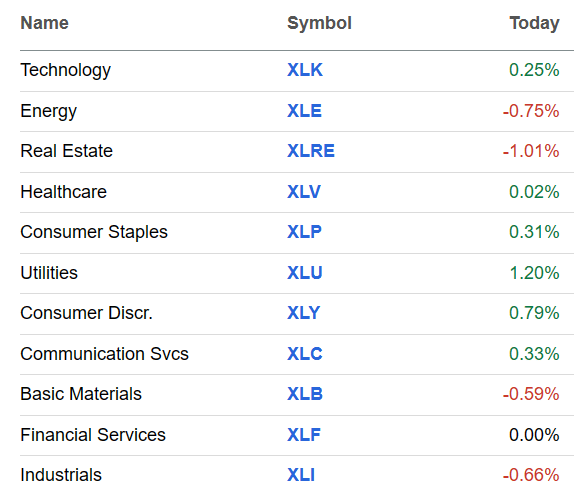

主な株価の動き

JBハント・トランスポート・サービシズ(JBHT)は、小売業者が過剰在庫をほぼ削減したことから、運賃が徐々に増加すると予想されると発表し、4%以上の上昇。

モデルナ(MRNA)は、メッセンジャーRNAベースのインフルエンザ予防接種の改良版が最終段階の試験で主要目標を達成し、同ワクチンのFDA承認を求める道が開けたと発表し、3%以上の上昇。

モルガン・スタンレー(MS)は、投資マネージャーのシムコウィッツ氏が「2024年の見通しの改善について、今年一番の自信がある」と述べた後、火曜日の+2%の上昇に加え、+2%以上の上昇で取引を終えた。

ウェストロック(WRK)は、スマーフィット・カッパ・グループが112億ドルでの買収に合意した後、火曜日の+2%の上昇に加え、+2%以上の上昇。

フォード・モーター(F)は、UBSが目標株価を15ドルとし、売りから買いにダブル・アップグレードしたため、+1%以上上昇。

CBREグループの最高財務責任者(CFO)が、最近の金利上昇で市場はより厳しくなっており、第3四半期のEPSは「ハイティーン台」に落ち込むと予想し、コンセンサスの横ばい予想より弱いと述べたため、商業不動産ブローカー株は水曜日に急落した。 その結果、CBREグループ(CBRE)は-6%以上下落し、S&P500の下落率トップとなった。 また、ジョーンズ・ラング・ラサール(JLL)は-7%以上、ニューマーク・グループ(NMRK)は-6%以上、クッシュマン・アンド・ウェイクフィールド(CWK)は-5%以上下落して引けた。

3M(MMM)は、ヘルスケア部門の分離独立を2023年後半という当初の目標から2024年前半に延期し、来年の見通しにも慎重な姿勢を示したため、-5%以上下落し、ダウ工業株指数の下落率トップとなった。

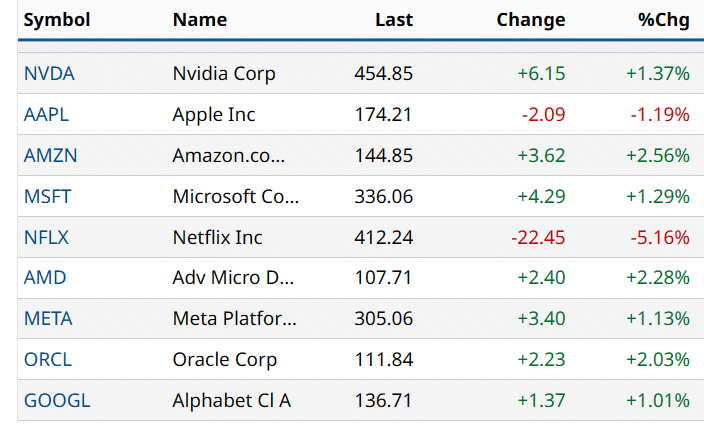

ネットフリックス(NFLX)は、CFOがバンク・オブ・アメリカ・メディア、コミュニケーションズ&エンターテイメント・カンファレンスで、2024年に収益成長を回復させる必要があり、ライブスポーツで利益を上げる方法はないと発言したため、-5%以上下落し、ナスダック100の下落率トップとなった。

アメリカン航空グループが第3四半期の調整後EPSのガイダンスを従来予想の85〜95セントから20〜30セントに引き下げ、コンセンサスの65セントを大きく下回ったため、航空株は圧力を受けた。 その結果、アメリカン航空グループ(AAL)は-5%以上下落して引けた。 また、ユナイテッド航空ホールディングス(UAL)も-3%以上下落。 さらにデルタ航空(DAL)とアラスカ航空グループ(ALK)は-2%以上、サウスウエスト航空(LUV)は-1%以上下落。

地銀株は、ザイオンス・バンコープのシモンズ最高経営責任者(CEO)がローン需要の鈍化を目の当たりにしているとコメントしたことから、下落した。その結果、U.S.バンコープ(USB)は-5%以上、トゥルーイスト・ファイナンシャル(TFC)は-4%以上下落して引けた。 また、シチズンズ・ファイナンシャル・グループ(CFG)は-3%以上の下落、コメリカ(CMA)、M&Tバンク(MTB)、ハンティントン・バンクシェアーズ(HBAN)、ザイオンス・バンコープ(ZION)、キーコープ(KEY)は-2%以上の下落。

アプライド・オプトエレクトロニクス(AAOI)は、中国の製造施設をユーハン・オプトエレクトロニック・テクノロジーに売却する契約を解消し、-19%以上下落。

アップル(AAPL)は、中国がアップルのiPhoneで「セキュリティ・インシデント」が発生したことを指摘し、-1%以上下落。政府は、機密部門や国有企業でのアップル製品の使用を制限しているとの報道後、初めてコメントを発表した。

アーム・ホールディングスのIPO価格はレンジの上限となる1株51ドルアーム・ホールディングス(ARM)は水曜日、新規株式公開の価格を1株当たり51ドルとし、事前に公表されたレンジを上回った。声明によると、ソフトバンク・グループ(東証:9434)が過半数を所有するARMは、9550万株以上を売却し、評価額は540億ドル以上となった。売り出し価格は47ドルから51ドルの予想レンジの最高値だった。株式は木曜日にナスダック市場に上場され、ARMという銘柄名で取引される予定。

ブルームバーグによると、IPOは10倍の申し込み超過となった。台湾セミコンダクター・マニュファクチャリング社(TSM)、インテル(INTC)、アドバンスト・マイクロ・デバイセズ(AMD)、エヌビディア(NVDA)、アルファベットのグーグル(GOOG)、アップル(AAPL)、サムスン電子(OTCPK:SSNK)などが浮動株7億3500万ドルの購入を計画しているとCNBCが報じた。ソフトバンクの100%子会社である売出株主は、最終目論見書の日付から30日間、オーバーアロットメントがあった場合、700万枚までの追加購入オプションを引受人に付与した。約6,000人のフルタイム従業員を擁する英国のチップ設計会社の3月期の売上高は、前年同期の27億300万ドルに対し、比較的横ばいの26億7,900万ドルとなった。継続事業からの当期純利益は、前期の6億7,600万ドルに対し5億2,400万ドルとなった。提出書類によると、2022年12月31日に終了する暦年について、同社の総アドレス可能市場は約2,025億ドルと推定される。ARMは、TAMは年平均成長率6.8%で成長し、2025年末には約2,466億ドルになると予測している。同社は目論見書の中で、「2022年12月31日に終了する暦年において、アーム技術を搭載したチップの総額は約989億ドルで、2020年12月31日時点の市場シェア約42.3%に対し、約48.9%に相当すると推定している」と述べている。

この価格決定のニュースは、CNBCとWSJによって報じられた。

その他市場 米国債・為替

12月限10年物T-Note債券先物は+4.5ティック上昇し、10年物T-Note債利回りは-4.1bp低下し4.239%となった。3週間ぶりの安値から回復し上昇に転じ、10年物T-Note債利回りは3週間ぶりの高値4.342%から反落した。 米8月消費者物価指数(コアCPI)が前年同月比+4.3%と、7月の同+4.7%から予想通り鈍化し、上昇ペースが約2年ぶりに鈍化したことを受け、サポート材料となった。 また、財務省が200億ドルの30年物国債入札を再開し、入札倍率が2.46倍と10年物入札の平均倍率2.39倍を上回ったことから、 米国債は上昇した。

米国債は当初、10年物ドイツ国債が3週間ぶりの低水準まで下落したことから、下落した。 また、米8月消費者物価指数(CPI)が予想を上回ったことも、米国債にとっては弱材料となった。 さらに、10年物ブレークイーブン・インフレ率が4週間ぶりの高水準となる2.371%を記録した後、反落したため、インフレ期待は水曜日未明に上昇し、米国債の重荷となった。

米消費者物価指数(CPI)の強さがドルを押し上げる

ドルインデックスは+0.08%上昇。 ドル相場は、米8月消費者物価指数(CPI)が予想を上回り、FRB政策にとってタカ派的な内容となったことが支援材料となった。 株安もドルの流動性需要を押し上げた。 米国債利回りの低下により、ドルの上昇は限定的だった。

米8月消費者物価指数(CPI)は前年同月比+3.7%と、7月の同+3.2%から上昇し、予想の同+3.6%を上回った。しかし、8月コア消費者物価指数(食品・エネルギー除く)は前年同月比+4.3%と、7月の同+4.7%から低下した。

ユーロ/米ドル は、-0.22%下落。 ユーロ圏の7月鉱工業生産が予想以上に減少したことを受け、ユーロ圏の経済指標は予想を下回り、ユーロの重荷となった。ロイター通信が、木曜日に発表されるECBのインフレ予想が2024年まで3%を上回ると報じ、ECBがよりタカ派的な政策をとる可能性が高まったことから、木曜日にECBが25BPの利上げを実施する確率が火曜日の46%から65%に上昇したため、ユーロの損失は限定的となった。

ユーロ圏の7月鉱工業生産は前月比-1.1%で、予想の前月比-0.9%を下回り、過去4ヵ月で最大の落ち込みとなった。

ロイター通信によると、木曜日に発表される予定のECBの新たな経済予測では、2024年のユーロ圏のインフレ率が3%を上回ると予想されている。

米ドル/円は、+0.26%上昇。 円相場は、緩やかな損失を記録した。 日銀が記録的な低金利を維持する一方で、ECBと連邦準備制度理事会(FRB)は利上げに踏み切るなど、中央銀行の乖離が円の重荷となっている。

日本の経済指標は円にとってまちまちだった。 マイナス面では、日本の8月のPPIは前年同月比+3.2%と、7月の同+3.4%から低下した。逆に、第3四半期のBSI大企業製造業景況感は+5.8上昇し5.4となり、2021年第4四半期以来の高水準となった。

金は-2.80(-0.15%)、銀は-0.221(-0.948%)。貴金属相場は、金は3週間ぶりの安値、銀は3週間半ぶりの安値となり、小幅安で終えた。 ロイター通信がECBの新たな経済予測で、2024年のインフレ率が3%を上回ると報じたことから、ECBの利上げ確率が火曜日の46%から65%に上昇し、ECBの引き締め政策が強化された。また、ドル高は貴金属の重荷となった。 さらに、ETFの金ロング保有量が火曜日に3年3カ月ぶりの低水準に落ち込んだ後、ファンドによる金保有量の整理が続いていることも金にとっては弱材料となっている。 プラス面では、米国の10年物ブレーク・イーブン・インフレ率が4週間ぶりの高水準となる2.371%まで上昇したことから、インフレ期待の高まりがインフレヘッジとしての貴金属需要を押し上げた。

#nasdaq100

#DOW株価指数

#SP500株価指数

#米経済指標

#米国債金利

#米個別株

#米銀行株 #WTI原油

#米個別株の動き ♯ドル円

#アップル株価 #AAPL #CPI #コアCPI #ARMのIPO

#アーム上場 #ソフトバンク #SBI

この記事が気に入ったらサポートをしてみませんか?