来週の相場見通し(1/16~1/20)

1.はじめに

昨年は「債券自警団」という言葉が復活した。英国のトラス前首相の財源なき財政拡張政策に対して、英国債が急落して、トラス前政権は政策変更のみならず、僅か1ヵ月での退陣に追い込まれたことは記憶に新しい。ディスインフレの世界では、鳴りを潜めていた「市場の声」である長期金利が、インフレの環境になり、目を覚ました瞬間であった。

現在の市場では、再び「債券自警団もどき」が動きを活発化させている。舞台は、日本と米国だ。日本ではイールドカーブコントロール(YCC)政策を維持している日銀に対して、市場が攻撃をしており、「日銀VS市場」というリアルなバトルが今まさに展開されている。米国では、FRBが本年の利下げを否定し、5%超の政策金利を維持する姿勢を表明しているのに対し、市場では23年後半からの複数回の利下げを織り込んでいる。ここでも「FRB対市場」という対立構図が展開されている。従来の債券自警団とは、その役割が異なるものの、市場が中央銀行を否定し、政策変更を要求する状況であり、今後の帰趨が注目される。今回の表紙の写真は、そんなことをイメージして選択した。こうした中、来週は日銀金融政策決定会合が開催される。また、FRBメンバーの発言が多数予定されており、為替相場を中心に荒い値動きが予想される。

2.米国への楽観論

① インフレピークアウト・ストーリー維持

米国のインフレピークアウトストーリーは広範囲に拡大している。12月のCPIは総合で前月比で▲0.1%となり、年率でも6.5%へと低下した。昨年6月の9.1%をピークに順調に低下してきた。

市場が注目している食品、エネルギー、住居を除外したコア・サービスは前月比▲0.1%となり、昨年の逆CPIショック以降の流れを継続している。

コア財については、12月も▲0.3%低下したが、特に自動車価格は弱さを牽引したと言える。中古車価格は▲2.5%低下し、前月はフラットだった新車価格も▲0.1%低下している。

コアサービスは12月も0.6%と堅調に推移したが、テナント賃料が0.8%、帰属家賃が0.8%と強いことが原因であり、その他の項目は総じて鈍化した。今回のCPIの結果は、市場の「インフレピークアウト・ストーリー」を維持するものであった。この日は、CPIが発表される前の30分間がハイライトだった。米国株先物、為替市場などが乱高下した。このCPIイベントは、投機筋や短期プレイヤーの博打大会になってしまっている。いずれ、市場はCPIにも飽きるのだろうが、当面は次のCPI発表時も一種の「お祭り騒ぎ」となるのだろう。

② 労働市場の供給回復はまだ分からない

労働市場についても、市場では先般の米国雇用統計で、平均賃金が鈍化したことや、労働参加率が上昇したことを理由、徐々にタイトになることを期待している。しかし、12月雇用統計における就業者の増減では給与の高いアジア系が減り、黒人やヒスパニックが増加しており、単にハイテク関連のレイオフにより、賃金が高い人が一時的に労働市場から退出し、相対的に賃金が低い層の労働者が増加しただけかもしれない。単月データでは判断できないだろう。全体の労働参加率も上昇したとはいえ、これまでのレンジ内の範囲から出ていないし、55歳以上の労働参加率は、依然としてコロナ前を大きく下回っている。(下図)

移民についても、22年は大きく回復したと見込まれているものの、コロナ前からのトランプ前政権の厳しい移民政策により、複数年にかけてネット流入数が減少しており、その累積の影響は数百万人レベルだ。(下図)22年だけの回復では追いつかない。また、今年から米国はねじれ議会になったこともあり、バイデン政権が移民緩和政策は逆風になるだろう。今年は米国大統領選挙の前年であり、しかも経済はスローダウンが予想されている。こういう環境では、通常であれば低所得者層は「移民が仕事を奪う」とか否定的な見方をするし、高所得者層も最近の治安悪化を短絡的に「移民の増加=治安悪化」として政治問題として取り上げやすい。22年の順調な移民回復は一過性になるかもしれない。

また、私は「労働者の目覚め」にも注目している。コロナ禍の労働供給の減少により、労働者の権利の主張は強まっている。昨年もアマゾンやスターバックスでの労働組合結成の動きや、鉄道ストライキが話題になったが、今年もNY市で7000人の看護師がストライキを決行するなど、労働争議は増加傾向にある。(下図)

更に言えば、リモート勤務や福利厚生面の問題もある。コロナ禍で米国企業のリモート勤務が一気に進んだが、いったんリモート勤務に慣れると、労働者はそれを将来的に継続する「新しい働き方」と認識するようになる。米国ではリモート勤務に対する労働者の評価は高い。こうした中で、最近では企業が従業員に出社を求める事例が増えている。しかし、米国の所得水準の高い労働者の中には、コロナ禍で都市部から郊外に引っ越しをした人も相当に多い。今更、長い時間をかけて通勤をすることへの抵抗感は強く、多少賃金が低くても、リモート勤務が可能な企業に転職したり、それが不可能なら労働市場へ戻ることを嫌うだろう。特に所得の高い高齢者はその傾向が強いと思われる。従って、コロナ禍で大判振る舞いした企業が、労働者へのインセンティブを弱めると、労働供給は回復しない可能性がある。コロナ禍という特殊な環境であろうと、労働者はいったん手にした権利を失う事への抵抗は相応に大きいのだ。労働者の供給不足という問題は、あまり楽観視できない可能性も想定しておきたい。

現在、求人件数は1000万件を超え、コロナ前の19年の平均の700万件と比較して300万件のギャップがある。このギャップが改善するには、景気が悪化して求人件数が減少するか、労働市場に労働者が戻ることで求人件数が高い中で、需給が均衡するかのどちらかだ。後者のほうが望ましいわけだが、この先どうなるかは、まだ見えてこない。(下図)

③ 米国経済ソフトランディング期待

米国のインフレピークアウトが、米国経済が健全性を維持している中で見られ始めていることで、昨年までのハードランディング一辺倒から、米国経済がソフトランディングすることへの期待感も高まっている。確かに、米国の失業率は3.5%と50年ぶりの低水準であり、景気後退とは程遠い。ISM関連の指標が鈍化していても、やはり「景気後退=失業」というのが、一般の人々のイメージであり、労働市場が強ければ、個人消費もそれほど落ちない。失業率は遅行指標であるが、速報性の高い新規失業保険申請者数を見ても、労働市場は依然として強い。(下図)今年は、新規失業保険申請者数への市場の注目度は高まるだろう。

景気悪化時に注目されるクレジット市場も、足元は相当強い。下の図は、投資適格債のスプレッドであるが、赤い線は節目となる1.5%ラインである。これを超えるとクレジット市場が黄色信号の可能性があるわけだが、現在は1.25%近辺にタイト化しており、クレジット市場は極めて安定している。すなわち、景気後退とはかなり遠いレベルだ。

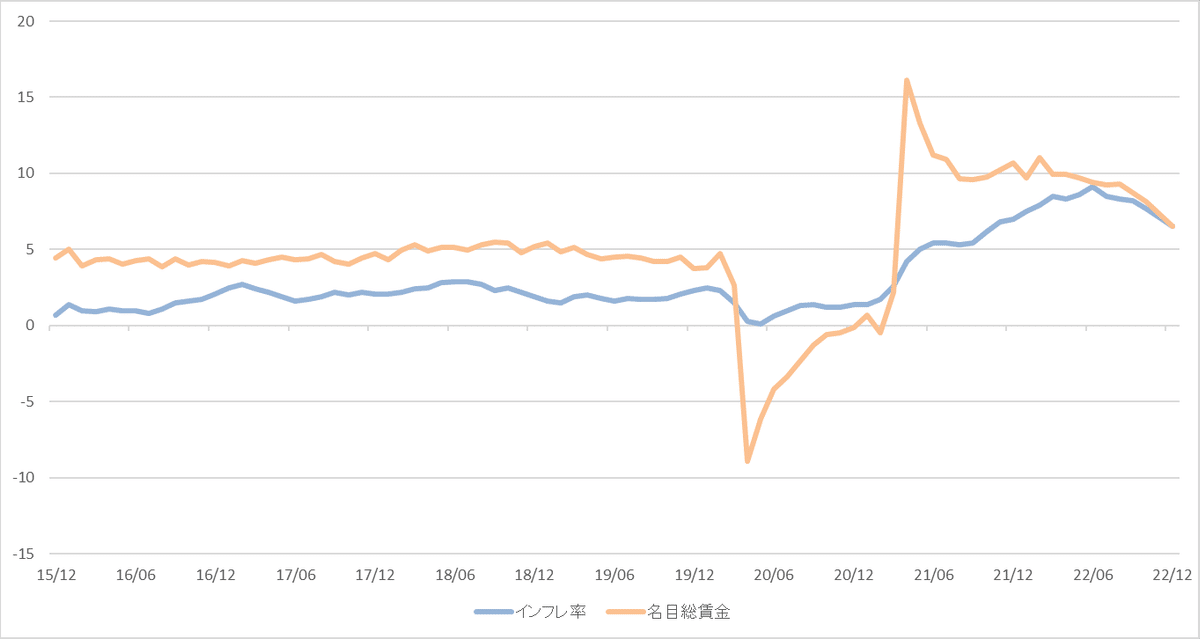

今後の注目点として、名目総賃金とインフレについても、見ておきたい。下の図は、インフレ率が青線、オレンジ色の線は名目総賃金だ。名目総賃金とは、労働者数×平均時給×労働時間の伸び率であるが、これまでは、インフレ率を上回っていた。よく実質賃金がマイナスであると言われるが、これは平均賃金の前年比からインフレ率を引いたものだ。今なら平均賃金が4.6%、インフレが6.5%なので実質賃金は▲1.9%ということになる。しかし、労働時間も加味した名目総賃金は、11月データまではインフレ率よりも高い伸びであった。

しかし、12月のデータでは、名目総賃金の伸び率も6.5%、CPIの前年比も6.5%となり一致した。名目総賃金の伸びがインフレ率を下回ってくると、個人消費への影響が出てくるかもしれない。

④ 次回FOMCは25bpの利上げへ鈍化

次回のFOMC(1/31~2/1)では、いつの間にか50bpの利上げは消え失せ、25bpの利上げが織り込まれている。(下図)FRBメンバーの中からも、25bpへの利上げ鈍化を支持する声が出てきた。

私も次回のFOMCでは25bpの利上げ幅になる可能性が高いと思っている。そもそもFRBの通常の利上げは1回25bpが基本である。これまでは、実質金利をいち早く引き上げることが重要であり、75bpという通常の利上げの3倍もの異例な利上げ幅を昨年の6月以降、4回も連続で実施してきた。

しかし、既に米国の実質金利は昨年の9月以降は、安定的に0.5%を超えている。(下図)米国経済を引き締める水準に達したということだ。ゆえに、急いで利上げをするという目標は達成されており、昨年後半以降は「Higher for Longer」という、高い金利を長く継続して、インフレを鎮静化させる戦略に切り替わっている。

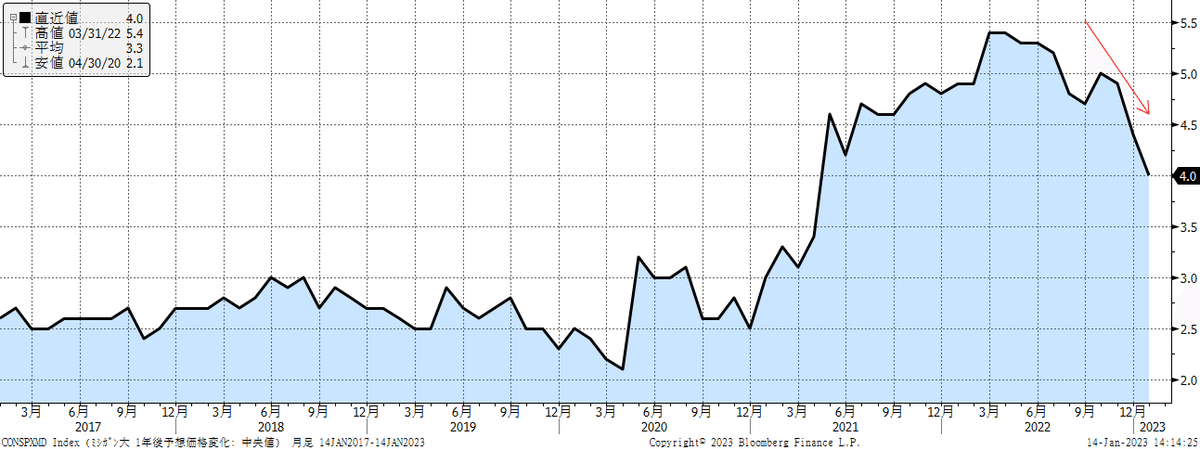

市場や人々の先行きのインフレ期待が上昇している場合は、Higher for Longerのような悠長な戦略は取れない。そんなことしている間に、インフレ期待が更に上昇してしまう。しかし、現在は市場の期待インフレ率も安定しているし、人々のインフレ期待も安定している。従って、次回のFOMCでは通常の利上げペースの25bpに戻すだろう。

そもそも次回のFOMCにおける利上げは幅は、もはやあまり重要ではない。問題は、その次以降である。3月のFOMCは相当注目されることになるだろう。ドットチャートが、どう変更されるのか、利上げ停止はいつか、利下げの前倒しはあるのか?など、大きなイベントになりそうだ。

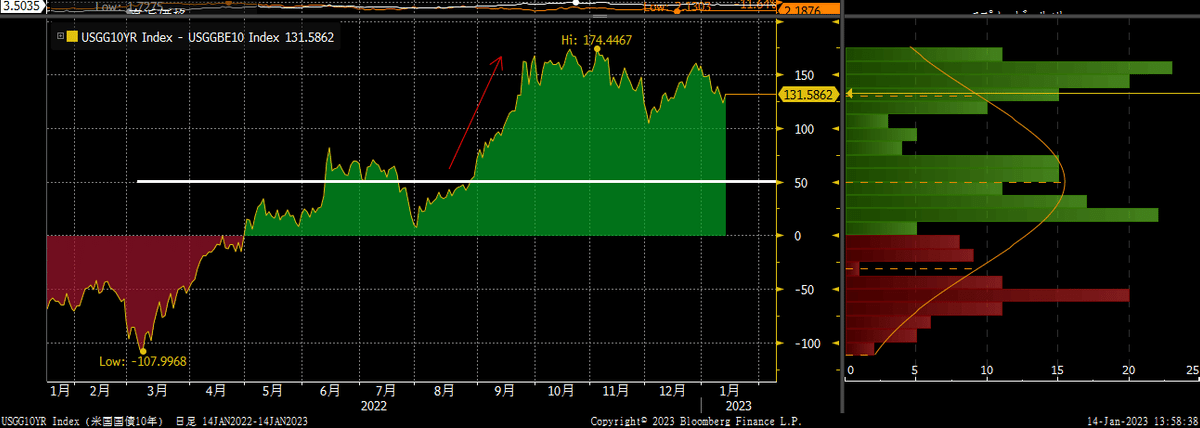

⑤ 米国債の流動性

米国債の流動性は昨年の大きなテーマだった。今年も流動性の低下はいずれ問題になると考えているが、年初からの債券市場では、流動性は回復している。下のチャートは、米国債券のオファーとビッドの差であり、下に伸びていると、スプレッドの拡大を示す。流動性が低下すると、買いたい人と売りたい人のスプレッドが拡大する。昨年は、通常時に比べるとスプレッドの拡大が顕著だったわけだが、今年に入り、ひとまず流動性は回復している。

今週の米国債入札も極めて好調だった。30年債は米国の企業年金のALMからの継続的な需要が強く、いつも入札は総じて強いが、今週の入札は過去最高レベルだった。

30年債よりは不安定な10年債入札も、今回は堅調な結果だった。(下図)

債券投資家がインフレピークアウトや景気減速などのファンダメンタルズに基づき、リスクを取るようになってきていることは、債券市場には明るい材料であり、金利が昨年のように急上昇しにくくなっていることは、もちろん株式市場にもサポート要因である。但し、3月よりECBが量的引き締めを開始することや、米国においても徐々に債務上限問題が騒がしくなってくる。イエレン財務長官によれば、「6月上旬以降に資金繰りが行き詰まる」と警告している。この債務上限については、いずれ詳しく取り上げることになるだろう。先般の米国下院議長選出を巡る異例の混乱を俯瞰しても、米国共和党のフリーダム・コーカスの議員はかなり強硬かつ、久しぶりにスポットライトを浴びて勢いづいており、この債務上限問題でもバイデン政権の脅威になるだろう。米国債格下げのようなリスクが意識され始めると、米国債の流動性には大きく影響する。そのような爆弾(自爆テロ)を米国議会は抱えていることは念頭に置いておきたい。

3.強まる日銀への催促相場

① 円金利の歪み

来週の最大の注目は、日銀金融政策決定会合(17~18日)である。これだけ注目されるということは、日銀の金融政策が思い通りに機能していないということだ。何故なら、昨年12月の会合で日銀は、YCCの変動幅を拡大したが、その理由は「YCCをより持続的に強化するための措置、すなわち金融政策の変更ではなく、市場の歪みを調整するためである」と説明した。先月の調整で、市場の歪みが修正されているなら、僅か1ヵ月前に政策修正したばかりであり、今回の会合は何事もない無風の会合になるはずである。もちろん、エコノミストの誰も、来週の日銀政策決定会合でのYCC幅の再度の修正を予想していない。しかし、それでも市場がざわついているのは、先月よりも市場の歪みが酷くなっているからである。

まず下のチャートは、円の10年金利である。日銀が「マイナス金利付き量的質的緩和」を開始したのが、2016年1月である。この時の10年金利の水準が下の緑である。金利が日銀の想定以上に下がり過ぎたことから、同じ年の9月には、行き過ぎた金利の低下にも歯止めをかけるべく、YCC政策を導入した。足元の10年金利のレベルは、YCC導入前の水準を超えてきたということである。

② 貸出金利と銀行株(余談)

ちょっと脱線して、話題の銀行株について、金利の面から見ておきたい。下のチャートは、銀行の貸出金利の基準となるTiborの6カ月物である。2016年の日銀のマイナス金利付き量的緩和導入で急低下した。昨年末の日銀のYCC修正後に小幅に上昇しているものの、上昇幅は非常に小さい。これを見ると、マイナス金利が解除されないと、YCCを変更しても、銀行の貸出金利改善の度合いは限定的と言えるだろう。但し、マイナス金利がいずれ解除された場合には、銀行の収益には強烈な追い風となるということであり、昨年から盛り上がっている銀行株の上昇は、まさにこの部分を先取りしていると言える。地銀などもコロナ禍を経て、バランスシートが巨大化しており、地銀でも10兆円以上の資産を持つ銀行はたくさんある。もともと総資金利ザヤが0.5%未満でビジネスを展開し、収益を上げている業界であり、Tiborが0.1%台から2016年前のような0.3%~0.5%に上がるだけで、強烈な収益アップになる。装置産業でバランスシートが大きいと、その影響はかなり大きいのである。地銀のビジネスモデルが厳しいことに変わりはない。生き残りのための新たなモデルも模索中である。そのことは忘れるべきではないが、それでも日銀の近い将来の政策変更が視野に入っているなかでは、銀行株の上昇はまだ継続しそうである。

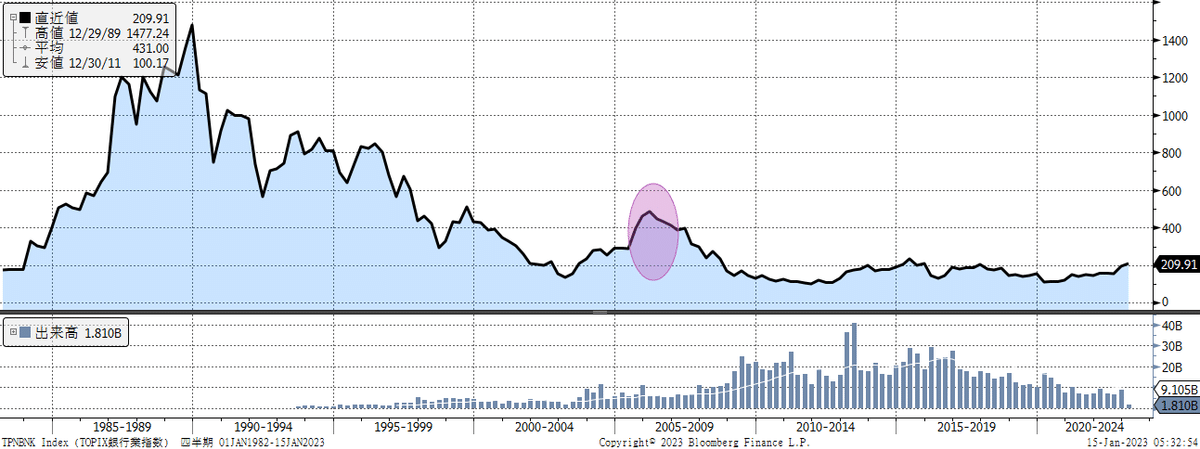

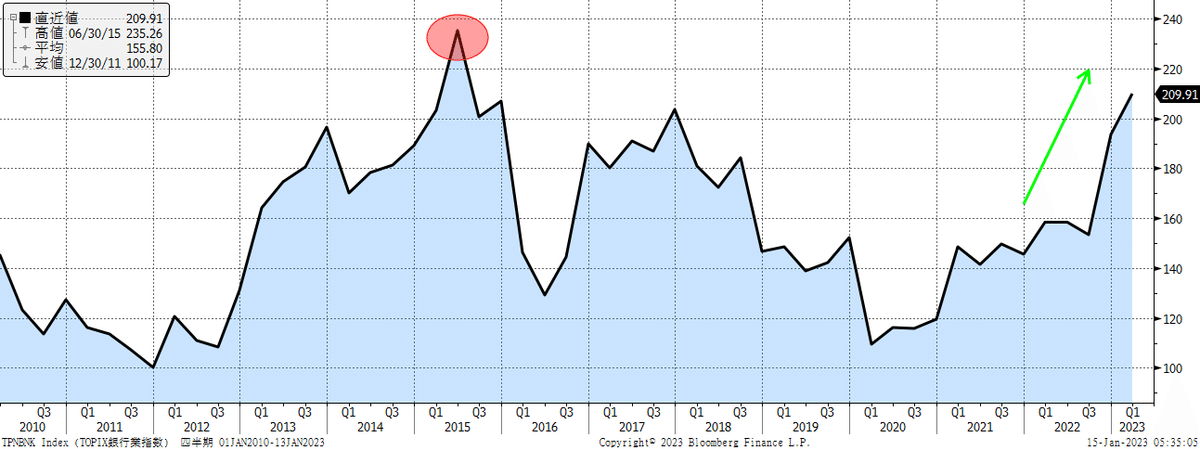

下の図は、TOPIX銀行業指数の長期チャートだが、この指数は1992年を1000としている。現在は200台であり、かっての銀行株のパワーに驚かされるものだ。紫の箇所が2006年のゼロ金利解除である。

下の図は、同じくTOPIX銀行業指数の過去10年程度のチャートである。最近の急激な上昇により、マイナス金利付き量的・質的金融緩和前の水準にかなり接近してきた。短期的なプレイヤーからすれば、そろそろ利益確定が出てくるのかもしれない。

③ YCC上限の0.5%を超える事態

さて、話を戻そう。日銀は毎日、無制限の買いオペを実施しており、YCC政策の現在の上限である10年金利の0.5%を死守しようとしている。それでも今週は、10年金利が一時0.545%となり、日銀の防衛ラインを超えてしまった。日銀が無制限に0.5%で10年債を購入してくれるのに、それよりも低い値段で売ることは、普通に考えれば、合理的ではない。その経済合理性が、YCC政策が成立している根幹の仕組みである。しかし、誰もが日銀と取引できるわけではないという問題がある。日銀ネットがなく、入札資格を保有していないプレイヤーは、日銀オペに参加資格がなく、直接0.5%で売却することができないのである。そういうプレイヤーは、証券会社に頼むか、市場で日銀以外を相手に取引することになる。例えば、今すぐに保有している国債を売却したいと考えれば、市場で売るしかない。だから日銀がいくら防衛していても、一時的には防衛ラインを超えるのだ。また、市場の歪みを敢えて演出するために、日銀ではなく、コストは高くなっても市場で売買し、YCC政策がもう維持不可能であるというムードを盛り上げて、日銀に政策修正を迫るという仕掛け的な動きもあるのかもしれない。

ちょっと乱暴な説明だが、そういう環境になっており、円債市場はピリピリしている。

そんな状況なので、日銀が買入をしない9年などの年限は、10年よりも金利がかなり高くなっている。下のチャートは10年金利から9年金利を引いたスプレッドだが、足元では昨年12月の時よりも、一段と逆イールドが広がっている。すなわち、黒田総裁が問題視した市場の歪みは改善されるどころか、より悪化しているのである。

④ドル円売り+円金利先物売り+日本株売りの催促相場

かって、グリーンスパン元FRB議長は、中央銀行がスポットライトを浴びる状況は最悪であるという主旨の発言をした。そういう意味では、日銀はかなりスポットライトを浴びていることは、よろしくない。最近では、ドル円売り、円金利先物やスワップ払いによる金利上昇、日本株売りが連動してしまっている。日銀に対する政策変更を迫る催促相場である。特に為替相場は、投機筋の遊び場になっている感じが強いだろう。下のチャートは、ドル円の長期チャートだが、かなり早いペースで円高が進行していることが分かるだろう。125円台の攻防戦になりそうだ。

ドル円は昨年11月から14%も円高ドル安が進んでいる。かなり速いペースだ。水準ではなく、相場変動を問題視している建前の日本政府としたら、為替介入で円高を防止させる発言が出てきても不思議ではないスピードだ。

同じ期間に、ドルインデックスは10%弱低下している。全体的なドル安トレンドと、円高転換が同時に起こっており、短期的にはかなり強烈な円高パワーだと言える。この為替の不安定さが、日本株には大きな重しである。

下のチャートは、SP500をトピックスで割ったST倍率の推移だ。上に向かえば米国株が強く、下が日本株優位となる。昨年の夏は米国株のサマーラリーで、この倍率は上昇したが、足元では日本株が日銀要因で下落することで、倍率が上昇している。円金利、ドル円、日本株が連動しているため、日銀総裁人事が判明し、新たな体制の金融方針が明確になるまで、なかなか日本株も上値が重い可能性があるだろう。(いずれ決着する問題だが)

⑤ 来週の日銀金融政策決定会合

来週の日銀金融政策決定会合は、YCCの修正はないというのがメインシナリオだ。1ヵ月前に修正したばかり。今回も修正に追い込まれれば、ますます「日銀VS市場」にスポットライトが当たって、投機筋を勢い付かせてしまうことになる。日銀としては、そうした状況は回避したいだろう。むしろ、無制限オペの柔軟化など、より日銀が歪みを調整しやすくするような修正はあるかもしれないが、事実上の利上げと捉えられるような政策修正はしないはずだ。もし、それでも修正が行われるとしたら、もう黒田総裁のコントロール下にはないと考えるべきだろう。いずれにしても、来週は日銀の判断と、黒田総裁の会見は市場をボラタイルにするイベントとなり、先般のCPI発表前のような乱高下が予想される。

4.米国企業決算

① 下方修正度合い

米国の企業決算が本格化していく。今回の決算の注目は、いつものように事前予想を7割くらいの企業が上回る決算で着地できるか?この先の業績見通しやリストラの度合い、そして○○ショックというような個別企業発の動揺が出てくるかである。

下の図は、今回の決算である昨年第4四半期から、今年の第2四半期までについて、昨年7月から現在までのEPS織り込みの変化を示したものだ。左側がS&P500企業全体、右側がテクノロジーだけ抜き出したものだ。例えば、第4四半期のテクノロジーは、昨年7月の+9%弱から、現在では▲9%弱まで、約18%の下方修正が既に織り込まれていることを示している。

上記のように、米国企業の業績については、少なくとも今年の第2四半期程度までは、かなり厳しい状況を既に織り込んでいる。この織り込みよりも、更に悪化するのか、むしろ悪く織り込み過ぎた反動が起こるのか、その辺は注目となるだろう。

② 米国企業のリストラ状況の真実

米国企業のリストラについても、これから色々出てくるだろう。しかし、コロナ前から、米国企業がいかに人を採用してきたかも同時に見ていく必要があるだろう。

例えば、アマゾンは1万8千人のレイオフを発表しているが、2019年12月時点で同社の従業員は798千人だったが、直近では1,544千人であり、800千人近くも増加している。ここから18千人減るというレベルだ。参考までにいくつか挙げておこう。

(セールスフォース)

2019年末 36千人 → 現在 80千人 レイオフ予定 8千人

(メタ)

2019年末 45千人 → 現在 87千人 レイオフ予定 11千人

(ゴールドマンサックス)

2019年末 38千人 → 現在 49千人 レイオフ予定 3千人

5.来週の注目材料

来週はFRBメンバーの講演が多数予定されているが、19日のブレイナード副議長、20日のウオラーFRB理事の講演は注目したい。経済指標では12日の米国の小売売上高、生産者物価指数、鉱工業生産、20日の日本の全国CPI、米国の住宅着工件数、新規失業保険申請者数あたりがイベントになるだろう。

そして、何といっても17日~18日の日銀金融政策決定会合だ。米国の決算発表は来週はあまり多くない。19日にネットフリックスが予定されている。為替市場での円高が125円をトライする可能性もあり、なかなか神経質な展開になりそうだ。日銀に波乱がなく、黒田総裁が安定したメッセージを出したりすれば、いったんはイベント通過から円安、金利低下、株高という日銀催促相場の巻き戻しに繋がるかもしれない。日経平均の予想は、25,200円から26,700円と広く見ておきたい。

※ ECBの量的引き締めについて、誤表記があったことから修正しています。2月→3月開始です。

この記事が気に入ったらサポートをしてみませんか?