実際のデータと可視化で見る、9segsでのブランド分析の始め方

この記事はこんな人にオススメ

他社の9segsデータを見てみたい

9segsを数字だけでなく、視覚的に理解したい

9segsデータを取得したあと、どのようにブランド分析や、顧客戦略の立案・施策化や、に繋げて行けばよいのかイメージが湧かない

9segs分布のパターンから、注力する点が見える

昨年、日経クロストレンド上で、従来のブランド管理手法の問題点、および1つの解決策としての9segsのブランド管理・ブランド分析としての活用について特集を頂いたことがありました。この記事は、それにインスピレーションを頂いたものとなります。

その際はスニーカーカテゴリーで実際のブランドの9segsデータを見ながら、それによって得られる示唆とアクションについて紹介頂きましたが、今回は他カテゴリーのデータも一部ご紹介します。特に、9segsは多くの数字が出てきますが、今回9segs analyzerの可視化機能の一部を使って、視覚的に捉えられるような画像を引用したいと思います。

実際に9segs分布からブランドの注力点を見つけるには、単に自社の9segs分布を見るだけではなく

競合や類似カテゴリーとの比較

TAM全体で見ることに加えて、顧客属性ごとに把握する

そして何より重要なこととして、見るだけでなく顧客の心理を理解し、それに働きかけること。その筋道を見つける

といったことが重要です。それによって、実際のビジネスに「活かせる」度合いは全く変わってきます。今回は、事例を使ってこれらの点も見ていきます。

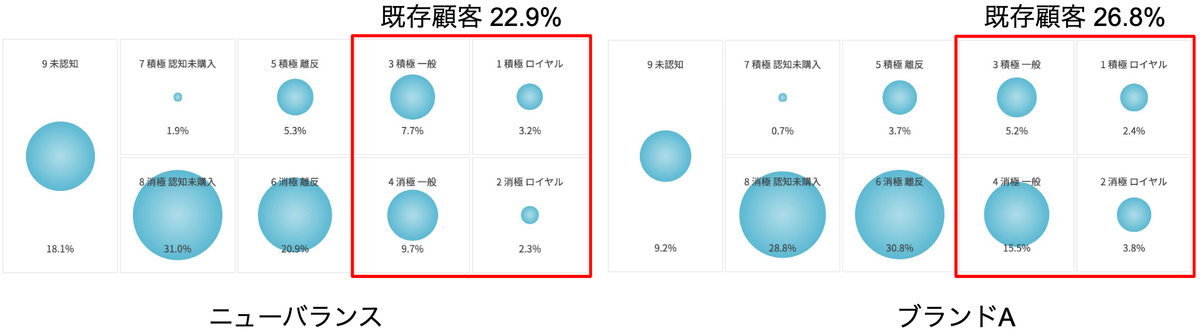

まず、実際の例を見てみましょう。次の9segs分布は、先述した日経クロストレンド上でもご紹介頂いた、2021年12月に取得したニューバランス(スニーカー)の9segsです。性別は絞り込んでおらず、20代~60代までのデータを人口構成比に沿って取得し、できる限り実際の日本の縮図に近づけたものです。

※「9segsとはなにか」をまず知りたい方はこちらを参照してください。定期的に勉強会も行っています

※このデータは2021年12月に取得したデータなので、現在は各社の活動や顧客の変化などによって9segs分布も変化しています

余談ですが、下の画像は9segs分布を単純に数値(+横バー)で表示したものです。皆さんはどちらの方が情報として咀嚼しやすいでしょうか。9segs analyzerのユーザーの方でも、人によってどちらが好みかは分かれるようです。

(同時にデータを取得した他ブランドは非表示にしてあります)

本題に戻ります。実は、これ自体を眺めていても大したことはわかりません。次のように相対的に比較してみることが重要となります。

競合や類似カテゴリーとの比較

これはとある競合スニーカーブランドAの9segs分布です。私がもしこのスニーカーブランドAの担当者であれば、この9segs分布を見たときに、大きな危機感を感じます。どういうことか、重要な点に絞って見てみましょう。

既存顧客のサイズはブランドAの方が大きい(ブランドA 26.9% vs. ニューバランス 22.9%)

ニューバランスよりも全体に大きく見える

にも関わらず、1年後のマーケットシェアと相関が高い指標であるNPIで大きく負けている(ブランドA 18.1% vs. ニューバランス12.0%)

ニューバランスよりも小さく見える

リピート率などに影響を与える指標であるu-NPI(ブランドA 28.2% vs. ニューバランス47.7%)で大きく負けている

ブランドAは、既存顧客を示す右4つ(青枠内)の円のうち、積極顧客を示す上2つの円が、消極顧客を示す下2つの円より相対的に小さく見える

参考:2021年12月のスニーカーカテゴリーの平均u-NPIは23.8%, 最大値はニューバランスの47.7%

将来顧客になる可能性が高いn-NPI(=積極認知未購入seg5と積極離反seg7の合計)で負けている(ブランドA 4.4% vs. ニューバランス7.2%)

ニューバランスよりも小さく見える

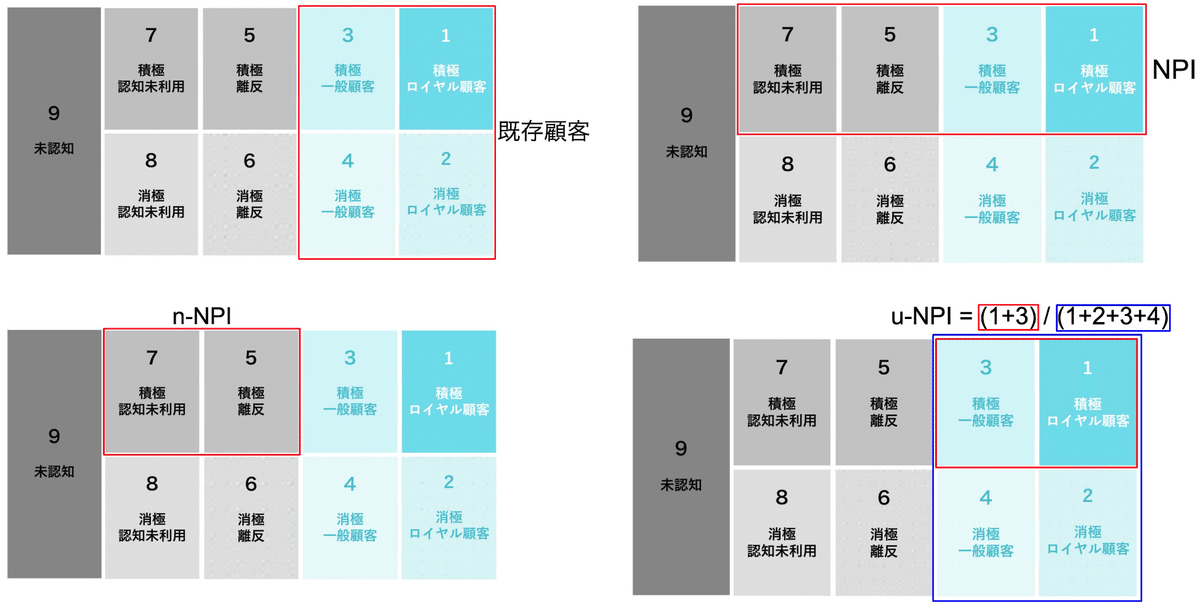

参考:既存顧客・NPI・n-NPI・u-NPIが指すもの

これらの点は、あくまで競合や類似カテゴリーと比較しないと、自社ブランドを見ているだけ(この場合はニューバランスの9segs分布を見ているだけ)では高いとも低いとも判断できません。例えば、スイッチングコストの高い管理部門用ソフトウェアでは、カテゴリーの平均u-NPIが60%を超えることもありますし、日用消費財の中には平均u-NPIが20%を切るカテゴリーもあります。

ニューバランスのu-NPI 47.7%は2021年12月時点スニーカーカテゴリーでは最も高かったですが、同じように数年で買い替えるブランドでu-NPIが60%を超えるブランドもありますので、さらに伸び代はあるとも言えます。

TAMだけでなく、顧客属性ごとに把握する

先程はTAM全体(9segsで利用する人ベースのTAMについてより知りたい方は、こちらの記事を参照ください)で見ましたが、特定の属性ごとに見ると、また違った傾向と伸び代が見えてきます。

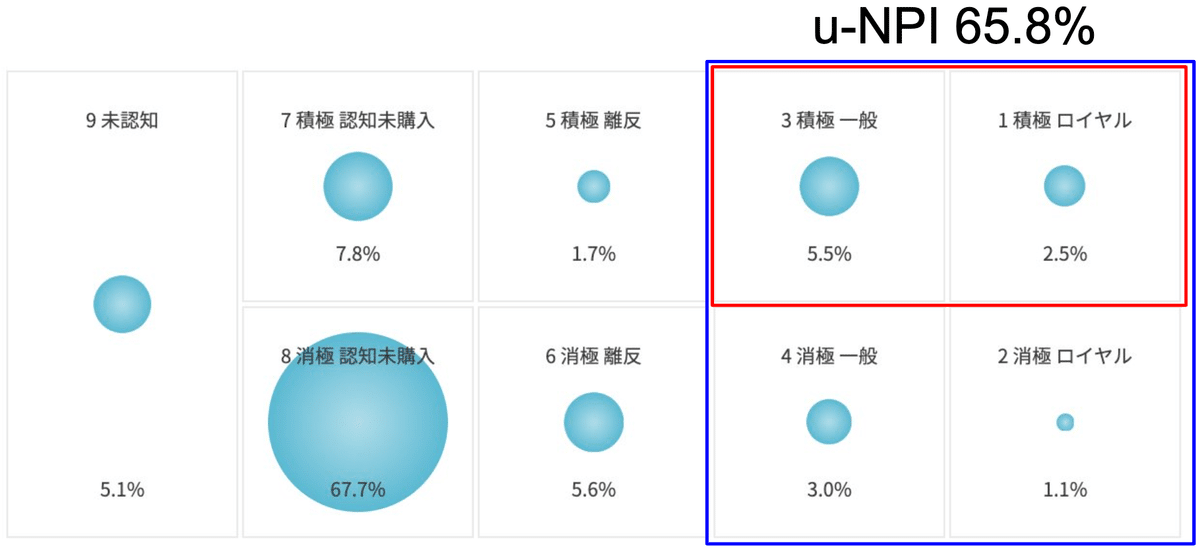

例えば、これは2021年12月当時の「20代男性」に絞ったときの9segs分布でです。TAM全体でみたときと、大きく分布の形状が異なることが分かります。ここで深くは触れませんが、このデータ取得時から2年と少し時間が経過していますので、その間のニューバランスの打ち手をこの視点から分析してみるのも面白いかもしれません。(注:ニューバランスが20代男性をターゲットとした施策を必ず行っているはずという意味ではありません)

この例ではたまたま最も一般的なデモグラフィック属性である「性年代」で絞ってみましたが、心理属性(例:疲れにくさ重視・カジュアルファッションとの相性重視)や習慣(例:スニーカーで勤務する、ウォーキングをしている)などで見ることがよいかもしれません。このあたりは、顧客理解・カテゴリー知識・9segs分析のノウハウなどが求められるところです。

現在この属性別の分析を一部自動化する機能についても開発を行っており、R&Dはすで完了しているので、もしご興味があるかたはウェブサイトからご連絡ください。

ブランドの健康診断とプロダクト・プロモーションの橋渡し

ここまでの所で、全体としてのブランドの健康状態、特に重要な顧客属性ごとの具体的な伸び代が見えてきました。これが、ブランドの健康状態を知るとっかかりにに当たります。

このあと、さらに9segsの真骨頂である

「結果」としての9segs分布の「原因」である顧客属性とブランドへの認識・体験の分析

この結果と原因の分析がブランドの健康診断にあたる

顧客の心理と行動に働きかけることによって、自社のブランドを選んでもらい、そして実際に利用してもらう戦略立案・施策実行

のステップに進みます

長くなってきましたので今回の記事ではこの点については深くは触れませんが、9segsの考え方の根底となっている考え方をご紹介します。

職業人としての我々は、自社のプロダクト(製品)について

「もっと多くの人に使ってほしい」

「もっとうちのプロダクトの良さを知ってほしい」

「もっと良いプロダクトにしたい」

という望みを持っているはずです。ただ、その際には

「もっと多くの人」ってどんな人?

もっと「うちのプロダクト」の良さに気づいてもらうには?(プロモーション - 広告を含む顧客コミュニケーション )

(その人自身も気づいていないこともある)その人にとっての「もっと良いプロダクト」ってなに?

と言った問いに答えられるようになることで、具体的な施策を実行し、ビジネスにおける目的を達成できる可能性は高いでしょう。

そのためには、9segsの分布をぼんやり見るだけでは不十分で(むしろ9segsの概念が広がるなかで「分布を見るだけ」というのは、実はもっと多い間違いです)、9segs分布の分析を「とっかかり」として、なぜ人々はブランドに対してそのような心理・行動を取っているかを理解し、上記のような問いに答えていくことが重要です。9segsは、あくまでそのための道具なのです。

その手法や、実際に9segsやN1分析を応用したケースについてはこの記事だけでは書ききれないので、以下のような形でその一部を公開したり、取材の中でお答えしています。

書籍「たった一人の分析から事業は成長する 実践顧客起点マーケティング」翔泳社

アソビュー社(スタートアップ企業)のケース「顧客戦略(WHO&WHAT)を変更し、リピート率を大幅改善、GMVは4年で約4倍に。」

SUBARU社のケース「指名検索は14.5倍!新規顧客獲得とロイヤル化も両立!SUBARUに学ぶ、顧客起点マーケティング(MarkeZine)」「絶好調スバルの裏に新マーケ戦略 KPI刷新、女性層のインサイト発見(日経クロストレンド)」

(公開順)

一方で9segsを使った顧客起点マーケティングの運用には一定のスキルと時間が必要となります。間違った運用によって、本来得られるはずの成果が得られないケースも見たことがあります。

M-Forceでは、それをよりシンプルに、より効果的に、熟練の人間以上に短時間で運用する(この記事のような分析であれば、数分で可能です。それによって施策実行にかけられる時間を増やす)ためのツールを引き続き開発・提供していきたいと考えています。

補足

最後に補足ですが、このデータは2021年12月に取得したデータなので、顧客や各プレイヤーがアクティブなカテゴリーであれば、現在は各社の活動などによって9segs分布も間違いなく変化しているでしょう。

(仮に結果的に9segs分布自体は大きく変わっていないように見えるときでも、それは顧客の変化やそれぞれのプレイヤーの活動など、様々なファクターが均衡した結果と考えられます)

9segsによって得られる指標から「このままだと、こうなる可能性が高いだろう」という未来のシナリオを予測することはできます。ただ、より重要なことは、その未来のシナリオを能動的に変えていくことです。

そのためには、各社の事業責任者・マーケティング・製品企画/開発・調査/リサーチ/BIを始めとする様々な役割のメンバーが、プロダクトや顧客との双方向のコミュニケーションを通じて、結果としてより多くの顧客から選ばれるブランドを育成することが必要となります。

その結果として「どのような顧客から、どの程度選ばれているか」がまず変わり、そしてそれを可視化する指標である「9segsの分布やNPI/n-NPI/u-NPIなどの指標」も変化が確認できて、結果として「持続的に新規顧客・ロイヤル顧客が増え、売上を成長していく」ことに繋がるのだと思います。