ぴあ株式会社の経営分析

初めまして。

経営コンサルタント集団のワイプロと申します。これから不定期で、気になる企業やサービスの分析を投稿していこうと思います。よろしくお願いします。

昨今、コロナウイルスの感染拡大の影響で、ライブやスポーツなどの興行が自粛を強いられる状況が続いておりますが、第一回では、そんなエンタメ業界に欠かせない企業である、ぴあ株式会社を分析します。

※特に注記がない場合は、2018年度の決算をベースに記載しています。

ぴあ株式会社の概要

ぴあ株式会社はチケット販売の国内最大手企業ですが、設立当初は出版業からスタートしています。

ぴあ株式会社は、月刊「ぴあ」創刊の2年後の1974年に設立され、1984年にはチケットぴあのサービスを開始しています。その後、オリンピックのオフィシャルサプライヤー、FIFAワールドカップのチケット管理業務委託などを経て、2003年にはセブン-イレブンでのチケット販売を開始します。個人的にもこれ以降、チケット販売=ぴあの印象が強くなっていきました。

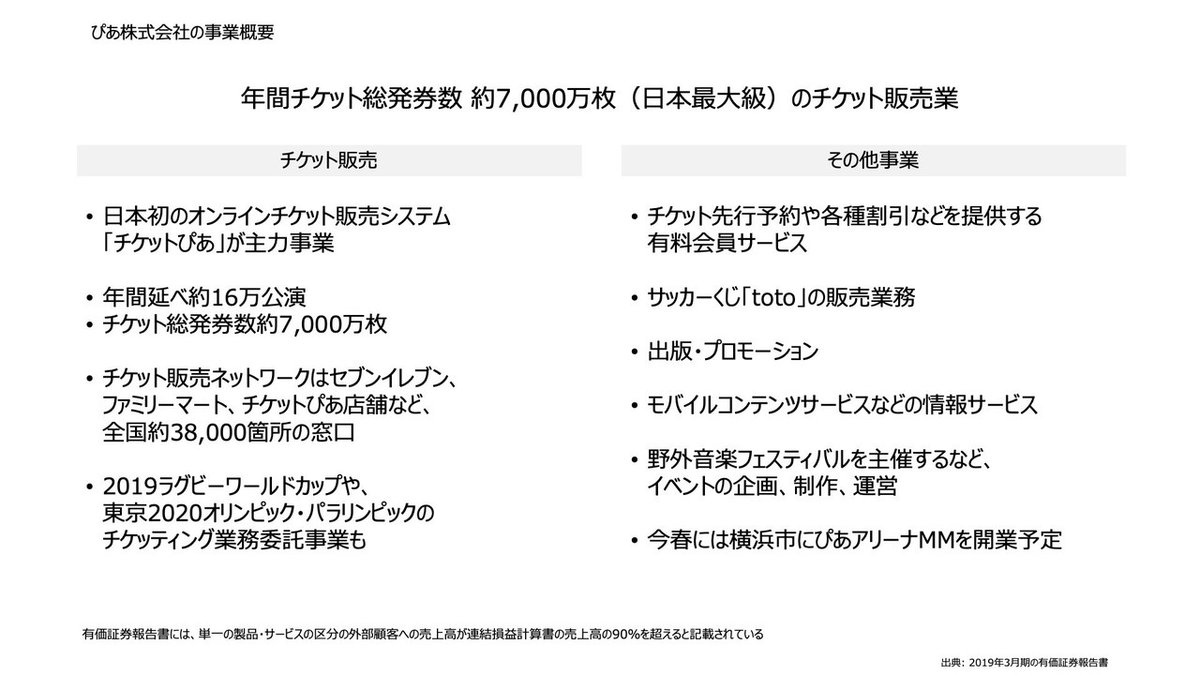

現在では、年間チケット発券数が約7,000万枚の、日本最大級のチケット販売業者になっています。

また、並行して、有料会員サービスや、イベントの企画・制作・運営などの事業も行っています。

ぴあ株式会社の主な株主構成

ぴあ株式会社の株主には、セブン&アイ・ホールディングスとそのグループ会社が多く占めており、両社の関係性の深さが伺えます。

ぴあ株式会社の業績推移

ぴあ株式会社の直近の業績は、売上高が年平均9%成長し、2018年度の連結売上高は1,800億円と好調です。一方、営業利益率は1%前後の低収益が続き、2018年度の営業利益率は0.8%となっています。

ぴあ株式会社の収益構造

次に、ぴあ株式会社(単体)の収益構造を見ていきます。

ぴあ株式会社は、売上原価率が92.1%と、極めて高い点に特徴があります。

この売上原価の中身を見てみると、約9割が「当期商品仕入高」となっており、なんと約1,476億円もかかっています。

そもそも、当期商品仕入高とは何でしょうか。スポーツチームや音楽事務所からの委託を受けてチケットを販売するぴあ株式会社にとっての「当期商品仕入高」とは、おそらくその年にぴあが取り扱ったチケットの価格そのものが多くを占めると考えられます。

ここで、ぴあ株式会社の公開情報を元に、チケットぴあが取り扱うチケットの平均価格を計算してみます。

計算はかなりシンプルで、当期商品仕入高の1,475億5,300万円を全てチケット代と仮定し、2018年度の有価証券報告書に記載されている、年間チケット取扱枚数=7,000万枚で割ると、チケットぴあが取り扱うチケットの平均価格は2,108円になります。かなりざっくりした計算ですが、何となく感覚的にも正しそうな気がしませんでしょうか。

ぴあ株式会社のチケット販売事業について

チケットぴあでチケットを購入し、セブン-イレブンで発券すると、チケット代に加えて、システム利用料220円と発券手数料110円を請求されることが多いです。先ほど計算したチケットの平均価格の2,108円に手数料合計330円を足して、チケットぴあの年間取扱チケット枚数7,000万をかけてみると、約1,700億円になります。ぴあ株式会社の連結売上高が1,800億円なので、1,700億円をチケット販売で稼ぎ、100億円を他の事業で稼いでいると考えると、遠からずの数字じゃないでしょうか。ちなみにチケット一枚あたりの売上高が2,438円で、チケットぴあの取り分(粗利)が330円と考えると、粗利率は約14%となり、そこまでおいしいビジネスではありません。あくまで、回転数(販売枚数)を上げて固定費を賄い収益を出す、薄利多売の、高速回転が肝となる手数料ビジネスであることがわかります。

ぴあ株式会社の成長戦略を考える

チケット販売業を軸に考えたときにぴあ株式会社が取りうる選択肢は3つです。1つ目が、チケット販売枚数を増やす、2つ目が、1枚あたりの手数料を増やす、3つ目が(粗利の大きい)新事業創出です。

2018年度のぴあ株式会社の決算補足説明資料を見ると、この3つの全てに対応していることが分かります。

1つ目のチケット販売枚数増加については、ラグビーW杯や、東京2020オリンピック・パラリンピックなど、大規模イベントのチケットを販売する権利をしっかり獲得しており、また海外事業も推進しています。2つ目の手数料アップについては、ダイナミックプライシングなど、委託元にとっても価値のあるサービスを開発することで、1枚あたりの手数料アップが期待できます。3つ目の新事業については、2020年春に「ぴあアリーナMM」をみなとみらいに開業する予定です。このアリーナは、ぴあ株式会社が運営する、1万人規模の音楽専門アリーナとなる予定です。

ちなみに、販売価格に対する仕入れ値が大きく、高速回転が肝の手数料ビジネスとして、ZOZOTOWNがチケットぴあのケースに近いですが、ZOZOTOWNが一時期かなりオリジナル商品に注力していたのも上記3の(粗利の大きい)新事業創出に当てはまります。

補足: チケットの代金は売上高として計上すべきか

例えば、Mr.childrenのライブを、チケット代7,000円+手数料計330円でチケットぴあから購入した場合、チケットぴあは、売上高にチケット代7,000円を計上すべきでしょうか、計上すべきでないでしょうか。

答えは、経営者次第です。

一般的に、事業者が取引の代理人となる場合、売上高の計上方法は、グロスとネットの2つのパターンがあります。上のミスチルのライブの例で言うと、チケット代7,000円と手数料の330円を足した7,330円を売上高とするのがグロス、手数料の330円のみを計上するのがネットです。

グロスかネットのどちらで計上するかは基本的には経営者次第です。ぴあ株式会社はグロスを売上高として損益計算書に記載していると考えられます。

ただ、国際財務報告基準(IFRS)では、ネット売上を売上高として報告することが推奨されます。それは、ミスチルのライブの場合、チケット売上のリスクを負うのは、チケットぴあではなく、ミスチルの所属事務所やイベント主催者である、という考え方ができるからです。ちなみに、ZOZOTOWNを運営する株式会社ZOZOは、売上高にネット売上を採用しており、グロス売上は「取扱高」という別の項目として報告されています。

参考: https://www.gmo.jp/report/single/?art_id=104

ぴあ株式会社の経営分析 まとめ

ここまでの分析結果をまとめると下記のようになります。

・チケット販売は薄利多売、高速回転が重要な手数料ビジネス

・回転数か単価を上げる、もしくは粗利の大きい新事業が成長に必要

・チケット代は売上に計上してもよいが、IFRSではネット売上を推奨

少し長くなってしまいました。

最後までお読みいただき、ありがとうございました。

#エッセイ #ビジネス #仕事 #経営 #経営分析 #経営戦略 #分析 #音楽ビジネス #ライブ #ぴあ #チケットぴあ #学び #オリンピック #ワールドカップ #フェス #夏フェス #サッカー