コロナ騒動下の株価分析⑤【2020年3月~7月】

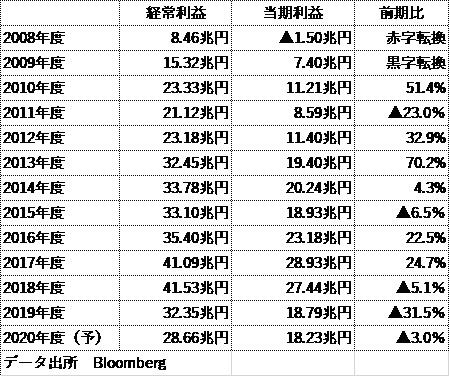

表-3は日経平均採用225社総計の利益を示している。経常利益のピークを見ると2018年度、当期利益は2017年度がピークである。2019年度(20年3月期)は、期央に消費税引き上げ、期末にコロナ不況の結果を3ヶ月ほど含むため▲31.5%である。景気動向指数に見られるように「2018/10以降、既に下降していたところに、コロナ不況に遭遇した」という表現は正しいであろう。やや違和感を感じるのは2019年度31.5%減益、2020年度期初予想が3.0%減益という事だ。2021/3期業績予想を出していないソフトバンクグループが2019年度の9,615億円の赤字から2020年度に17,000億円の黒字転換すると予想した日経新聞社の見通しが反映されている事が大きい。

尚、会社四季報2020.3集に掲載されている東洋経済による見通しは5,600億円の赤字である。

(企業が業績見通し未公表で、東洋経済と日経新聞社との当期利益予想の乖離が大きい企業の例 2020/7/17現在)

東洋経済予想 日経新聞社予想

SBG ▲5,600億円 17,000億円

トヨタ 7,816億円 10,000億円

日本製鉄 ▲1,400億円 ▲140億円

ANA ▲3,700億円 ▲1,500億円

四社計 ▲2,884億円 25,360億円

会社予想非開示の上記4社において東洋経済と日経新聞社の利益予想合計が上下2.8兆円も異なっているのだ。これが1Q、2Qの決算発表と進むにつれどちらかが(どちらもが)修正されていく事になる。

表-3 日経平均採用企業の利益合計と前年度比

米国のPERを確認してみよう。SP500指数のPERは、3月20日に14.21倍、7月31日現在で25.46倍と急上昇している。(図-7)俗に言われる買われすぎのサインが出ている。既に見た「過剰マネーの供給」でこれを正当化できるのだろうか?

過去のFRB(連邦準備銀行)のQE(量的緩和政策)による資産増加とSP500指数の値動きは相関性が高いが、両者の因果関係は微妙である。「QEにより企業収益が増加したため株価が上昇した」との見方が次の事実から支持できる。『08/11~10/3のQE1、10/11~11/6のQE2、12/9~14/10のQE3と同時、もしくはしばらくの時間を置いてSP500指数は上昇した。その期間のPERは概ね15倍程度である。』

過去を振り返ると、PER25倍の水準をつけていたのは2000年のネットバブルと言われた時期だ。しかし企業収益の拡大がさほどでなかった為、SP500指数は1,500ptから2002年に776ptへ半値となった。では今回は実際に企業収益が増加したから株価が上昇したのか?

今後企業収益が回復すると投資家が考えたから株価が上昇したとすれば、どの程度の収益回復をマーケットは織り込んだのか。PER=株価/一株利益。例えれば株価1,000円、一株利益40円でPERは25倍、株価1,000円、一株利益66.7円でPERは15倍。PER15倍が適正水準とすれば66.7円/40円=1.67倍となる。

つまり現在のPER25倍を正当化する為には今後企業収益が67%増加せねばならない。近未来にそれが可能だろうか?

一方で現在のPERを金利水準から正当化できるとする市場参加者もいる。根拠は株式益利回りと安全資産とされる国債利回りとの比較。株式益利回りはPERの逆数で、一株利益/株価=当期利益/時価総額で計算される。PERが25倍ならば益利回りは4%。当期利益4億円の会社を100億円で買収すると考えればわかりやすい。

クーポン4%の国債に額面100円で投資すれば、クーポン4%は償還まで不変で満期になれば額面が償還される。一方で株式投資において債券のクーポンにあたる益利回り4%、前例で例えた当期利益4億円は毎年変動するし、投資元本100億円も日々変動する。よって国債より高い利回りが要求される。これをリスクプレミアムと言うが、株式益利回り−国債利回り=リスクプレミアムとなる。2018/10米国10年国債3.2%、2020/6は0.6%。国債利回りが2.6%低下したので株式益利回りが2.6%低下してもリスクプレミアムは不変で正当化されるとの考えである。因みにPER 15倍で益利回り6.7%、PER 25倍で益利回り4%。国債の利回りが下がった為PER 25倍は正当化されるとの考え方である(図-7)

米国では日本の様に中央銀行が長期金利をコントロールする政策は取っていないが、政策金利であるFFレートは2020/3/4に1.5~1.75%から1.0~1.25% 2020/3/16に0~0.25%に引き下げられた。

2022年末までのゼロ金利据え置きをFOMCメンバー17名のうち15名が予想している。

政策金利ゼロが維持されるなら長期金利が大きく上昇し株価が割高になる可能性は少ないと考えられているのであろう。

株価に関する指標は、この世界に働く人々が長年の経験を積み重ねて開発したものである。それらは株価を判断するうえで意味を持っている。時間的・空間的な異時点で株価を評価する(平均と比べ割高か割安か)のに有効である。しかし、これからの見通しとなると限界がある。

PER、EPSのEはEarningsで収入だが、これは実物経済からの情報である。PERのPは株価だが、これはあくまでも株式市場の需給で決まる。EPSのPは全く違う。これは率を示すが、ここでは一株当たりの利益を示している。それが高ければ、高収益なのだから株価がそれを評価するのは是認できる。でも、どこまで評価するかは市場が決めるのである。

PBRのBはBookValueで、つまりバランスシート上の純資産だから、株式が持ち分証券であるなら、その持ち分を示している。それが高ければ、株価も高いという理屈だ。しかし、株式が持ち分であるという主張は、会社が解散するとき(倒産ではない)にしか現実には意味を持たない。だから、やはり限定的である。図-5によると、株価をよく説明しているが、それは近年になって、株式を資産として保有する傾向が続いているからだろう。高度成長期は未来を買う、夢を買う、つまりは成長株に注目した。しかし今は、株式は現在の資産でなければならない。そして、現在の資産は、それ自体は値上がりしなくとも、ほぼ定率の配当を生み出さねばならない。つまり配当期待である。この状況は、ゼロ金利が長く続いたことによって強化された。特に、社会福祉が不十分、年金支払いにも不安が残るという日本の現状では、人々が預貯金から離れ、ある程度資産価値の維持が見込め、かつ多少なりとも配当が恒常的に支払われる銘柄を選択するのは当然だろう。もともと国の一部であった郵政3社はその典型であった。

いいなと思ったら応援しよう!