【FPAからの挑戦状2】保険に加入すると投資に回せる資金は減る?増える?⑥(保険Lv.18/解答編)

前回、出題の解答編になります。

前半が解説の続きで、後半が解答例になります。

この記事を読まれると精神に支障を来たす方がいるかもしれませんのでご注意ください。精神的にドMの耐性がある方とタイトルの内容を真剣に理解したい方以外は読むことをご遠慮ください。

昨今の資産形成ブームの中で個人投資家の中でもまだ投資経験が浅い投資家が増えています。

お金を増やす事は老後などの遠い将来の話だけでなく、今後のライフイベントを見据えた際にも今や欠かすことが出来ない選択肢の一つです。

そう、「選択肢の一つ」なんです。

資産形成をすることは手段であってゴール(目的)ではありません。

運用したお金をどう消費するのか、ここが定かでないと何に、どれくらいの期間、どのように投資をするのかという投資戦略も変わってきてしまいます。

前提条件を誤解しがち「貯金は三角、保険は四角」

この例題のケースでは預貯金100万円、毎年100万円の貯蓄ができているということでしたが、それではこの毎年100万円できているという貯蓄は投資に回してよいお金でしょうか?

答えはNoです。

①~④はいつ起こるか分からないため、それに備えて保険を利用せずに資金を用意しようとすると早い時期にそれが起きると資金が用意できません。

よく言われる「貯金は三角、保険は四角」という考え方ですね。

また多くの方がこうした検討をする際には自分に都合が良い解釈をしがちです。

それが起こるケースと起こらないケースを比べるのではなく、起こるケース同士で保険と貯蓄で比べていく必要があります。

そうでなければ比較するお互いの言っている前提条件が異なるからです。

多くの消費者(相談者)はこの点を混同しがちです。

そして「あのFP(FA)は私の言っていることを理解してくれない」と自分の認識の齟齬を棚に上げ、インターネット上の都合の良い解釈を確証バイアスで固めます。

人は何かを選ぼうとする時に近視的で盲目的になりがちです。

自分にはきっとこういうものが必要だろうという思い込みは分かりやすさを好み、インターネットなど自分にとって都合よい情報ばかりを集めようとする傾向を強固にしていきます。(確証バイアス)

時々、「投資をして増やした資産で支払えばよい」と考える方がいます。

またFPやFAの中にもこうしたことを厚顔無恥にドヤ顔で語る愚か者がYouTubeとかブログとかにいます。

これは老後などの運用を無事に終えた後に起きるリスクに対しては言える場合があるかもしれませんが、早くに生じた場合には机上の空論となってしまいます。

またこの時には老後に使うはずの資産をここで取り崩しているので、老後まで持っていける資金が減ったか、無くなってしまっています。

となると老後どうするの?という問題も起こります。

リスクは起こることを前提として考えなければ、正しい備えを認識することが出来ません。

また、保険料は損害が起きた場合のリスクの先払いです。

リスクが起こらないことを前提とした条件と、リスクが起きたことを前提とした条件で比べて保険料がもったいないは問題の認識を掛け違えていることに気づけるでしょうか。

保険はリスクの発生確率によって保険料が決まります。(発生確率が高いと保険料は高く、大きな保障額を確保すると保険料もそれに応じて高くなる)

起こるか起こらないかは既に保険料に反映されている条件なので、この条件を再び保険に加入するかしないかを検討する時に持ち出すのは二重三重に条件を取り入れて問題を小さな問題と消費者に誤認させてしまいます。

(既に割り算をした数に対して、再び割り算に数字を持ち込むと数は小さくなるが、それは同じ条件を何度も繰り返し算入しているだけで問題を見づらくしているだけ)

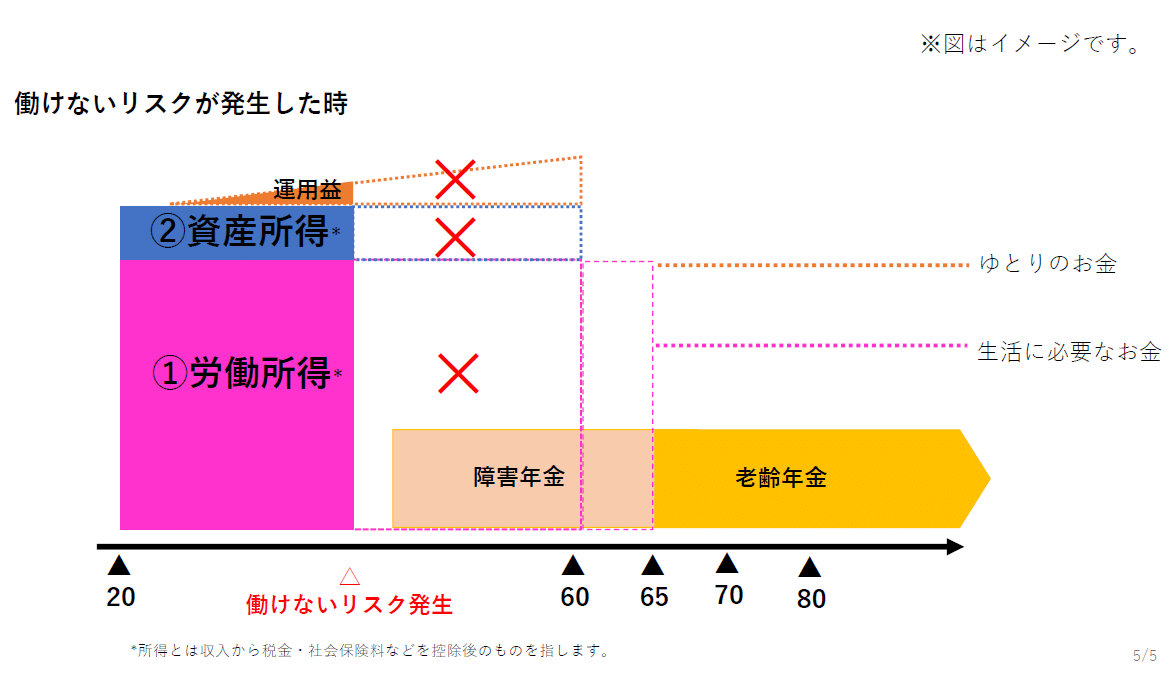

そして④長期で働けない状態に陥った時に必要となる生活水準を維持する資金は、退職年齢までの残り時間が短いほど小さくなり、退職年齢までの時間が長いほど大きなお金が必要になります。

一方で預貯金などの資産は一般的に就労期間の長さと比例して大きくなります。

「保険は発生頻度は低いけれど、一度でも発生すれば預貯金では補いきれない経済的リスクに備える」

保険に加入するということはこうしたリスクの前払いを既に済ませていることになるので、残りの手元資金や貯蓄可能額をより積極的な投資に回せます。

しかし、もしこれを保険に加入しない(加入できない)となるといつ発生するか分からないリスクに対して預貯金を積極的に積立をしていかなくてはならず、このお金を投資に回して変動リスクにさらすことは警戒しなければなりません。

ただでさえ目も当てられない状態が、”望まないタイミングで売却”と事故が重なった時には最悪の最悪になるからです。

また誤解がないように断っておきますが、殆どの場合において医療保険は不要なのではなく検討する”優先順位が低いだけ”です。

経済的な状況に応じて、最終的には検討をした方が良いことが多いです。

医療保険を先に検討しない大きな理由は現在預貯金で補えている当座のリスクをわざわざ医療保険に月々支払って備えるというのが優先順位が高くないからです。

あくまでも考える順番としては後回しで良い問題ではないかという話。

老後まで見据えれば①医療保険・②ガン保険などはきちんと時代に合わせた内容に適時見直したりする必要があります。

保険に加入すると投資に回せるお金が減る?増える?

単にリスクに対して備えましょうという立場のFPや保険募集人であれば医療保険・ガン保険の契約をしてもらうことで初めて手数料を得て収益を上げることが出来ますが、「顧客本位の提案」を真剣に考えているFP/FA(FPA)はこの提案をすることで短期的な手数料を得る代わりに、顧客からの何よりも大切な信用を失うことになります。

手数料を基準としている保険募集人などの場合には、契約締結をした保険商品の中でしかその提案の責を負えません。

しかしFPAは自身が抱える1,000人の顧客の中で、たとえ一人でも想定され得るリスク(主に①~⑤)で資産形成を中断や破綻させてしまう顧客が生じた場合にFPAはその役割を果たしたとは言えないのです。

相談者である顧客自らがFPAの考える提案した最善のプランを選ばない、例えば提案したウチの一部のプランしか自分には必要ではないだろうと考えた場合に、FPAはその顧客にそのカバーしなかったリスクを別な方法で補う方向で今後のアドバイス方針をしていく必要があります。

つまり投資に回せる資金が減ることになります。

長期で資産形成をしていくためには投資資金を途中で売却する、それも最悪なのは「望まないタイミングで売却しなくてはならないことが最も避けなくてはならないこと」の一つです。

働けない状態によって収入が大きく下がったり、世話をしてくれる人を雇う必要がある状態は生きている中で考えられるほぼ最悪の経済状態です。

折角計画に向けてコツコツと積み上げている途中でその資産を崩さなくてはいけません。

そしてこのお金は「起こるか起こらないか分からない」上に、期間が最悪の場合には老後まで続きます。

つまり殆どの方に取って備える必要額がとても預貯金では補いきれないことが一般的です。

FPAの顧客が仮に100人いたとして、その顧客のライフプランの途上で一人でもこのような状況に陥って積立投資を継続できない人が現れたとしたら、その顧客はどう思うでしょうか?

「何故、こうなった時のリスクについてきちんと説得してくれなかったのか」

他責だとかなんだとかよりも何よりも、FPAは絶対にこうした言葉を言われたくもないし、顧客に感じさせることさえ許されません。

それを理解してもらい、納得してもらい、行動に起こしてもらうまでが仕事だと考えているからです。

アドバイザーのアドバイスとは言って終わりではないのです。

きちんと相手に理解してもらい、そして行動変容を促す。

解決策へ導くところまでが課せられている役割だと考えています。

(顧客は当然にその前に相談を終わらせる、耳を閉じるという選択をいつでもできるわけだが)

人は自分にとって都合の良い情報しか積極的に耳にしようとしません。

だからこそ相談料というコストを支払ってでも、客観的にプロの立場から本当に備えるべきリスクを説明して納得できるまで説明をしてもらう。

これにはFPAにとっても顧客にとっても時間も労力もかかります。

つまりコーチングに費やす料金(相談料)と金融商品から支払う手数料のどちらも支払う価値がある数少ない存在になります。

またここでは「大きな病気や働けないリスク」を中心に話してきましたが、養う相手(子どもや妻など)がいる場合に備える死亡保障においても類似の考え方ができます。

ネット検索では正解が得られない保険加入の検討

近年はインターネット上に氾濫している情報に飲み込まれ、どの情報を信じてよいのか分からないという人もかなり増えてきています。

Googleなどの検索エンジンは「キーワード」に合致したものや、過去の検索履歴などからその人が良くアクセスしている情報に傾向を見つけ、それを表示しようとします。

Amazonなどで検索をした商品と関連する商品や「これを買った人はこんなものを…」とお勧めしてくるアレと同じことが、ITプラットフォーマーではそこかしこで行われていて、Google検索(YouTube動画)も同様の傾向にあります。

しかし人間とは矛盾を抱えて生きる生き物です。AIやコンピュータのようにデジタルで「白か黒か」(0か1か)のように割り切ることが出来ません。

この一見すると相反するかに思える考え方は理屈だけでは自分を動かすことが出来ず、感情が大切です。

保険業界には有名な言葉があります。

論理を用いて、感情に訴える

真に信頼できる担当者をFP・FA(FPA)とした場合に、相談者はプランを観るのではなく担当者が何を意図にそれを提案しているのかをきちんとすり合わせをする必要があるという事になります。

完璧な人などいません。だからこそ人は他者と協力する術を身に着け、地球上の他の生物よりも優位に進化し文明を築いてきました。

人生には自分の弱さや未熟さ、足らない所を正しく認識して、初めて見えてくるものがあります。

これが保険はヒューマンビジネス(担当者次第)である所以であり、確証バイアスを高めるネットで検索しても本当のリスクに備えた加入が絶望的なほど難しい本当の理由でもあります。

【解答例】

解答1、④→③→②→⑤→①

①医療保障・②ガン保障・③就業不能保障・④死亡保障・⑤資産形成(老後)

解答2、死亡すれば本人の生活費はかからないが、就業不能は生活費+介護費などの支出が増え、収入が減少。

就業不能>死亡のリスクの方がより経済的には大きなリスクと考えられるから。

その他は記事の通り。

解答3、保障型保険商品を活用することで投資に回せるお金は増える。

但し、保障と資産形成を同時に行う貯蓄型保険商品はその限りではない。

尚、「解答例」としている通り正解は一つではありません。

その他の関連記事まとめ一覧

ここから先は

ほけんマガジン

「人間の叡智の結晶」と福沢諭吉に紹介されて明治時代に始まった日本の生命保険・損害保険の歩みと変遷。 多くの人が加入をしていて身近な存在のに…

Amazonギフトカード5,000円分が当たる

ALL Collect

お金と投資、ライフプランに関する記事をまとめました。 動画コンテンツ・メンバーシップ限定・趣味(アニメネタ)を除くほぼ全ての記事が対象です…

Amazonギフトカード5,000円分が当たる

この記事が気に入ったらチップで応援してみませんか?