④経営者はどのように投資を意思決定するか?

「財務会計知識を高めよう!よし、簿記を勉強しよう!」と思い本を開くと全く面白くない仕訳が延々と続き興味・関心・意欲がゼロに。そんな人って多い気がします。この勉強って何の役に立つんや!と感じるような部分を全て吹っ飛ばし、「最低限」知って損はしない入り口レベルの知識を共有します。

#4 経営者はどのように投資を意思決定するか? ~NPV・IRRの概念~

企業価値の向上

企業は、銀行からの借金(負債)や株主からの出資(株主資本)によって資金を集め、それを様々な設備やプロジェクトに投資することにより事業を大きくしていきます。従って、資金調達のためにかかるコストを上回るプロジェクトに投資をする、という意思決定を経営者は行います。

NPV法(正味現在価値法)

投資の採算性を評価する方法の一つとして、NPV法(Net Present Value method、正味現在価値法)があります。これは、将来得られるキャッシュ・フローを割引率を用いて現在価値に割り戻したうえで、そこから初期投資額を差し引いた金額の大きさで評価をするものです。

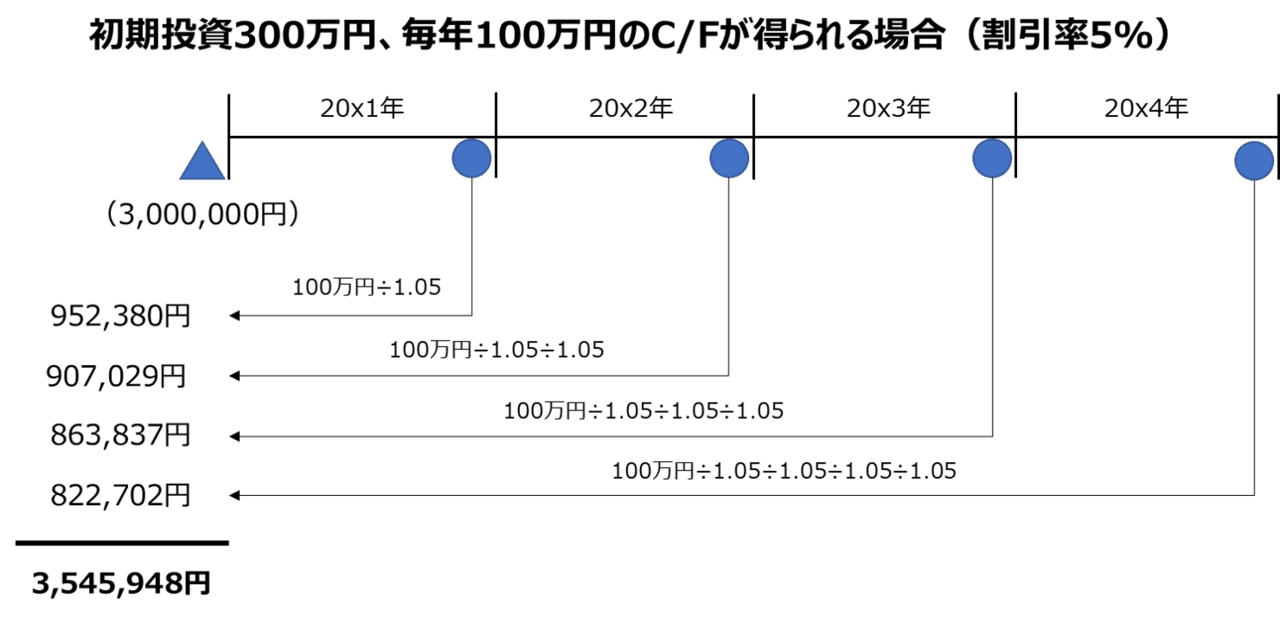

例えば、初期投資に300万円がかかり、今後4年間にわたり毎年100万円のキャッシュ・フローをうむプロジェクトを考えます。割引率を5%とすると、将来得られるキャッシュ・フローの現在価値の合計は3,545,948円となります。初期投資額が300万円であるため、このプロジェクトの正味現在価値は545,948円となり、企業価値を増大させるもの、すなわち投資すべきプロジェクトと判断されます。資金的な制約により複数プロジェクトから一つを選ぶ必要がある場合、NPV法で判断するとNPVの金額が大きい方を選ぶとの判断となります。

IRR法(内部収益率法)

投資の採算性を評価する方法の別のとして、IRR法(Internal Rate of Return、内部収益率法)があります。IRRとはNPVがゼロになる割引率を指し、より大きな割引率で割り引いてもNPVの値が同一(ゼロ)となるという意味で、IRRの値が大きいプロジェクトの方が収益率がいいと評価をするものです。

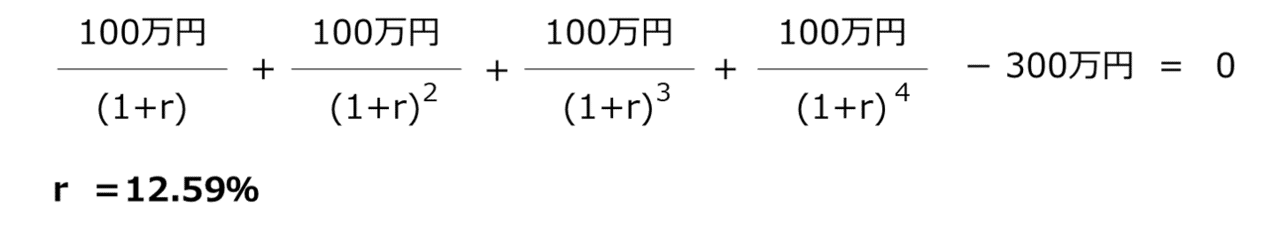

上記と同じ初期投資に300万円がかかり、今後4年間にわたり毎年100万円のキャッシュ・フローをうむプロジェクトを考えると、以下の式で表され、これを解くと、NPVがゼロとなる割引率=IRRは12.59%となります。資金的な制約により複数プロジェクトから一つを選ぶ必要がある場合、IRR法で判断する場合は、IRRの値が大きい方を選ぶとの判断となります。また、資金調達にかかるコストは各企業によって異なり、企業は資金調達のためにかかるコストを上回るプロジェクトに投資をする必要があるため、一般にIRRを用いて投資可否の判断をするのが一般的です。

NPVとIRRで異なる結論が出るケース

NPV法とIRR法では、投資すべきプロジェクトの判定結果が異なる場合があります。以下の例で言うと、NPV法に基づくとBプロジェクトに投資すべき、IRR法に基づくとAプロジェクトに投資すべきとの結果となります。

どちらを優先するかについては、資本的制約のない企業(投資しようと思えば投資出来る資金がある企業)の場合はNPVを優先します。なぜなら、企業のゴールである企業価値の向上は、収益率というパーセンテージではなく金額ベースだからです。資本的制約がある場合は、効率よく稼ぐために収益率であるIRRが高いプロジェクトを優先します。

割引率に使う値

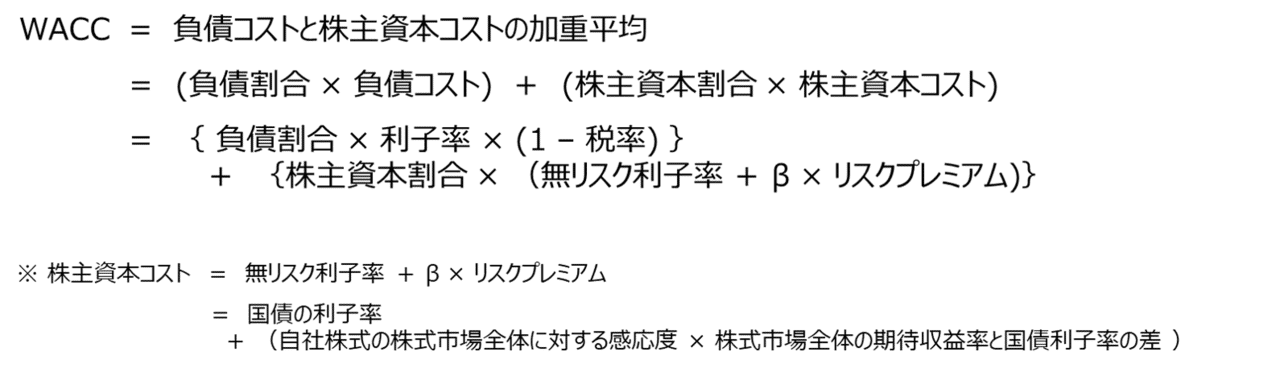

NPV法を使う場合、将来得られるキャッシュ・フローを現在価値に割り戻すために割引率を用います。割引率は通常WACC(Weighted Average Cost of Capital、加重平均資本コスト)が用いられます。WACCは以下のような式で表されますが、社内の経営企画部門の人が数字を持っているので、実務上はその数字を使えば問題ないです。

数字で語るために

新規事業の立案や、投資を伴うプロダクト開発に携わる場合、NPVやIRRで投資評価をすることを理解することで、経営層や財務部門に対しても「数字で語る」ことが出来るようになります。