企業分析の鬼対談~あのトッププレーヤーはどのような分析をしているのか~

スポーツにしろ、音楽にしろ、トッププレーヤーと呼ばれる方々は独自のフォームを持っています。

企業分析の世界でトッププレーヤーと呼ばれる方々も、それぞれ4者4様のフォームを持っていました。

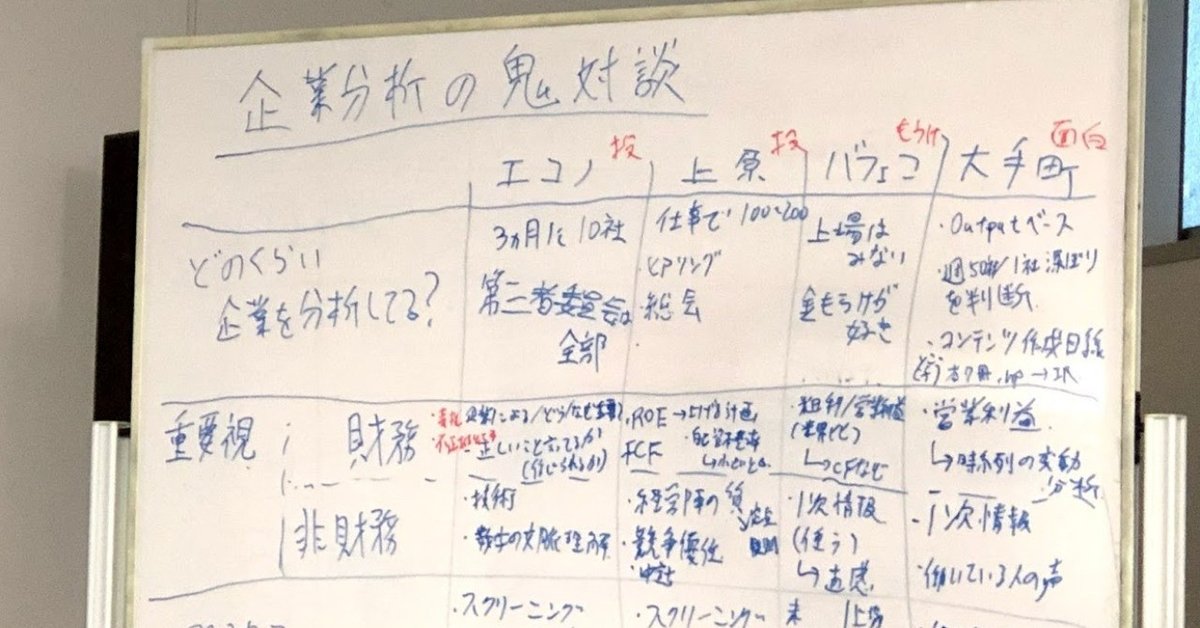

①「普段、どのくらい企業分析しているの?」

②「最も重要視する財務項目は?財務以外で重要視する部分は?」

③「どんなプロセスで企業分析をしているの?」

④「これまでワークしなかった分析は?」

という4つの質問を通じ、「企業を見る際の切り口」や、「どうすれば質の高い分析力を身に着け、投資や仕事に活かすことができるのか?」について、めちゃくちゃ参考になる話を聞くことができました(^^)

注:この対談は2019年8月11日にファイナンスラボの財務分析勉強会で行われたものをまとめたものです。

4人の企業分析の鬼たち

①バフェット・コードさん

「バフェット・コード」を知るまでは、IR資料から数字をExcelに転記するという苦行を強いられてきました・・・

「バフェット・コード」に出会ったおかげで、そうした苦行から解放されました。

最近は、仕事で知り合った相手先の情報を取るときにも、大いに活用させてもらっています。

1人目は、全ての投資家、ビジネスマンに欠かせない神ツール、「バフェット・コード」の中の人、バフェット・コードさんです。

②大手町のランダムウォーカーさん

2人目は、会計クイズという最高の会計エンタメコンテンツを配信されているご存知、大手町のランダムウォーカーさん。

私、会計クイズに出会って人生変わりました^^

③上原さん

3人目は、投資に関する有益な情報を惜しげもなく発信されている上原さん。

そこらの投資本買うより、上原さんのTwitterやブログを読む方が1000倍役に立ちます。

④𝔼ℂ𝕆ℕ𝕆ℙ𝕌ℕ𝕂さん

4人目は、独自の観点から企業を鋭く見られているエコノさんです。

趣味は、「刃物研ぎ」と「適時開示のプロパティを見ること」とのこと。

適時開示ネタ、本当に面白いです笑

質問①「普段、どのくらい企業分析しているの?」

高い分析力を誇る4人の方々は、スキルアップやインプットのために一体月にどれくらいの企業数を分析しているのでしょうか?

とりあえず、上原さんや大手町さんの量がハンパないです。

エコノさん

ポートフォリオにある銘柄を四半期ごとに10社みているくらい。

ちなみに、適時開示で第三者委員会報告書は全部見ている。

上原さん

保有している銘柄とウォッチリストに入っている銘柄で合計100~200社ぐらいを定点観測している。

取材や説明会で多い日だと1日に5~6社ぐらいに話を聞きに行っている。

バフェコさん

企業分析ということでいくと、スタートアップを見ている数の方がずっと多く、上場企業はさほど見ない。儲かる事業を知ることが好きなので、日々あがってくるスタートアップの情報をよく見ている。

もっとも、スタートアップの伸びしろを図る上で上場企業が一つのベンチマークになるので、そのために上場企業を調べることは多い。

企業分析においては数字遊びも大事だが、自分の中の「儲け」の感覚であったり、事業構造の肌感を研ぎ澄ませるためには自分で実際に体験することが一番勉強になる。なのでスタートアップの新着ニュースや新規事業のニュースが出たら、その商品やサービスを使うようにしている。

情報源はTechCrunch、BRIDGE、Twitter、書籍がメイン。あとは加瀬谷氏や上原さんのブログなど。本については学生時代に「本は10冊同時に読め」を読んで以来、複数の本を並行して読むスタイル。

理想は一日の3分の1を仕事、3分の1を読書、3分の1をアニメに費やす生活がしたい。

今は仕事が大半を占めるので私は貝になりたい気分。

大手町さん

アウトプットベースでそこから逆算してインプットしている。(コンテンツの)ストックが全然ないときは週に50~100社を読みにいく。ストックがあれば1社をがっつり見る。

株はやってないので、コンテンツ作成の視点で見ている。ビジネスの違いの面白さなどに着目している。

例えばソニーの分析では、本7~8冊やHPでソニーの基礎情報を集めて、財務諸表を見に行き、年度推移の比較までやった。(それがまとまっているのがこちらのnote↓)

質問②「最も重要視する財務項目は?財務以外で重要視する部分は?」

企業分析や投資をする上で、どういったポイントを重要視しているのか。

見るべきポイントがズレていると的外れな結果になります。

みなさん、利益率やROE、CFなどの指標も見ておられますが、全員に共通していたのが、「数字の裏をきっちり取っている」こと。

ただ数字をいじるだけでなく、数字の説得力を上げる行動をしっかりとされている点が、切れ味鋭い分析につながっているんですね。

エコノさん

会社ごとに違う。決算説明会で経営陣が言っていることが、財務諸表に書いてあることからエビデンス取れるかどうか。

トップが言う企業戦略や方向性と数字の間にはミッシングリンクがあるので、それを埋める文脈を見にいく。

ソニーでいうと、(対談前の勉強会で)ソニーの業績向上施策として「エクスペリア事業を売る」というのを出していたチームがあったけど、エクスペリア事業については、そこが5Gの一番最初のタッチポイントになるというのは経営陣も言っていて、そこを取られてしまうとGooglePlayの二の舞になってしまう。なので、ソニーとしてまともなことやっているなと思う。

ソニーの基本戦略は、クリエイターと消費者のハブ・プラットフォームになること。(そのためにクリエイターをおさえて、プロユースで最先端の技術を投入する)

だから一見、PS4は1.84TFLOPs、メモリバス幅256GBとかの過剰性能(Nintendo Switchが同393GFLOPs、メモリバス幅64GBなので、ざっくりSwitchの4倍近い性能)になっていたり、テレビの4K、8Kなんかも、人間が見る分には必要のない画素数だったりする。

では、なんのためにそこまでやるのかというと、クリエイターにとって、自身の表現したいものが、機材の性能に制約されないということをクリエイターに知らしめるため。「ソニーが常に最先端である」ことを彼らにアピールするためにそこまでやる。

音楽事業(ソニー・ミュージックエンターテイメント)をやっているのも、「音楽事業でクリエイターを増やす」、「フォトリアルな表現ができるハード(PS4)でクリエイターの表現したいものをそのまま表現させる」という狙いがある。

というように、何を重要視するかというより、「どう重要視しているのか?」というのを、好奇心を持って見ている。「これって何で?」と、疑問を持って見ている。

あえて絞るなら、メーカーとかなら売掛金や棚卸資産回転期間。不正の出やすいところなので。あとは利益とキャッシュフローの差かな。

上原さん

ROEとキャッシュフローを特に重視している。ROEは収益性や安全性や効率性に分解できて、情報量が多い。株価に直結する指標でもある。会社の経営計画でROEを意識しているかどうかを見れば、経営者が株主の方を向いているかどうかが分かる。

あと、利益よりもキャッシュフローを重視している。

次に経営陣の質と競争優位性。特に経営陣の質は注意してみている。一言だとわからないので、本や中期経営計画の動画などを見て、発言に一貫性があるかなど定点観測している。

ダントツですごいと思ったのは日本電産の永守さん。永守さんは言っていることが全く変わらない。20年後の未来を見据えている。

優秀な経営者は特にオーナー経営者に多い印象。

オーナー経営者以外だと、ソニーのCEOだった平井さんはプレゼンがめちゃくちゃうまかった。英語もうまいし、外国人をひきつける力がある。

あと、自己資本比率が低い会社は景気悪くなると株価が下がりやすく、リスクが高い。

バフェコさん

重要視しているのは粗利率と営業利益率。

粗利が低いと打てる施策が限られる。また営業利益率が低いと付加価値を生み出しにくい事業構造であると推察できる。なお、絶対額ではなく同じ業界の中で比較することが肝要。絶対額自体に意味はない。その後でCFを見る。見せかけの数字ではなく懐に入る現金が最重要。営業CFと営業利益率の差、いわゆるアクルーアルが大きいと利益の質が低いということ。

企業分析においては今後儲かる事業か否かを結論付けるのが大事なので、一次情報を取りに行くことを徹底している。実際にそのサービスを使ってみる、口コミを見る、一次情報を持ってる人に話を聞く、など。

最近の例だと電動キックボード。欧米では大流行しているが日本ではまだまだ。最近乗っている人が増えつつあるけど通行人に二度見されるような状況。でも私は米国で利用してみて「ラストワンマイルはUberでもシェアバイクでもない、絶対に電動キックボードだ」と確信した。これは人から聞いても「そんなはずないだろ笑」ってなるので体験しないとわからない。そういう一次情報であったり、直感を大切にしたいと考えている。

もちろん儲かる理由は数字に現れる。それを確認するために数字は取りにいく。直感だけではだめ。ただし競争優位や儲かるワケが財務数値のどこに現れるのか、は知識と経験とセンスがものを言うと思う。

大手町さん

業種、ビジネスモデル、企業ごとに見るものが全く違うけど、あえて言うなら、BS、PL、各種利益の大きさ。

分析の基本は「比較」。どことどこを比較するかが大事。例えば時系列推移の分析とかだと、数字が転換しているタイミング。そこで何かが起こっている。一時期ガッと上がっていたものが急に下がったら、何かあったなと。この横の動きで比較する人は意外に少ない。

数字を見たときに違和感に気づけるか?は、今まで見てきた事例の数に比例すると思っているので、事例のストックを貯める。

さらに言うと、自分の中の定規の量を増やす。

あとは一次情報を見に行く。実際に使ってみるのもそうだし、中で働いている人の話を聞く。考えても出てこないので直接聞きにいってしまう。

質問③どんなプロセスで企業分析をしているの?

一番印象に残ったのが、バフェコさんの、「他人の分析にはリスクがある。そのリスクを取りに行くかどうか」という話でした。

株式投資を始めた頃に、ブログや株雑誌に書いてあることを信じて痛い目をみたことを思い出しました・・・

エコノさん

スクリーニングかけて、証券会社の四季報を見て、フィルターかけて決算短信を見ている。過去にさかのぼって有報とか決算説明会資料とかも見てる。

あとは、今の株価を見て、四季報のEPSの推移を見て、いけそうだなと思ったら。

上原さん

スクリーニングで候補を絞ったら、まず有報を読んで特徴をつかむ。次に20~30年くらいの長期のトレンドと、競合との比較を見る。これは絶対にやる。

株価を見て、上がっている時、下がっている時のそれぞれで、その理由を探りにいく。

バフェコさん

未上場企業はそもそも開示されている情報が圧倒的に不足しているので、リリースやウェブサイトを見てプロフィタブルかどうかを判断する。

上場企業の場合は有報や短信などのIR資料を最初に見ることはほとんどない。一番最初に見るのはウェブサイトやTwitterやその企業に関する記事。その企業について早く発信している人の情報を見て、基礎知識をつける。

それから各証券会社の出しているアナリストレポート。「車輪の再発明」は絶対に避けたいから。

「車輪の再発明」

広く受け入れられ確立されている技術や解決法を知らずに(または意図的に無視して)、同様のものを再び一から作ること」を意味する。

引用元:Wikipedia

自分よりずっと優秀な人が、自分よりずっと長い時間をかけてその会社を調べていて、しかもその分析を開示してくれているのに、わざわざゼロからはじめて独力でその境地を目指すのは時間がもったいない。それを見て初期的なインプットを済ませて、更にその一段上の分析に時間を費やしたい。

アナリストレポートの読み方としては、ただ漫然と読むことに意味はないので、まず全証券会社のアナリストレポートを全部集める。それから主要論点ごとに各アナリストがどういっているかをマトリクスにして整理する。そうすることで論点ごとに全員一致のものか、議論の分かれている論点なのかが見えてくる。前者は株価に織り込まれているし、後者はどの程度市場に織り込まれている論点なのかアタリを付けられる。

中には他人の思考に影響を受けたくない、先入観を排除したいという人もいると思う。しかしそれは既に自分でゼロから思考を組み立てられるレベルの人が言えることで、そうではないなら車輪の再発明は避けた方が良い。

自分を信用するか、リスク取って他人を使うかどうか。

その後で、決算短信や有報を見に行く。アナリストレポートの裏取りと、アナリストレポートを読んで立てた独自の仮説が正しいかどうかを確認するため。

サービスが儲かるか儲からないかは事業構造の話なので、経営者に依存するのではなく、経営者が変わっても儲かる事業を探したいと思っている。

大手町さん

一番最初に見るのは有報。どういう商品を売っているかや、設備の情報とかを最初に見る。

で、その会社の財務諸表のイメージをつくった上で、財務データを見に行く。自分の中のイメージと、実際の財務数値がズレていたら、その差がなんなのかを詰めにいく。

周りの人に左右されがちで、それを信じてしまうので、まずは自分の中で結論を出してから、他の人のレポートを一番最後に見るようにしている。

決算説明会資料も極力見ない。出す企業のバイアスがかかっているので。だからこそ、法的にテンプレが決まっている有報を見るのを徹底している。

必ず一次情報をとる。

質問④「これまでワークしなかった分析は?」

高い分析力を誇る4人から、「これだけはやってはいけない」を聞くことができたのは、とても貴重でした。

「この話から何を学ぶか?」が大事だと思います。

大手町さん

ツールから出てくる情報を信頼してしまった。誤った情報が出てくるリスクを把握してなかった。その失敗があったので、絶対に一次情報と突合しにいく。

上原さん

基本、人の言うことは信じない。アナリストレポートや経営者の言っていることは信じない前提で読みにいっている。

あとは細かく分析しすぎないこと。細かくやりすぎても予想は当たらない。

エコノさん

目的絞って分析しにいくのは大事。「いらないデータを集めてました」にならないように。

DCFをやっても株価は予想できない。どうしてもバイアスがかかってしまう。

バフェコさん

誰が回してもDCFは当たらない。投資銀行でもDCFで企業価値を算出していない。

グレアムの「PER×PBR<22.5なら割安」のような、読者にとって分かりやすい基準を書いた本がたくさんあるけど、その数字が示すものは会社によって違うし、意味がないと思う。

その数字は相対感の中で決めないといけない。単純な基準でひっかかったものに全部投資するのは止めたほうがいい。

一言まとめ

1時間弱の対談でしたが、とても参考になる密度の濃い話を聞くことができました。

わかったことは、「楽して企業分析はできない」ということです。

みなさん4人とも、ぞれぞれのフォームをお持ちですが、そのフォームにたどり着く間に、数多くの分析を繰り返し行われてきたんだと思います。

スポーツと同じように、やはり自分の頭と手を動かして積み重ねないと、決してうまくはならないですね。

今回の4人の方々や、他の色々な方の分析の仕方を参考にしながら、企業分析を積み重ね、分析力を上げていきたいと思います!

いいなと思ったら応援しよう!