政治(経済・金融)講座ⅴ1808「日本が豊かさを実感できない理由は海外投資家に富を吸い取られている」

「吾唯足知」について、色々な解釈が為されているようであるが、欲望に際限がない心に対する戒めと、貧しいけれど、不足の中でも貧困に耐えて少量でも満足する心の鍛錬とも理解できる。

翻って日本経済を考えた場合、日本は裕福であろうか、豊かさを実感できていないという論評を今回はとり上げるが、 吾輩は、経済的裕福さより欲望を抑え、貧困をも精神的な裕福さに置き換える日本文化の美徳に起因している。

次にあげる「吾唯足知」の4文字がそれを表しているのではなかろうか。

ただ、現実問題として、近年では円キャリー取引を行う投資家が証券・商品の利益獲得を享受している姿が見えてくる。日本人の対外純資産が生み出す利益を海外投資家に吸い取られている現状が見えてくる。悲しいかな、貧しいまま食い物にされているのである。

皇紀2684年6月8日

さいたま市桜区

政治研究者 田村 司

「吾唯足知」の4文字

「33年連続・世界最大の対外純資産国」なのに貧しく感じるのはなぜか?「戻らぬ円」が示す残念な現実

唐鎌 大輔 によるストーリー

財務省が発表した対外資産負債残高によれば、2023年末時点の対外純資産残高は471兆3061億円と5年連続で過去最大を更新した。33年連続の「世界最大の対外純資産国」である。

この事実をポジティブに捉える向きも少なくないが、対外純資産残高が積み上がったのは日本国内に期待収益率の高い投資機会が乏しかったため。結果、企業の海外投資が加速し、「戻らぬ円」の割合が膨れ上がった。

今の日本は統計上でこそ黒字だが、キャッシュフローでは断続的に赤字。対外純債務国よりも救いはあるが、対外資産が半永久的に回帰しなければ、純債務国に近いような通貨売りに直面する場面もあり得る。

(唐鎌 大輔:みずほ銀行チーフマーケット・エコノミスト)

33年連続世界最大の対外純資産

依然、ドル/円相場は年初来高値圏での推移を強いられている日本だが、5月28日、財務省から2023年末時点の「本邦対外資産負債残高」が公表された。日本経済が保有する外貨建て資産の多寡を測るデータは、常に需給要因を円相場分析の中心に据える筆者にとっては極めて重要であり、昨年のコラムでも取り上げている。

◎終わらない円安基調の正体、過去高水準「日本に戻ってこない円」をどう見る?(JBpress)

2023年末時点の日本の対外純資産残高は471兆3061億円と5年連続で過去最大を更新し、33年連続で「世界最大の対外純資産国」のステータスを維持することになった(図表①)。

【図表①】

資産・負債の別に見ると、対外資産残高は前年比+11.1%の1488兆3425億円、対外負債残高は+10.6%の1017兆364億円であった。

資産の相対的な増加幅が大きく、純資産が押し上げられている。対外資産の増加を要因別に見ると、前年差(+148兆8342億円)のうち、半分に相当する+75兆6510億円が為替要因(すなわち円安による評価益)である。

それ以外では、資産価格の変動を反映するその他要因が+121兆4360億円、売買取引の変動を反映する取引要因が▲48兆4110億円であった。

取引要因でマイナスが目立っているのは、取引の中心が株式や金融派生商品であり、円安や株価上昇で評価益が出たところ、利益確定的に売却された対外資産が多かった可能性などが推測される。

「数量として減少しているが、評価益として増えている」という状況が続くことは、日本が保有する対外資産1単位当たりの金額が膨らんでいる状況を示唆する。このような変化が続くと対外資産の流動性は直感的に欠けてくるようにも思われる。来年以降の動きを見る上での注目点としたい。

統計上の黒字をかさ上げする直接投資収益

過去1年、このコラムでは経常収支の構造変化を念頭に、執拗な円安相場の真因を探ってきた。その特徴の一つとして巨額の黒字を記録しつつキャッシュフローベースでは円に戻ってこない第一次所得収支の存在に焦点を当ててきた。

より具体的には、第一次所得収支における直接投資収益、厳密にはそれを構成する再投資収益が増えていることが「統計上の黒字」をかさ上げしており、実際の円買いに繋がるCFを目減りさせている可能性を指摘している。

虚しく響く「世界最大の対外純資産」の肩書き

言うまでもなく、フロー(国際収支)の構造が変われば、その蓄積であるストック(対外純資産)の構造も変わっている。再投資収益を含む直接投資収益増加の背景には、それを生み出す直接投資残高の増加があり、実際にそうなっている。

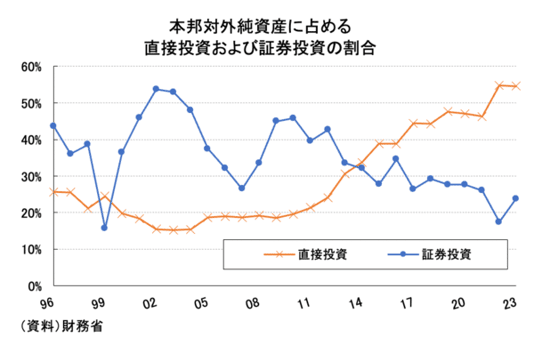

対外純資産の項目別構成比率を見ると、2014年を境に直接投資が証券投資を逆転しており、両者の差は拡大傾向にある(図表②)。

【図表②】

「世界最大の対外純資産国」という肩書きは、その構成比率の過半が証券投資で構成されていた時代は「リスクオフの円買い」ないし「安全資産としての円買い」という相場現象と密接にリンクしていたので、ポジティブな意味合いも含まれていた(もっとも当の日本人は円高を忌避していたが)。

ところが、足もとの為替市場で起きていることは、ドル/円相場では34年ぶりの円安水準、実質実効為替相場では「半世紀ぶりの円安」であり、33年連続「世界最大の対外純資産国」という肩書きは虚しく響いている。

後述するように「戻らぬ円」の割合が増えている象徴としての「世界最大の対外純資産国」であれば、もはやネガティブな意味の方が大きく感じられてきてしまう。

対外純資産の増加が示す残念な事実

経常収支や対外純資産の直面している状況は、これまでの日本経済の結果である。言い換えれば、毎年のように過去最高を更新する世界最大の対外純資産が示すのは「日本に期待収益率の高い投資機会が乏しかった」という歴史的な事実である。

過去には機関投資家や外貨準備を通じた海外への証券投資が支配的であったが、2011年以降は企業による直接投資まで勢いを得るようになった。結果として日本企業の海外内部留保残高は積み上がるばかりである(図表③)。

【図表③】

そうした動きを反映して世界最大と言われる対外純資産残高は増勢を保っているが、それは企業部門を中心として「戻らぬ円」の割合が増えていることの裏返しでもある。

結果、経常収支に関し「統計上でこそ黒字だが、キャッシュフローでは断続的な赤字」という疑義が生まれ、これが円安長期化の底流として指摘される現状がある。その意味で円安もまた、日本経済が抱える問題の「原因」ではなく「結果」と表現するのが妥当である。

もちろん、対外純資産国の方が対外純債務国よりも救いはある。しかし、それは対外資産に関し、還流させるだけの妙案か勝算があって初めて言えることだ。

対外資産が半永久的に回帰しないことを前提にしてしまえば、キャッシュフローベースでは純債務国に近いような通貨売りに直面する場面が出てきても不思議ではない。

2022年や2023年を振り返ってみれば、筆者の「構造的な円安を疑った方が良い」という言説に対し、「成熟した債権国としての地位が保たれており、構造的円安論は行き過ぎ」という反駁は何度も見られてきた。

だが、110円付近から始まった円安は今や160円まで進んでいる。構造的な議論を避けられるような状況とは到底思えない。

符号上は「成熟した債権国」でも、その実態(≒キャッシュフロー)が「債権取り崩し国」に近いからこそ円安が長引いているという側面は考える必要はないのだろうか。真偽は別にして、すべてを日米金利差で片づけようとする態度にはやはり同意できない。

ちなみに、対外純資産の4割弱は外貨準備だが、これも執拗に通貨安を志向し、円売り・ドル買い為替介入を重ねてきたことの結果である。社会全体で円安を金科玉条のごとく崇め奉る風潮が結実したのが外貨準備という側面もある。その望み通り、今は円安が常態化している。

「戻らぬ円」のカギを握る名目賃金の上昇

後ろ向きの話ばかりではなく、あえて前向きな話をすれば、対外純資産が潤沢にあるうちは「まだ間に合う」という考え方も可能ではある。

目下、神田財務官の下で実施されている有識者会議「国際収支から見た日本経済の課題と処方箋」でも、国内還流しない日本の家計・企業部門の外貨資産は争点化しているところであり、やはりここから何を読み取り、どのような処方箋を割り当てていくべきかが問われている。

委員によるリードスピーチ資料は既に順次公開されているので参照にされたい(筆者資料は第1回会合に掲載されている)。いずれも国際収支から浮き彫りになる日本経済の課題を仔細に浮き彫りにしており、学ぶところが多い:

◎国際収支から見た日本経済の課題と処方箋(財務省)

もっとも、図らずとも「戻らぬ円」が返ってくる目はあるかもしれない。というのも、現状の日本では人手不足が深刻化しており、その状況は今後ますます悪化することが目に見えている。

必然的に今後の日本経済では名目賃金が上昇基調に入っていくはずである(実質賃金の議論はここでは脇に置くが、およそ人が足らないにもかかわらず名目賃金が上がらないということは考えにくい)。その際、企業部門はこれまでよりも「戻らぬ円」を活用せざるを得ないのではないか。

そのほかに「円安を活かすカード」、言い換えれば処方箋の議論は多岐にわたるので、今回の本欄では深掘りしない。

重要なことは日本が抱える世界最大の対外純資産は、その構造も含めて日本経済の歩んできた結果であり、現状を見る限り、前向きな評価を与えるのは難しいと言わざるを得ない。

だが、今後日本経済が飛躍の時を迎えるとしたら、それを活かすことが条件になるのもまた、間違いないように思う。世界で一番外貨建ての資産を持っている国としての強みを活かすことに活路はある。

※寄稿はあくまで個人的見解であり、所属組織とは無関係です。また、2024年6月4日時点の分析です

唐鎌大輔(からかま・だいすけ)

みずほ銀行 チーフマーケット・エコノミスト

2004年慶応義塾大学卒業後、日本貿易振興機構(JETRO)入構。日本経済研究センターを経て欧州委員会経済金融総局(ベルギー)に出向し、「EU経済見通し」の作成やユーロ導入10周年記念論文の執筆などに携わった。2008年10月から、みずほコーポレート銀行(現・みずほ銀行)で為替市場を中心とする経済・金融分析を担当。著書に『欧州リスク―日本化・円化・日銀化』(2014年、東洋経済新報社)、『ECB 欧州中央銀行:組織、戦略から銀行監督まで』(2017年、東洋経済新報社)、『「強い円」はどこへ行ったのか』(2022年、日経BP 日本経済新聞出版)。

円キャリー取引「魅力度」はリーマンショック前並みの高水準、年後半の円高転換も緩やかに

東深澤武史:みずほリサーチ&テクノロジーズ調査部エコノミスト

2024.6.5 4:55

再び157円台、金利差縮小でも円安

背景に円キャリー取引の活況

ドル円は先週末5月31日には一時、1ドル=157円台をつけ、じりじりと円安が進む。2度の円買い介入実施後の5月初旬から中旬ごろ、日米金利差が縮小する中でもドル高・円安が進行した。日米金利差とドル円は順相関の関係となる傾向があるが、むしろ逆相関となった形だ。

少し長い目で見ても、2023年末に日米金利差が縮小した局面でもドル円はさほど円高が進まないような場面もあった。23年末以降、金利差と為替との乖離(かいり)がやや顕著になっている(図表1)。

ドル円と日米金利差の動きが乖離している要因として、円高となった場面では実需勢による買いが入りやすいことや、24年初以降については新NISA(少額投資非課税制度)によって持続的に円売り外貨買いフローが出ていることが指摘されてきたが、筆者が注目するのは、円売りドル買いのキャリー取引が活況なことだ。

日米3カ月金利差と市場が見込むドル円の予想変動率を加味したキャリー取引の投資妙味(キャリー取引魅力度指数)は、リーマンショック前以来の高水準だ。

円キャリー取引がドル円を下支えしている可能性が高く、FRB(米連邦準備制度理事会)の利下げ転換が見込まれる24年後半以降も、キャリー取引の活況が持続するかどうかがドル円の鍵を握る要因の一つとなる。

初めてでもわかりやすい用語集

円キャリー取引 (えんキャリーとりひき)

低金利通貨である円で借り入れをして高金利国の金融資産などで運用し、運用益に加えて金利の利ざやを獲得しようとする取引です。円で借り入れをするため「円借り取引」とも呼ばれます。円キャリー取引を行う場合、まず日本の短期金融市場で調達した円を外貨に替えて(つまり円売り)運用するため、円キャリー取引が増えることは円安要因となります。そして、海外の金融当局が利下げを実施した場合、海外資産で運用利回りを上げることが難しくなることから、円キャリー取引を行っている投資家は、運用していた海外資産を売却して得た外貨を円に替えて返済することになります。これは円高要因となります。

ワンポイント

円キャリー取引は、日本の超低金利により内外の金利差が拡大したことから、海外のヘッジファンドを中心に近年盛んに行われるようになりました。その後は、海外で利下げがあるたび円キャリー取引解消のための「巻き戻し」と呼ばれる円買いで急激な円高が何度か起きています。また、近年では円キャリー取引を行う投資家の動向が為替相場の方向性を予測する上でも注目されるようになっています。

参考文献・参考資料

「33年連続・世界最大の対外純資産国」なのに貧しく感じるのはなぜか?「戻らぬ円」が示す残念な現実 (msn.com)

円キャリー取引「魅力度」はリーマンショック前並みの高水準、年後半の円高転換も緩やかに | 政策・マーケットラボ | ダイヤモンド・オンライン (diamond.jp)

この記事が気に入ったらチップで応援してみませんか?