ネットバンキングにおける今後の顧客サービス展開 (2005年3月)

1. ネットバンキングのはじまり

米国でインターネットを利用したネットバンキングが始まったのは、今から10年ほど前である。情報技術の利用に熱心であった米国のウェルズ・ファーゴ銀行が、顧客サービス用のウェブサイトを立ち上げたのは95年5月であった。当初はまだセキュリティ面の懸念から、残高照会や取引記録紹介などの情報提供サービスに限定されていたのだが、その1年後の96年5月には、口座振替、ローンの支払い、クレジットカードの支払いなどが可能な本格的なインターネットバンキング・サービスを開始している。ちなみに、80年代初めから独自のネットワークでホームバンキング・サービスを行っていたバンク・オブ・アメリカも、96年6月にインターネットを利用したバンキング・サービスを開始している。

また、インターネット専用銀行が誕生したのもこの頃である。95年10月にケンタッキー州のカーディナル・バンクシェアーズ社の子会社として「セキュリティ・ファースト・ネットワーク銀行」というインターネット専用銀行が誕生している。

現在では、米国の主要銀行のほとんどが何らかの形でネットバンキング・サービスを提供しており、その利用者は約2000万人と言われている。

ネットバンキングで提供されているサービスの種類も豊富になっている。銀行に多少の違いはあるが、残高照会や取引記録紹介、口座振替、口座振込、ローンの振込といった基本的なサービスに加えて、取引記録のダウンロード(クイッケンなどの家計管理ソフトに取り込むため)、小切手帳送付申込み、住所変更、メールアドレスやパスワードの変更、トラベラーズ・チェックの申込み、外貨両替申込み、電子請求書に対する支払い(エレクトロニック・ビル・ペイメント)などのサービスが提供されている。

2. 日本におけるネットバンキング

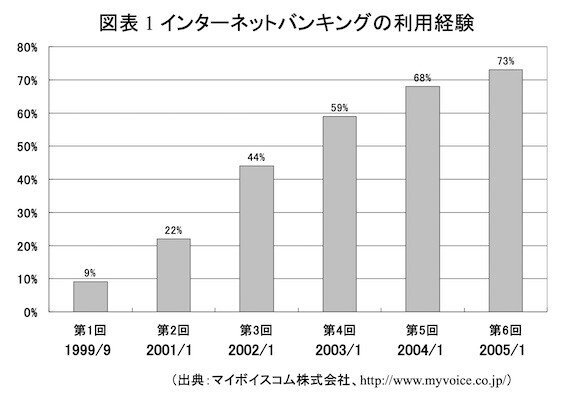

日本でも、インターネットの普及とともにネットバンキングの利用者が増加している。インターネット調査会社のマイボイス株式会社による「インターネットバンキングの利用に関する調査(第6回)」によれば、インターネット利用経験率は73%に達している。この数字をみて想像以上に高いと驚いた人が多いに違いない。これは、マイボイスによる調査の調査対象がインターネットコミュニティ「MyVoice」の登録メンバーであるため、回答者がインターネットを使いこなしている層に偏っているからだと思われる。類似のインターネット調査でも、やはりネットバンキングの利用率は70〜80%に達している。こうした数字は利用者数の推計には利用できないが、その傾向をみるには有効である。図表 1 はマイボイスの第1回からの利用経験率の推移をみたものであるが、着実にネットバンキングの利用者が増えていることがわかる。

では、実際のネットバンキングの利用者数はどのくらいなのだろうか。総務省が毎年実施している「通信利用動向調査」は、世帯主が満20歳以上の全国の世帯とその世帯構成員を対象としたサンプル調査なのでかなり信頼性は高い。平成15年末に実施された「平成15年通信利用動向調査」によれば、パソコンを使って「ネットバンキングでの銀行の利用」をしている人の割合は6.7%である。ちなみに平成14年の調査では5.4%であったので、1年間で1.3%ポイント上昇したことになる。この利用率はインターネット利用者に占める割合であるので、この割合に平成15年末のインターネット利用者数7,730万人を乗じると、日本のおけるネットバンキング利用人口は、約520万人だということになる。

次にネットバンキングを使って利用者が何をしているかをマイボイスの調査で見てみると、最も多いのは「預金口座情報紹介・管理」(67%)であり、第2位が「ネットショッピングなどの決済サービス」(50%)、第3位が「送金」(45%)、第4位が「口座振替」(29%)となっている(図表 2 参照)。

3. インターネットと顧客ロイヤルティ

ネットバンキング・サービスを考える場合、もっとも重要なことは、顧客の信頼をどのようにして獲得するかである。顧客の信頼を獲得し、顧客のロイヤルティを高めることが重要なのは、ネットバンキング・サービスに限る話ではない。インターネットを利用する消費者向け商取引(B2C)でも同じだし、ほとんどのビジネスの共通する課題である。

一般に、インターネット上では売り手と買い手の間にある情報の非対称性が解消され、ネット上の市場はより完全市場に近くなると言われてきた。つまりネット上では、価格を含めた情報が簡単に入手できる上に、クリック一つで別のサイト(店舗)に移動できるため、消費者は同じ商品を購入するなら最も価格が安いサイトを選ぶだろうから、価格分散は小さくなり、商品の価格は限界コストに近づくというのが通説であった。しかし、実態はそうではない。価格分散は小さくなっていないし、オンライン顧客は移り気ではなく、多くの利用者は決まったサイトを利用している。

理由の一つは顧客側の心理にある。インターネットを介した取引の場合には相手の顔が見えない。それだけに相手が信頼できるかどうかが重要なポイントになるのである。インターネット利用者の多くは、あるサイトで取引をしてうまく行った場合、よほどのことがない限り、リスクを犯して別のサイトで取引をしようと考えないのである。

別の理由もある。B2Cを行っている企業の多くが、顧客ロイヤルティの獲得に力を入れているからである。パソコンをインターネットでは販売しているデル、オンライン書店のアマゾン・ドットコム、インターネット・モールを中心に様々なネットビジネスを展開する楽天などECビジネスで最先端を走る企業はすべて顧客ロイヤルティの獲得に力を入れている。

こうした企業が顧客に維持に力を入れるのは、新規顧客と比較して、既存顧客との取引の方が収益率が高いからである。その企業が提供する価値を評価し、その分野の取引をすべて任せたいと考えるような優良顧客を増やすことが収益の向上につながるのである。

米国のあるコンサルティング企業の調査によれば、ネットショップにおける顧客獲得に必要な支出はリアルな店舗の場合より大きいが、2年目以降、その顧客から得られる利益の増加率は高いことが分かっている。

顧客は信頼できるサイトだとみなせば、個人情報を安心して提供してくれる。企業はこうした情報を基に個人的な好みに合わせた商品やサービスを提供し、さらに親密な関係を構築することができる。たとえば、アマゾンの顧客は、書籍の配達に必要な住所や氏名だけでなく、決済のためのクレジットカード情報を登録しているし、アマゾンが顧客の購買履歴を分析して商品を推薦することを許容(あるいは歓迎)している。顧客はアマゾンが推薦する書籍や音楽CD、ビデオなどを購入するようになり、顧客一人あたりの売上を伸ばすことができる。

このように顧客の信頼とロイヤルティを得ることが、売上と利益の増大をもたらし、競争優位の確立につながるのである。

4. ネット上のカスタマー・リレーションシップ

それでは、顧客の信頼やロイヤルティを獲得するにはどうすればよいのだろうか。後述する顧客の個人情報保護や情報セキュリティも重要であるが、それは最低限の条件だと言ってよい。

顧客のロイヤルティを獲得するための手法あるいはツールとして、90年代後半から注目を浴びているのがCRM(カスタマー・リレーションシップ・マネジメント)である。CRMの目標は、顧客に関する情報を収集・分析することによって、顧客一人ひとりに対して、その要望に応じた商品やサービスを提供することによって、顧客のロイヤルティを高めることにある。

CRMはソフトウェアや情報システムではないことに注意されたい。CRMに失敗した企業は、CRMを支援するソフトウェアを導入すればCRMが実践できると考えたところが多い。CRMソフトはうまく使えば有用であるが、ソフトがあればうまくいくというものではない。あくまでも支援手段なのである。

CRMは、専用のソフトウェアを利用しなくても実践できる。たとえば、前述したアマゾンのリコメンデーション・サービスも一種のCRMである。また、最近はウェブサイトにアクセスしてくる利用者の識別を行い、顧客一人ひとりに応じたウェブページを動的に生成するサイトも増えている。これも一種のCRMである。

また、ウェブを用いなくてもインターネットでCRMを実現した企業もある。高級デパートのノードストロムは、94年10月に「パーソナル・タッチ・アメリカ」というサービスをインターネット上で開始した。ちょうどサイバーショップやインターネットモールのブームが米国で始まろうとしていた時期である。しかし、このパーソナル・タッチ・アメリカはウェブ上の商品の写真を掲載し、それを販売しようというインターネット上の仮想百貨店ではなかった。それは、電子メールを用いた顧客サービスであった(注:現在は同じ名前でウェブサイトによるサービスを行っている)。

そもそもノードストロムは「すべての顧客が上流社会的な雰囲気の中で買い物を楽しんでもらうこと」をモットーにしたデパートであり、他のデパートがコスト削減のために臨時雇用者を増やしているのに対して、店員教育を徹底し、きめが細かく質の高い顧客サービスを維持するという戦略を展開するような企業である。

パーソナル・タッチ・アメリカは、そんな顧客サービスを電子メールで実現したものである。事前に登録が必要なのだが「ギャバジンのよいスーツはないかしら」というメールを送れば「はい、ちょうどアン・テーラーのベージュのものがあります。サイズは8号でよかったですね」というように返事が返ってくる。店に出かけて実物を見てもよいし、電子メールで注文することも可能である。もちろん気に入らなかったら返品もできる。こうしたサービスが可能なのは、基本的に顧客別に担当者が固定されており、顧客の服や靴のサイズはもちろん好みの色、服の趣味、好きなデザイナーブランド、プレゼントを贈る誕生日や記念日などの情報がきちんと管理されているからである。欲しいジャケットがあるけれど、少し価格が高いと思うような場合には、その旨を店員に伝えておけば、バーゲンになったときに電子メールで連絡が届く。パーソナル・タッチ・アメリカは、電子メールという基本的なツールでも、使い方によっては高級デパートならではのCRMが実現できるという事例である。

5. ネットバンキング時代の顧客サービス

それでは、ネットバンキングにおける顧客サービスはどうあるべきなのだろうか。

当然のことながら、セキュリティは最も重要な要素である。なりすましによる不正な引き出しが起きるようでは、顧客の信頼は得られない。多くの銀行は、(1) ネットバンキングのための利用者番号(ID)を銀行口座番号とは別のものにする、(2) 暗証番号やパスワードを複数利用する、(3) 利用者毎にそれぞれ異なる乱数表(乱数カード)を配布しておき、接続の度に異なる数字を本人確認のコードとして利用する、(4) 通信には128bitのSSL暗号通信方式を利用する、(5) 一定時間操作がない場合にはセッションを自動終了する、などの対策を講じている。

暗号通信方式を利用すれば、通信を盗聴されても暗証番号や取引の内容を盗み見される恐れはない。しかし、顧客が利用しているパソコンにキーボード操作を記録する「キーロガー」が仕掛けられていると、通信をいくら暗号化しても、暗証番号やパスワードは守れない。この場合には乱数表を利用すれば、毎回異なる暗証番号を入力するので、かなり安全性は高まる。操作は面倒になるが、安全性を考えればこの程度はやむを得ないだろう。

利便性と安全性はトレードオフの関係にある。指紋や虹彩、静脈の形状などを利用したバイオメトリックスによる本人認証技術を用いれば、利便性をあまり犠牲にしないで安全性を高められるのだが、パソコンからの利用を考えるとインターネット・バンキングに利用できるのは、もう少し先のことになるだろう。

セキュリティ対策の次に考えるものは、サービスメニューである。ただ、サービスメニューはどのオンラインバンキングもさほど変わらない。残高照会、取引明細紹介、口座振替、振込、公共料金支払、定期預金、外貨預金、投資信託、エレクトロニック・ペイメントなどである。

やはりここで重要なことは、メニューを揃えて、「なんでもあります、お好きなものをお選びください」という方式ではなく、顧客のニーズを先読みして、顧客が求めているであろう金融サービスや金融商品を勧めていくことではないだろうか。

顧客のライフサイクルを考えれば、人生の重要な節目にあったサービスがいくらでも考えられる。就職(給与振込、積立定期、クレジットカード)、自動車の購入(自動車ローン、自動車保険)、結婚(生命保険)、住宅の購入(住宅ローン、災害保険)、出産(学資積立、学資保険)、退職(投資信託、株式投資、ホーム・エクイティ・ローン)など。

こうした人生の節目は、顧客のデータを分析することによってある程度推測可能である。押し付けがましくない程度に、新たな顧客ニーズが発生した時点で適切なサービスを提案できれば、顧客の信頼は高まるだろう。時には顧客に電話することも必要だろうが、顧客一人ひとりに合わせた提案をするには顧客毎にカスタマイズされたウェブページや電子メール最適のツールのように思われる。こうして顧客の信頼を得て長期にわたる密接な関係を維持できれば、その顧客は確実に優良顧客になる。そして、その関係を子供や孫につなげていくことも可能になる。これこそが利用的なCRMである。

ネット・バンキングを、家からでも残高照会や口座振替・振込などができるサービスだと単純に考えてはいけない。インターネットを最大限活用して顧客満足度の高いサービスを提供することによって顧客ロイヤルティを高め、優良顧客を増やすという攻めの戦略を考える必要がある。インターネットを使えば、規模の格差を乗り越えてビジネスを全国に拡大することも不可能ではない。それはすでにアマゾン・ドットコムや楽天が実証済みの事実である。