大躍進中の弁護士ドットコムの「さらば、ハンコ」ってNPの「さよなら、おっさん」みたい(笑)電子署名世界一のDocuSignと成長率を比較してみたよ【分析:日米高成長企業の評価・統治・給料】

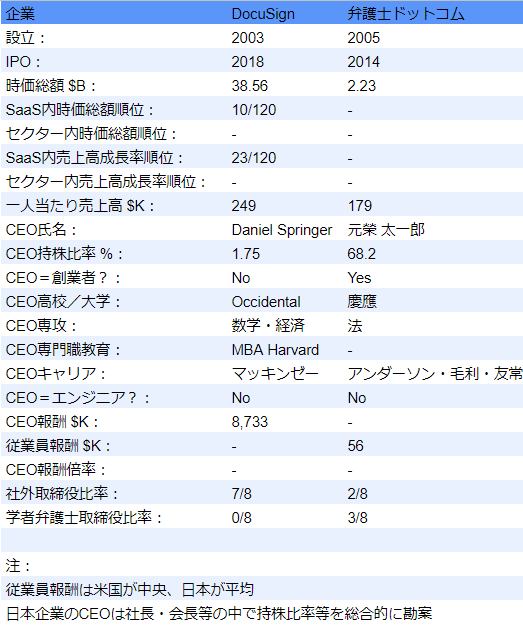

皆様こんにちは、本日は電子署名のDocuSignを見ていきたいと思います。適宜、日本の高成長法務企業の弁護士ドットコムで比較したいと思います。

概要

DocuSignは契約書の準備、署名、実行、管理を行うSaaS企業です。

また新興企業のなかでは珍しく、IPOまでに頻繁にCEOが交代している歴史があります。

DocuSignのIPO以降の価格リターンは↓です。両社ともに素晴らしいパフォーマンスとなっています。(DocuSignは青、弁護士ドットコムはピンク)

出典:Yahoo Finance

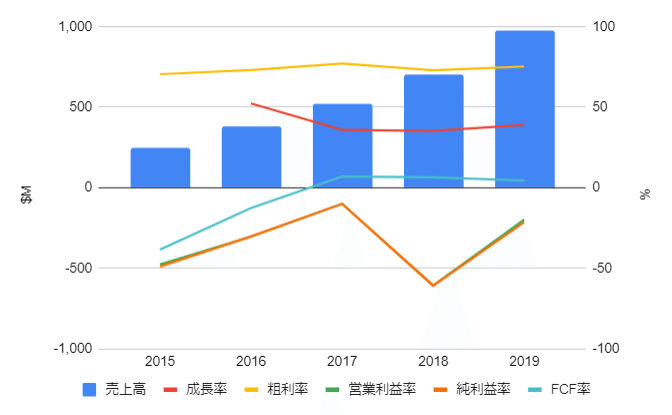

DocuSignの財務推移は↓です。

現在の市場評価

SaaS企業の特徴は↓だと思います。

①積極拡大投資により売上高成長率は高位

②反射として営業利益や当期純利益は損益0近辺もしくはマイナスになりがち

③上図DocuSignあるいはSaaS企業ではないですがAmazonに見られる通り、意外とFCFは黒字になることもある(会計利益ではなくCF重視経営。ここでのFCFは営業CF-資本的支出)

成長企業はセクターの競争環境によっては売上総利益・EBITDA・営業利益・当期純利益・営業CF・FCFが赤字になることも多いので、統一的な株価・企業価値尺度は売上高との比較に制限されがちです。

また当期純利益やFCFが黒字でもSaaS企業のように長期的な成長率がざっくり15%を超えていると、割引率をr・成長率をgとした場合に1/(r-g)で表現されるPERやFCF倍率がとても高くなる(場合によっては100や1000を超える。理論的なrを超えてr-gがマイナスになりそもそも使えなくなる←価値が無限大に発散)ので比較に適さないということもあります。

私がウォッチしている米国SaaS120銘柄の企業価値(以下EV)/売上高(直近12ヶ月。以下TTM)と売上高成長率(TTM前年度比(以下YoY))の関係は↓です。

2020/7/8現在の結果は、EV/売上高=1.4+49.9x売上高成長率となりました。売上高が1年で2倍になる=売上高成長率が1(=100%)の時、EV/売上高が51.3倍になることを示しています。

売上高(TTM)の回帰分析の詳細及びそれ以外の回帰分析結果はこちらのリンクをご参照ください。

DocuSignの売上高成長率は0.39(39%)です。EV/売上高=1.4+49.9x売上高成長率に入力すると理論EV/売上高は21.0になりますが、実際のEV/売上高は35.7で、その残差は+14.7、標準化残差は+1.46です。

このところ加熱しているSaaS銘柄の中でも成長率対比でかなり高評価となっています。

弁護士ドットコムの売上高成長率は32%なので理論EV/売上高は17.4になりますが、実際のEV/売上高は57.4で、その残差は驚異の+40!、標準化残差は+3.95です。上記散布図にプロットすれば回帰線である青ラインのかなり上に位置することとなります。

両社とも新型コロナの影響で世界的に電子署名・クラウド契約管理が爆発的に進行するという期待を背に受けての評価となっています。この点に関しましては↓DocuSignのEV/売上高の拡大推移をご参照ください。

出典:Seeking Alpha

DocuSignのEV/売上高は3月中旬以降に約2.3倍になっていますが、米国SaaS120銘柄のEV/売上高と売上高成長率の関係も、直近が先程示したようにEV/売上高=1.4+49.9x売上高成長率なのに対して、昨年末はEV/売上高=3.4+29.3x売上高成長率と傾きが約1.7倍と加熱してきております。

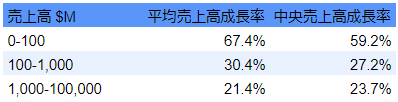

年間売上高サイズごとの売上高成長率

売上高が大きくなってくると当然売上高成長率は下がってきます。

↓は米国SaaS120銘柄の過去5年程度の売上高区分に応じた平均売上高成長率です。

DocuSignの19/4期の年間売上高が概ね約$759Mでそこからの年間売上高成長率が39%なので、米国SaaS平均中央以上の成長をしていることとなります。(売上高100-1000$Mのカテゴリー)

弁護士ドットコムの19/3の年間売上高が概ね約$29Mでそこからの年間売上高成長率が32%なので、米国SaaS平均中央以下の成長をしていることとなります。(売上高0-100$Mのカテゴリー)

ちなみにSaaS草分けsalesforceの売上高が$0-100M台程度だったFY2000・2001・2002の売上高成長率は各々340%・132%・88%でした。

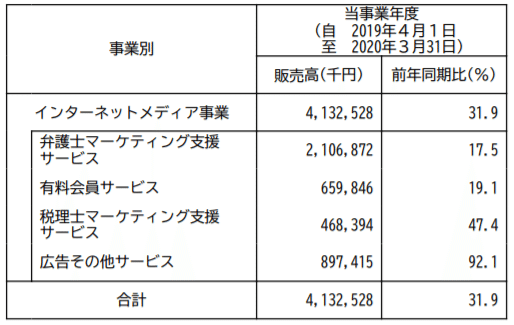

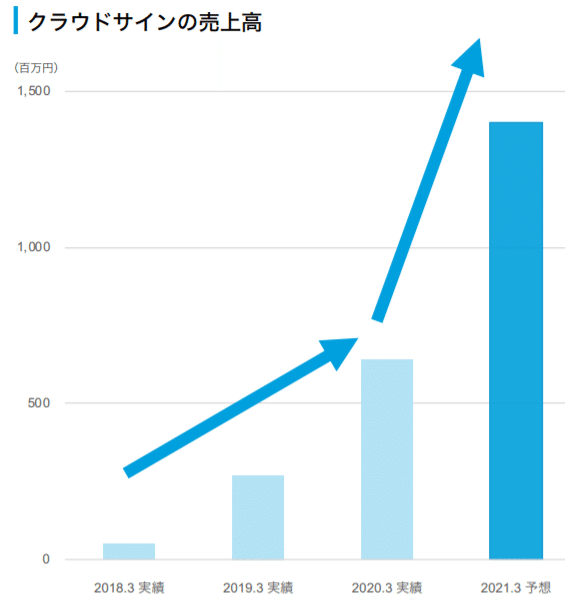

弁護士ドットコムが現在市場で成長率対比で異常に高評価を得ている理由はひとえに電子契約「クラウドサイン」への成長期待です。

残念ながら業績頭打ちが予想される(単価次第ですが)広告と区別されていないので、ピュアなクラウドサインの正確な成長率はわからないですが、

それでも広告との混合で成長率は92%あります。おそらくクラウドサイン単体のサブスク収入成長率は100%を超えているでしょう。

ちなみに弁護士ドットコムのEV/売上高57.4は、青の回帰線からすると約110%の成長を織り込む水準で、一部ではなく会社全体がその程度成長して欲しいと期待されています。

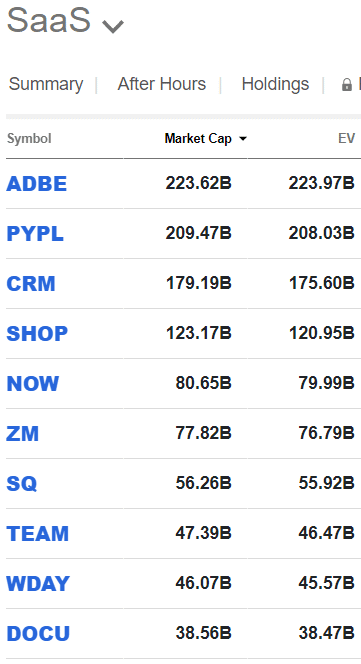

電子契約の市場拡大は間違いないものの、国際競争では時価総額でDocuSign(DOCU)の約6倍のAdobe(ADBE)、国内競争では老舗ネット企業のGMO、はたまた決済との一体化競争は必至だからPayPal(PYPL)・Square(SQ)の本格参入も予想され、リスク要因としては電子契約のサービスが将来的に決済手数料に含まれるようになることかもしれません。

出典:Seeking Alpha

なお現在DocuSignは↓の会社と、

弁護士ドットコムのクラウドサインはベリトランス(デジタルガレージ)およびクレディセゾンと提携しています。

収益性

DocuSignは営業利益率・純利益率はマイナス領域で変動している一方、FCF率はIPO前年度以降小幅のプラスを維持しております(冒頭の概要セクションの財務推移チャートご参照)。FCFがプラスなので積極的なM&Aも可能となっています。

弁護士ドットコムはIPO以降、基本的にプラスの営業利益率・純利益率・FCF率を維持しまた増益基調でしたが、20/3期においては営業利益率・純利益率はプラスなものの減益、FCFはマイナスになりました。(ここでのFCFは営業CF-資本的支出)

弁護士ドットコムは今後積極拡大が必要になり営業利益・純利益がマイナスになる局面があるかもしれませんが、その時はDocuSign同様に会計利益に過度に囚われず突き進んでほしい所です。

ちなみに米国で成長株が集まるNASDAQ市場において現在、当期純利益を計上しているのは約44%(=1,184/2,692)で、約56%は当期純損失となっています。

安定企業が集まるNYSE市場においては、当期純利益を計上しているのは約67%(=1,387/2,064)で、約33%は当期純損失となっています。

統治・給料

DocuSignの取締役は↓のとおりです。内部の取締役はCEOのみで、あとは社外取締役となっています。またCEOと取締役会会長は分離されています。

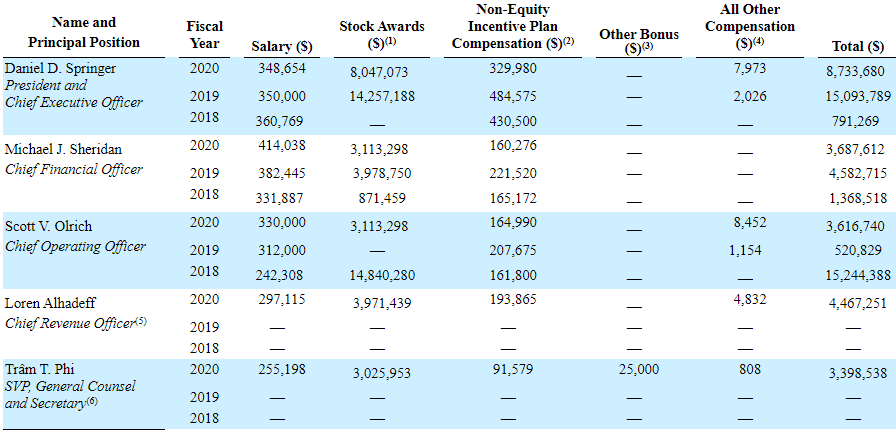

報酬委員会が作り上げたDocuSignの報酬体系は↓で、米国では標準的な①現金給料②現金インセンティブ(売上高等と連動)③長期株式インセンティブ(ベンチマークとの相対株主リターン等と連動)、の三本立てとなっています。

ベンチマークとしているのは↓の企業です。

出来上がりの重役報酬は↓です。

その他

恐らく来年のフォーブズ日本長者番付では結構上位に入ってきそうな元榮氏は副業本と自伝を出しています。

エリート弁護士の道を捨て、8年の赤字に耐え、借金・離婚・交通事故・不当解雇など、リアルな悩みを解決するサービスを実現!「困っている人を助けたい」その一心でベンチャー起業。8年間の赤字にも負けずに、東証マザーズ上場を達成。決して諦めない弁護士による汗と涙のノンフィクション!

何度でも噛み締めたいバフェット箴言

「天と同じく、市場はみずから助くるものを助く。しかし、天と違って、市場は右も左もわからぬ者をゆるさない」 “The market, like the Lord, helps those who help themselves. But unlike the Lord, the market does not forgive those who know not what they do”

*******************************

長文をお読みいただきありがとうございました!

格安M&Aマッチングの「Freest Market」運営しております。売り手は手数料0%ですので創業者の方は特にご相談・依頼事項等がありましたら、supportあっとtodaglobal.com(あっとを@に変換ください)までどしどしご連絡ください。

英語・財務・投資の勉強の一石三鳥を狙いたい方は↓もご参照ください。