【日産自動車】2023.3期-1Q決算

会社概要など。以下四季報などから抜粋。

自動車大手。仏ルノー・三菱自動車と3社で企業連合。30年早期に主要市場の全新型車電動車に。

世界販売400万台。(3.2%増)

軽EVなど複数投入の日本上向く。

柱の米国は需給逼迫解消、値引き抑制継続。販売金融寄与大。円安も満喫。

原材料高重いが会社計画保守的で営業益復調。増配も。

三菱自動車と共同開発の軽自動車EVを今夏投入。ルノーが分社化検討のEV事業に出資を要請。年内結論か。

連結子会社の福岡販社2社を統合。国内再編進める。

【経営成績】

1Q決算。売上2.1兆円。営業利益649億円。営業利益率3.0%

対前期。1,290億円増収。▲107億円減益。営業利益率▲0.8%

対ガイダンス。営業利益は超過達成中。営業利益率は2.5%を見込み、0.5%ほど上振れ。

★営業キャッシュ・フロー

進行年度実績ベース。+1,745億円。マージンは8.1%

対前期では▲372億円。マージンは▲2.3%

主な増減内訳は税引き前利益▲649億円、売掛債権▲1,126億円。販売金融債権▲338億円。棚卸資産▲1,279億円、仕入債務+3,024億円。等々。

BSを元に簡易的に作った自前のCF計算書とあまりに乖離が激しい。

こちらだと1Qの仕上がりは▲2,064億円の大赤字になってしまった。主要な科目は網羅していると思うし、転記間違いもないと思うので、謎。

しかし当社の決算は監査法人の厳密な監査を経ているので、(短信ではあるものの)こちらのCF計算のフォーミュラに何かしら瑕疵があるのかと思われる。(かなり単純なCFであり瑕疵があるなら顕在化しそうなものだが)

【財政状態】

自己資本比率 30.5%

d/e Ratio 1.39倍。

ネットキャッシュ▲5.9兆円。

前決算と比較して借金は413億円ほど純増。それに伴い財政状態は軽く悪化。

時価総額2.0兆円。前決算からは少し改善の兆しが見られるものの、完全に市場の理解が得られたとは言えないサイズ感。

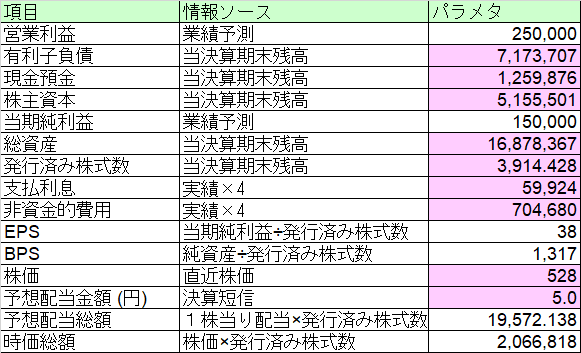

【経営指標】

ROE 2.9%, ROA 0.8%, ROIC 1.3% かろうじて、という感じ。

PER 13.7倍、PBR 0.4倍。PBRは引き続き恥ずかしいスコア。経営は羞恥心を持ってせめて1倍にしてください。

マルチプル8.3倍。安いが。

WACC 0.47%と資本コストは引き続き低い。

配当利回りも低い。(ゆえに資本コストが低いのだが)

【総括】

会社BSをもとにはじいたCFと会社の営業CFとの計算結果に大きな乖離が発生。原因がわからない。

PBRは恥ずかしげもなく0.5倍を割り込んでいる。売上目標10兆円の会社の時価総額が2兆円と、市場の信認は全然勝ち得ていない事実を経営はもっと危機感を持って認識して欲しい。

財政状態は微妙に悪化。営業CFは黒字なのに。金利の安い日本でレバレッジ経営は悪くない選択だが、金利上げに圧力がかかりつつある今、果たして今のD/E RATIOは適正な基準と言えるのかどうかは議論があってもいい。