日銀が0.25%へ追加利上げ! 住宅ローン金利はどうなる?

どうも、モゲ澤です! 7月末の日銀の金融政策決定会合で、政策金利を0.25%まで引き上げることが決まりました。

今回は、金融政策決定会合での決定内容と記者会見の質疑応答についての解説と、それを踏まえた今後の住宅ローン金利の見通しをわかりやすくお伝えしていきたいと思います。

金融政策決定会合で0.25%に利上げ決定!

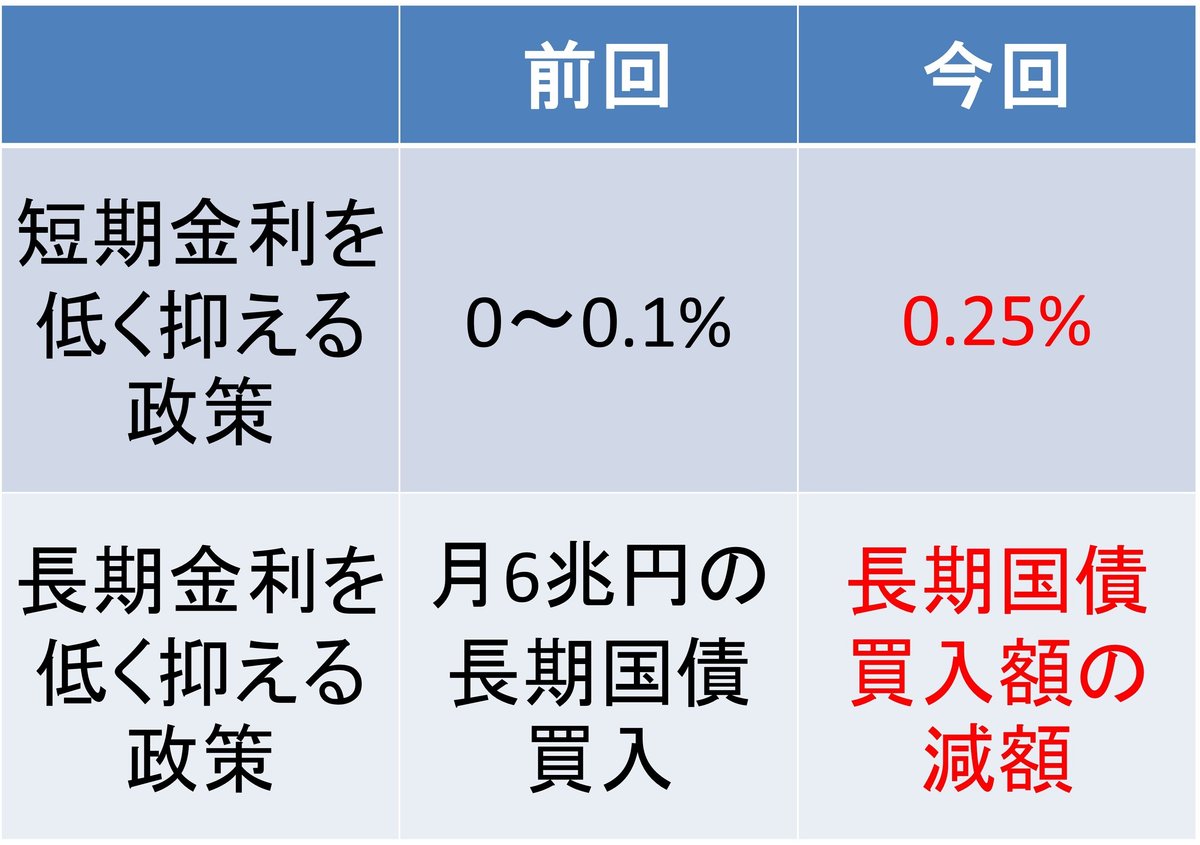

まずは金融政策決定会合の結果についてお知らせします。結論をわかりやすく表にまとめるとこのようになります。

短期金利は前回、0~0.1%に抑えるとしていましたが、今回0.25%まで引き上げられました。実質的に0.15%の利上げと言えます。長期金利は3月にイールドカーブ・コントロール(YCC)を撤廃しましたが、今回は長期国債買入額の減額に踏み切りました。

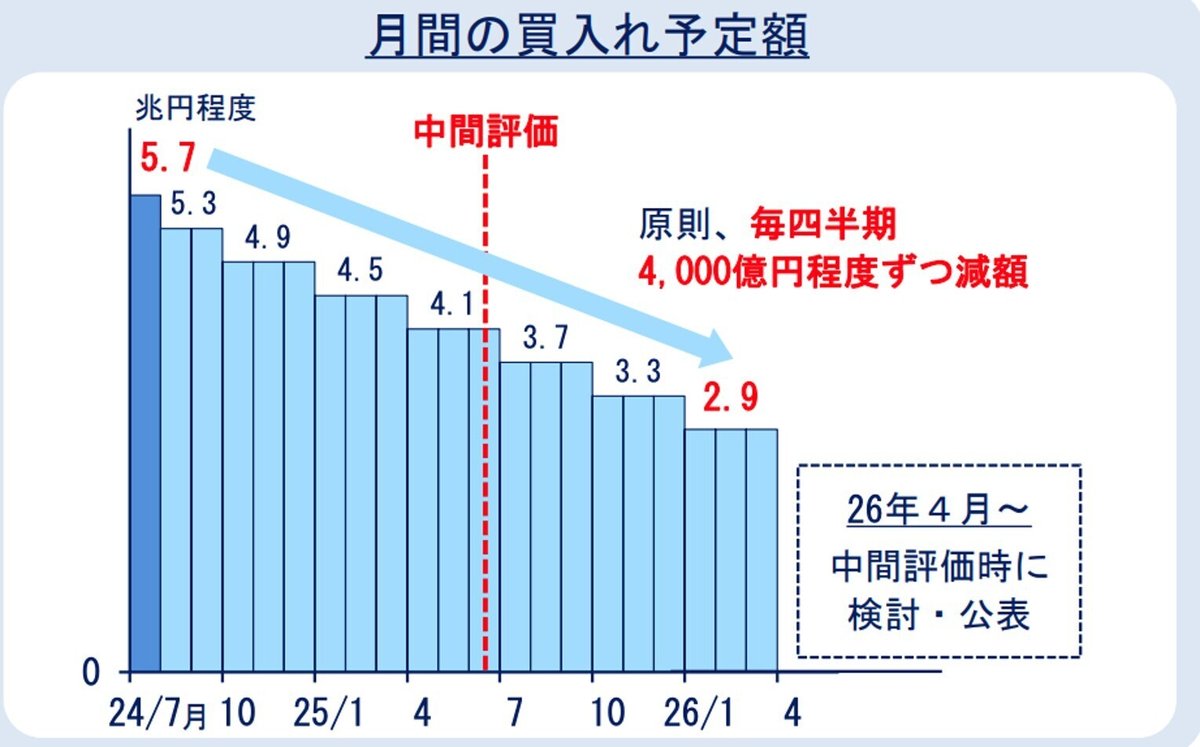

現在、日銀は月間6兆円近く国債を買い入れています。これだけの多額を買い入れると国債の需給は逼迫し、価格が上がります。金利は価格と逆に動きますので、金利は下がりやすい状況でした。

今後、買入額を減らしていくと国債価格が下落し、金利は上昇しやすくなります。長期金利は市場の動きにより委ねられるようになるでしょう。

日銀は展望レポートで物価見通しを発表しており、今は2~3%ですが、2026年にかけて伸び率は減り、2026年には1.9%程度となっています。

これを見ると日本経済が過熱しているわけではないことがわかります。今のインフレ要因である第一の力(コストプッシュ型インフレ)が徐々に小さくなっていき、第二の力(賃金上昇による物価上昇)に移行するなかで、このような予測がされています。

今後の利上げはどうなる? 記者会見での質問

続いては記者会見での主な質問とその回答を紹介していきます。

1つ目は利上げ時期に関する質問です。

大きな理由として春闘での賃上げが挙げられ、賃上げはいろいろな業種・会社に反映されていき、今後も継続すると判断されました。懸念材料は今後の消費の動向ですが、強くはなくても底堅いと見られています。また、人件費が多くを占めるサービス価格も上昇しているため、賃金上昇を起点とした物価上昇も確認できており、総合的な判断の上、利上げが決定されました。

2つ目は今後の利上げ幅です。

日銀は約20年にわたって0.5%を超える利上げを行っていないため、これを壁として意識しているのかという質問ですね。植田総裁の回答は、経済および物価が日銀の見通し通りに進めば、今後も利上げはあり得るというものでした。0.5%を壁として意識しているわけではないと言えます。

3つ目は次の利上げ時期です。

経済状況次第では年内の利上げも否定しないという回答でした。

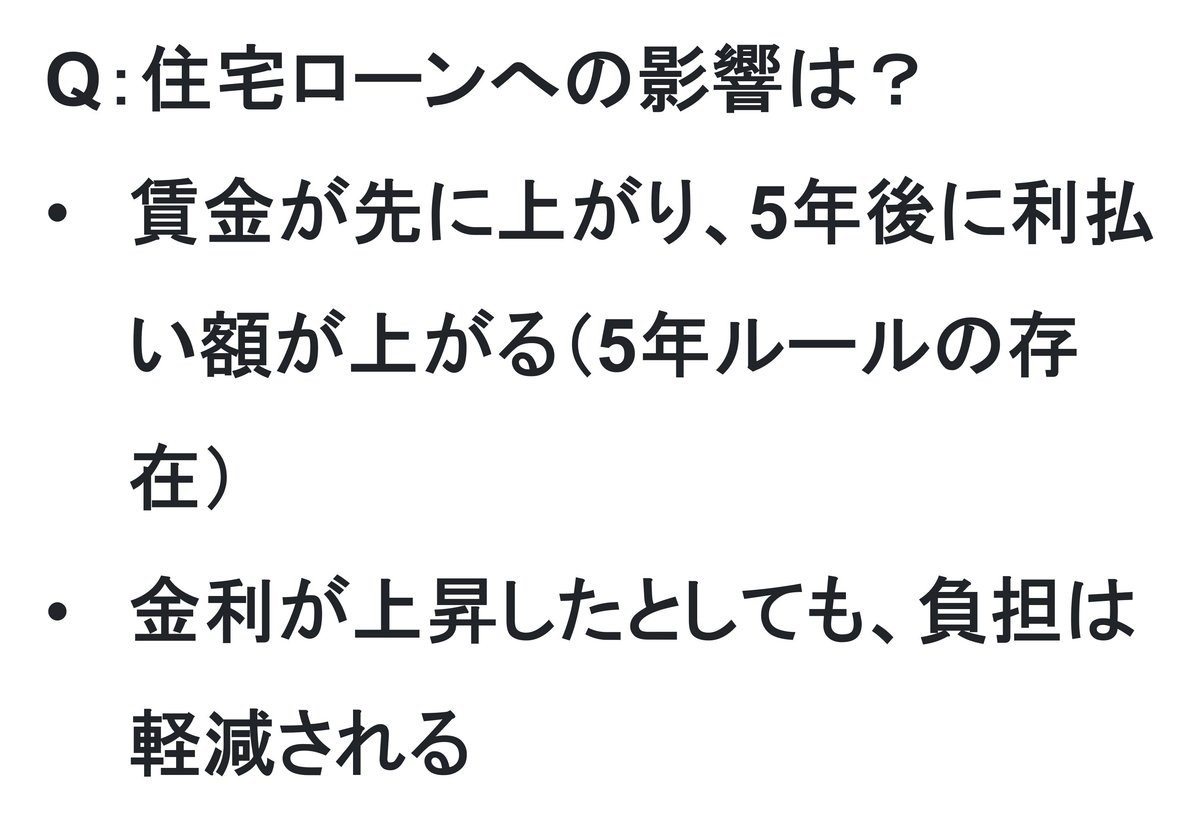

ほかにも住宅ローンへの影響を問う質問もありました。

影響は限定的と植田総裁は考えているようで、金利が上がっても「5年ルール」があるためすぐには支払額が上がらない(最長で5年後)ということと、賃金が先に上がるという回答をしました。金利が上昇しても実質的な負担はそこまで大きくないはずだとの見立てです。

2024年、変動金利は◯%になる!

この金融政策決定会合を受けて、住宅ローン金利は今後どうなっていくかですが・・・

基準金利(短プラ)は、すでに三菱UFJ銀行などのメガバンクが0.15%引き上げることを発表しており、他行も基本的に右にならえとなるでしょう。つまり基準金利は上がり、変動金利で返済中の人はその分、適用金利が上がります。

一方、新規貸出向けの適用金利がどうなるかも注目すべきポイントです。激しい競争環境を背景に、基準金利ほど上げない戦略を取る銀行も出てくると考えています。

ですので2024年後半の金利の動きをズバリ予想すると・・・!

日銀の利上げの影響で固定金利は当面、2%超の水準になる可能性が高いです。ただし、2024年9月に米国利下げがなされれば、長期金利が下がってくることで固定金利の金利も連動して下がってくると予想します。

一方、変動金利は短期金利と連動するので、2024年9月には現在の平均0.4%から0.5%前後まで上昇すると思います。

なぜ7月に利上げしたのか?モゲ澤の見立ては?

日銀は、賃金上昇→消費拡大→インフレ→賃金上昇・・・という経済の良いサイクルを回すために長らく低金利政策をとってきました。

賃金が上がることで自由に使えるお金が増え、消費が拡大するとモノの取り合いになることでインフレが起こり、インフレになると企業売上が伸びるので賃金も増えていくという構図です。

つまり、7月に利上げした理由は、経済の好循環が回る兆しが見えてきたためで、金融緩和の度合いを調整しておきたいというのが最も大きな理由だと思われます(図の1番下)。

次に大きいのは円安による過度な物価上昇の抑制です。第一の力による「物価上昇→賃金上昇」という外圧で日本経済に変化を起こし、第二の力に徐々に移行するというのが日銀のシナリオですが、第一の力が強くなりすぎると日本経済にダメージを与えてしまいます。日米の金利差が円安の要因ですので、金利差を縮小する決断をしたのだと考えられます。

3つ目ですが、金利をある程度上げておけば、景気後退局面で利下げし、ソフトランディングをはかる選択肢を持てます。そのため景気が下振れしたときに利下げできる余地を作りたいという意向があったと思われます。

加えて、自民党総裁選が2024年9月に予定されていることから、政治的事情もあったのではないでしょうか。総理大臣が変わると金融政策も大きく変わり得るため、その前に利上げしておきたいということです。

金利上昇は悲観する必要はない!

なお、円安・利下げ余地・総裁選という事情は薄れていくので、今後の金融政策は純粋に経済の状況を見て決まっていくものと思われます。

実際、日銀が出した展望レポートでも、経済・物価の見通しをもとに引き続き政策金利を引き上げる方向性が示されています。実質賃金・実質消費・サービス価格の推移が重要で、これらがプラスになっていくと利上げの判断材料になります。

利上げは経済が良いサイクルで回っているからこそ行われるので、ネガティブに捉える必要はありません。「金利は経済の体温計」と言われるように、日本経済が元気になってきたためですので、適度に上がるのは良いことなのです。

なお、私の今後の金利の見立ては5月に出した新刊『金利が上がっても住宅ローンは「変動」で借りなさい』に書いています(83ページと136ページです!)。

私は1%くらいまでの利上げはあり得ると考えており、一時的な2%上昇にも備えて家計づくりをしてもらいたいと思っています。詳しく知りたい方は書籍も手にとってみてください!

モゲチェックのご案内

今回の記事はいかがでしたか?

「銀行を比較したい!」

「自分が審査に通る銀行はどれ?」

「プロがおすすめする銀行は何?」

と気になる方は、モゲチェックの中にある住宅ローン診断【PR】をやってみて下さい。

簡単な入力をするだけで、あなたにとって最適な住宅ローンを診断します。不明点があれば、住宅ローンアドバイザーにいつでもメッセージで相談できます。

新規借り入れはこちらからどうぞ。借り換えはこちらです。スマホで便利なアプリもオススメ!【PR】

20万人が利用しているサービスです。しかも、どれだけ使っても無料ですよ〜♬