7月31日(月)~8月4日(金)の見通し

※特段断らない限り、すべてのイベントに関する日時は日本時間基準でお話しています。

また、チャートでは単純移動平均線(Simple Moving Average、以下MA)を用いており、25MA (緑線)、91MA (赤線)、200MA (黄土色線)としています。

チャート内のオシレーターであるRSIの期間は14であり、MACDは短期12と長期26、シグナルは9としています (オシレーターはほとんどのチャートソフトでの初期値を用いています)

主要指数はすべて現物取引のチャートを用いています。

ティッカーシンボルはTradingView内のものを使用しています。

■先週の振り返り

◆先週の米国経済指標と市場の立ち位置

先週の月曜は購買担当者指数 (PMI) から始まりました。

製造業PMI、及びサービス業PMIはS&Pグローバルが発表する指標であり、製造業及びサービス業の企業における購買担当者が「受注」「雇用」などの項目で改善・横ばい・悪化のどれかをアンケートで問うものとなっています。

上の画像は速報値も含んでいますが、製造業では先月までの下落から再び上昇し、昨年末から見ればほぼ底打ちしたような動きを見せています。

一方、サービス業は2023年から一辺倒に上昇したものが首を垂れる状態となっており、米国経済の大方がサービス業によって支えられている現在の米国ではある程度の注意を払う必要があります。

濃青色 = 製造業投入コスト、紫色 = サービス業投入コスト

製造業のコストは上向き、サービス業のコストは下向いている

同指標の一部を切り取ってみます。

上図の投入コスト (何かを作る際に必要なすべての経費) は製造業において上昇しているのに対し、サービス業では下落していることが分かります。

もちろん様々な要因が考えられることを断りながらも、現在、原油などエネルギー価格が底打ちしており再度緩やかに価格が上昇し始めていることは製造業の生産コストを上げる一因となっている可能性が高いです。

一方、サービス業は雇用市場 (雇用する側・雇用される側の需要と供給) の供給面が幾分か落ち着いたことも寄与しており、例えば平均時給の伸びが鈍化していること、また求人倍率も下がっており昨年よりも給与に充てるコストが低下したことが一因と考えられます。

サービス業のPMIが50を下回ると「景気後退」に入る可能性が高まりますが、同時に失業率など複数の指標を見なければ正確に判断しづらいです。

少なくとも現在のような堅調な雇用市場では、不況と呼ぶにはまだまだ経済が強いと考えられます。

なお、PMIは今週発表されるISM製造業 (及び非製造業) PMIがより重視される傾向にあるため、「サービス業が減速し始めた可能性がある」とだけの結論にとどめておきます。

また火曜には米国カンファレンス・ボード発表の「消費者信頼感指数」が発表されましたが、これは3000世帯を対象としたアンケートをまとめた指標です。

同指数は「現況」(Present Situation) と「今後の見通し」(Expectations Index) の2つに分かれ、現況は「景気」と「雇用状況」、見通しはそれぞれ半年先の「景気」「雇用状況」「世帯収入」の計5つの質問について答える形式を取っています。

ここ2ヶ月間、急激に改善していることが分かる

今回は予想111.8を大きく上回る結果117.0が発表され、ここ最近では2021年12月の115.8を初めて上抜き、消費者の立場から見た経済が劇的に改善していることがうかがえます。

現況だけでなく今後の見通しも改善しており、インフレを抑え込みながらも消費者に不況を感じさせない金融政策が非常にかみ合っていると見て取れます。

また世帯の経済状況も急改善していることにも言及すべきでしょう。

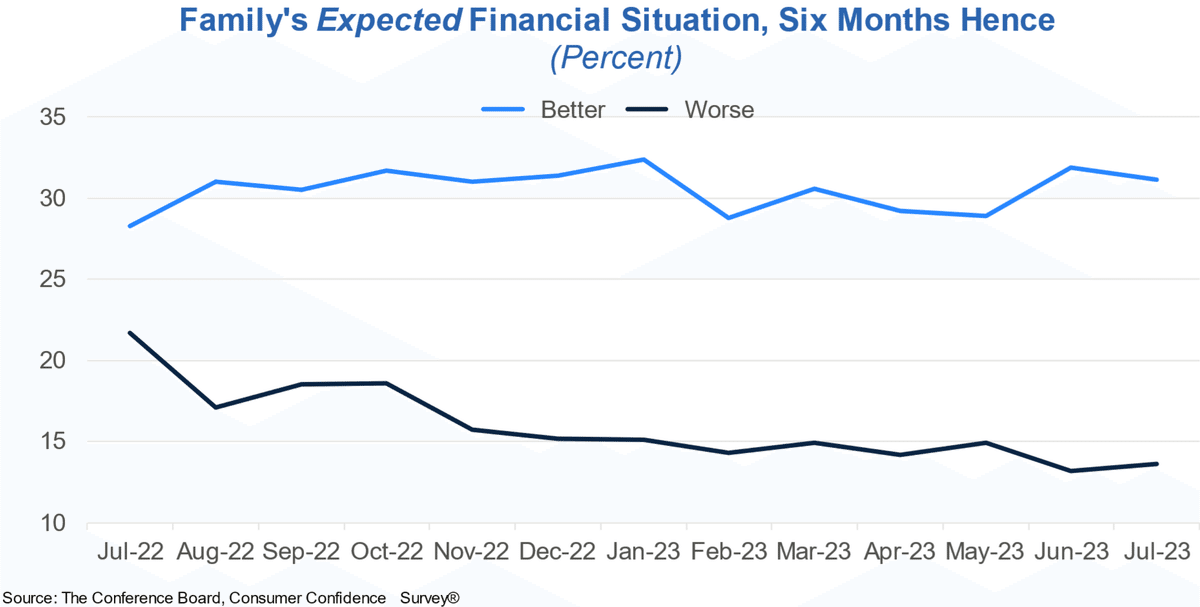

青 = 良い、黒 = 悪い

青 = より良くなる、黒 = より悪くなる

家計状況が今回の結果で著しく改善していることは好ましく、また半年先の見通しも大きく落ちていません。

もちろん突発的かつ規模の大きい、悪いニュースが飛び込めばマイナス要素ですが、少なくとも今年いっぱいは経済活動が堅調であることが読み取れます。

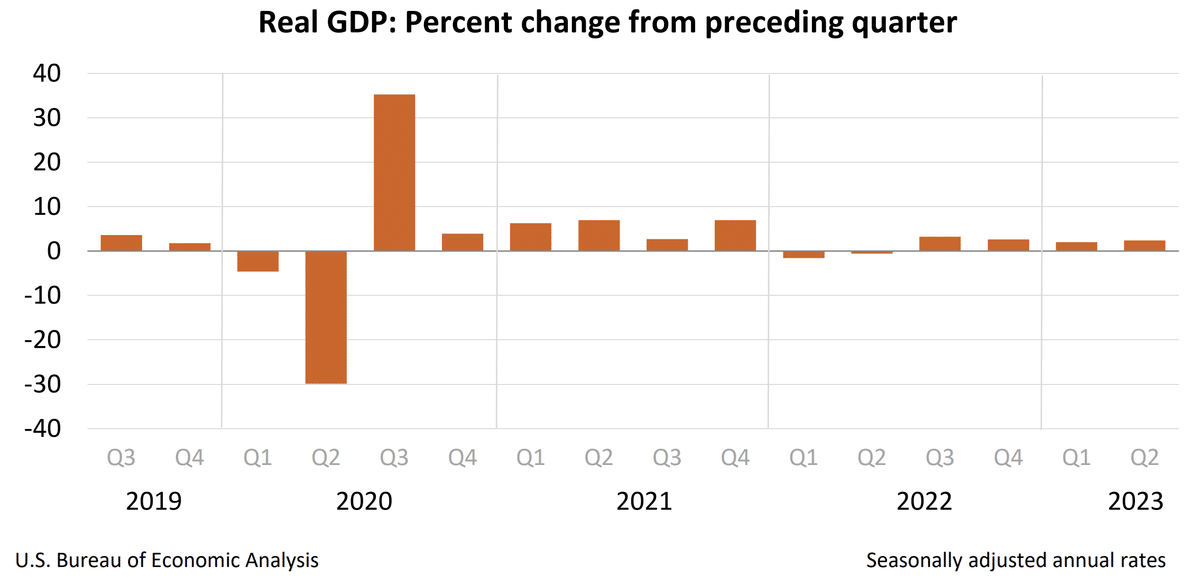

木曜は国内総生産 (GDP) の発表がありました。

予想1.8%に対し、結果は速報値ながら2.4%と米国経済の強い成長率を見せつけています。

2022のQ1~Q2の連続マイナス成長以外は堅調

2022年の第一~第二四半期でマイナス成長が2連続しており、しばしばテクニカル・リセッション (学術的な景気後退) と呼ばれていますが、これは比較対象である2021年の第四四半期まで大幅なプラスを維持したことを考えると実際の景気後退とは言い難いと考えられます。

名目GDP (current-dollar GDP) は4.7%、実質GDPの2.4%と差し引きすると2.3%がおおよそのインフレ分となります。

実質可処分所得 (可処分所得からインフレ分を除いた数値) は2.5%増加しており、第一四半期の8.5%よりは多少鈍化しておりますが個人の財布の紐は未だそこまで堅くなっておらず、問題ない数値だと思われます。

食品とエネルギーを除いたコアな個人消費支出価格指数 (PCE price index) は3.8%であり、第一四半期の4.9%より着実に鈍化しています。

このPCEはFRBも重要視しているインフレ指標のため、利下げには時期尚早ですが利上げのアクセルとブレーキを使いこなして様子を見る時期にいることは確かです。

これに関連し、先週の金曜にはPCEの数値が発表されています。

総合PCEとコアPCEは前年比でそれぞれ3.0%と4.1%であり、鈍化していることは確実ですがエネルギー価格が下がった分総合PCEが下落をリードしています。

これから原油価格が再び上向き始めた場合、コアの物価が下がりきる前に再び「緩やかな」インフレに突入する可能性があり、引き続きエネルギー価格には注意を払う必要がありそうです。

(2021年後半から2022年のような急速なインフレにはならないと考えられます)

◆7月FOMCの結果とパウエル議長の発言

7月27日午前3時、米国にてFOMCが開催されました。

今回の利上げは0.25%となり、市場予想と一致する形になりました。

これにより、米国の中央銀行であるFRB (連邦準備制度理事会) はFFレート誘導目標を5.25%~5.50%の範囲としました。

今回は事前予想が0.25% (25bps) の利上げであったため、政策金利についてはサプライズ無し

急激な利上げを挟んだこともあった

現在は必要があれば利上げというスタンス

政策金利についてはノーサプライズであり、また市場参加者が危惧していた「9月に更なる利上げを行う」強い示唆は特段無く、今後はデータ次第で利上げも利上げ無しもあり得ると繰り返していました。

パウエル議長の発言、および質疑応答をかいつまんで書き出します。

【冒頭の発言】

経済活動は穏健なペースであり、住宅市場はやや回復も前年比では落ち込んだままである

高金利で企業の設備投資は鈍いが、雇用市場は引き続き強いながら時給の伸びは幾分か鈍化した

インフレ率は現在も高く、インフレ期待 (将来のインフレ予測) も堅調であり、このインフレを抑えるには持続した雇用市場の緩和とGDPなどの成長率の低下が求められるだろう

【質疑応答】

利上げするかは会合ごとに、経済データを見て決める (この言葉は会見で何度も出てきました)

特に次の会合までに雇用統計とCPIが2回もあるため、それらを判断してから9月は決めるが、すでに5.25%も利上げしているため十分抑制的 (経済を鎮静化している) である

インフレは下がると低い数値を維持すると (統計的には) されているが、実際のデータに焦点を合わせる (インフレが高ければその都度対応という意味)

成長が再び強まればインフレも進むため、金融政策も変えていく

今回のFOMC前にインフレが収まる兆しがあった (CPI) が、一つの指標からすべてを判断せずに総合的に見れば、今回の利上げは妥当と言える

雇用と物価安定のうち「物価安定」、すなわち総合CPIの低下により国民が「インフレは落ち着いてきたんだ」と認識する (インフレマインドの鎮静) ことが重要

インフレを「抑えすぎる」より「抑えられない」ほうが悪く、引き続きデータ次第で更なる利上げを行うこともある

現在まで失業率が上昇しなかったことは幸運なことだが、歴史を振り返ると雇用の悪化がインフレ鎮静とセットとなる傾向にあるため、これら歴史を軽視しない (利上げ打ち止め宣言には雇用市場の悪化などがまだ不足している)

今回は質疑応答のボリュームが多いため一部ですが、パウエル議長は「会合ごとにデータを見て決める」「今回の利上げは全体で見て妥当」とのメッセージを繰り返していました。

また今までと違った発言として「今年は無いが、来年や再来年は不確実であり、多くは利下げを予想している」との部分であり、ここに対して断固利上げを維持する意思を示さなかったパウエル議長の (間接的な) ハト的意思の表明となりました。

なお、今回までに米国のインフレを測定する消費者物価指数 (CPI) は総合部門で3.0%、コア部門で4.8%であり依然2%目標には距離がある印象です。

コアCPIが先月まで5%以上でしつこく推移していたのに対し今月発表から5%を切ったことは歓迎すべきですが、これらは原油などのエネルギー資源価格が下落した影響によるものが大きいです。

また米国の雇用をわかりやすく図る失業率は3.6%であり、雇用の強さは需要が冷え込むことを阻止している一要素となっています。

パウエル議長の発言でもあった通り、持続的にインフレが2%付近で維持されるためには雇用の冷え込みがほぼ必須となるため、「失業率が上昇する前に物価が再上昇してしまう」事態には注意が必要です。

◆7月ECB理事会の詳細

27日(木)の午後9時頃、欧州中央銀行 (ECB) は政策金利を0.25%引き上げ、政策金利である市場介入金利 (MRO) を4.25%としました。

これにより9回連続利上げ、丸1年間利上げの手を休めなかったことになります。

2022年7月以前は0%だった

FRBに比べ、初動が急だったためより直線的に見える

声明では「インフレ率は低下し続けていながら、高すぎる状況が相当に長引きそうである」との文言が盛り込まれました。

しかし記者会見においてECBラガルド総裁は9月以降の同理事会において「データ次第である」と強調、利上げか据え置きかを決めていないことで以前よりもややハト化しました。

これは米国のFRBとほぼ同じ態度となっており、ユーロ圏でもインフレがある程度落ち着く兆しが見えたために利上げの仕上げに差し掛かっていることをシグナル (示唆) しています。

これにより次回以降は政策金利を据え置きにし、インフレ率が目標の2%に戻るまで断続的な小さい利上げで様子を見る可能性が一気に高まりました。

今回は0.25%の利上げとなりましたが、重要な変更点として各民間銀行がECBに預けてある法定準備預金 (各銀行が持つ預金などの合計に対して1%以上の金額) に対して付与していた利子を、これからは一旦停止することが決定されました。

先進国における民間銀行 (市中銀行) はほとんどの国において「準備預金」(または準備金) と呼ばれる資金を同国の中央銀行に預けるシステムを取っています。

この準備預金は「最低でもこれだけ預けなければなりませんよ」という一定の率が設定されており、例えばユーロ圏各国の市中銀行 (民間銀行) はそれぞれの国における中央銀行 (ドイツ連邦銀行、フランス銀行、スペイン銀行など) に対し、各行の持つ預金等の1%を法定準備預金として預け入れることが義務付けられています。

なお、この義務付けられた割合を「預金準備率」(または準備率) と言います。

準備率が上昇すればするほど、各銀行が使える手元のお金が減り、間接的に出回るお金の量 (マネーサプライ) を減らして経済を冷やすことが出来ます。

しかしただ中央銀行に預ける義務を課しても銀行側からすれば「なんの得もないじゃないか」と不満をぶつけられる要因にもなります。

そのため通常、民間銀行が中央銀行に準備金を預けた時に得をする仕組みが取られています。

(このようなやる気を起こす報酬を「インセンティブ」と呼びます)

上を踏まえて、ほとんどの先進国では中央銀行が各行から預けてもらった準備預金に対し「利子」を付与しています。

この利子は預けた金額に対し、中央銀行が別で定めた利率でお金を付与しますが、通常は政策金利と同時に決定されます。

中央銀行にお金を多く預けてもらうことは金融の引締めを間接的に表す

これからは法定準備預金に与えられない意味で「若干緩和的」ともとれる

準備預金には大まかに法定準備預金とそれ以外の超過準備預金の2つに分かれ、今回のECBの措置は法定のほうに利子を付けない処置であることから、利上げによって預金金利に対する利子の支払いが増えた分、せめて法定準備預金だけでも利子の支払いを削減することで財政のバランスを取る形にした、と解釈できるでしょう。

米国では準備預金などにお金を払うことにより、中央銀行の収支が赤字に転落し今年4月に債務超過の状態に陥るなど、利上げをすることは我々にはもちろん、中央銀行にとっても穏やかな話ではないことが伺えます。

欧州中央銀行の政策金利に関する大まかな概要はぜひこちらもご参照ください。

◆7月の日銀金融政策決定会合について

先週金曜、日銀は政策金利 (超過準備預金にかかる金利) を-0.10%に据え置きました。

また以前より議論されていたYCC (イールドカーブ・コントロール) についても修正が加わり、現在の日本で進むインフレへの対抗策を打ち出し始めてきました。

(イールドカーブ・コントロールのざっくりとした概要はこちらでも記載しています。)

現在、日銀では金融政策の一環として国債の金利をコントロールするYCCを行っています。

そもそも国債利回りは低いほど金融緩和に近く経済を刺激し、高いほど金融引き締めで経済を冷やす状態に近いと考えられています。

この国債利回り (特に長期国債の利回り、一般的には10年債利回り) をなるべく低く保つことで市場に出回るお金の量を間接的に増やすことを現在行っています。

今回の金融政策決定会合の前、日銀はこの10年国債利回りを±0.5%以内に収める (すなわち+0.5%を超えそうな場合は日銀が10年債を買うことで利回りを抑える) 措置を取っていました。

10Y と出ているのは10年国債であり、会合前日は0.459%であった

このような右肩上がりの状態は良い経済状況にとって「理想形」

日銀は意図的にこの状態を作り出している

このような日銀の意図的な経済刺激策は良い一面もあった一方、2016年から行っていた関係もあり市場がこれに慣れ、良い効果より副作用のほうが大きいのではないかとの指摘がちらほら出ていました。

そこで今回の会合では、「10年債利回りの変動幅を±0.5%程度に収める」から「±0.5%程度を目途とする」へと変更されています。

これが今までと大きく異なる点になります。

そもそも「インフレ率と国債金利」は比例する関係にあります。

翻って日本のコア消費者物価指数 (コアCPI) は前年比で4.2%もあり、金融政策決定会合前の日本の10年債利回りの上限が0.5%であることは明らかな異常事態です。

これは日銀が「どんどんインフレしてください」と推奨していることとほぼ同義ですが、インフレが進みすぎた先はすでに昨年の米国を見れば明らかでしょう。

しかし一方、他の先進国が大きく物価成長を果たした中で、1990年代以降唯一デフレを長期間経験した国でもあり、実際に我々の賃金はほとんど上昇していませんでした。

これは国民のデフレマインド (お金を消費しないことが当たり前になる) を醸成し、結果的に物価も賃金も上がらずに諸外国に対して経済力で後れを取るという由々しき問題を抱えているのも事実です。

このデフレ問題があるからこそ、日銀が今まで金融緩和を頑なに続けているのです。

1992年以降、目標の2%に届かない期間が20年ほどあった

黒田元総裁による金融緩和があってようやくデフレから抜け出せた

金融緩和があっても物価成長が2%に満たないのは深刻な問題

実際、今回の会合では「展望レポート」と呼ばれる物価の見通しも発表されましたが、2022年度の物価変動はずっと続くものではなく、翌年以降は2%割れの可能性もあり、少なくとも日銀から見れば一定して2%を超えることは難しいと考えているようです。

2023年は目標の2%を上回っているが、2024年以降は再び2%を下回る可能性がある

これは日銀にとって金融緩和をストップする理由にはなり得ない

このことから、今回の日銀金融政策決定会合では「±0.5%程度を目途とする」としながら「+1.0%の水準で日銀が国債を買い支え、それ以上の利回りに上昇しないようにする」としました。

事実上、10年債利回りは+1.0%が上限となりましたが、+0.5%~+1.0%の間は適宜日銀が利回りを抑えるようにすることも決定しています。

このことは10年債の利回りが一気に1.0%まで急騰することを防ぐストッパーとしても役立ち、今回の日銀会合は金融緩和をしすぎず、かつ短期的に荒波を立てないという、現時点で考え得るベストな選択を行った、と判断できると思われます。

もし「+1.0%まで許容」と宣言すれば一気に1.0%近くまで急騰していたかもしれない

+0.5%以降はどこで金利が抑えられるか分からないという抑止力が効いている

◆先週の米国における主要企業決算について

先週も多くの企業が決算を迎えました。

ほとんどの企業でEPS及び売上高の予想をクリアしており、今シーズン単体で見ると非常に好調だと言えます。

ガイダンス (会社側の見通し) は各企業まちまちでしたが、株価の反応はおおむね良好、もしくは利確売りの材料となるだけで大きな下落は挟まないケースが多い印象でした。

詳細は長くなるので省きますが、先週はブリストル・マイヤーズ・スクイブと呼ばれる企業が決算を迎えました。

決算発表後は下落している

セクターとしては医薬ですが、この銘柄はディフェンシブ銘柄 (全体の相場環境が悪い時に資金が集まりやすい銘柄) の代表選手です。

医薬品は不況時でも需要が減りづらく、特に頭痛薬で有名な同社の売上は安定しやすい傾向にあります。

今回は決算もクリアできませんでしたが、ブリストル・マイヤーズ・スクイブの株価が引き続き下落基調で維持されていることは相場環境にとってポジティブ要素となります。

■今週の見通し

今週はユーロ圏でのCPI、オーストラリアやイギリスでの政策金利発表など諸外国での重要指標がありますが、米国ではISM指数、そしてなにより金曜の雇用統計が最重要となるでしょう。

この雇用統計が悪化しない限り、パウエル議長は利下げを考えないと考えられ、未だ強い米国経済の一要因となる雇用市場がどうなるかに注目が集まるでしょう。

※コモディティのチャートは今回省略いたします。

◆ナスダック100 ($NDQ)

ナスダック100は以前、週足が弱気と申し上げましたがそれを感じさせない力強さを見せています。

現在の位置から見ると上は15940に抵抗があり、超えると16400付近まで上昇しやすいです。

一方、下は15400、15300、15000とまだ下支えが残っており、相当な要素が無い限りは今週中に15000まで下がることは難しいと考えています。

一般に、相場は8月後半から注意しながら9月~10月のどこかでまとまった調整を挟みます。

これが上昇してから調整なのか、横ばいから調整なのかは不明ですが、一つ言えることがあれば売りで入ることは未だリスキーであることでしょう。

今週末は雇用統計ですが、8月24日にはジャクソンホールでのパウエル議長の発言が待っています。

昨年はここからサマーラリーが明確に終了し下落トレンドへ突入したこともあり、8月下旬はある程度警戒が必要となりそうです。

今回の場合はその8月下旬まで、ナスダック100が史上最高値まで上昇してから調整を挟む (株式にとっての) ベストシナリオも念頭に立ち回りたいところです。

想定レンジ: 15300~16400

◆S&P 500 ($SPX)

こちらもFOMCをこなした後で非常に強い動きを見せています。

現在地から見ると、上は4635、その先は4720付近が壁となりそうです。

一方、こちらも下は4530、その先は4460付近とサポートもしっかりしており、今週中に大きく崩れるとは考えづらいです。

もしショートを仕掛けるのであれば、8月後半からの調整相場を見据え、一気に資金を入れるのではなく積み立てるイメージで仕掛けると良いでしょう。

またこちらも、今週金曜の雇用統計時には値動きの変動に注意したいです。

想定レンジ: 4460~4640

◆米国10年債利回り ($US10Y)

米国10年債利回りは堅調に推移しています。

今週に限って言えば下値は3.72%であり、こちらも下支えのチェックポイントがいくつかあり垂直落下は厳しいと考えられます。

一方、上値は目指しやすく、特に経済指標による金利上昇に注意したいです。

長期的には債券ブル ($TLTなど) に妙味がありますが、複数回に分けて入れる、しばらく動かさないなど、あくまでも長期枠として見切る必要がありそうです。

想定レンジ: 3.72%~4.23%

◆香港ハンセン指数 ($HSI)

ハンセン指数は下落トレンドから横ばい相場に移行したと考えられます。

図中、右肩下がりの白線を上抜けて推移しています。

これは下落トレンドラインを脱したことを表し、一旦横ばい相場に変化していると見て良いでしょう。

ただし急騰するイメージより、Nの字のように下落・上昇を短期間に繰り返しながら中期的に上昇するイメージがより自然だと思われます。

この場合、今週に限って言えば下値は19200付近まで、上値は白水平線の21000付近が妥当な動きであると見ています。

どちらかと言えば上値余地が大きい局面だと見ていますが、19200を下回るようであれば別のストラテジーを考える必要がありそうです。

想定レンジ: 19200~21000

◆米ドル円 ($USDJPY)

ドル円は日足の25MAが下に向いていること、日銀の会合も終了したこともあり、新たな材料を市場が探す段階に入っていると見られます。

一旦、白線で囲まれた三角の領域をうろつくと見ていますが、週半ばから142.00を超えるようであればロングが良いと思われます。

トレード的に言えば、下値が堅い関係もあり138.50~139付近は買い場と見ています。

想定レンジ: 138.50~142.00

◆日経225 ($NI225)

日経は先週の日銀会合を終え、再び週での上昇トレンドに乗ろうとしています。

白線はそれぞれのサポートですが、下値は堅く31900付近までの調整であればそこは買い場と見れるでしょう。

上は33770付近が壁であり、ここを抜けるまではもう1往復ほど行ったり来たりすると見ています。

目線は今週もロングにしながら、有利な価格で買いを仕込む時期だと考えています。

想定レンジ: 31800~33770

いいなと思ったら応援しよう!