ニュース記事考察:仮想通貨投資家必見:ビットコインの課税リスクと注意点

こんにちは!個人投資家のTAKA Chanです。

近年、仮想通貨市場は大きな注目を集めており、2024年12月にはビットコインの価格が初めて10万ドルを超えるなど、価格高騰が続いています。

しかし、この利益を得る際には税金が実に大きな課題となります。

12月18日(水)の日経にこのような記事が出ていましたのでこの記事を基に少し調べてみました。

今回は仮想通貨に関する日本の税制について、投資家の皆さんに向けて解説します。

それではどうぞ!

1. 仮想通貨の売却益と税金の仕組み

雑所得としての課税

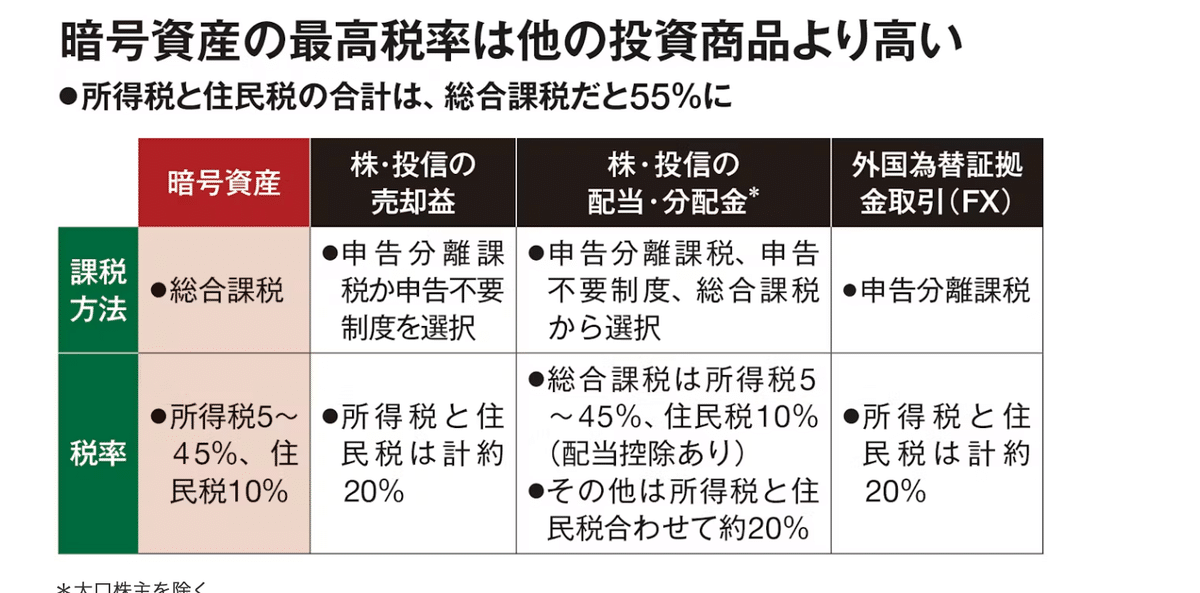

そもそも日本での仮想通貨の売却益は「雑所得」に分類され、総合課税の対象となります。他の所得(給与収入や家賃収入など)と合算されるため、累進課税が適用されます。税率の概要

所得税:5%~45%(累進課税)

住民税:一律10%

合計で最高税率は55%

株式などとの違い

株式や投資信託の売却益は「申告分離課税」の対象であり、一律約20%(所得税15%、住民税5%)で済みます。

2. 相続時における課税リスク

今回の記事はここに焦点を当てていると思われますが、仮想通貨の相続では、特に注意が必要です。

以下のポイントが重要です。

相続税の計算

仮想通貨の相続時点での評価額を基に、相続税が計算されます。相続税率は累進課税であり、最大55%に達します。売却時の課税リスク

相続した仮想通貨を売却する際、取得価格は元々の購入価格ではなく、相続時点の評価額とされるのが通常です。しかし、記事で例示されているように、取得価格が相続時の価格でない場合、相続税と売却益に対する課税が重なり、合計税率が100%を超えるリスクが生じる可能性があります。

計算例

仮に10年前に100BTC(約460万円分)を購入し、現在の時価が14億3700万円に達した場合を考えます。この際、

相続税(55%):約7億9000万円

売却益に対する所得税・住民税(55%):約7億9000万円

合計約14億8000万円が税金として課され、相続した価値を上回る可能性があります。

でもこれが本当ならば、個人的にこの税率はちょっとやりすぎではと考えてしまします…

3. 仮想通貨同士の交換と課税

仮想通貨同士を交換した場合でも課税対象となる点に注意してください。

現金化していなくても、税法上は交換時点での利益が「実現利益」としてみなされます。

このルールにより、利益が出ていないと感じていても課税義務が生じる可能性があります。

4. 申告分離課税への期待はきるのか?

過去には外国為替証拠金取引(FX)が総合課税から申告分離課税へ変更された例もあります。

仮想通貨が同様に申告分離課税となれば、所得税率が一律20%(所得税15%、住民税5%)に抑えられる可能性があり、相続税との合計税率が100%を超える問題も緩和されるでしょう。

最低このぐらいでないと日本で買う意味あるのか疑問です。

一刻も早い税制変更を願いたいところです。

5. 投資家へのアドバイス

仮想通貨に関連する税金は結構複雑であり、投資家にとってリスクとなる場合があります。以下の点を意識しましょう。

専門家に相談

金額がかなり大きい場合は税理士などにに相談し、正確な税額計算と節税方法を確認しましょう。記録の保存

仮想通貨の購入価格や取引履歴をしっかり記録しておくことで、取得価格の証明が容易になります。これ大事です。税制改正のチェック

仮想通貨に関する税制は今後変更される可能性が高いため、最新情報を常に追うことが重要です。

まとめ:日本での仮想通貨の税制は他の投資商品に比べて不利なので本気で取り組むならば海外か?

日本での仮想通貨の税制は他の投資商品に比べて不利な点があります。

総合課税の対象

仮想通貨の売却益は「雑所得」に分類され、他の所得と合算して課税されます。

累進課税のため、所得が高いほど最高税率が55%(所得税45%+住民税10%)に達します。

株式との違い

株式や投資信託は「申告分離課税」で、一律約20%(所得税15%+住民税5%)の税率。

仮想通貨は税率が高くなる場合が多い。

相続時のリスク

相続税(最高55%)と売却益にかかる所得税・住民税(最高55%)が重なり、合計税率が100%を超えるケースも。

仮想通貨同士の交換も課税対象

現金化しなくても交換時点で課税されます。

ビットコインなど仮想通貨の市場は大きな可能性を秘めていますが、日本においては税金のリスクを正しく理解し、対策を講じることが成功への鍵となります。世界に目を向けるのも必要ですし、そうしている方も多いでしょう

おまけ

仮想通貨税金が安い国トップ5

ポルトガル

個人の仮想通貨取引や売却益は非課税。ただしプロトレーダーには課税。

ドバイ(アラブ首長国連邦)

仮想通貨取引が完全非課税。

エルサルバドル

仮想通貨の利益に非課税。ビットコインを法定通貨に採用。

スイス

個人取引は非課税。ただし資産税がかかる場合あり。

シンガポール

仮想通貨のキャピタルゲインは非課税。ただし事業所得には課税。

この記事が、皆さまの資産形成に役立つ情報となれば幸いです。

投資初心者向け、マガジンを始めました。よければフォローしてください。一部を除きほぼ無料で公開しております。

いいなと思ったら応援しよう!