【読書メモ】ゼロからわかるファイナンス思考 働く人と会社の成長戦略(朝倉 祐介)

Webマーケティング担当として働く中で頻繁に考えるのが投資対効果。

短期-中長期のマーケティング投資対効果を考える上でPL思考からファイナンス思考が求められているのでは?と考えてこの本を読んでみました。

ファイナンス思考だけでなく、会計用語や株式会社会社を運営するということが資本主義社会においてどんな意味をもつのか?などなど学びが多かったです。

今回は特に興味深いと思ったポイントをまとめてみます。

1.会社は投資家に「約束」をしている

「会社」と聞くと、すでに完成した事業運営の主を想起しがちだが、会社の創業期にまで考えを巡らせると、セカンダリー・マーケットを

織り込んだうえで、期待を持って資金を提供した初期の投資家がいたからこそ、今の会社が存在できている。

上記視点に立つと、投資家の期待に応え続けることは会社の責務であり、いわば約束のようなものと言える。

基本的に投資家は、株価が上がることを期待して会社に投資する。しかし、必ずしも期待通りに事が運ぶわけではない。

強力なライバルが登場して事業が失敗したり、あるいは災害やパンデミックのような予期せぬインシデントが起きたりすることもある。

その結果、業績が悪化して株価が大きく下落する会社もあれば、倒産する会社もある。そうしたリスクを背負ったうえで投資するわけですから、投資家はリスクに見合ったリターンを

株式投資で得ることを目指す。

このような投資家の期待に応えて成長し続ける会社には、新しい投資家が集まり、さらなる成長のための資金を手にすることができる。

2.PLとBSを知るのがはじめの一歩

PLは5つの利益でできている

損益計算書(PL)は財務三表の中でビジネスパーソンにとって最も馴染みやすい。

PLとは、四半期や1年といった一定期間に、事業を通して会社がどれだけの売上を上げたのか、どれだけのコストを費やしたのか、またその結果としてどれだけの利益を稼ぎ出したのかを表す計算書。

PLは日本の会計基準に則ってとりまとめており、利益を①売上総利益(粗利)、②営業利益、③経常利益、④税引前当期純利益、⑤当期純利益の5つで表す。

ひとくくりに「利益」といっても、このうちどれを指しているのかによって意味が異なる。

PLの構造を見てみると、一番上に売上高が記載されている。ここから商品の仕入れ代金などの売上原価を差し引いたものが売上総利益(粗利)。

ここからさらに販売費および一般管理費(販管費)を差し引いたものが営業利益。人件費、家賃、水道光熱費も販管費に含まれる。この点で営業利益とは、会社の通常の事業活動を通じて得たお金ということができるでしょう。

ここから営業外損益を足し引きしたものが経常利益。営業外損益とは会社の本来の事業活動以外から得たり支払ったりするお金です。たとえば銀行預金から受け取る利息は営業外収益であり、融資を受けて支払う利息は営業外費用に当たる。

ここから特別損益を足し引きしたものが税引前当期純利益。特別損益とは、たとえば店舗を売却して得た収益や、店舗で火災が起こるなどして生じた損失など、通常の事業年度では起こらない突発的な収益や損失のこと。

最後に、ここから税金を支払った残りの額が当期純利益。ここに残った利益は株主に配当されるか、社内に利益剰余金として留められ、将来の事業活動に活用される。

BSは「会社が集めたお金」と「そのお金の使われ方」

貸借対照表(BS)とは、ある時点において、会社が事業運営に必要なお金をどのように調達しており、そのお金がどのような形態(資産)で保有されているのかを表した計算書。

BSは右側に2つのボックス、左側に1つのボックスという図で表現されます。右側は会社が持っている資産の元となるお金がどこから集められたものなのかを表している。

右側の上のボックスは、「負債の部」。平たくいえば借金のこと。金融機関などから会社が借りたお金(借入金)や、社債を発行して調達した資金など、調達額に応じた利子を支払いながら、定められた期日に全額を返済することを前提としているお金がここに入る。

このようなお金の調達方法のことを、「デット・ファイナンス」と呼ぶ。また、原材料などの仕入れのためにかかってはいるものの、まだ支払いが終わっていない代金が、「買掛金」として負債の部に計上される。

右側の下のボックスは「純資産の部」で、会社が持っている純粋な資産(自己資本)を表す。投資家が会社に出資するお金、つまり会社が株式を発行して集めたお金(出資を受けた資本金あるいは資本準備金)はここに入る。

新株発行によって資金を調達することを「エクイティ・ファイナンス」と呼ぶ。

3.PLとBSのつながりを理解する

PLの純利益はBSの純資産に

PLでは、売上から原価や販管費、税金などを引いたものが、最終的に当期純利益になる。

そしてそこから株主に対して配当金を支払った残りが、利益剰余金としてBSの「純資産の部」に計上される。

こうすることによって、 PL上に計上される資金使途の結果が、最終的にはBSに反映されている。

逆に売上から諸経費を差し引いた結果、赤字となって「純損失」が出た場合は、この赤字分がBS上の純資産から差し引かれることになる。

赤字分の減額によって「純資産の部」に計上される資金がなくなる状態(負債が資産よりも多い状態)のことを「債務超過」と呼び、会社の資金が借金のみによって賄われている状態であること、またすべての資産を売却したとしても債務を返済できない状況であることを意味する。

まとめると、会社が集めたお金が BSの左側「資産の部」に現金として積み上がり、その現金を使って会社は事業に必要な資産に投資をおこなう( ①)。

そうして構築された事業資産を元手に事業をおこなうことで PL上の利益を生み出し( ②)、その利益が利益剰余金として BSの右側「純資産の部」に計上される( ③)。

したがって、ある年度のBSに、翌年度の会社の PL上の当期純利益を足し合わせると、翌年度のBSになる。

こうしてBSとPLをまたぐお金の循環をうまくコントロールしながら大きくし、そのお金を活用して新たな投資をおこない、新しい事業を興していくのが会社経営の根幹。

4.そもそも会社の価値は何でできている?

「企業価値」を分解してみる

著者はファイナンスのことを「企業価値を最大化するためにおこなう活動」と定義している。

事業を運営するために必要なお金をいかにして効率よく調達し、既存事業を通じていかにしてより多くのお金を創出するか。

また、こうして得たお金を新規投資やステークホルダー(利害関係者)への還元などに最適化したうえで、その正当性、合理性についての説明責任をいかに果たすか。こうした会社経営に必要なお金の流れに関する一連の活動のこと。

お金の提供者の立場から見れば、債権者も株主も、それぞれが企業からリターンを得ることを期待して企業に資金を提供している。

こうして集めた資金を元手に会社は事業を展開するが、そうやって築かれた企業価値は、債権者に帰属する価値と株主に帰属する価値に分解して捉えることができる。

企業価値 = 債権者価値 + 株主価値

このうち、債権者価値は、会社が借り入れている有利子負債(利子をつけて返済しなければならない負債:銀行からの借入、社債)の総額から、会社の保有する現金・預金等を差し引いたもの(ネット有利子負債)。

債権者価値(ネット有利子負債) = 有利子負債 - 現金・預金等

一方の株主価値は、企業価値から、債権者価値を差し引いたもののこと。

株主価値 = 企業価値 - 債権者価値(ネット有利子負債)

将来のお金の価値が今の価値と違う2つの理由

①金利分の価値の差分(リスクフリーレート)

もし今、目の前にある 100万円で、元本が保証されている国債のような金融商品を購入して運用すれば、 10年後には元本の 100万円に加えて利息分のお金も入手することができる。

この金利分が得られないという点において、 10年後の100万円は現在の100万円よりも価値が低い。

②不確実性によるもの(リスクプレミアム)

今を選択すれば確実に 100万円が入手できるのに対し、 10年後を選択すると、本当にお金を得ることができるのか不確実になってしまうため、同じ100万円という額面でも時間が経つと価値が異なると考える。

今すぐ確実に受け取る100万円と異なり、 10年後、本当にこの人物が100万円を支払ってくれるのかはわからない 10年経つと音信不通になり、この約束が立ち消えてしまうかもしれない。

このように、将来の不確実性を考えると、 10年後に受け取る(はずの)100万円は、現在の100万円よりも価値が低いとファイナンス理論では考える。こうした不確実性による価値の差分のことを「リスクプレミアム」と呼ぶ。

DCF法 2つのモノサシで将来のお金の価値を測る

前項で述べたように、今のお金の価値と将来のお金の価値には差分がある。将来のお金の価値を割引率によって今の価値で評価しようとするのが、 DCF法の考え方。

そして前項で挙げたリスクフリーレートとリスクプレミアムこそ、割引率の構成要素。

割引率とは、一定期間後に必ず元本や金利が返ってくる金融商品(通常は国債を用います)の金利(リスクフリーレート)に、お金を得るうえでの不確実性をカバーするのに足る収益率(リスクプレミアム)を足すことによって算出する。

国債のように元本が保証されている金融商品に対して、確実に得られるかどうかわからないお金の場合、そのリスク度合い(リスクプレミアム)を加味して、現在価値に割り戻す際の率をより高く設定すべきというのが、 DCF法の根底にある発想。

仮に、リスクフリーレートが1%、リスクプレミアムが4%だったとしたら、割引率は5%( =1% +4%)ということになる。

この時、 1年後に受け取ることのできる 100万円の現在価値は、100万円 ÷ 1・05(100%+5%)で、95万 2,381円、2年後に受け取る100万円は、100 万円 ÷1・05÷1・05で、 90万7,029円と考える。

10年後に受け取る100万円であれば、 100万円を10回、 1・05で割ることになり、 61万3,913円です。これが、割引率が5%である場合の、 10年後に受け取る100万円の「現在価値」。

リスクが低ければ割引率も低く、現在価値は高くなる

10年間にわたって毎年1,000万円のキャッシュフローを生み出す会社の場合、割引率が5%だったとすると、この会社が毎年稼ぎ出すキャッシュフロー金額の合計は7,716万円になる。

この金額こそ、この会社が生み出すキャッシュフローの現在価値であり、この会社の企業価値。

もしもこの会社が10年後以降も継続的にキャッシュフローを生み出すとすれば、企業価値はより高いものになる。

この例からもわかるように、将来創出すると予測されるキャッシュフローの総額がいくらなのか、また割引率が何%なのかによって、企業価値は上下動することになる。逆の言い方をすると、企業価値を高めるためには将来生み出し得るキャッシュフローを増やし、また割引率を低くすることが鍵になる。

こうして試算された企業価値から債権者価値(ネット有利子負債)を差し引いたものが株主価値ということになる。

5.ファイナンス 4つの活動

A.外部からの資金調達(事業に必要なお金を外部から最適な条件とバランスで調達する)」

BSの右側を見れば、その会社がどのような方法で資金を得たかがわかる。

銀行からの借入(デット・ファイナンス)であれば「負債の部」の短期借入金や長期借入金、新たに株式を発行して資金を得た(エクイティ・ファイナンス)のであれば「純資産の部」の資本金・資本準備金の項目に計上される。

会社が事業に必要な資金を外部から調達するには複数の方法があるが、借入条件や「資本コスト」といった点を確認しながら、安全性と効率性の観点から会社にとって「最適な条件とバランスで」調達方法を選ぶことが重要。

「最適な条件とバランスで」と述べましたが、デット・ファイナンスとエクイティ・ファイナンスでは、資金の出し手が異なるリスクを取っており、求めるリターンの水準が異なることを理解しておく必要がある。

B.資金の創出

外部から調達した資金を元手に会社は事業をおこなう。事業からより多くのお金を創出するための取り組みが、「B.資金の創出(既存の事業・資産から最大限にお金を創出する)」。

ファイナンス思考はすべてのビジネスパーソンが身につけるべきもの。会社で働くビジネスパーソンの多くは、ファイナンスの一要素である

「資金の創出」に直接携わっている。

営業やマーケティング、製品開発といった現場の業務、あるいは人事、総務といった間接業務もまた、事業を通じてキャッシュを創出するための活動という側面から見れば、ファイナンスを構成する一要素。

会社は外部から調達した資金を用いて人を雇ったり、生産設備を設けたりして事業活動をおこない、お金を創出する。

こうして創出されたお金は、配当などを通じた株主還元や、デット・ファイナンスを通じて借り入れた資金の返済などに充てられるが、それと同時に、事業をさらに拡大するための元手となる資金にもなる。

この点、事業を通じてお金を創出するという活動は、手段の違いこそあれ、「A.外部からの資金調達」と同様に、事業に必要な資金を獲得するという意味においてはファイナンスの一要素なのです。

「ファイナンス」という言葉はどうしても「 A.外部からの資金調達」を想起しがちだが、顧客と向き合う直接部門の方にとっては縁遠い世界に感じられるかもしれない。

しかし、ほとんどのビジネスパーソンはなんらかの形で売上の増加やコストの削減といった活動を通じてキャッシュを創出する活動に関わっているという点で、ファイナンスの一部分を担っている。

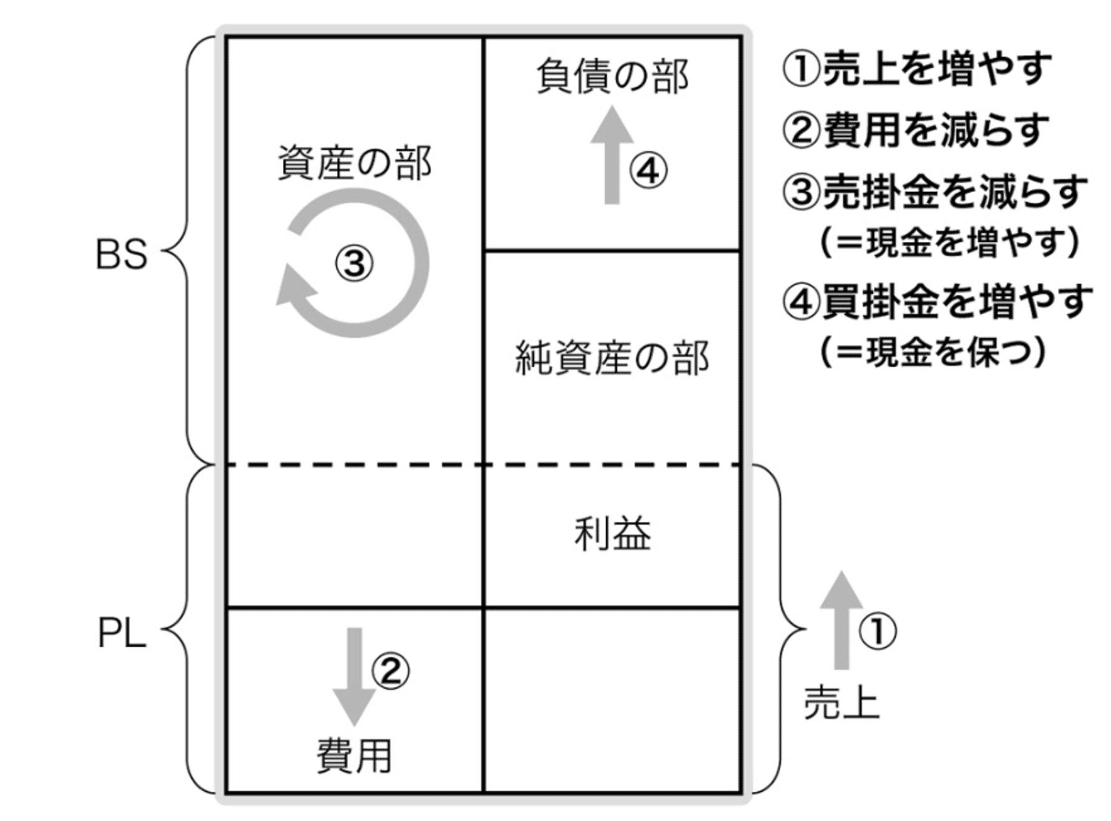

売上を増やして費用を減らすのはファイナンスの一部

図の、 ①売上を増やして、 ②費用を減らし、事業から最大の利益を上げるということは、お金を創出するうえでの最も基本的な活動。

これ自体は多くのビジネスパーソンにとって馴染みのある活動。だが、シンプルでわかりやすいからこそ、この点だけに集中してしまうと、「PL脳」の発想に囚われてしまいかねない。

なるべく売上を増やし、ムダなコストを削ることは、ビジネスの大原則だが、その点だけを絶対視して経営の意思決定をおこなってしまうと、かえって会社の価値を毀損しかねない。

売上を増やし、ムダなコストを減らすことは、言うまでもなく会社にとってきわめて重要なことですが、「B.資金の創出」があくまでファイナンスの一要素であることからもわかるように、こうした活動は企業価値を高めるファイナンスの一部にすぎないということを覚えておく。

C.資産の最適配分

事業を運営していく過程で取得した資産が、時間の経過と事業環境の変化に伴い、だんだん不要になることもある。

会社を成長させていくためには、どのような資産を、どの程度保有するのが良いのか、あるいは保有しないほうが良いのかを、効率性や安全性といった観点からつねに点検することが必要。

このように、事業に必要な資産を取得することや、点検を踏まえて、会社が保有する資産を再構成するのが、「C.資産の最適配分(築いた資産を事業構築のための新規投資や株主への還元・債権者への返済に最適に配分する)」。

大赤字となる先行投資が資産の最適配分になることも

会社が保有する資産の一部であるお金を何に投資すれば、より企業価値を高めるうえで有効なのかという点において、「資産の最適配分」をおこなった結果はPLにも表れる。

「B.資金の創出」では、再投資に向けた資金を創出するために、ムダな費用を削って利益を最大化することの重要性を説明している。

一方で、大きな事業を構築するためには、時として人材採用、研究開発(R&D)、マーケティングなどにあえて大規模な先行投資をおこなうことも必要。

PL上では同じ「費用」と表現される内容であったとしても、企業の価値向上につながらないムダな費用と、事業を大きく育てるための先行投資では、意味合いがまったく異なる。

大型の先行投資をBSとPLの連関図で表現すると、PLの費用が大きく増えて利益が減少することを意味する。場合によっては赤字化することもある。また同時に、BSの資産の部に積んである現金が大量に出ていくことで、 BSは小さくなっていく。

しかし、こうした先行投資によって大量にユーザーを獲得することができ、そうしたユーザー獲得が収益につながれば、先行投資で出て行ったお金以上に、より大きな金額を回収することが期待できる。このような場合であれば、保有しているお金を先行投資に置き換えることが、結果として資産の最適配分であったと言うことができる。

資産の最適配分は、不確実な状況下でリターンを狙ってリスクをとる投資家の発想に似ている。将来的にどの程度のリターンを狙うかといった目標を設定し、そのためにどのような施策にどれだけの資産を配分すべきかを考え、実行することが先行投資の真髄。

D.ステークホルダー・コミュニケーション

ファイナンスA~Cで説明してきた活動の意義や自社の将来に向けた事業方針を株主や債権者、顧客、従業員、取引先、地域社会といったステークホルダーに説明し、理解を得る活動が、「D.ステークホルダー・コミュニケーション( A ~ Cの経緯の合理性と将来への意思をステークホルダーに説明する)」。

6.PL絶対視の問題点

短期的な思考に陥る

まず、非常に短期的な思考に陥ってしまうという点が挙げられる。PLばかりを見ていると、目の前に迫っている決算期に合わせて少しでも数字を良くすることを考えるようになってしまうから。

利益を大きくするためにできることは2つある。1つは短期的に売上を大きくすること、もう1つは支出を小さくすること。

この2つを意識すること自体はもちろん重要だが、この2つを追求しすぎるとそれぞれにマイナス面が出てくる。

まず短期的に売上を大きくすることに注力しすぎると、営業は短期的に売上が上がる売りやすい商品ばかりを売るようになってしまったり、安易な安売り施策に走ってしまい、製品開発力や営業力を損なってしまったりして、自社ブランドを傷つける結果になりかねない。

また、支出を減らそうとすると、会社の成長に必要な先行投資まで過剰にカットして何とか数字を調整しようと考えがち。

研究開発費や広告宣伝費をカットしたり、人員をリストラしたり、経費を削減したりするのは、今すぐにでも実行に移すことができ、短期間で結果を出すことが可能。売上アップよりもコストカットのほうが簡単なので、そうした選択をすることになる。

もちろん、 2020年のコロナショックや 2008年のリーマンショックの時のように、景況感が先行き不透明になり、大幅な売上減少が生じかねないような非常時には、資金繰りの急な悪化に備えて先行投資を後回しにし、緊急のコストカットを選択せざるを得ない状況もあります。自社を取り巻く経営環境を観察しつつ、経営者にはバランス感を持った判断が求められる。

キャッシュの軽視──PL脳の問題点①

「PL脳」の持ち主が軽視している第一の要素が「キャッシュ」。

PLだけを見ていると、会社にキャッシュがいくらあるのかを正確に把握することができない。これがPL脳の第一の問題「キャッシュの軽視」。

会社が保有しているキャッシュの出入りを正しく把握するためにあるのが、財務三表の一つである「キャッシュフロー計算書」。

「営業活動」「投資活動」「財務活動」という3つの区分で、一定期間に会社の中にある現金がどれだけ増減したかを表す計算書。実際に会社に出入りする現金そのものを対象として記されており、投資家の中にはPLよりもキャッシュフロー計算書を重視して投資判断をする人もいる。

「利益は意見、キャッシュは事実」という言葉通り、キャッシュフローはごまかすことができない。また、キャッシュが減少した結果、会社にどれだけ現金が残っているのかは、第2章でご説明したように、BSの資産の部に現金・預金として記載される。

ビジネスでは、売上が上がったと見なされる瞬間と、実際にお金が入ってくる瞬間にズレがあるケースが多くあります。企業間取引(B to B)では、商品が売れた時に現金が入ることは稀です。一般的には、商品が売れたと認識するタイミングで PL上は売上が計上されますが、実際に支払いがおこなわれるのは、それから 1ヵ月~数ヵ月先です。

売上が計上されているのに、まだ入金されていない金額を「売掛金」、商品を購入する注文をし、商品を受け取ったのにまだ支払いをしていないものを「買掛金」といいました。

こうしたズレが生じることにより、 PL上の利益と、実際に会社に入ってくる現金の額は一致しない。極端な例ですが、売った相手が倒産したりすると、売掛金が回収できないといったことも起こり得ます。

たとえば、自社商品が急激に売れ出し、需要に応えるために商品を増産したとします。原材料を仕入れるためのお金が出ていく一方で、商品は売れているのに入金タイミングは先ということになってしまうと、たとえ売上が急拡大して PL上は利益が増えていたとしても、実際には現金がどんどん減少していくことになる。

最悪の場合、売上は急成長しているにもかかわらず、手元の現金が足りずに必要な支払いがおこなえず、会社が倒産してしまうこともありえる。

たとえ赤字であったとしても現金がある限り会社がつぶれることはありませんが、取引先などの外部に支払うためのお金がなくなってしまうと、黒字であったとしても会社は倒産してしまいます(黒字倒産)。手元に活用できる現金がどの程度あるのかを正確に把握できていないということは、会社が突然死に陥りかねない、きわめて危険な状態なのです。

資本コストの軽視──PL脳の問題点②

「PL脳」によって軽視される2つ目の要素が「資本コスト」。

「うちは無借金だから健全経営です」「黒字だから何も問題ありません」といった発言は、資本コストの軽視を象徴するフレーズ。

「黒字だから問題ない」が見落としているもの

会社が必要な資金を調達することにもお金がかかる。

この資金調達にかかるお金のことを「資本コスト」と呼ぶ。

原材料と同様、会社は調達したお金をより多く増やす必要がある。

ところが会社経営となると、具体的な資本コストが認識・把握されていないことが往々にして起こっている。その結果、先ほどの金融商品の例と同様の非合理な状況に陥っているにもかかわらず、特段問題視していない経営者が少なくない。「黒字だから問題ない」という発言は、そうした発想を端的に表しているフレーズと言える。

資本コストは2つある

資本コストの算出方法について見ていく。

資本コストは、銀行借入などのデット・ファイナンスにかかるコストである「負債コスト」と、エクイティ・ファイナンスにかかるコストである「株主資本コスト」の2つに分かれる。

基本的には負債にかかる金利が負債コストと捉えて差し支えない。それに対してわかりにくいのが株主資本コスト。

たしかに借入金や債券といった負債と異なり、株式には出資額を返さなくてはいけない時期や具体的な金利は定められていない。一方で株主は、自分の出資したお金が増えて返ってくることを期待している。株主が期待するこうしたお金の利回りのことを「期待リターン」と呼ぶ。

会社が事業を大きく成長させて多くのお金を還元してくれることを期待し、投資家は会社に出資していることを思い出してほしい。セカンダリー・マーケットで株式を売買する投資家もまた、将来的に買った株式の価値がより高まり、買った時よりも高値で転売できることを期待して株式を買う。こうした投資家の期待に応えるためには、会社は調達したお金をそのまま持っているわけにはいかない。

お金を生産設備や人材、研究開発、マーケティングなどに投資して事業をおこなってお金を稼ぎ、また事業の価値を高めることで、会社は株主に還元する。

期待リターンとは、株主が会社に対して期待する利回りのことだが、これは裏を返せば、会社にとっての株主資本コストということになる。

なお、株主は債権者と比べてよりリスクをとっているため、基本的に株主資本コストは負債コストよりも高くなる。

集めたお金のコストを、そのお金の生む利益が上回ることが大事

WACCが最低限、会社が超えなければならない収益率の目線であるのに対して、実際に会社が事業を通じて上げている収益率のことを「 ROIC(ロイック。 Return on Invested Capital:投下資本利益率)」と呼ぶ。

これは、事業を運営するのに用いられているお金(純資産と有利子負債の合計額)が、どれだけの利回りで利益を生み出しているのかを示す指標。

具体的には、会社の税引後営業利益(営業利益-〔営業利益 ×法人税率〕)を、事業に対する投下資本である有利子負債と純資産の合計額で割った数値です。

ROIC=税引後営業利益 ÷(有利子負債 + 純資産)

たとえば、前項の例であげた会社の純資産が150億円で、20億円の税引後営業利益を上げていたとすれば、この会社の ROICは、20億円 ÷(有利子負債 50億円 + 純資産 150億円) = 10%ということなります。

経営者は事業を通じて長期的に「ROIC>WACC」の状態、つまりWACCを上回るROICを実現する必要がある。

たとえ事業が黒字であったとしても、ROICがWACCより低い事業とは、高い調達コストで資金を調達して、低い利回りしか実現できていない状態であり、ファイナンスの観点から見れば、実質的には赤字の状態。

株主の期待を裏切ることの意味

会社の設立プロセスからもわかるように、株主は期待する投資リターンがあったうえで会社に出資しており、こうした出資があるからこそ、経営者は会社を設立・運営することができている。

この期待リターンを超えることができないと最初からわかっていたら、投資家が出資することはなく、会社が設立されることもなかったでしょう。

この意味で、株主資本コストを上回るリターンを出すことは、いわば株主に対する約束のようなもの。

企業価値を上げるのは、そもそも経営者の責務そのもの。ROICがWACCを上回らない状況が続くということは、投資家から集めたお金を有効に活用できていないということであり、企業価値を毀損していることを意味する。

「困る/困らない」以前の問題として、いわば資本主義のルール上における敗北。

成長投資の軽視──PL脳の問題点③

「PL脳」によって軽視される第三の要素が「成長投資」。

「今期は減益になりそうだからマーケティングコストを削ろう」というフレーズをPL脳の典型例として挙げましたが、この発言の問題は成長投資を軽視している点にある。

先行投資を削って犠牲になるのは若手社員たち

目先の業績を良くするために、こうした先行投資を削るということは、将来得られるかもしれないキャッシュを犠牲にしていることを意味する。

前項で企業価値とは、「その会社が将来にわたって生み出すと期待されるキャッシュフローの総額を現在価値に割り戻したもの」と説明している。

先行投資の削減は、将来にわたって生み出すと期待されるキャッシュフローの総額を削ることにつながるという点で、企業価値を毀損しかねない行為であり、いわば「キャッシュの先食い」。

会社がこのような意思決定をすることで割を食うのは、会社の将来を支える若い人たち。この点において、私は若いビジネスパーソンにこそ、ファイナンス思考を身につける必要がある。

もちろん、将来のキャッシュフロー創出につながらないムダなコストを削減するのは重要なこと。

また会社の資金繰りの事情から、どうしても安全性を重視してキャッシュの確保を優先せざるを得ない局面も、会社経営の過程ではある。

ですが、支出を減らそうとする際、それが将来のキャッシュフロー創出とのトレードオフになっていないかどうかは、立ち止まって冷静に考える必要がある。

将来に向けて新たな価値を生み出そうとする過程に生じる「健全な赤字」と、事業が好転する見込みもないのに惰性で垂れ流している「構造的な赤字」では、同じ赤字であっても意味がまったく異なる。

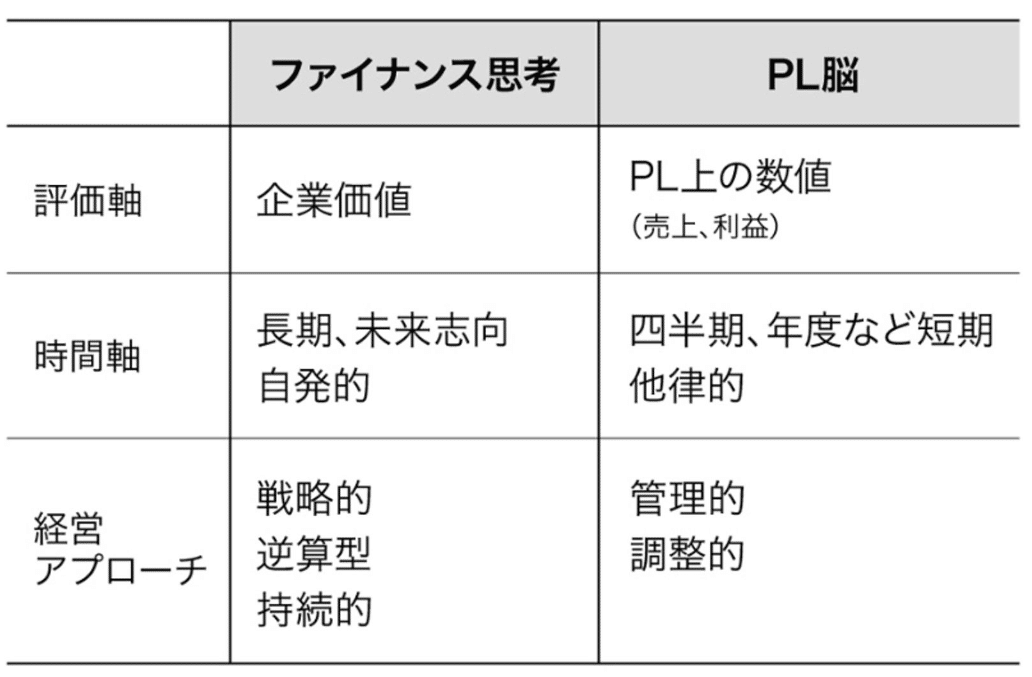

7.ファイナンス思考とPL脳それぞれの特徴

以上、PL脳によって軽視される3つの要素を説明してきたが、ここで改めて、ファイナンス思考と PL脳の特徴をまとめてみる。

両者を「評価軸」「時間軸」「経営アプローチ」の3つで比較。

8.気になる用語

プライマリーマーケット

新たに発行される株式や債券などの有価証券を投資家が購入するマーケット。 「発行市場」とも呼ぶ。

セカンダリーマーケット

発行された株式や債券を、投資家間で売買する市場を「セカンダリー・マーケット」「流通市場」とも呼ぶ。

PL

損益計算書。企業の収入と支出がわかる書類です。P/Lと言われるのはProfit and Loss Statementの略であり、企業の一定期間の「収益性」や 「成長性」など経営成績を判断する材料。

損益計算書では主に、「売上総利益」「営業利益」「経常利益」「税引前当期純利益」「当期純利益」の5種類に分けて計上される。

人材系ビジネスの場合、売上高=売上原価+人件費+広告費+その他販管費+営業利益の項目分類も参考になる。

BS

貸借対照表。バランスシートとも呼ばれ、略してBS。

賃借対照表では、会社の一定時点における財務状況を確認することができる。貸借対照表を用いて経営分析することで、経営の安定性や支払い能力を評価する。 貸借対照表は、会社が調達した資金(負債・純資産)の使い道(資産)を表しています。

キャッシュフロー計算書

キャッシュフロー計算書は、現金の増減とその理由を示す役割がある。

決算の期首にいくらの現金があって、期末にいくら残っているかという現金の流れが把握できる。キャッシュフロー計算書を確認すれば、現時点で手元にある現金の額を把握することができる。

ちなみに、財務三表のうち、「貸借対照表」はお金の調達方法と運用のしかたを表し、「損益計算書」は利益の生み出し方を表しています。

貸借対照表、損益計算書、キャッシュフロー計算書は深く関連していて、企業が置かれている状況を総合的に判断することができる。

営業活動によるキャッシュフロー

営業活動によるキャッシュフロー」とは、その企業の中心的な事業が、いくら資金を生み出しているのかを示す項目。

この項目がプラスなら事業が資金を生み出しており、マイナスなら事業によって資金を食いつぶしていると判断できる。マイナスの場合は、在庫圧縮や売掛金回収サイト短縮、買掛金支払延期などを検討しなくてはいけない。

デッドファイナンス

借入による資金調達。銀行からの融資など。

エクイティファイナンス

株式発行による資金調達。増資など。

利益剰余金

利益剰余金とは、企業が生み出した利益を積み立てたお金で、会社内部に蓄積されているものを指す。 企業会計において貸借対照表の純資産の部に記載される、株主資本の一部。 利益剰余金は利益準備金とその他利益剰余金で構成されている。

流動資産と固定資産

流動資産は商品や売掛金、約束手形などの「短期的に現金化しやすい」資産であるのに対して、 固定資産には土地や建物、ソフトウェアなどの「短期的には現金化しにくい」資産が含まれる。

事業価値

事業価値とは、事業から創出される価値。

会社の静態的な価値である純資産価値だけではなく、会社の超過収益力等を示すのれんや、貸借対照表に計上されない無形資産・知的財産価値を含めた価値。

企業価値

企業価値とは、事業価値に加えて、事業以外の非事業資産の価値も含めた企業全体の価値。

株主価値

株主価値とは、企業価値から有利子負債等の他人資本を差し引いた株主に帰属する価値。

債権者価値

債権者価値とは、企業が返済しなければならない債務(有利子負債)が該当する。

DCF法

DCF法とは、企業価値評価法の一つ(DCFは、ディスカウンテッド・キャッシュ・フローの略)。

会社が将来生み出す価値をフリーキャッシュフローで推計し、資本コスト(WACC)で割り引いて現在価値(DCF)に換算して会社を評価する。

DCF法は「割引キャッシュフロー」「割引現金収支法」と呼ばれることもあります。

リスクプレミアム

リスクプレミアムとは、リスクのある資産の期待収益率から無リスク資産の収益率を引いた差のこと。

リスクフリーレート

リスクが最小でリスク・フリーに近い金融商品から得られる利回りのこと。 一般的に預貯金やインターバンクの短期金融商品、国債などの利回りのことを指す。

時価総額

時価総額とは、1株当たりの株価に発行済み株式総数を乗じた金額を意味する。

Cash Conversion Cycle(キャッシュ・コンバージョン・サイクル)

Cash Conversion Cycle(キャッシュ・コンバージョン・サイクル)の頭文字を取った略称で、仕入債務を支払ったのちに売上債権の回収までの所要日数を示す財務指標。 端的に言うと、資金繰りが安定しているかどうかを表しており、小売業や製造業のように在庫を多く抱える業種においては非常に重要視される。

資本コスト

資本コストとは、会社の資金調達に伴うコスト(費用)のこと。

会社が銀行借入、社債発行、株式発行などによって資金調達する際には、 銀行への利子、社債権者への利回り、株主への配当などのコストが必要になる。 このように、会社が債権者や投資家に支払うべきコストが資本コスト。

株主資本コスト

株主資本コストとは、会社からすると株式での資金調達にかかるコストのこと。株主からすると、出資額に対して期待するリターンであり、株主の会社に対する期待収益率と言えます。株主が期待するリターンとは主に配当であり、これらが自己資本コスト。

負債コスト

負債コストとは、会社からすると負債にかかるコストのこと。

社債権者や銀行などの債権者からすると、出資額に対して要求するリターンであり、債権者の会社に対する期待収益率と言えます。

債権者が期待するリターンとは主に利回りや金利であり、これらが他人資本コストになる。

WACC(Weighted Average Cost of Capital:加重平均資本コスト)

資本コストの代表的な計算方法が、「WACC(Weighted Average Cost of Capital:加重平均資本コスト)」。

WACCは、株主資本コストと負債コストをそれぞれの時価で加重平均して求める。

ROIC(Return On Invested Capital)

ROICとは、Return On Invested Capitalの略称で「ロイック」と読む。

企業と債権者(銀行など)から調達したお金に対して、どれだけ効率的に利益をあげることができたかを測定する財務指標。日本語では投下資本利益率と言わる。

計算式:ROIC=税引後営業利益÷投下資本(投下資本 = 有利子負債+株主資本**)

限界利益と限界利益率

商品やサービスを販売した売上に連動する形で得られる利益を「限界利益」といい、会社が儲かっているかどうかを確認するための指標として活用される。

売上総利益

会社が1年でどれくらい利益を出したかを表すもので、売上高から売上原価を差し引いたもの。

自己資本比率

自己資本比率は<自己資本(返済不要の資本)÷総資本(自己資本+他人資本)>で求められる。自己資本比率が高いほど会社の経営は安定し、倒産しにくい会社になる。

この記事が気に入ったらサポートをしてみませんか?