第6回週末企業分析: オープンハウスグループ

はじめに~日本を代表するスタートアップ譚

「週末企業分析」の第6回として、株式会社オープンハウスグループ(以下、オープンハウスG社)を取り上げます。

「週末企業分析」の概要等についてはこちらをご覧ください。

一般生活者向けに積極的かつ特徴的な広告宣伝を展開するオープンハウスG社の知名度は、これまで「週末企業分析」の対象としてきたどの企業よりも高いと考えられます。非常に強力な営業体制が急拡大を牽引してきたことも広く知られており、数年前に放映されたテレビ番組での「行こうぜ1兆!」や「こっからっす」といった同社社員のコメントを目にしたことがある方も多いのではないでしょうか。

一方で、同社の快進撃がスタートアップとしての成功譚として語られることは多くないように思われます。

上場企業内でオープンハウスG社が示す存在感

1兆円: 2023年12月現在、我が国の上場企業で売上高が1兆円を超えているのは178社で、2023年9月期に1兆1,485億円の連結売上高を計上したオープンハウスG社もその1社です。178社の多くは30年前にも売上高1兆円を超えていた伝統的な大企業であり、新興企業は数えるほどしかありません。

創業者: 例えば創業者が現在も取締役に就いている企業はファーストリテイリングやニデック等の10社に満たず、かつ創業者が筆頭株主なのはソフトバンクグループ、ファーストリテイリング、楽天グループ、オープンハウスG社の4社のみと見られます。また、過去30年間に創業された企業は持株会社等を除いて楽天グループ、オープンハウスG社の2社のみです。

スタートアップ: オープンハウスG社は、売上高1兆円超の我が国の上場企業で創業者が現役経営者として指揮を執り続ける最も若い企業であり、日本を代表するスタートアップと捉えることもできそうです。実際に同社は、2007年にジャフコからの投資を受けています(ただしジャフコは2013年9月のオープンハウスG社IPO直後に全部または大半の株式を売却)。

出所: 各社資料より作成

壮大な規模を目指す経営者、ビジネスパーソン、投資家へ

ユニコーン: 筆者はシード~アーリーステージを主な対象とするベンチャーキャピタルファンドやグロース企業を中心とした超長期のビジョン共感型企業群の運営を生業としており、産業や世代を代表する経営者の輩出や世界を代表する企業群の創出を10年、20年といった時間軸で目指しています。職業柄、いわゆるユニコーン企業が多く生まれるために必要な条件を社内外で議論することも多く、一般論としては技術的なブレークスルーや革新的なビジネスモデルが必要と言われているように思われます。

経営力: 一方でオープンハウスG社が主戦場とする住宅、不動産業界は人口減少社会に入って久しい我が国において成長産業とは到底言えません。それでも上述の規模まで拡大に到ったのは、まさに経営力の賜物と言えるでしょう。正真正銘のゼロから始まり、時流の追い風をほとんど受けずに設立26年、上場10年で連結売上高1兆円を成し遂げたオープンハウスG社の軌跡を深掘りすることが、壮大な規模への事業成長を夢見るスタートアップ経営者やビジネスパーソン、投資家といった方々のご参考になれば幸いです。

会社概要

沿革

変質: 1997年9月、東京都渋谷区にて荒井正昭氏によって設立されたオープンハウスG社は、当社は株式会社センチュリー21・ジャパンのフランチャイズ加盟店として他社物件の仲介から事業を始めました。2001年2月から子会社で自社の新築戸建住宅の販売を開始し、2008年10月からは自社の分譲マンションの販売に着手しています。創業して10年余りにおいては、在庫が必要ない手数料ビジネスである仲介事業から、より大きな資金とリスク管理が求められる戸建分譲、マンション分譲へと段階的に収益構造を変質させながら事業を拡大してきたことが分かります。

拡大: 2010年9月の米国進出、2011年10月の収益不動産事業立ち上げといった更なる収益構造の複層化を経て、2013年9月に東京証券取引所市場第一部に上場。以降は2015年1月に株式会社アサカワホーム(現・株式会社オープンハウス・アーキテクト)、2018年10月に株式会社ホーク・ワン、2020年5月と2021年1月に株式会社プレサンスコーポレーション、そして2023年10月と11月に株式会社三栄建築設計の株式取得を進め、数年に1度のペースで大型M&Aを実行しています。

経営陣

荒井氏: オープンハウスG社の創業者である荒井氏は群馬県出身で、22歳で不動産会社の株式会社ユニハウスに入社。10年間の営業担当者、営業マネージャーとしての経験を経て起業に到っています。荒井氏の創業時のエピソードについては以下の記事等が特に興味深いです。

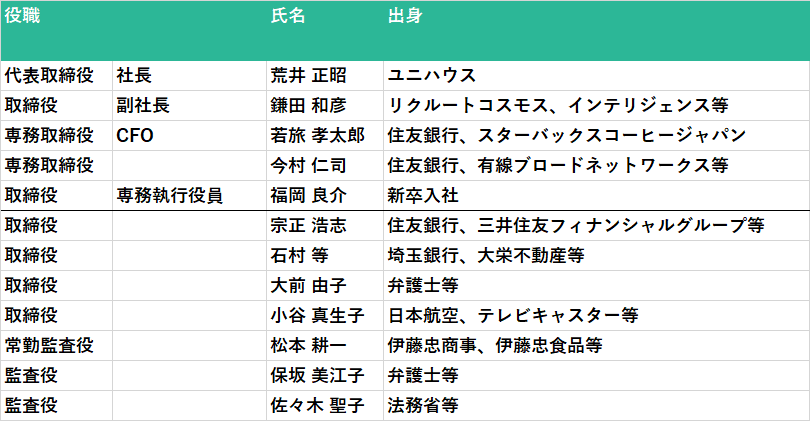

役員: 取締役、監査役は以下の通りです。社内取締役は5名ながら、代表取締役の荒井氏、株式会社インテリジェンス創業者の鎌田和彦氏、金融機関出身で管理畑の若旅孝太郎氏、今村仁司氏、新卒入社で営業畑の福岡良介氏とバックグラウンドやスキルセットが多様なことが窺えます。

上場10年で売上高1兆円~その要因分析

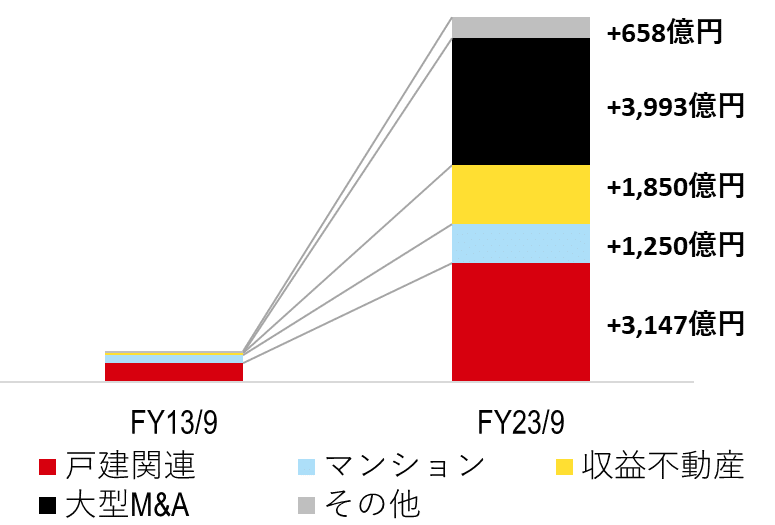

増収: オープンハウスG社の連結売上高は2013年9月期の970億円から2023年9月期の1兆1,485億円まで10年間で1兆515億円増加しました。経常利益率は概ね10~13%程度で推移しており増収に伴って利益額も年々増加しています。

セグメント別の増収寄与

要因: 開示セグメント別の増収寄与額は下図の通りです。主力の「戸建関連」が最も大きく、賃貸マンションや中古オフィスビルを取得しリーシングやリノベーションを施したうえで投資用不動産として個人や事業会社に販売する「収益不動産」、自社で開発、販売を手掛ける「マンション」、2020年から2021年にかけて株式取得、子会社化した「プレサンス」、及び「その他」の順に続きます。なお、米国での不動産販売事業は「その他」に含まれています。

出所: 会社資料より作成

戸建関連では継続的にシェアが上昇

占有率: 「戸建関連」について、オープンハウスG社の年間販売棟数は上場申請期である2013年3月期の1,000棟弱から2023年9月期には12,000棟超へと12倍の成長を遂げました。この間、全国の新設戸建住宅着工戸数は47万戸から37万戸へと▲20%程度減少しており、占有率が上昇していることが窺えます。

出所: 会社資料、国土交通省統計より作成

地域: 単純計算すると「戸建関連」の戸建住宅市場におけるシェアは3%強(=1.2万/37万)となりますが、オープンハウスG社は都市部の小規模な土地に手頃な価格で住宅を建設、販売することを特徴としており、首都圏、名古屋圏、関西圏、福岡県以外には営業センターを設置していません。

余地: 実際に下図の通り、都市部の主要エリアに絞るとシェアは10%前後に達しています。特に名古屋市や福岡市といった進出間もないエリアで早期にシェアを拡大できている点が目立ち、今後は既存エリアでの更なるシェアの伸長と新たなエリアへの参画がポイントとなりそうです。

ホーク・ワン: また、さいたま市や東京都下では2019年9月期を境に一気に事業が拡大しており、これは首都圏郊外で主に営業展開するホーク・ワン社の連結効果によるものと思われます。

4社: 「戸建関連」セグメントは、都心部を中心に不動産仲介を手掛ける株式会社オープンハウスと戸建販売を行う株式会社オープンハウス・ディベロップメント、戸建住宅の建築請負工事事業を営むアーキテクト社(旧・アサカワホーム社)、及び郊外で戸建販売を行うホーク・ワン社の4社で構成されており、上場後のM&Aを通じてグループ入りした後段の2社のセグメント内の売上構成比は実に約40%となっています。また、ディベロップメント社も元を辿れば2001年9月に買収した創建ビルド有限会社が母体です。

源泉: オープンハウスG社と言えば土地の仕入れ力や特徴的な区画設定、強力な営業マネジメント、一気通貫化されたサプライチェーンに焦点が当たることが多いですが、それだけでなくM&Aという高度なコーポレートアクションの活用が成長の源泉の1つであること窺えます。

必中の剣としてのM&A

寄与: 同社が数年に1度のペースで大型M&Aを実行してきたのは沿革で触れた通りです。2023年9月期時点でアーキテクト社の売上高は1,025億円、ホーク・ワン社は1,353億円、プレサンス社は1,615億円。合計すると3,993億円となり、実は10年間のM&Aによる増収寄与度は「戸建関連」のオーガニック成長を上回り最大となります。しかもこれには三栄建築設計社(2024年9月期予想売上高1,500億円)が含まれていないため、今後M&Aの貢献度は更に大きくなる見込みです。

必中: 下表はオープンハウスG社における大型案件の取得時の状況や直近の業績を集計したものですが、いずれにおいてもM&A後の大幅な業績拡大や純資産以下の価額での株式取得により、必中で企業価値向上に繋がっていることが分かります。

特大: 定量的に見ても、上場から2023年9月期までにグループ入りしているアーキテクト社、ホーク・ワン社、プレサンス社の3社合計の株式取得価額は996億円。これに対して直近の経常利益水準は、アーキテクト社を取得時と同水準の経常利益率6%と仮定すると合計410億円程度(≒1,025*6%+96+253)と推計され、取得額比でも全体業績の構成比でも特大です。

M&A戦略の3つの特徴

戦略: オープンハウスG社のM&A戦略には、①M&Aの影響が業績に占める割合が大きい一方で低頻度の大型案件に集中している、②既存事業と比べて営業地域や取扱分野の重複が少ない対象を選好している、③取得価額が市場平均に対して割安である、といった特徴があります。

進出: 前述した4つの特徴のうち②について、創建ビルド社取得時は自社分譲による新築戸建住宅事業、アサカワホーム社取得時は建築請負事業といった当時まだ手薄だった領域の機能獲得に成功しており、戸建分譲中心のホーク・ワン社やマンション分譲中心のプレサンス社ではそれぞれ首都圏郊外、関西圏とM&Aを通じて新たな地域への進出加速に繋げています(オープンハウスG社は東京23区と川崎市、横浜市が従来の主力地域)。

比較: M&Aを特徴とする他の戸建住宅事業者として、飯田グループホールディングス株式会社が挙げられます。飯田G社は首都圏郊外の同地域で競合関係にあった一方で源流は同じ上場企業6社の経営統合により2013年に設立され、一気に売上高1兆円を超える最大手住宅企業の一角となりました(*2)。ただしその後はM&Aによる機能獲得や新地域展開への動きは限定的で、オープンハウスG社と対照的に増収増益ペースは緩やかに留まっています。

回避: オープンハウスG社では既存事業とM&Aによる取得事業とのカニバリゼーションや逆統合効果を上手く回避しながら収益の複層化に成功してきた様子が窺えます。

割安: ③について、アサカワホーム社とホークワン社はそれぞれ純資産に対してそこまで大きなプレミアムを乗せずに株式取得額を設定できており、利益水準に鑑みるとオープンハウスG社にとって高度に経済合理的な価格目線だったと言えそうです。また、プレサンス社や三栄建築設計社はいずれも対象会社のインシデント発生直後の特殊な状況下で速やかに買収実行に至っており(*3)、結果的にいずれも純資産を下回る割安な株式取得額となりM&A時に負ののれんを計上できています。

条件: 安定して利益を計上していた企業を実質純資産以下で買収できる事例は非常に稀で、前述の①の特徴の通りオープンハウスG社がここぞという条件が揃った際にのみM&Aという不確実性の高いコーポレートアクションに踏み切っていることが窺えます。

財務: 結果的に、大型買収を重ねておりかつ主力の分譲事業において在庫を有するビジネスモデルであるにも関わらず、2023年9月期末におけるネットD/Eレシオは0.42倍、自己資本比率は34.7%と回転型の不動産企業としては高い安全性を持ち、のれんに到っては残高15.3億円、年間償却額は4.2億円に留まっています。

マンション分譲・収益不動産: 基盤拡大でリスク許容度が高まる

許容度: これまで見てきた成長路線による利益水準の向上や財務基盤の拡大は、「マンション」や「収益不動産」といったよりバランスシートリスクの高い案件への許容度を高めてきたとも考えられます。下図は、2021年9月期~2023年9月期のセグメント別の在庫回転日数と平均単価の比較です。

出所: 会社資料より作成

出所: 会社資料より作成

体力: 「戸建関連」は1件当たり単価が4,000万円台、建物の着工から竣工までの期間は4~5ヶ月程度が多く在庫回転日数も180日程度と手離れが良いことが分かります。一方で在庫期間が相対的に長い「マンション」や「その他(アメリカ不動産等)」、1件当たりの規模が大きい「収益不動産」で事業規模を拡大させるには仮に在庫滞留が発生したとしてもそれに耐えうる企業体力が必要であり、攻めと守りのバランスが取れた財務戦略あってこその継続成長であると言えそうです。

今期は初の減益へ~1兆円到達後の転換点

今後3ヵ年の経営方針

減益: オープンハウスG社が2023年11月14日に公表した2024年9月期業績予想は、連結売上高1兆3,000億円(前年比+13%)、営業利益1,240億円(同▲13%)と増収基調を維持する一方、利益は上場以来初の減少を見込むものでした。

利益率: 11月15日に開催された決算説明会の議事録等によれば、コロナ禍で住宅の購買意欲が上昇して需要の先食いが発生した「戸建関連」における在庫処分のための利益率低下や、土地原価だけでなく建設原価も上昇している「マンション」の供給戸数減少と利益率低下が主な減益要因となるようです。

3ヵ年: また、2026年9月期までの3ヵ年累計の当期純利益前提は2,500億円とも示されました。三栄建築設計社の株式取得による負ののれん125億円の影響を除く年間当期純利益の巡航水準は800億円とされ、これは2022年9月期実績とほぼ同程度で2023年9月期実績を下回ります。

質疑: 2023年9月期まで連戦連勝を重ねてきたオープンハウスG社にとって次の3ヵ年は会社設立以来の転換点とも捉えられ、前述の決算説明会では以下のような質疑応答もあったようです。

質問者のコメント通り、利益成長を前提としないのであれば配当の引き上げ等の株主還元策に重きを置くべきなのでしょうか。

既存事業へのブレーキとM&Aへのアクセル

変化: もちろん、オープンハウスG社の経営陣は異なる見解であると見られます。配当と自己株式取得を合計した株主還元見込額は3ヵ年累計で1,000億円と増額意向ではあるものの従前の方向性から大きな変更はありません。むしろ新3か年計画において変化を感じさせるのは、累計5,000億円を予定している投資額のうち実に3,500億円をM&Aに充当する方針が掲げられている点です(三栄建築設計社分を含む)。以前にも同社は中期経営計画を策定、公表したことはありますが、M&Aに関してここまで具体的な予算イメージを対外的に示したのは初めてです。

慎重: 一方で「戸建関連」や「マンション」、「収益不動産」といった既存事業の棚卸資産の増加額は今後3か年で1,500億円と過去3か年の2,532億円に比べて鈍化が見込まれており、これまで急拡大を続けてきた同社が足元及び今後の在庫状況や需要動向に鑑みて不動産市況に相応に慎重になっている様子が分かります。

機会: 前述の通り、オープンハウスG社はここぞという条件が揃った際にのみM&Aを実行してきました。既存事業でブレーキを効かせる一方でM&Aのアクセルを強く踏み込もうとする同社の姿勢からは、好条件が満たされる投資機会が今後続出することを予感している様子が窺えます。

業界: 実際に、市況性が強くバランスシートリスクを内包しやすい不動産業界は構造的に浮き沈みの激しい産業です。下表は2008年時点における東証不動産指数の構成銘柄の一覧ですが、僅か15年でおよそ半数の会社が再編や破綻によって上場廃止となっています。

絶好: 豊富なM&A、PMI実績や業界内でのネットワーク、そして財務余力を有するオープンハウス社にとっては、2024年以降に金利上昇や不動産市況の逆回転によって上場企業を含む同業各社の企業価値が一時的に下落したり株式の売却需要が生じたりする局面は、絶好のチャンスと映っているのかもしれません。

買付: 実際に直近の2023年12月22日には、三栄建築設計子会社で東証スタンダード市場に上場している株式会社メルディアDCに対してプレサンス社を通じての公開買付け(TOB)が公表されています。メルディアDC社は関西圏にて建設請負事業や不動産販売事業を手掛けており、オープンハウスG社にとってはこれまでのM&A戦略に沿った動きと考えられそうです。なお、メルディアDC社の2023年6月期売上高は357億円、経常利益は18億円、純資産は85億円。これに対して12月22日終値856円ベースの時価総額は55億円、公開買付価格1,095円ベースの時価総額は70億円です。

まとめとKey Questions

以上、上場10年で連結売上高1兆円企業へと成長を遂げたオープンハウスG社の経営戦略を振り返り、今後の展望をまとめました。

①創業時の仲介から始まり戸建分譲、マンション分譲、収益不動産売買、海外と手掛ける事業規模を段階的に引き上げてきたこと、②M&Aを成長ドライバーの1つとしつつも好条件が揃った大型案件のみを狙いすまして実行してきたこと、③急拡大路線と財務規律を両立させ結果的に堅牢な財務基盤そのものを競争優位とできていること、④既存事業では依然として地域的なシェア拡大の余地を残しつつも会社側は当面の市況に慎重な見方をしていること、⑤今後はむしろM&Aに強くアクセルを踏んでいく方針であること、を確認することができました。

最後に、もし私がアナリストや上場株投資家だったらIR面談でぜひオープンハウスG社に聞いてみたいこと、つまり「週末企業分析」だけでは調査や仮設立案・検証ができなかったことを5つのKey Questionsとしてまとめます。

Q1.戸建やマンションの地域拡張による全国的なシェアの拡大余地は?特に都心部以外での競争優位をいかに構築、向上させていくか?

Q2.M&Aに関する中期的な投資予算を定めた背景は?社内でどのような議論があったか?

Q3.従来手掛けてきた分譲事業や請負建設事業以外にもM&Aのターゲットを広げる可能性は?例えば賃貸等不動産の含み益を考慮した実質純資産対比で割安な賃貸主軸の上場不動産企業はスコープの範囲内か?

Q4.これまでのPMIの成功要因は?再現性が高いものも個別性が強いものもあると思うがどうか?

Q5.プレサンス社や三栄建築設計社の成長戦略は?巡航速度での売上高、営業利益の伸びしろとしてどの程度を想定しているか?

注記と参考

*1: ソフトバンクグループの創業者持分には孫コーポレーション、孫アセットマネージメント分、ファーストリテイリングの創業者持分にはTTY Management分、ニデックの創業者持分にはエスエヌ興産分、パン・パシフィック・インターナショナルホールディングスの創業者持分は安隆商事分、楽天グループの創業者持分にはクリムゾングループ分、ヤマダホールディングスの創業者持分にはテックプランニング分をそれぞれ含みます。

*2: 飯田GHD社を構成する一建設株式会社、株式会社飯田産業、株式会社東栄住宅、タクトホーム株式会社、株式会社アーネストワン、アイディホーム株式会社の6社はいずれも1967年に飯田一男氏が創業した飯田建設工業有限会社(現・一建設社)が母体で、会社分割や出身者の独立によって設立されています。現在はオープンハウスG社の子会社であるホーク・ワン社も、もともとは飯田グループの一角で2005年の変更前の商号はタクト建設でした。

*3: プレサンス社、三栄建築設計社のインシデントについては以下の記事等をご参照ください。

ディスクレイマー

本noteでは筆者独自の見解を述べることがありますが、証券やその他の金融商品の売買や引受けを勧誘する目的ではなく、証券その他の金融商品に関する助言や推奨を構成したりするものではありません。また、個別企業の業績予想や株価予想、投資推奨を提供する予定はありません。

分析は広く入手可能な開示資料のみにもとづいて行われており、対象会社との直接的な対話は基本的に実施していません。このため及びこれらの理由に関わらず、本noteでの見解や情報について、完全性や正確性、信頼性を保証するものではありません。