SACHIノート⑧【指値 戦略🔺】

みなさんこんにちは、個人投資家のSACHIです(◍•ᴗ•◍)

この度は投資家の癖に、辛い食べ物とか載せ始めちゃってるでしょ🌶

ちょっとツイートのジャンルが相場だけでなく多目的になって来ちゃったので趣味は分けようとインスタを始めちゃったのだ( ♥︎ᴗ♥︎ )

既にちょろっと交流して下さってる方々ありがとうヾ(≧∀≦☆)🤝💓

相場的な上げ下げに関係ないのだけど好きな方はよろしくね( ♥︎ᴗ♥︎ )

SACHIのプロフィールページです♪

●SACHIノート🔺 (→リンク先へ)

●SACHIブログ(Note目次)🔺 (→リンク先へ)

●SACHIインスタ🔺 (→リンク先へ)

●SACHI YouTube🔺 (→リンク先へ)

●SACHI twitter🔺 (→リンク先へ)

そうそう、この前もちょっと取り上げましたが、2022年から高校の家庭科の授業に「投資」「資産形成」が入って来るんですよね!!!

定期的に大きなニュースにもなって日経新聞を筆頭に各紙に取り上げられてるレベルです。

羨ましく無いですかʕ๑•ω•ฅʔ

高校の頃から資産運用に関する授業受けられるなんて、絶対参加したいし中抜けなんてしないできちんと耳を傾ける生徒さん多そうドキ(✱°⌂°✱)ドキ

という事で私もね、この授業内容がずーっと気になってしまい「どんな事を教わるんだろう〜?」

ワクワク・・・

と学生気分に戻りたくなり、変態な私は教科書を買ってしまったよヾ(≧∀≦☆)📚

家庭総合(実教出版)

・高校の家庭科教科書(2022年度)

株式投資は未成年でも投資口座を持つことができるし、成人年齢が引き下げとなった事で仮想通貨も一部18歳から口座開設可能になっています。

bitbankさんもアニメで未成年に向けた大人への道しるべ動画をUPしてるんだよ〜笑

授業を受けながらリアルタイムで投資もできてしまうという時代。アルバイトで稼いだお金の何%かを投資に回すなんていう学生投資家も増えてきそう♪

頭の柔らかい内に高い金融リテラシーを養い、投資センスを磨き、高い戦闘力を身につけた高校生たちがぞろぞろと量産され・・・

高校生投資系ユーチューバーが増える未来も!?

私たち現役トレーダーも高校生に負けないように投資の授業を予習しちゃおう。゚(゚^Д^゚)゚。

高校の家庭科「資産形成」の教科書内容

今まではお金に対する授業と言えば「無駄づかい」や「騙されない」など消費者目線での注意点などに偏っていたの!

それが2022年度からの内容は投資家目線も踏まえて将来に備えた資産形成の重要性をあの金融庁が押し出しているのだ(◍•ᴗ•◍)

【資産形成とは】

手持ちの余剰資金を使って、将来必要になるであろうお金を準備すること

高校の家庭科の教科書では第10章「経済的に自立する」という大枠の中に「将来のライフプランニング」という見出しが設けられて資産形成に触れられています。

①人生設計とお金

高校卒業後の未来、人生の節目として様々なライフイベントがあり、そのライフイベントには多くの費用がかかる事が書かれています。

【ライフイベント(想定される出費)】

●結婚

●出産

●育児

●教育

●介護

このようなイベントに掛かる出費を想定しながら長期経済計画を促しているよ♪

②人生のリスク管理と資産形成

人生には上記のようなライフイベントだけでなく思わぬ事故などのリスクが潜んでいて、不意に起こり得るマイナスな出来事による多大な出費要因も挙げられています。

【思わぬリスク(想定外の出費)】

●災害での住居被害

●失業

③資産形成

ここで今回の肝となる投資家の間で話題となっている資産形成の部分だね。

想定できるライフイベントでの出費や想定外とされるリスクなどで急な出費に対応するのはいざという時の社会保険だけでは対応できない場合もあり、なので任意保険の加入も提案される中・・・

私たち投資家が行なっている資産形成がここで提案されているのです(▰˘◡˘▰)

その理由として「収入で得られるお金は有限ではない」から書かれてる。

さらに、「限られた収入の中で対応して行くのは難しい」と・・・。

「老後に仕事が見込めない」状況まで加味されているのも令和のこの時代にはやたらとリアルです( ˘ω˘)スヤァ

これらの対策として、「長期的な視点に立った資産を形成をする必要がある」というね!!

家庭科の教科書で取り上げられている金融商品は下記だよ。

【資産形成(金融商品)】

●株式

●債券

●投資信託

資産形成のメリットとしては、金融商品に支払った分のお金以上の利益も出るけれど、デメリットとして損をする場合もあると。

預貯金や民間保険では金利が低い点が挙げられるなどリアルだよね笑

逆に株式などの投資商品は大きな利益の可能性もと書かれています。

投資家の皆さんがウンウンと頷くやつー笑

だから私たちは投資をしてるんだもんね〜(▰˘◡˘▰)

お金に働かせるのだドキ(✱°⌂°✱)ドキ

このようにして令和の高校生に株式などの金融商品についての知識が身に付くように教育し資産形成に役立てさせる狙いのようです。

金融庁の本気度

資産形成の授業はとても画期的な導入ではあるけれど、私のTwitter上でも「先生自身は投資しているのかな?」と不安な声も多かったよ〜。

家庭科なのかな?

— かとく (@katoku_merchant) April 17, 2022

違う気がする

やってもない先生が教えそうですね

そこだけ心配に思いました

教える側の先生が投資未経験ばかりなのだろうきっと……

— taro (@ymnclub) April 17, 2022

うんうん、そりゃそうかもね??

使った事のない化粧品を調べて他人に「こういうモノだよ」と紹介するようなイメージになってしまうし・・・。

なので「投資経験のない先生に教わるって怖いんだけど〜」って感じるかも。

極論「先生は億り人になった事ありますか?」とか素朴な質問も来てしまうだろうし・・・。

事実、投資経験が豊富な先生が少ないようです。

そこで金融庁は先生自身に資産形成や投資になじむように教育現場の準備をサポートとしてイベントを行っているようです。

内容は先生自身につみたてNISAやiDeCoなどの税優遇制度や「長期・分散・積み立て」に対する投資効果についてなど理解を深めている模様!!

先生も投資を実際に体験して、これから失敗と成功を繰り返しながらその経験を解説していく方が理に叶っているなぁと思います。

私がびっくりしたのはあの金融庁が出張授業を行うほど、投資の授業に対して国が力を入れていることです(▰˘◡˘▰)

教科書を補うとすれば

資産形成とはお金を増やす術でもあるので、そんな興味深い内容を高校の頃から学べるのは心から羨ましいと思えるよね。

高校生もファッションや流行りのコスメや交際費など自由に使いながらも、金欠に陥らないような対策も書かれているしヾ(≧∀≦☆)

老後だけでなくうまくやりくりすれば、近い将来ゲーミングPCなど高単価なアイテムも購入できてしまいます♪

#ゲーミングPC

— SACHI@🔺とんがりコイナー⏫ (@bakuagecoin) February 22, 2022

色々な店員さんとお話したよ😊

私の環境だと

●CPU i7

●3060ti

で充分とのこと笑笑

240FPSを安定させて配信をやるでも

●メモリ32G

●CPU i7

●3070

で3Dの動画編集でないなら充分過ぎると言われた😅

tiとの違いも正直ないそうです🙅♀️

i9からは水冷が標準とのこと✨ pic.twitter.com/NXb6gknsrb

さて。私が家庭科の教科書を読んだ上で、投資を行うには足りないと感じた点は「買い時と売り時」についてです!!!

投資の仕組みや金融商品については興味深く学べますが、ファンダメンタルズ分析の面で、何がどう相場に影響しやすいのかな?

社会の仕組みがどうなる事で相場が動くのかな?

そして市場参加者の目線が上下に切り替わるのは何故かな?

などです。

買い場・売り場を想定するのには重要となるテクニカル分析などの方法が書かれていないので、教科書を読んで投資をいざ始めようにも「買い場をきちんと想定せずに、高値でむやみに買ってしまうのでは?」という懸念点だね(´•̥ ω •̥` ')

もちろん、超長期相場で見ればダウも1897年から右肩上がりの長期上昇トレンド中ではあるので、買い場を間違えても何年か待てばプラス領域にはなるとは・・・思います。

#ダウ 月足

— SACHI@🔺とんがりコイナー⏫ (@bakuagecoin) March 9, 2022

長期チャートでは1897年から上昇トレンド中だよ📈

私たちが【生まれる前〜死後も】こうしてチャートの歴史は刻まれて行くのです🤗📊

その区間に #買い と #利確 を行うのが相場です✨

最終的なところ(数十年後)を見たらキリが無いので利確は絶対に大事なのです😊#DJI pic.twitter.com/7ou7agV8bO

ですが・・・

高校生心理を考えると「習ったし今すぐお金を増やしたい」というワクワクという野心のバブルで参入しちゃう可能性が高いでしょ〜笑

学生の心理を考えたらすぐやりたいもんね〜!!!

株式投資なら高校生でも口座開設できる訳だし(▰˘◡˘▰)

という訳で、需給バランスを分析しながら相場観を養う方法もいつの日か教科書にも組み込まれれば更に実践的で資産を守る事にも繋がるなぁと思いました。

私の方では先日「買い場・売り場」について分析し、私が実際に買う価格帯、売る価格帯も書いているよ。

仮想通貨と3指数の相関性

仮想通貨と米国株のチャートって相関性が高いのです。

2022年6月当時の環境では退避資産のGOLDよりも相関性が高いフェーズではあるので比較してみたよ(◍•ᴗ•◍)

米国株はS&P500で代用してますがこのように、多少異なるものの過去の反発ポイントなども同じです。ダウ、NASDAQも変わらないよね〜。

2020年3月、コロナショックでも4つのチャートは同時に下落しており、コロナショックで同時に底を打ち、そして反発して弧を描くように2022年は大きく調整期を迎えているのです。

その中でもビットコインの伸び率が高いのも分かるね(◍•ᴗ•◍)

米国株やダウなどはインフレ率によって相場が左右される場面も多くなっています。

なので、これら3指数に連動している事から、ビットコインなど仮想通貨相場も必然的に今後の経済の動きも無視できないと思うのです。

次の項目ではその中で注視すべき経済指標からファンダ分析を行ったよ♪

チャート比較のやり方は【ネタバレ注意🔺】で書いたので参考にしてみてね♪

ファンダメンタルズ分析

※2022年6月時点のファンダ分析ですが2023年現在までの経緯が伝わればと思います。後半のスケジュールは2023年版に更新してあります♪

前回の記事でも書いたように、仮想通貨相場だけでなく株式市場など全ての金融市場相場はアメリカのインフレに左右されているとみています🇺🇸

まず、ファンダとして意識される目先の経済イベントは6月のFOMCです。

理由は急速な利上げが見込まれる可能性があるからね〜。

市場参加者の注目度が増してしまうのです。

そしてQT(資産残高の縮小)も開始される予定なので株式市場としてはマイナス材料であるが故にもし極端な数字である場合は連動する仮想通貨相場に影響する場合があると思う。

次に意識されている経済指標でいうと🇺🇸CPI(消費者物価指数)の発表です。

【消費者物価指数】

消費者が購入するモノやサービスなどの物価の動きを把握するための統計指標でインフレ率を分析をするには必須となります。

5月に発表された4月のCPIの結果は前年同月比では市場予想の8.1%を上回り8.3%という結果。

この結果からFRBのパウエル議長がインフレを抑制する為に大幅にの利上げをしたのだけれど、それでもインフレがまだピークアウトしていないという認識になる訳だよね。

そうなると今後、FRBは利上げ幅を縮小できずに引き締めを強める可能性を示唆してる事になるので、投資家としてはまた米国株や仮想通貨の上値を抑えつける原因になると考える層も増えてしまう可能性もあるのだ。

金利が上昇するとナスダックは下がるのですが、金利が下がっていても、株価が下がるというスタグフレーションも警戒されてるというイメージ。

言わば景気後退・・・

とはいえ、5月のFOMC議事要旨では大半の参加者が「6月と7月に0.5%の利上げが適切だ」という意見でした。

🌟#米国株、#ダウ 続伸 #FOMC 議事要旨の公表後に買い強まる🌟

— SACHI@🔺とんがりコイナー⏫ (@bakuagecoin) May 25, 2022

【FOMC議事要旨】

🤵♂️大半の参加者

「6月と7月に0.5%の利上げが適切になるだろう」

「金融政策を早急に中立的なスタンスに移行させるべきだ」

👆想定の内容でサプライズなし✨

主要3指数は反発📈https://t.co/lDkok9Md8K

ところが6月のCPIの結果からもインフレ抑制されてない事が分かり、6月と7月は利上げ幅をもしかしたら0.75%に拡大する可能性も織り込み始めてます。

#CPI 🇺🇸 発表

— SACHI@🔺とんがりコイナー⏫ (@bakuagecoin) June 10, 2022

●前月比+1.0%

予想の0.7%を上回る結果📊💦

インフレ抑制できてな〜い#FOMC 発表👉16日(AM 3:30🇯🇵)

相場への影響は前半パートで書いた通り📝 https://t.co/5YTE1m6QSz

6月15〜16日のFOMCでは当初の予定通り、0.5%に留めるなら反発も見込める局面けれど、0.75%の可能性が浮上して相場が崩れ始めてはいるので重要だね。

という訳で念の為、相場に影響が出やすい今後の経済指標の予定も抑えとこうね♪

【FOMC 2023年 発表(日本時間)】

●6月15日 👉発表(🇯🇵 AM 3:00)

●7月27日 👉発表(🇯🇵AM 3:00)

●9月21日 👉発表(🇯🇵 AM 3:00)

●11月2日 👉発表(🇯🇵 AM 3:00)

●12月14日 👉発表(🇯🇵 AM 4:00)

【🇺🇸CPI 2023年(発表日時)】

●6月13日👉発表(🇯🇵PM 9:30)

●7月12日👉発表(🇯🇵PM 9:30)

●8月10日👉発表(🇯🇵PM 9:30)

●9月13日👉発表(🇯🇵PM 9:30)

●10月12日👉発表(🇯🇵PM 9:30)

●11月14日👉発表(🇯🇵PM 22:30)

●12月12日👉発表(🇯🇵PM 22:30)

という訳で、仮想通貨は米国株やダウなどと連動しているチャートではあるので、利上げ幅やそれに対してその効果がどうなのか?を発表する経済イベントが相場に影響する可能性を想定しといた方がいいかもしれないね(▰˘◡˘▰)

【2023年】戦略と目線

この主要3指数が仮想通貨との相関性が高くなっているので主要3指数もきっちりと分析しておくコトで、ビットコインのトレ転の判断や買う事への複数根拠の1つに出来るという事にもなると思います。

刑事さんじゃないけどトレーダーもね、手掛かりが多い方が分析精度が増すので相関してる事実を見つけたなら指標として活用しない手はないのだ(◍•ᴗ•◍)

今回の戦略はビットコインや主要3指数が今年の前安値を更新するとした場合、「どの辺で下げ止まる可能性があるのかな?」や、続落した場合での展開の想定を書いてみたよ〜。

これを頭に入れておくと急落があっても許容範囲として慌てずに冷静に淡々と買いの行動ができると思うよ(▰˘◡˘▰)

な〜んにも想定してないと急落で狼狽してしまいにひたすらガッカリ&びっくりして慌てて「やばそうっ」っていうフワッとした感覚からノープランで損切りして・・・

反発したら「え?上なの??」と謎に高値で買い戻したけど短期リバで続落だったってオチは誰でも最初は経験あるのだから〜(◍•ᴗ•◍)🔰

相場で精神的に強くなる為にはこの「身構えておく」っていう姿勢がかなり大きなポイントとなると思います。

という訳で続落を視野に入れた主要3指数からの分析をしてみたので、その後に仮想通貨(ビットコイン)相場と結び付けて書いているよ。

S&P500 のチャート分析

まずはビットコインとの相関性が高いS&P500の週足チャートから見ていきます。

SP500(米国の主要株500種)もダウと同じく調整相場に入っています。このまま反発してくれれば話が早いですが。

念の為、続落とした場合の反発ポイントと想定されるのが週足200MA付近だと思ってます。

週足200MAの価格帯で言うと3,475〜3,189位が市場参加者に意識されていると見ています👆

RSIからの分析でも30付近や30を切ると大反発に転じているよね(▰˘◡˘▰)

執筆時点の5/24も30なのだ(黄色丸)

さらにS&P500の場合はツイートした通り、もう1つの視点からの買い場としての根拠を詳しく書いていきます。

念の為ね🤗👛#SP500 の買い場の計算

— SACHI@🔺とんがりコイナー⏫ (@bakuagecoin) May 10, 2022

【株価= #EPS (予想)✖️18倍(割安感)】

で、株価の価格帯が算出できるので、それで出してみても 3300 付近となったよ〜

ちょうどそこは週足200MA付近なので2つの根拠から買い場候補と想定してます🤗 https://t.co/ESzTjeFLzc

S&P500は過去の事例から、実績PER18〜19倍辺りになると大きく反発して買い場となっているんです。

5月24日時点では20倍なのでもうすぐ19倍になるのも近いです。

※実績PER(青チャート)

【PERとは】

●株価が1株当たり純利益の何倍まで買われているか

(※1株当たり純利益の何倍の値段が付けられているか)

Price Earnings Ratioの略

それではPERが19倍の時、株価がいくらになるのか計算式があるので入れてみます。PERとEPSを掛け合わせる事で株価が算出できるよ(▰˘◡˘▰)

【EPSとは】

●1株当たりの利益

Earnings Per Shareの略

EPSを調べると192である事が分かります。(※青チャート)

19倍の時は3,648である事が分かるよ♪

●株価(X)=19倍(PER)✖️192(EPS)

株価(X)=3,648

18倍の時は3,456である事がわかるよ♪

●株価(X)=18倍(PER)✖️192(EPS)

株価(X)=3,456

結論として3,456〜3,648まで下落すると過去の事例から買い場付近になる可能性が高いと言えるのはPERとESPからの分析です。

そしてS&P500の週足200MAは3,475付近になるのでもう1つの根拠として考える事はできると思うのだ(◍•ᴗ•◍)

2023年5月の週足チャートですが、3,486が底となり反発していたので分析としてはそこそこ正しかったと思います(◍•ᴗ•◍)

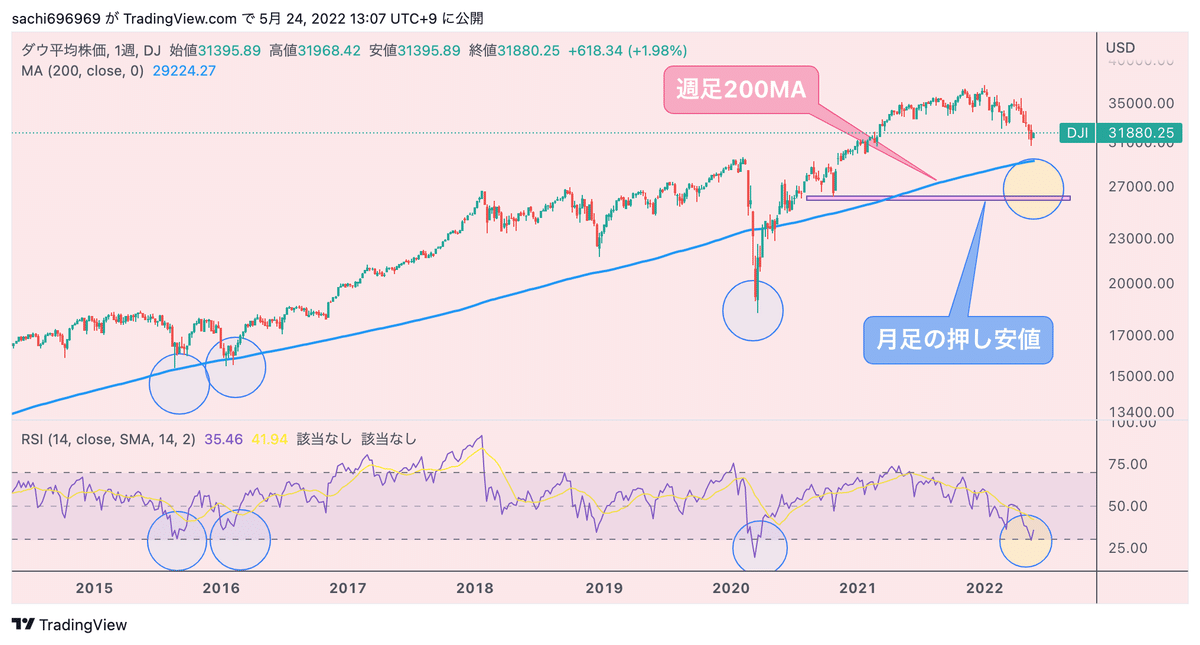

NYダウのチャート分析

ダウの週足チャートで見ると、過去数年間は週足200MAがサポートになって反発しているのが分かると思います。

コロナショックの時はオーバーシュートして200MAを割り込んでますが大きく買いが入りそこから反発しています。

そして、2022年は下落基調ですが、反発ポイントはダウも週足200MAが想定されます。

RSIからの分析からも30付近から反発に転じているよね。

執筆時点の5/24のRSI値も30付近なのでそろそろかなぁと思える根拠にしています。価格帯で言うと29,148ドル〜26,000ドル付近は市場参加者にも意識されていると想定しています。

#ダウ (#DJI) 週足

— SACHI@🔺とんがりコイナー⏫ (@bakuagecoin) May 4, 2022

週足の雲下から陽線が出て日足も抜けてないです

私の中では昨日の32000が #買い場(中)が打診買い箇所だと思ってます👛

万が一の #FOMC での続落を視野に入れて

保険で週足の買い場を探るなら、#週足200MA 29000から #月足押し安値 26000 付近👛

この2点で良さそう✨ pic.twitter.com/2H06kIItke

ダウもPERとESPから過去の買い場だった数値を使って買い場となる価格帯を算出する事は可能です(▰˘◡˘▰)

NASDAQのチャート分析

NASDAQのチャートを見て、ダウとSP500とそっくりな事がよく分かると思います(◍•ᴗ•◍)

週足チャートで調整入りしてるので、同じく週足200MAが過去の歴史からの反発ポイントと想定されます。

価格帯で言うと黄色の丸囲み10700〜9270付近で見ています。

そして、おなじみのRSIからの分析でも、過去、30付近で折り返しているよね。

2023年5月時点ですが、結果10,535が底となり反発してきた事がわかります(◍•ᴗ•◍)

NASDAQもPERとESPから過去の買い場だった数値を使って買い場となる価格帯を算出する事は可能なので応用として当てはめてみると面白いよ( ♥︎ᴗ♥︎ )

という事で主要3指数はほとんど同じ動きであり、反発ポイントも分析通りだったのでビットコイン相場でも検証しています♪

後半は、主要3指数のテクニカル分析を踏まえた上で仮想通貨のテクニカル分析との比較からの分析や一部動画を使った解説してみました(◍•ᴗ•◍)

(リプレイチャート)

メインで書いた内容は私が行っている変態指値の置き方という週足の下ヒゲを目指して約定させるドスケベ特化の逆張り方法などを書いています。

ご理解あるご変態様向けに限定公開とさせて頂きました!

※今までの全てのSACHIノート1〜18はこちらのマガジンにまとめといたよ〜🗒

ここから先は

¥ 500 (数量限定:残り 149 / 200)

この記事が参加している募集

宜しければサポートお願いします♪頂いたサポートはクリエイター活動に使わせて頂きます♪