会計学の知識ゼロでも、貸借対照表をパッと見て経営状況がちょっとだけ分かるようになる

「3秒でバランスシートが読める本」というのを読みました。これが良かったので、この本の内容を中心にバランスシートについてちょっと調べた内容を紹介します。

詳細については本を読んでください。

なお私自身は簿記会計の知識ゼロです。本項で扱う用語とかは厳密な定義だと間違っている気がするので、あくまで雰囲気で読んでください。また簿記を持っている人はブラウザを閉じてください。

(たとえば「"流動資産"の項目が現金預金を含んでいるかどうか」は会計学だと決まりがあると思いますが、本稿ではうやむやにしています)

B/Sは「資産」が「負債」より大きいかどうかを見る

バランスシート(貸借対照表、以下「B/S」と略します)とは、「資産」と「負債」が書いてある物です。

こういう物です。

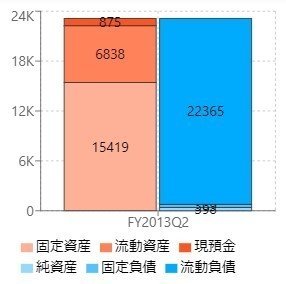

あるいは、こんなような積み上げのグラフになっていたりする物です。

※数値はいずれも 米 Microsoft の2018年度決済報告資料 より引用

上記のように「資産」と「負債」が書いてある物がB/Sです。

B/Sと似たものに「損益計算書(Profit and Loss、P/L)」があります。こちらは「売上」と「費用」と「利益」が書いてある物で、B/Sとは別物です。P/Lについては本稿では触れません。

B/Sの読み方の基本は「資産」が「負債」に比べて大きいかどうか、で見ていきます。資産の方が大きければ、お金がいっぱいあって負債を支払いできるという事なので急に経営破綻したりはしない、つまり経営は健康、というわけです。

先程の Microsoft の例でいうと、負債が合計で(58,488+117,642=)約1,700億ドルあるのに対し、資産合計は約 2,600億ドルあります。さすが世界最大規模の会社なだけあって、お金がいっぱいあります。

こう書くと、めちゃくちゃ当たり前です。

この「資産」と「負債」を比べるという基本は変わらないのですが、B/Sに登場する「流動」と「固定」という2つの用語を覚えておくと、B/Sから読み取れる情報が増えてきます。

1年以内に発生する「流動資産」と「流動負債」

B/Sには「流動資産」と「流動負債」という項目が出てきます。流動...?これは何か、というと

流動資産: 1年以内に現金化できる資産のこと。売掛金や商品原材料など。

流動負債: 1年以内に支払い義務のある負債のこと。買掛金など。

ここでの「流動」という用語は、英語では「current」と言います。なぜ「current (現在)」かと言うと、たぶん「現在の会計年度」なので1年以内、という事だと思います(要出典)。

大切なのは、「流動資産」「流動負債」は、それぞれ1年以内という「短期的」に発生する現金化および支払い義務だという事です。

1年以上後に発生する「固定資産」と「固定負債」

B/Sには「固定資産」「固定負債」という項目もあります。こちらも見ていきます。

固定資産: 1年以上後に現金化される資産のこと。土地や建物、機械やソフトウェアなど。

固定負債: 1年以上後に支払い義務のある負債のこと。長期借入金など。

ここでの「固定」は英語で言うと「non-current」です。英語で書かれていると分かりやすいのですが、B/Sにおいて「流動 (current)」と「固定 (non-current)」は対になっている用語です。

「流動」か「固定」のどちらになるのかは、発生するのが1年以内かどうか、で決まります。もっとざっくりに言うと「流動」は短期的、「固定」は長期的な物と理解していれば、本稿では十分です。私もそれ以上はよく知りません。

資産と負債を「いつ現金化できる資産か」と「いつ返済義務がある負債か」で比較する

下記2つの会社があったとします。

・負債はあるが、短期的に現金化できる資産で、負債をカバーできる

・負債はあるが、中長期的に現金化できる資産で、負債をカバーできる

前者の会社の方が、負債を早く確実に支払いできるので、より「経営は安定している」と言えます。

もうちょっと具体的な例を挙げてみます。

「ある買掛金を支払わなければならない」という時に

【会社A】

現金だけで、支払う事ができる

(現金が負債を上回っている状態)

【会社B】

現金では足りないが、同一年度の売掛金や商品販売利益で支払う事ができる

(流動資産が負債を上回っている状態)

【会社C】

現金と流動資産だけでは足りず、土地や建物を売却しないと支払う事ができない

(固定資産が負債を上回っている状態)

...という3パターンの会社があったとします。

上記AからCまでの、どの会社が最も経営が安定していると言えるかは一目瞭然です。会社Aはとてもお金持ちですし、会社Cは非常にまずそうです。

それぞれB/Sをグラフにすると、だいたいこんな感じだと思います。

いずれも「資産が負債を上回っている」状態という点では同じです。そう言われると、資産がいっぱいあるなら経営はなんとなく安定していそうな気がします。

しかも、どの会社も当期の損益計算書(P/L)上は大きな利益を出しているかもしれません。そう言われると、利益がいっぱいあるなら経営はなんとなく安定していそう気がします。

しかし、同じ「資産がいっぱいあって利益も出している会社」でも、短期的に支払わなければならない流動負債に対して、短期的に現金化できる資産がどれくらいあるかで、経営の健康状態の印象はガラリと変わってきます。P/LだけではなくB/S上で「流動負債」や「固定資産」とかを見てみないと、上記のような経営状態の違いを見落としてしまうかもしれません。(なお実際に資産や負債が増減した時に、B/SではなくP/Lにどう反映されるかは色々ルールがあって、上記の例ぐらいはP/Lだけでも見れば分かるのかもしれませんが、私は詳しくないのでここでは省略します)

このように負債に対して、より短い期間で現金化できる資産が潤沢にある状態のほうが、経営が安定していると言えそうです。

逆に言えば、当期のP/Lで短期的に赤字が出ていたとしても、B/Sを見れば経営状態が安定しているかどうか、健全な投資かどうかが判断できます。

実際の例

たとえば「AbemaTVへの200億円の投資」でよく話題に挙がるサイバーエージェントさん。200億円というのが大きすぎるのか、それとももっと行けるのか、この数字だけでは正直よく分かりません。

B/Sを見ると、現預金含む流動資産が1,700億円前後、流動負債が700億円前後で、いずれも徐々に伸びていっている状態です。高度な知識が無くても、この数字だけ見ると「現状では負債を安定して支払いできる」「しかし今ここで1,000億円オーダーの投資をしたら、なんか流動資産でカバーしきれない状況になるかもしれない」というのが、パッと見でも分かると思います。

もうひとつ、経営が上手くいかなかった例を見てみます。株式会社インデックス。「真・女神転生」や「ペルソナ」で有名なアトラスブランドを持っていた会社ですが、同社は2014年に粉飾決算・経営破綻してしまいました。

破産直前のバランスシートを見ると、流動負債22億円に対して流動資産は7億円程度、固定資産と合わせても23億円とかなりギリギリの数字になっています。粉飾決算事件があったためこの数字の真偽も不明ですが、厳しい経営状況だったであろう事は読み取れます。

こんな風に、B/Sについてちゃんと学んでいなくても、少し知識があるだけで得られる情報が増えていきます。

「3秒でバランスシートが読める本」

冒頭に紹介したこの本では、実際にB/Sの各項目を比べた結果を大きく6パターンに分けて、それぞれどういった会社の特性があるかを解説しています。基本はこの記事と同じく流動・固定それぞれの「資産」と「負債」とを比べていくのは変わりません。ですがB/Sを見る上でもうひとつ、大切ですがこの記事では言及していない観点について、解説されています。気になる方は読んでみてください。

本書の内容は結構大げさに書かれていて、「B/Sを見るだけでそこまでは分からんやろ」と思う点も無くはないです。しかし簿記を目指してる訳ではない、「厳密な会計知識が必要なのではなく、なんとなくB/Sを理解できるようにしたい」という私にとっては、それぐらいデフォルメされた方が読みやすく面白かったです。実際に3秒で読めるようになるのは厳しいと思いますが、B/S内のごく限られた項目だけに絞って解説されているので、B/Sをパッと見で情報が読み取れるようになるのは事実です。

この記事では話をシンプルにするため「お金がいっぱいあったほうが良い」という適当な価値観だけでゴリ押しで説明しましたが、この本では本稿で触れていないような「いかなるケースでも現預金がいっぱいある会社ほど必ずしも優れていると言えるのか」みたいな話も触れられていたりします。

まとめ

・B/Sは、資産が負債よりも大きいかどうかを見る

・B/Sにおいて、「流動」とは「短期的」、「固定」とは「長期的」な資産および負債を指す

・負債に対して、より短期的に現金化できる資産が潤沢にある状態のほうが、経営が安定しているといえる

おまけ: B/Sをグラフにする

本稿で紹介したような「流動資産が流動負債を上回っているかどうか」のような指標は、グラフにすると見やすいです。先述の本にもそう書いてありました。

B/SをグラフにするためのExcelテンプレート等は、ググればたくさん出てくるので探してください。

本稿用に、B/SのグラフをWebで描画してシェアするための React App を自作しました。手前味噌ですがリンクだけ貼っておきます。また、記事中の各画像のリンク先が使用例になっています。(これが作りたかっただけ、とも言います)

参考文献

- Balance sheet - Wikipedia

- 貸借対照表(たいしゃくたいしょうひょう)とは - コトバンク

この記事が参加している募集

この記事が気に入ったらサポートをしてみませんか?