【個人事業主向け】事業を新たにスタートする時に必要な融資のこと

融資の全てをここに記します。

よく読んでしっかりと事業を進めていきましょう。

融資について

融資の前に

まず、そもそも融資ではなく、純粋にご家族やご親族から借りられないか説得することが大切です。

正直身近な方さえ説得できないようであれば

融資担当者、さらには事業をしてお客様を説得することも難しい可能性があります。

経営者の1番の仕事は「お金を引っ張ってくる(作る・借りる・もらう)こと」です。

まずは身近な方から貸してもらえないか。ここに全力で取り組んでみましょう。

補助金・助成金について

融資と並行して補助金や助成金でお金を作ることを考えられる方も多いと思いますが、ここは注意が必要です。

基本的に補助金関係は

・お金を払ってから入金は約1年半後

・申請にめちゃくちゃ書類が必要

・補助金採択後に提出しないといけない書類も超絶面倒

というのがあります。

スタート時にお金がないから補助金でクリアしようというのは基本的に無理なので融資に集中しましょう。

融資について

やっぱり融資を受けるしかない!ということでしたら

しっかりと仕組みを把握しないと融資はもらえません。

まずは融資というものについてから解説します。

中小企業の3分の2は銀行から融資を受けています。

融資を借りることは借金をするということですが

金利が2%程度で借りられる借金なんて極めて少ないので

借りられるタイミングで借りてしまう。というのが理想で

後ろめたいことではない。という前提を持ってください。

当然弊社も銀行、日本政策金融公庫(以下、公庫)、民間銀行からお金を借りています。

融資がなぜ必要なのか

1、事業のスピードを速めるため

2、万が一に備えるため

です

1、事業のスピードを速めるため

まずそもそも事業をスタートするのには資金が必要です。

うちの場合ですと初期費用で300万、ランニングも考慮するとプラス200万の合計500万程度があると安心です。

では預貯金が500万あるという方はどの程度いるでしょうか。

金融広報中央委員会というところが出したデータによると

単身世帯の60代でも中央値は300万となっています。

もしあなたがもっと若かったり、結婚して子供もいて、という場合でしたら

500万以上の貯金なんてなくて当たり前ということです。

ではお金が貯まるまで待つとするとどうなるか。

当然長い年月がかかりその間に歳をとりパワーがなくなります。

他人に先を越されたり、市場もどんどん成熟し参入する余地がなくなるでしょう。

ここで頑張って貯めた200万と融資で300万を借りてスタートができればその時間を短縮し事業のスピードを速められるます。

2、万が一に備えるため

コロナなどの不測の事態に対応したり、事故にあって営業できない日が出てきてしまうことも可能性としてはあります。

その時に資金がないと行き詰まり、事業を続けられなくなります。

この時にしっかりと融資を受けていて、資金さえあれば不測の事態にも対応できるようになります。

「キャッシュイズキング」

という言葉は金融の世界では有名ですが、こと整体院経営においても当然最も重要なことです。

融資の形態

融資形態は大きく分けて4つありますが基本的に1年以上の返済期間になるので長期融資という枠組に入り、証書貸付というしっかりした手続きを行う方法が取られます。

融資を受ける会社(個人)の署名捺印の他、連帯保証人の署名捺印、謄本や印鑑証明書も必要になります。

基本的に毎月同じ金額を返済することになります。

200万が自己資金、300万が融資の場合で金利2.1%のシュミュレーションがこれです。

7年で返済する形なら1ヶ月単位の返済は4万円ほどになる計算です。

22万も上乗せして返さないといけないのか…

と思われる方もいるかもですが

事業を行って得られる利益を考えると鼻くそみたいなものです。

300万の利益を出すのもうちのシステムであれば5ヶ月程度でクリアできますので安心してください。

連帯保証人については個人事業主として借りる場合

自分自身や家計を同じにする配偶者などはダメで

収入が安定していてブラックリストにも載っていない人

である必要があります。

なので若い方でご両親がまだ現役なのであればご両親に

もう年配で年金生活をされているようならお子さんかご親族にお願いする必要がありますのでご注意ください。

融資の使い道と返済期間

銀行や公庫は

・資金使途が明確かどうか

・資金使途は事業を維持、もしくは成長させるために妥当であるか

・資金使途と必要な融資金額、返済期間、返済方法は整合性が取れているか

を見ています。

借したお金が正しく使われるのかどうか、ちゃんと返してくれるのか、見通しは甘くないかを考えるのはお金を貸す側としては当然のことですよね。

資金使途

使途は大きく運転資金と設備資金に分けられます。

運転資金

その名の通り事業を行っていくための資金です。

整体は商品仕入れとか大きな売掛金とかが発生しないので

純粋に家賃や人件費、広告費、水道光熱費に通信費、うちで言うとロイヤリティも含みます。いわゆるランニングコストですね。

設備資金

設備資金は加盟金、研修費、保証金、物件初期費用にベッドや骨模型などの備品もこれに当たります。

これはいろいろな資料(商品カタログ、見積書等)とともに提出しなければいけませんが

基本的にうちで用意しないといけないものは決まっています。

サポートを受けていただければ

運転資金、設備資金、どちらも資料を全て用意しています。ご安心ください。

資金使途違反

融資が通ってお金が降りた時に違う使い道をしてしまうのは

完全にアウトなので絶対にしないようにしましょう。

違反と判断されたらその銀行はもちろん他の所でも借りることができなくなったり、一括で返金を要求されます。

意図的でないにしても気をつけなければならないことがいくつかあります。

①融資入金前に購入しちゃった。

例)

1/30:融資審査が通ったことを銀行から伝えられる

1/31:安心して手元の預金から設備資金として払う予定だった加盟金等を支払う

2/5:融資300万実行

これは資金使途違反となってしまいます。要注意です。

②後から必要な金額が減っちゃった。

ベッドを6万円で購入するはずだったものが

タイムセールや友人から譲り受けられることになって2万円で済んだ。

というパターンです。

これもアウトとみなされます。必ず融資実行前に銀行に相談してください。

他にもありますが個人で弊社の仕組みでやる場合はそこまで起こり得ないことなのでとりあえず上2つだけでも気をつけておきましょう。

なお、返済期間は長ければ長いほど資金繰りが楽になるのでできるだけ長くしましょう。

融資をお願いするタイミング

創業融資、つまり起業するためにお金を借りるのがスムーズです。

2期目以降となると実績がモノを言います。逆に実績さえあれば創業時に借りられなかったとしても再チャレンジをして借りられることもあります。

どこで借りればいいか

2つの金融機関

1、民間金融機関(銀行・信用金庫・信用組合)

2、政府系金融機関(公庫)

があります。1と2どちらで借りるべきでしょうか。

理想は1の民間金融機関です。

これは公庫が民間を保管するものと位置付けられているからで

国としては民間をメインに、公庫はサブと考えてほしい。ということがあるんですね。

では民間の中でもどう使い分けると良いでしょうか?

メガバンクと地方銀行に分けられて

メガバンクと呼ばれるのが三菱UHJ銀行・三井住友銀行・みずほ銀行

他が地方銀行となります。

まずメガバンクは年商10億以上でないとなかなか相手にされません。

ということで自然と

地方銀行や信用金庫・組合で融資を受けることになります。

融資には信用保証協会という団体を挟み、お金を貸す銀行が最終責任を負わないようにする保証付融資と

銀行が責任を負うプロパー融資というものもあります。

銀行とつながりがあったり、知り合いから紹介してもらえるようなら審査が厳しいプロパー融資を先に受けて、保証付融資の枠を残しておくのが理想です。

つまり選び方としては

地方銀行に勤めているお知り合いやツテがあるのであれば

まずはその銀行でプロパー融資から依頼→ダメそうなら保証付融資を依頼

知り合いがいなくとも

融資は地方銀行から依頼してそこもダメなら信金か信組と公庫に行くという流れです。

信金・信組の注意点は引越しなどで事業場所が変わり、借りた支店から離れた場所に行くと融資がもうできなくなってしまうということもあるので、将来引っ越しを予定している場合は注意です。FCの場合はほぼ考えなくても良いでしょうが…

さらに融資は複数の銀行から受けるべきです。理由は

1、融資の選択肢を広げるため

2、銀行間で競争させるため

3、銀行の統合に備えるため

です

1、融資の選択肢を広げるため

1つだけしか借りていない場合、その銀行から融資を受けられなくなると

他の銀行から融資を受けることは困難です。

あれ、君、なんで今までのところで断られちゃったの〜?業績かお金の使い方悪いんでしょ〜?そんな人、うちでも借りれないよ〜

ということですね。

これがいくつもの銀行から借りていると一つ断られても他のところに申し込むことができます。

トータル借りたい金額が200~400万ほどであれば2つの銀行から借りれるといいですね。

2、銀行間で競争させるため

1つだけだと出ない、いい条件が2つ以上だと出てきます。

いい条件とは

・金利が低くなる

・保証付ではなくプロパー融資

・連帯保証人、担保なし

・金額が大きい融資

・返済期間が長い融資

といったものです。

3、銀行の統合に備えるため

銀行はどんどん減少しています。これからも減ります。

その準備として融資は複数のところから借りれると理想です。

じゃあ地方といってもどの銀行、信金・信組から?って話ですが

1、知り合いに紹介してもらう

2、地方銀行の口座をもともと持ってるならそこ

3、メガバンクしか口座持ってないなら地方銀行でまずは事業用口座を作る

3の場合

なぜうちで口座作ってくれるんですか?と聞かれると思うので

「今後のことを考え、近所の銀行で預金口座を作っておきたかった」と答えましょう。

ご紹介いただけるような方がいない場合はまず3のアクションがいいでしょう。

返済期間

返済期間はできるだけ長く設定しましょう。

長く設定することで月々の返済金額を下げ、キャッシュの減りを少なく出来ます。

7年くらいで希望を出してみるといいでしょう。

とにかくキャッシュをどれだけ残せるかがキモです。

融資通過のための準備

銀行員の資質

まず、意外と大事なのが担当してくれる銀行員の資質です。

仕事ができないビジネスのことをわかっていない人が担当になると本来通るはずだったものが通らなくなる。ということもあります。

これは担当者ガチャという側面もありますが

運ゲーにしないようにするために大切なのが

複数の銀行に融資の相談を行うことです。

あとは部署です。

銀行には、融資係、預金係、得意先係という部署に分かれています。

融資というので融資係がいいのかな?と思いがちですが違います。

融資係は融資審査をしっかりして貸したのに返ってこないということを防ぐための部署です。ちょっとでも怪しいところがないか粗探しをして、否定的な意見をトップの決裁者に投げます。

なので話をもっていくのは、融資係ではなく、得意先係が理想です。ここは外を回って営業をして、少しでも多く融資案件を受け付けたい人です。ここに持っていけるといいでしょう。

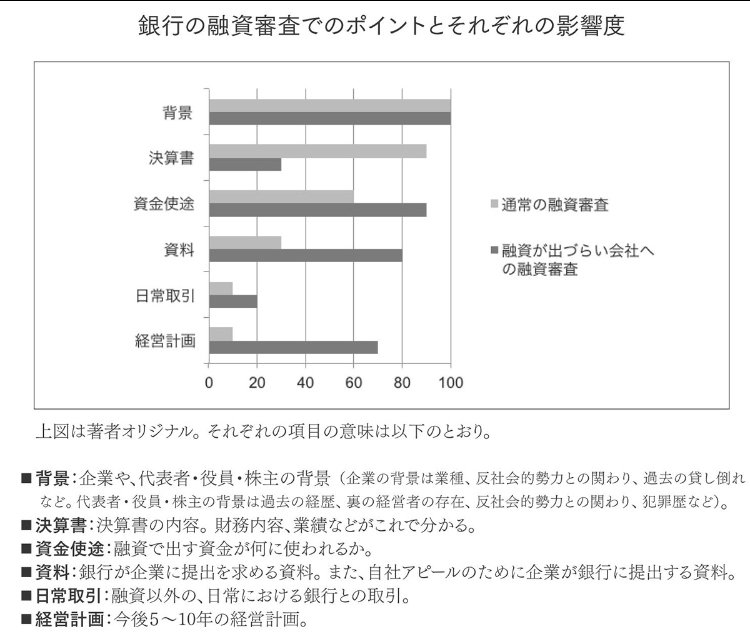

融資審査で重視されるポイント

これにまとまっている通り

まずお金を借りる人の背景が重要視されるのは見てとれますね。

背景というのは

・今までの経験、経歴

・お金の使い方、履歴

・事業として始めたい業種や反社との繋がり

です。

業種や反社の問題はないはずですのでスルーでいいです。

今までの経験、経歴

ここから考えていきましょう。

弊社の仕組みだと、無資格、未経験からスタートできる

というのも一つの売りなので、この内容を見てくださっているあなたが

事業における経験がないというのは自然な流れです。

そもそもフランチャイズはそういった経験やノウハウがない人が

加盟をすることによって、価値あるサービスを提供できるようになる仕組みです。このマインドをしっかり持ちましょう。

融資担当の人もここをちゃんと認識していないパターンがあり

通常の下積みを経て独立をすることが成功に直結するという

誤った認識を抱いている人もいます。

どのような受け答えをすべきかはサポート内でアドバイスします。

事業の経験がないにしても

・今までの仕事や体験で培ってきたもの

・必要とされる適正に自分がマッチしていること

この辺りをしっかりとアピールできるかが大切になります。

お金の貯め方、使い方

過去に受けた融資での貸し倒れやキャッシュカードローン等はないか、ローンや保険料等の延滞がないかが重要です。

こういったのを信用情報と言いますが、あれ、自分信用情報大丈夫かな?と少しでも不安な方はまず

こちらから確認してもらいましょう。

個人口座もチェックされます。

直近6ヶ月くらいの提出を求められるて

まとまった大きな金額の動きは必ず突っ込まれます。

お金の動きがどうなっているかをきちんと伝えられるようにしましょう。

他に大切なポイント

さらに大事なのが、実際のお金を借りる経営者が

『どれだけ事業について理解をしているか』です。

これがフランチャイズ本部が同席してお金を一緒になって引き出せない理由で

フランチャイズであったとしても

ちゃんとお金を借りる人が事業のことを理解しておく必要があります。

ここが少しでも、あれ、この人大丈夫かな?と思われると

『そんな怪しい人に大切なお金は貸せないよ』となってしまいます。

ここを細かく本部の代表である私と時間をとって

下記の融資面談に記載しているような質問に対応できるように準備していきましょう。

用意すべき資料

資料はほぼ本部が用意できますがこちらで用意できないものが

出店地域の競合店の情報です。

実際に近い価格帯(初回1,000~2,000円)、時間、サービス内容、ターゲットでやっている整体院、整骨院に5件ほどは患者さんとして行ってみて

そのお店がどのような形でサービス提供しているかをみてきてください。

そして、そのお店のホームページ、金額、顧客層、体験した感想をまとめて資料として提出し

その上でさらに、弊社の仕組みで勝てる理由を同時に伝えることができれば

説得力が違ってきます。この準備もサポートしますので

一緒に準備していきましょう。

融資面談

そして、とうとう面談です。

ほぼ必ず融資の担当者とあっていろいろな質問に答えなければいけないタイミングがあります。

まずはこの時の心構えから知っておきましょう。

1、対等な立場であると理解する

2、担当者の質問を理解し、端的に答える

3、否定的な質問にも論理的に回答する

です。

1、対等な立場であると理解する

融資を受けるにあたってお金を貸してもらう弱い立場と考える人もいますが

銀行は利息で儲けたいだけなので

あくまで対等であり、必要以上にへりくだったり、申し訳なさそうにする必要はありません。毅然とした態度で臨みましょう。

もちろん偉そうにしたりタメ語で話したりは論外です。

2、担当者の質問を理解し、端的に答える

相手はお金を貸すプロであっても、ビジネスについてのプロではないです。

浅く広くしか理解していないものと思って

小学生でもわかる言語で、質問には結論から端的に答えましょう。

的外れな質問や意味がわからない時は

きちんと「どういった意味でしょうか」ときちんと確認しましょう。

3、否定的な質問にも論理的に回答する

あなたは経験ないのにできますか?

資格もないのにライバルに勝てるんですか?

などはよく聞かれると思います。そんな時でもあくまでロジカルに回答していきましょう。

否定的な質問をする背景には

その質問に対してどんな反応を返してくるかをみている部分もありますし

上司に質問された時にも説明できるよう準備をしたいという思惑もあります。

あなたが否定されているわけではありません。冷静に感情的にならず回答していきましょう。

質問がある程度終わったら見通しがなんとなくわかります。

担当者の方に「率直にいかがでしょうか?」と聞いてみて

どんなところが懸念されているかを把握しましょう。

それに対して、どのような形であれば折り合いをつけられるか

どこがお互いにとってベストなのかを探しましょう。

企業間取引と同じです。win-winの関係を構築し、今後の発展にも寄与してもらえるようにしていきましょう。

想定問答

ここからはよく聞かれるであろう質問です。

全て自分の言葉で回答できるよう準備していきましょう。

Q.なぜ整体を始めようと思ったのですか?

Q.自分1人の力ではなく、なぜフランチャイズなのですか?

Q.このフランチャイズ本部はどのように知ったのですか?

Q.経験がないのにできるんですか?

Q.これまでのご経歴を教えてください。

Q.ご家族はご納得されていますか?

Q.自己資金はどのようにご用意されましたか?

Q.もし予定通りの集客ができなくなったらどうしますか?

Q.この事業におけるリスクはどういったものだと考えていますか?

Q.他にもライバル競合店が多いですがどのように考えておられますか?

Q.腰痛専門ということですが首や膝の痛みは対応できないのですか?

Q.通ってもらったけど結果が出なかった場合はどうされますか?

Q.フランチャイズということですが知識や技術はどのように身につけますか?

Q.もし予定通り行かなくなって収益が厳しくなったらどうされますか?

この辺りは自分の言葉で答えられるよう

最低限準備しておきましょう。

さらに内容を本部とすり合わせをして、よりいい表現にブラッシュアップをすることで融資を通しやすくしていきます。

融資サポートプラン

と、ここまで融資に必要なことを諸々とお伝えしていきました。

事業をスタートする上でも、継続的に発展させていく上でも

最重要になってくるキャッシュを得る手段として融資は必要です。

この内容を見て全部ご自身で動けるようであれば

そのまま進めていただいて構いませんが

一度審査を落ちてしまうと半年は履歴に名前が残って融資が受けられなくなります。

万全の準備をして臨む必要があります。

そこで

「初めてのことで不安」

「どうせやるならしっかり準備して臨みたい」

「細かな質問に正しく答えられるか心配」

ということでしたら融資の準備を弊社がサポートいたします。

サポート内容

実際の内容は

・損益計算書

・必要備品カタログ

・創業計画書

・その他各種資料

こちらの作成から

・融資面談時の対応チェック30分×2回

この中で適切な対応ができる状態まで作り上げます。

融資サポートは税理士やコンサルティング会社に依頼する人もいますが

この事業について誰よりも把握している

代表の私、川崎綾太がサポートいたしますので

他にうちのビジネスについて、整体院経営について熟知している人間はいません。

サポート費用

とはいえ、私の時間や労力も多分にかかるものなので

費用をいただかないとサポートしきれません。

この時の費用は法律で決まっていて

融資金額の5%を超える金額を受け取ってはいけないことになっています。

超えた金額を請求してくる業者は出資法違反となり法律違反です。気をつけてください。

弊社としては正直

融資がしっかりおりて加盟金をお支払いいただき

事業を通して地域のお客様をサポートいただければこれ以上嬉しいことはありませんので

サポート費用は着手金10万円(税別)のみとなります。

弊社としてもしっかり融資が通って稼働いただかないことには

この金額だけだと赤字になってしまうので全力でサポートいたします。

注意点

ただ、最後に注意点がございます。

「サポートを受けても融資が100%通るとは限らない」という点です。

あくまでサポートであり

お金を作るのは経営者の仕事である。という点を

重ね重ねご理解いただければと思います。

質問・問い合わせ

・個別で質問したい

・自分の場合どうなの?

・整体業じゃないけどサポートしてもらえる?

といったご相談は個別で対応させていただきますので

お気軽に下記のラインからお問い合わせください。

この記事が気に入ったらサポートをしてみませんか?