2020年、NISAはこう使います。

最も大事なこと!

最初に一番大事なことを書いておきます。

これから「私の」今年のNISAの使い方をご説明しますが、これは非常に個別具体的なお話です。つまり「今年から投資信託で資産形成に取り組もう!」という方、マネしないで!マネしちゃダメ!

値動きのあるもの、株式や投資信託等とこれまでほとんどお付き合いがなかったけれど「今年から始めるぞ!」という方は、まず本を一冊読んでみてください。NISA?商品選び?という前に、投資信託の基礎的な仕組みを学ぶことをお勧めします。

これまで投資信託を活用した資産形成に縁が無かった方が「これから始めるぞ!」という場合は、NISAに関していうと、「つみたてNISA」を利用するのが良いだろう、と私は考えています。理由は色々ありますが、最大の理由はその非課税期間(売買時の値上がり益に課税されない期間)が20年という点です。この20年という時間は非常に魅力的です。

しかし、私は2020年、「つみたてNISA」ではなく「(一般)NISA」を使います。ご存知かと思いますが、「つみたてNISA」か「NISA」か、どちらか一つしか使えません。

2020年、NISAを選ぶ理由

2014年、NISAがスタートした頃から利用しています。NISAの非課税期間は、「つみたてNISA」に比べ大幅に短く、5年です。5年経過後、NISAを選択することでそのままの状態(つまり、評価が上がって評価益になってたら、その金額)で新たに5年の非課税期間を得ることができます。これを「ロールオーバー」といいます。2018年末、NISA2014(2014年のNISA)が5年の期間を終えた際に、私は「ロールオーバー」しました。これにより、2019年は「つみたてNISA」ではなくNISAとなったわけです。2019年末、同じようにNISA 2015(2015年のNISA)が5年の期間を終えましたので再び「ロールオーバー」しました。これにより、2020年も「つみたてNISA」ではなくNISAとなります。

「つみたてNISA」ではなくNISAを選ぶ理由。それはNISA 2015をロールオーバーするから、です。

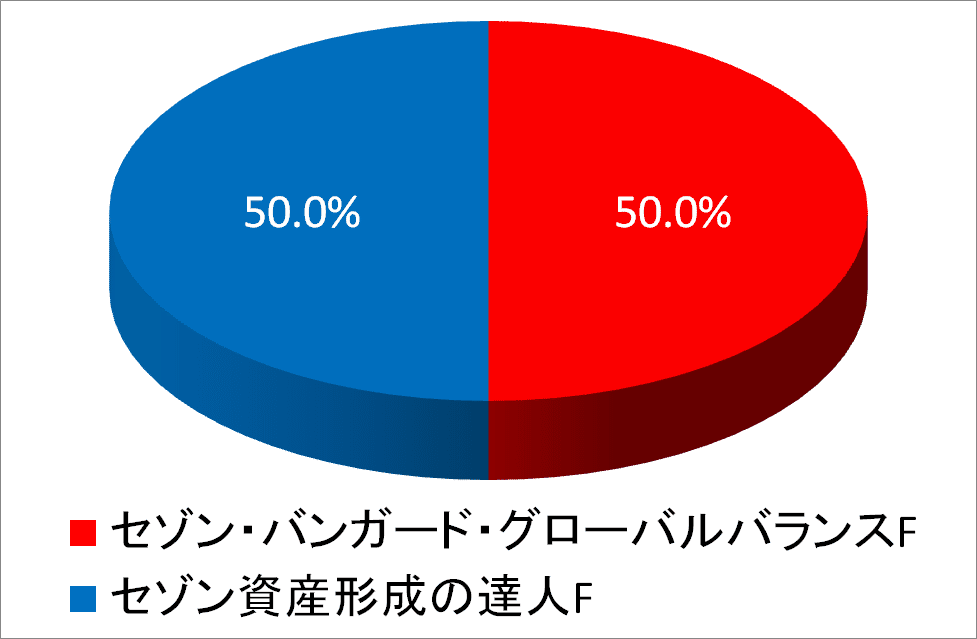

私のNISA 2015、投資額から見ると、こんな内容でした。

5年の期間を終えロールオーバー時はこんな風に変化しました。

この5年で『セゾン資産形成の達人ファンド』(以下"達人")の方が大きく育った、大きな評価益となったからこその変化です。2つのファンドの最も大きな違いは、"達人"がほぼ全て株式で構成されているのに対して、『セゾン・バンガード・グローバルバランスファンド』(以下"グロバラ")は株式と債券が半々で構成されているところにあります。より詳しくは下記のnoteをご覧ください。

「ロールオーバー」はNISA 2015に入っていた"達人"、"グロバラ"の両方で可能でしたが、NISA 2020には"達人"のみを「ロールオーバー」し、"グロバラ"は課税口座に移管することにしました。

2018年末の前回も"達人"のみを「ロールオーバー」しました。NISA 2014も約半分が"グロバラ"だったのですが、前回はこのタイミングで"グロバラ”を解約し、その資金で2019年の初めに"達人"を買い増してNISA 2019に追加するという行動を取りました。

今回も"達人"のみの「ロールオーバー」です。NISA 2020にはまだ投資可能な枠があります。NISA 2019では上述の通り、"グロバラ"を解約して得た現金でその枠を埋めました。が、今回は"グロバラ"を解約していません。NISA 2020も枠全部を、"達人"で埋め尽くすつもりです。そのために、既に保有しているファンドを解約してその現金を"達人"の買い増しに充てる予定です。

NISA 2020の枠を埋めるために、全てを"達人"にするために解約するのは、新興国株式のインデックスファンドです。評価益があるので税金が発生するのですが解約します。この判断となった理由については、またあらためてnoteをつくります。

NISAを株式のファンドで埋め尽くしたい

NISAを株式のファンドで埋め尽くしたい理由。

それは株式ファンドの方が長期で大きな利益を期待できるからです。5年は短く、非課税期間終了時にマイナスになっている場合もあり得ます。そこはリスクですが、そのリスクは受け入れます。それが可能な最大の理由は、NISAは私の投資信託ポートフォリオの一部に過ぎないからです。NISA全体で見ると相応の割合ではありますが、NISAは1年ごとに見ることができますから、その観点では(1年、1年のNISAで見れば)それほど大きな割合にはなりません。このような考え方が出来るのは、NISA以外にもそれなりの規模の保有資産があるからなんです。だから、「これから始めよう!」にはマネしないで!って。

これから始めよう! という場合

繰り返しになりますが、これまで投資信託を活用した資産形成に縁が無かった方が「これから始めるぞ!」という場合は、NISAに関していうと、「つみたてNISA」を利用するのが良いだろう、と私は考えています。

一つのポイントは「つみたてNISAを株式ファンドで埋め尽くすか」でしょう。債券等も組み入れられたファンド(バランスファンド)を選ぶかどうか。これは難しい問題ですが、値動きをマイルドにしたい、値下り時のダメージを減らしたい、別の言い方をすると、非課税期間20年満了を待たずに解約する可能性が高い、その可能性を見込んでいる場合は、バランスファンドを選ぶのが適切かもしれません。一方で、非課税期間20年を目一杯使い切る、最後まで保有し続けるぞ、とまで行かずとも相当の長期間、保有し続けるという決意があれば、株式ファンドで埋め尽くす方がベターかもしれません。

一つだけ言えることは、最初から枠を目一杯使わなくても問題無いということです。40万円の枠があるからといって、全部使わなくても良いのです。まずは半分になってしまっても大丈夫という金額でスタートすることです。値動きがマイルドなはずのバランスファンドでも評価が一気に半分になってしまうことは起こり得ますので。

2020年、NISAやつみたてNISAを通じて、投資信託を活用した資産形成が、より多くの人に認知され、実践されることを祈っています。

ここから先は2020年の買付が実際どうだったのか、について書いてみます。大したことは書いていないのですが、以降有料パートにさせて頂きます。

ここから先は

¥ 100

Amazonギフトカード5,000円分が当たる

チップを頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://tfk.yumeshokunin.org/